Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

Quelques rappels

Modalités déclaratives

La réduction est à déclarer sous le CTP 003 (qui fut le code utilisé notamment en 2012, pour indiquer la réduction de cotisations salariales sur les heures supplémentaires et complémentaires, en application de la loi TEPA).

Concrètement, la réduction est applicable et déclarée sous ce code CTP de déduction 003, dès le 5 ou 15 février 2019 au titre du mois de janvier 2019.

Extrait site URSSAF en date du 26 janvier 2019 :

Modalités déclaratives

L’exonération de cotisations salariales applicable au titre des heures supplémentaires et complémentaires devra être déclarée sur le CTP de déduction 003, le cas échéant dès le 5 ou 15 février 2019 au titre du mois de janvier.

Imputation de la réduction

Même si cette réduction concerne à la fois des cotisations URSSAF et AGIRC-ARRCO, l’article L 241-17 du code de la sécurité sociale ne prévoit une imputation que sur « le montant des cotisations salariales d'origine légale mentionnées à l'article L. 241-3 ».

Concrètement :

- Le montant de réduction ainsi déterminé est imputé sur les cotisations d’assurance vieillesse dues à l’Urssafau titre de l’ensemble de la rémunération du salarié ;

- Les cotisations salariales de retraite complémentaire doivent être déclarées et acquittées de façon habituelle auprès de l'institution de retraite complémentaire.

Article L241-17

Modifié par LOI n°2018-1203 du 22 décembre 2018 - art. 7 (V)

I.-Ouvrent droit à une réduction des cotisations salariales d'origine légale mentionnées à l'article L. 241-3

(…) II.-Le montant de la réduction, prévue au I, de cotisations salariales d'origine légale mentionnées à l'article L. 241-3 du présent code est égal au produit d'un taux fixé par décret et des rémunérations mentionnées au même I, dans la limite des cotisations d'origine légale et conventionnelle dont le salarié est redevable au titre des heures concernées. La réduction est imputée sur le montant des cotisations salariales d'origine légale mentionnées à l'article L. 241-3 dues pour chaque salarié concerné au titre de l'ensemble de sa rémunération définie à l'article L. 242-1 pour les périodes au titre desquelles elle est attribuée et ne peut dépasser ce montant.

Article D241-21Modifié par Décret n°2019-40 du 24 janvier 2019 - art. 1

Le taux de la réduction de cotisations salariales prévue à l'article L. 241-17 est égal à la somme des taux de chacune des cotisations d'assurance vieillesse d'origine légale et conventionnelle rendue obligatoire par la loi effectivement à la charge du salarié, dans la limite de 11,31 %.

NOTA :

Conformément à l’article 3 du décret n° 2019-40 du 24 janvier 2019, les dispositions s'appliquent pour les rémunérations dues pour les périodes courant à compter du 1er janvier 2019.

Mayotte et Saint-Pierre-et-Miquelon

Ce dispositif de réduction de cotisations salariales est également applicable à Mayotte et à Saint-Pierre-et-Miquelon, dans la limite des taux de cotisations en vigueur dans ces territoires.

Extrait du décret :

Article 4

Le présent décret est applicable à Mayotte et à Saint-Pierre-et-Miquelon, dans la limite des taux de cotisations en vigueur dans ces territoires.

Extrait publication URSSAF, du 05/02/2019

Exemple :

Rémunération des heures supplémentaires : 200 €.

Taux des cotisations salariales d’assurance vieillesse et de retraite complémentaire : 11,31 %.

Montant de la réduction salariale : 200 x 11,31 % = 22,62 € à déclarer via le code type de personnel (CTP) de déduction 003, conformément au guide déclaratif Acoss.

Lorsque la somme des taux de cotisations salariale vieillesse et retraite complémentaire est inférieure à 11,31 %, c’est ce taux inférieur qui doit être pris en compte dans le calcul de la réduction salariale.Exemple :

Rémunération des heures supplémentaires : 500 €.

Taux des cotisations salariales d’assurance vieillesse et retraite complémentaire : 10 %.

Montant de la réduction salariale 500 x 10 % = 50 €, à déclarer via le code type de personnel (CTP) de déduction 003, conformément au guide déclaratif Acoss.

Lorsque la somme des taux de cotisations salariale vieillesse et retraite complémentaire est supérieure à 11,31 %, c’est le taux de 11,31 % qui est retenu.Bon à savoir

En cas d’application d’une exonération totale ou partielle de cotisations salariales de Sécurité sociale, de taux réduit, d’assiette ou de montants forfaitaires de cotisations, la réduction s’applique dans la limite des cotisations effectivement à la charge du salarié, la limite de 11,31 % devant toujours être prise en compte.

Le montant de réduction ainsi déterminé est imputé sur les cotisations d’assurance vieillesse dues à l’Urssaf au titre de l’ensemble de la rémunération du salarié. Les cotisations salariales de retraite complémentaire doivent être déclarées et acquittées de façon habituelle auprès de l'institution de retraite complémentaire.

Règle de cumul

Selon le nouvel article D 241-22 du code du travail, ajouté par le décret publié au JO du 25 janvier 2019 :

- En cas d'application d'une exonération totale ou partielle de cotisations salariales de sécurité sociale, de taux réduits, d'assiettes ou de montants forfaitaires de cotisations, la réduction s'applique dans la limite des cotisations effectivement à la charge du salarié.

Article D241-22

Modifié par Décret n°2019-40 du 24 janvier 2019 - art. 1

En cas d'application d'une exonération totale ou partielle de cotisations salariales de sécurité sociale, de taux réduits, d'assiettes ou de montants forfaitaires de cotisations, la réduction s'applique dans la limite des cotisations effectivement à la charge du salarié.

NOTA :

Conformément à l’article 3 du décret n° 2019-40 du 24 janvier 2019, les dispositions s'appliquent pour les rémunérations dues pour les périodes courant à compter du 1er janvier 2019.

Les 3 plafonnements

Rappel

Le décret n° 2019-40 du 24 janvier 2019, publié au JO du 25, nous a confirmé l’entrée en vigueur de la réduction de cotisations salariales sur les heures supplémentaires et complémentaires.

A cette occasion, le taux nous a été confirmé à 11,31%

Article D241-21

Modifié par Décret n°2019-40 du 24 janvier 2019 - art. 1

Le taux de la réduction de cotisations salariales prévue à l'article L. 241-17 est égal à la somme des taux de chacune des cotisations d'assurance vieillesse d'origine légale et conventionnelle rendue obligatoire par la loi effectivement à la charge du salarié, dans la limite de 11,31 %.

NOTA :

Conformément à l’article 3 du décret n° 2019-40 du 24 janvier 2019, les dispositions s'appliquent pour les rémunérations dues pour les périodes courant à compter du 1er janvier 2019.

Article L241-17

Modifié par LOI n°2018-1203 du 22 décembre 2018 - art. 7 (V)

I.-Ouvrent droit à une réduction des cotisations salariales d'origine légale mentionnées à l'article L. 241-3

(…) II.-Le montant de la réduction, prévue au I, de cotisations salariales d'origine légale mentionnées à l'article L. 241-3 du présent code est égal au produit d'un taux fixé par décret et des rémunérations mentionnées au même I, dans la limite des cotisations d'origine légale et conventionnelle dont le salarié est redevable au titre des heures concernées. La réduction est imputée sur le montant des cotisations salariales d'origine légale mentionnées à l'article L. 241-3 dues pour chaque salarié concerné au titre de l'ensemble de sa rémunération définie à l'article L. 242-1 pour les périodes au titre desquelles elle est attribuée et ne peut dépasser ce montant.

Lire aussi : La réduction de cotisations salariales sur les heures supplémentaires et complémentaires au 1er janvier 2019 Actualité

La publication du décret n° 2019-40 du 24 janvier 2019, a mis fin à quelques semaines d'attente... Le contenu du dispositif de réduction de cotisations salariales sur les heures supplémentaires et complémentaires est enfin précisé.

Par une publication du 5 février 2019, les services de l’URSSAF nous confirment la composition du taux de 11,31%.

Le taux de 11,31 % est atteint pour un salarié en tranche 1 (dans les conditions de répartition de droit commun). Il est déterminé comme suit :

- Cotisations salariales vieillesse : 7,30 % (dont 0,40 % sur la totalité de la rémunération et 6,90 % dans la limite du plafond) ;

- Cotisations salariales de retraite complémentaire sur la tranche 1 (salaire jusqu’au plafond de la Sécurité sociale: 3,15 % ;

- Contribution d’équilibre général (CEG) sur la tranche 1 : 0,86 %.

Plafonnement 1 qui conduit à un taux < 11,31%

Lorsque l’entreprise applique des taux dérogatoires de retraite complémentaire, le total précédent peut alors être inférieur à la valeur de 11,31%.

C’est cette valeur inférieure qui doit alors être retenue en lieu et place du taux fixé par décret.

Exemple concret

- Le montant des heures supplémentaires est supposé fixé à 500 € (rémunération des heures supplémentaires, majoration comprise) ;

- Le total des cotisations salariales d’assurance vieillesse et de retraite complémentaire est de 10,00 % ;

- La réduction salariale sera alors de 500 € x 10,00 % = 50,00 €, à déclarer via le code type de personnel (CTP) de déduction 003

Plafonnement 2 qui conduit à un taux maximum de 11,31%

Toujours dans le cas où l’entreprise applique des taux dérogatoires de retraite complémentaire, le total des cotisations salariales situées dans le champ du dispositif peut être supérieur au taux fixé par décret.

Les services de l’URSSAF indiquent à ce sujet que :

- Lorsque la somme des taux de cotisations salariale vieillesse et retraite complémentaire est supérieure à 11,31 %, c’est le taux de 11,31 % qui est retenu.

Plafonnement 3 qui conduit à un plafonnement du montant de la réduction

- En cas d’application d’une exonération totale ou partielle de cotisations salariales de Sécurité sociale, de taux réduit, d’assiette ou de montants forfaitaires de cotisations ;

- La réduction s’applique dans la limite des cotisations effectivement à la charge du salarié, la limite de 11,31 % devant toujours être prise en compte.

Voici nos explications à ce sujet.

Prévoir un second plafonnement

Ainsi que nous l’indiquons préalablement, le montant de la réduction s’impute sur :

Le montant des cotisations d’assurance vieillesse et assurance veuvage URSSAF, calculées sur l'ensemble de la rémunération versée au salarié.

En conséquence, il pourra être nécessaire dans certains cas (restreints toutefois) de veiller à ce que :

- Le montant de la réduction de cotisations salariales, déterminée par le taux de 11,31 % (ou tout autre taux plafonné ou minoré) ;

- Ne soit pas supérieur au total des cotisations d’assurance vieillesse calculées sur l’ensemble de la rémunération ;

- Si cela était le cas, la réduction serait alors plafonnée au montant obtenu à l’étape 2.

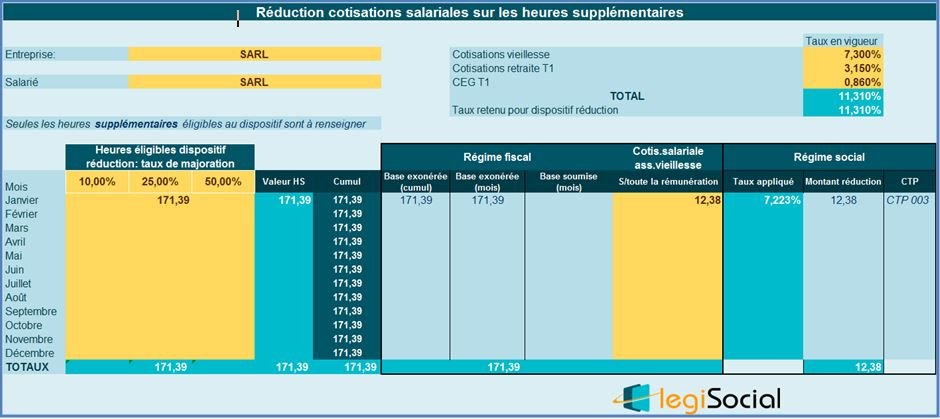

Exemple concret

Contexte

- Soit un apprenti dont la rémunération de base est supposée fixée à 1.200 € ;

- Il exerce son activité selon un rythme de 39h/semaine ;

- Des heures supplémentaires structurelles sont ainsi constatées à raison de 17,33 h/mois, avec un taux de majoration de 25%.

Calcul de la réduction de cotisations salariales sur les heures supplémentaires

La rémunération brute du mois est de :

| Salaire de base | 151,67 | 7,91 | 1 200,00 |

| Heures suppl.majorées 25 % | 17,33 | 9,89 | 171,39 |

| Salaire brut | 1.371,39 | ||

Les cotisations salariales ne sont calculées que sur la fraction excédentaire, soit le total brut > 79% du Smic, dans le cas présent sur la base de 169,63 € (1.371,39 € moins 1.201,76 €).

Le total des cotisations salariales déterminées est de :

- Cotisations vieillesse plafonnée : 11,70 €

- Cotisations vieillesse déplafonnée : 0,68 €

- Soit un total de 12,38 €.

C’est donc ce montant qui pourra être retenu au maximum, au titre de la réduction de cotisations sur les heures supplémentaires.

Le taux de réduction retenu est de 11,31%, si nous calculions la réduction sur les heures supplémentaires, sans effectuer de plafonnement, nous obtiendrions alors 11,31%* 171,39 €= 19,38 €

Cette réduction doit toutefois être plafonnée à 12,38 €, soit le total des cotisations vieillesse URSSAF calculées, donnant alors lieu à un taux « réel » de réduction de 7,225% au lieu de 11,31% (7,225%= 12,38€/171,39€).

Capture d’écran de notre nouvel outil consacré à ce traitement (disponible sur notre site)

Rappel de la publication URSSAF du 5 février 2019 :

Heures supplémentaires : modalités de calcul et de déclaration de la réduction salariale

05/02/2019

Les heures supplémentaires et complémentaires effectuées à compter du 1er janvier 2019 par les salariés des entreprises privées, de la fonction publique et des régimes spéciaux peuvent bénéficier d’une réduction de cotisation salariale d’assurance vieillesse et de retraite complémentaire.

Cette exonération est applicable en métropole, dans les départements d’Outre-mer - dont Mayotte - et à Saint-Pierre-et-Miquelon.

Le montant de la réduction de cotisations salariales d’assurance vieillesse est égal à :

Rémunération versée au salarié au titre des heures supplémentaires ou complémentaires x taux des cotisations d’assurance vieillesse d’origine légale et conventionnelle obligatoires effectivement à la charge du salarié, dans la limite de 11,31 %.Le taux de 11,31 % est atteint pour un salarié en tranche 1 (dans les conditions de répartition de droit commun). Il est déterminé comme suit :

cotisations salariales vieillesse : 7,30 % (dont 0,40 % sur la totalité de la rémunération et 6,90 % dans la limite du plafond) ;

cotisations salariales de retraite complémentaire sur la tranche 1 (salaire jusqu’au plafond de la Sécurité sociale : 3,15 % ;

contribution d’équilibre général (CEG) sur la tranche 1 : 0,86 %.

Exemple :

Rémunération des heures supplémentaires : 200 €.

Taux des cotisations salariales d’assurance vieillesse et de retraite complémentaire : 11,31 %.

Montant de la réduction salariale : 200 x 11,31 % = 22,62 €, à déclarer via le code type de personnel (CTP) de déduction 003, conformément au guide déclaratif Acoss.

NB : A Mayotte et à Saint-Pierre-et-Miquelon, la réduction salariale est calculée dans la limite des taux de cotisations en vigueur dans ces territoires.

Lorsque la somme des taux de cotisations salariale vieillesse et retraite complémentaire est inférieure à 11,31 % : c’est ce taux inférieur qui doit être pris en compte dans le calcul de la réduction salariale.Exemple :

Rémunération des heures supplémentaires : 500 €.

Taux des cotisations salariales d’assurance vieillesse et retraite complémentaire : 10 %.

Montant de la réduction salariale 500 x 10 % = 50 €.

Lorsque la somme des taux de cotisations salariale vieillesse et retraite complémentaire est supérieure à 11,31 %, c’est le taux de 11,31 % qui est retenu.Bon à savoir

En cas d’application d’une exonération totale ou partielle de cotisations salariales de Sécurité sociale, de taux réduit, d’assiette ou de montants forfaitaires de cotisations, la réduction s’applique dans la limite des cotisations effectivement à la charge du salarié, la limite de 11,31 % devant toujours être prise en compte.

Découvrir aussi : Défiscalisation et réduction des cotisations sur les heures supplémentaires (ou complémentaires) en 2025 Outil de gestion de la paie

Bénéficiez d'une réduction des cotisations salariales pouvant aller jusqu'à 5.000€ par salarié et par an Gérez et sécurisez ce dispositif grâce à un outil de calcul complet : chiffrez la valeur de cette réduction et déterminez la valeur à indiquer sur les bordereaux de déclaration Maîtrisez le dispositif et ne faites pas d'erreur grâce à la documentation incluse : modalités déclaratives, défiscalisation des heures ...