Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

CIMR= Crédit d'Impôt de Modernisation du Recouvrement

Exemple chiffré 1 : bénéfice 2018 inférieur aux bénéfices de référence

Présentation du contexte

Soit un contribuable célibataire déclarant au titre des années 2015 à 2018 les BNC suivants :

| Année | 2015 | 2016 | 2017 | 2018 |

| Montant des BNC | 30 000 € | 32 000 € | 35 000 € | 34 000 € |

Détermination du revenu non exceptionnel

Notre outil (disponible en téléchargement sur notre site) vous indique :

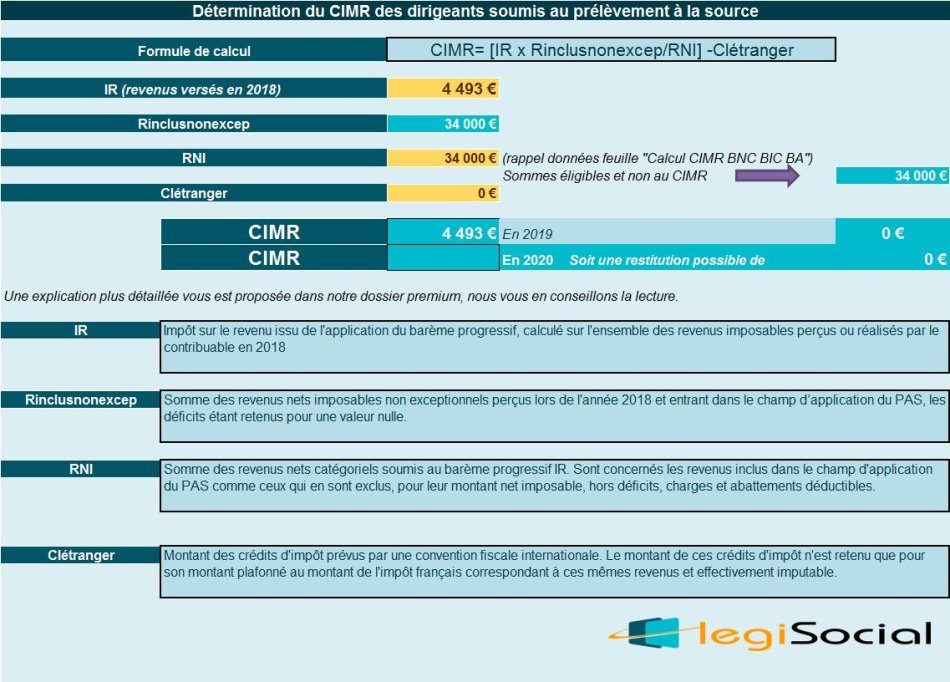

IR dû au titre de l’année 2018

L’impôt sur le revenu brut dû par le contribuable au titre de l’année 2018 sera par hypothèse de 4.493 €.

Détermination du CIMR

En 2019, dans la mesure où le BNC réalisé au titre de l’année 2018 est inférieur au plus élevé des bénéfices réalisés sur la période 2015-2017 (34 000 < 35 000), il est considéré en totalité comme un revenu non exceptionnel et le contribuable bénéficiera du CIMR, calculé par l'administration fiscale, pour un montant global de 4 493 €, soit la totalité de l’impôt sur le revenu dû au titre de l’année 2018.

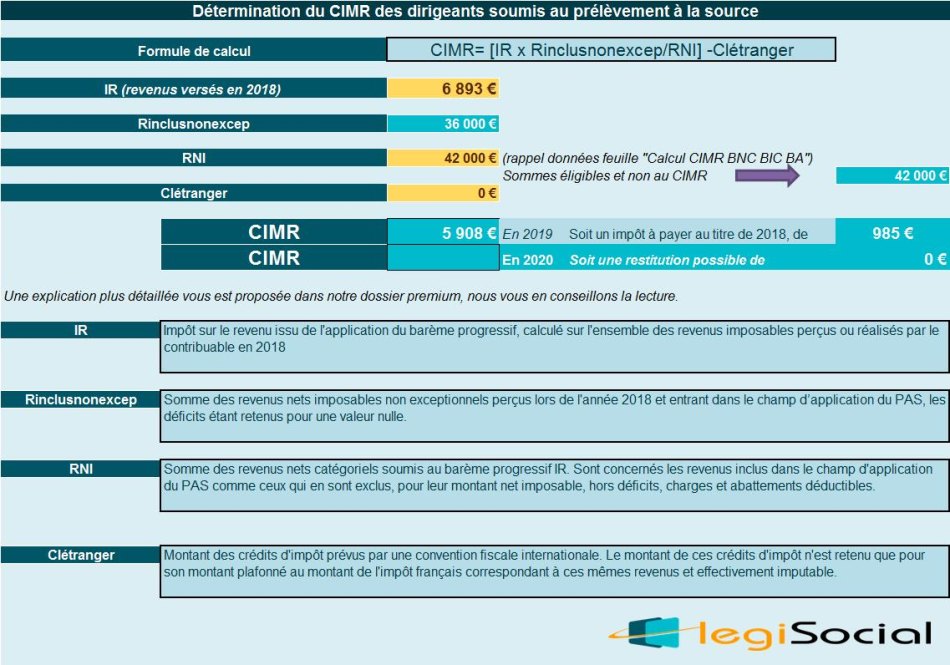

Exemple chiffré 2 : bénéfice 2018 supérieur au plus élevé des bénéfices de référence

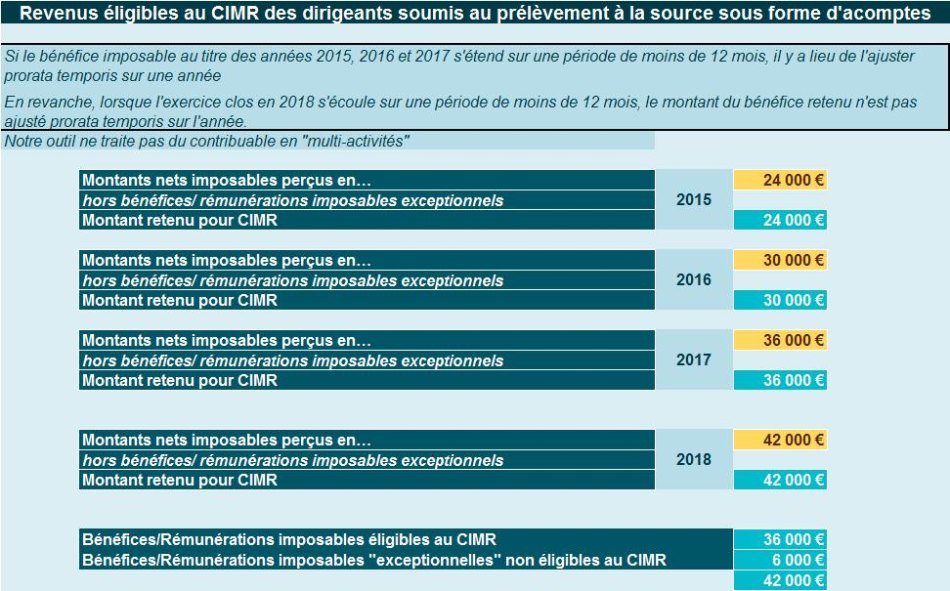

Présentation du contexte

Soit un contribuable célibataire déclarant au titre des années 2015 à 2018 les BA, suivants :

| Année | 2015 | 2016 | 2017 | 2018 |

| Montant des BA | 24 000 € | 30 000 € | 36 000 € | 42 000 € |

IR dû au titre de l’année 2018

L’impôt sur le revenu brut dû par le contribuable au titre de l’année 2018 sera par hypothèse de 6.893 €.

Détermination du revenu non exceptionnel

- En 2019, dans la mesure où le BA réalisé au titre de l’année 2018 est supérieur au plus élevé des bénéfices réalisés sur la période 2015-2017 (42 000 > 36 000), il est considéré comme un revenu non exceptionnel à hauteur de 36.000 € et comme un revenu exceptionnel à hauteur de 6 000 €.

Détermination du CIMR

- Le contribuable bénéficiera du CIMR, calculé par l'administration fiscale, pour un montant plafonné comme suit (6.893 € x 36.000 € / 42 000 €)= 5.908,29 € arrondi à 5 908 € ;

- En conséquence, le contribuable acquittera alors un montant d’impôt sur le revenu net au titre de l’année 2018 de 985 € (6.893 € (impôt dû au titre des bénéfices 2018) – 5. 908 € (CIMR)).

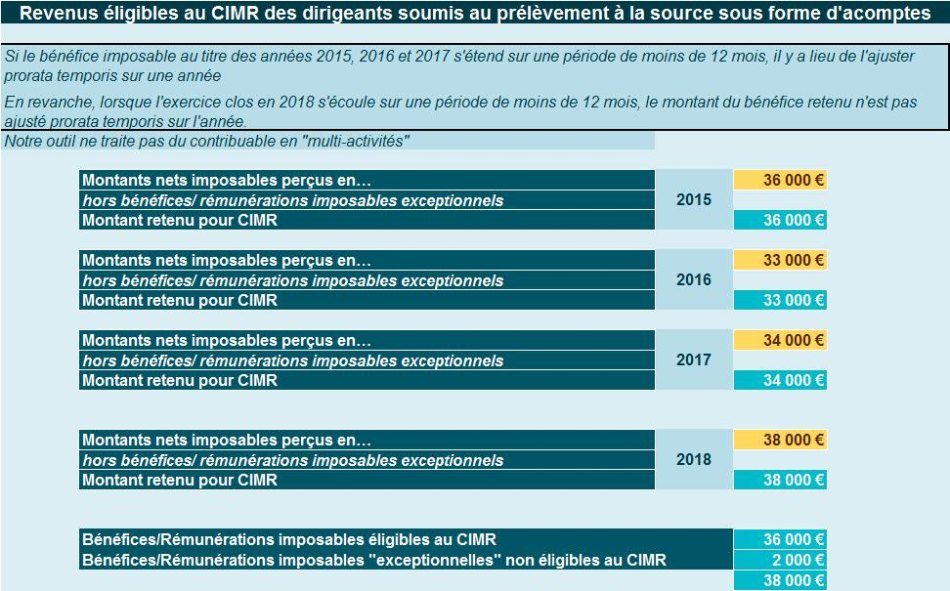

Exemple chiffré 3 : bénéfice réalisé sur un exercice <12 mois (bénéfices de référence)

Présentation du contexte

Soit un contribuable célibataire ayant débuté son activité le 1er avril 2015, déclarant au titre des années 2015 à 2018 les BIC, suivants :

| Année | 2015 | 2016 | 2017 | 2018 |

| Durée de l'exercice (en mois) | 9 | 12 | 12 | 12 |

| Montant des BIC | 27 000 € | 33 000 € | 34 000 € | 38 000 € |

IR dû au titre de l’année 2018

L’impôt sur le revenu brut dû par le contribuable au titre de l’année 2018 sera par hypothèse de 5.693 €.

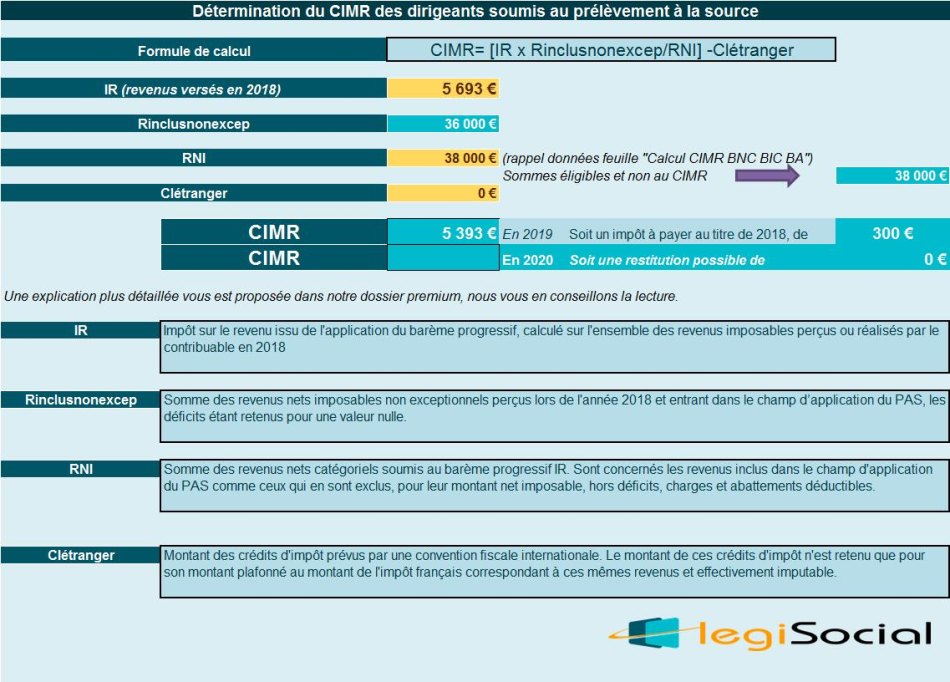

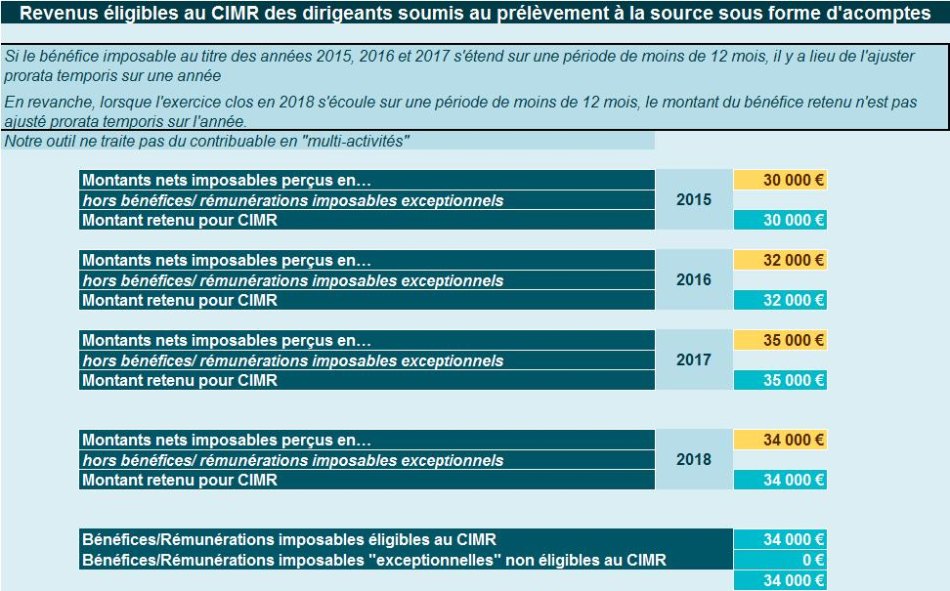

Bénéfice retenu pour l’année 2015

L’exercice 2015 ayant été réalisé sur 9 mois, il convient de considérer le bénéfice « prorata temporis ».

En l’espèce, la valeur retenue sera la suivante : 27.000 € * (12 mois/9 mois)= 36.000 €

Revenu non exceptionnel

- En 2019, dans la mesure où le BIC réalisé au titre de l’année 2018 est supérieur au plus élevé des bénéfices réalisés sur la période 2015-2017 (38.000 > 36.000), il est considéré comme un revenu non exceptionnel à hauteur de 36.000 € et comme un revenu exceptionnel à hauteur de 2 000 €.

Détermination du CIMR

- Le contribuable bénéficiera du CIMR, calculé par l'administration fiscale, pour un montant plafonné comme suit (5.693 € x 36.000 € / 38.000 €)= 5.393,37 € arrondi à 5.393 € ;

- En conséquence, le contribuable acquittera alors un montant d’impôt sur le revenu net au titre de l’année 2018 de 300 € (5.693 € (impôt dû au titre des bénéfices 2018) – 5.393 € (CIMR)).