Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

CIMR= Crédit d'Impôt de Modernisation du Recouvrement

Détermination du revenu non exceptionnel

La présente actualité vous propose de nombreuses captures d’écran issues de notre outil (disponible en téléchargement sur notre site).

Découvrir aussi : Le prélèvement à la source des dirigeants et indépendants Dossier synthèse

Découvrez tout ce qu'il faut savoir pour bien maîtriser le prélèvement à la source des dirigeants (soumis au régime des acomptes ou pas) et sécurisez les impacts financiers liés au CIMR.

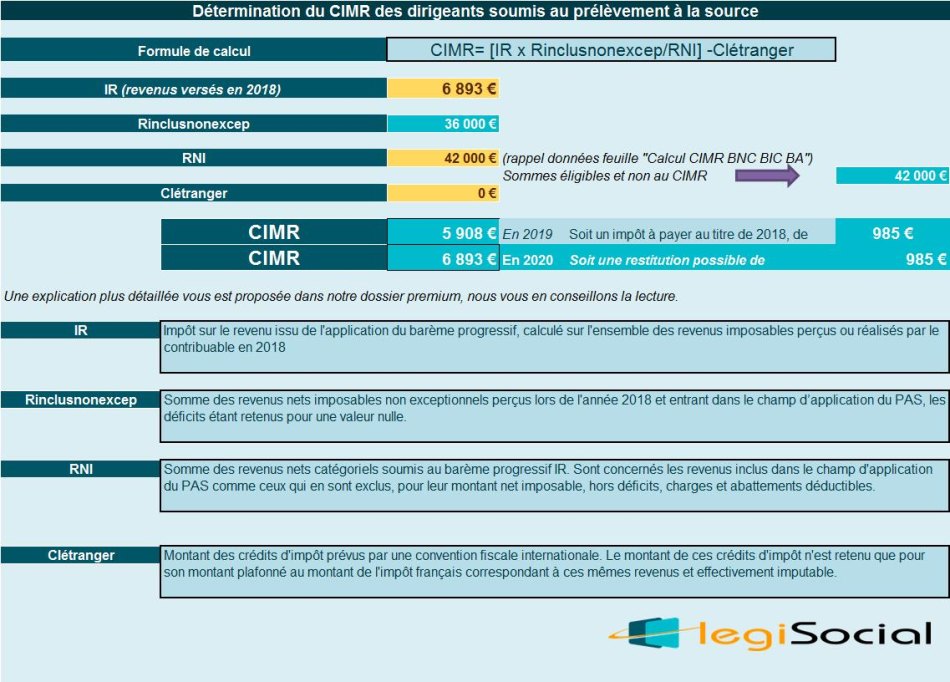

Exemple chiffré 1 : ajustement du CIMR au regard des revenus réalisés en 2019

Situation concernée

Cet exemple chiffré concerne :

- L’ajustement du CIMR au regard des revenus réalisés en 2019 lorsque le bénéfice de l'année 2018 a été considéré en partie comme un revenu exceptionnel

- Et le cas où le bénéfice de l'année 2019 est supérieur à celui de l'année 2018.

Dans ce cas, conformément au 1° du 3 du E du II de l'article 60 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017, le contribuable bénéficie automatiquement d'un CIMR complémentaire lorsque le bénéfice imposable au titre de l'année 2019, est supérieur ou égal au bénéfice imposable au titre de l'année 2018.

Toutefois, lorsque l'exercice clos en 2019 s'écoule sur une période de moins de 12 mois le montant du bénéfice retenu n'est pas ajusté prorata temporis sur l'année.

Le CIMR complémentaire, attribué lors de la liquidation en 2020 du solde de l'impôt sur le revenu dû au titre de l'année 2019, est égal à la fraction du CIMR dont le contribuable n'a pu bénéficier en 2019 au titre des revenus de l'année 2018.

Présentation du contexte

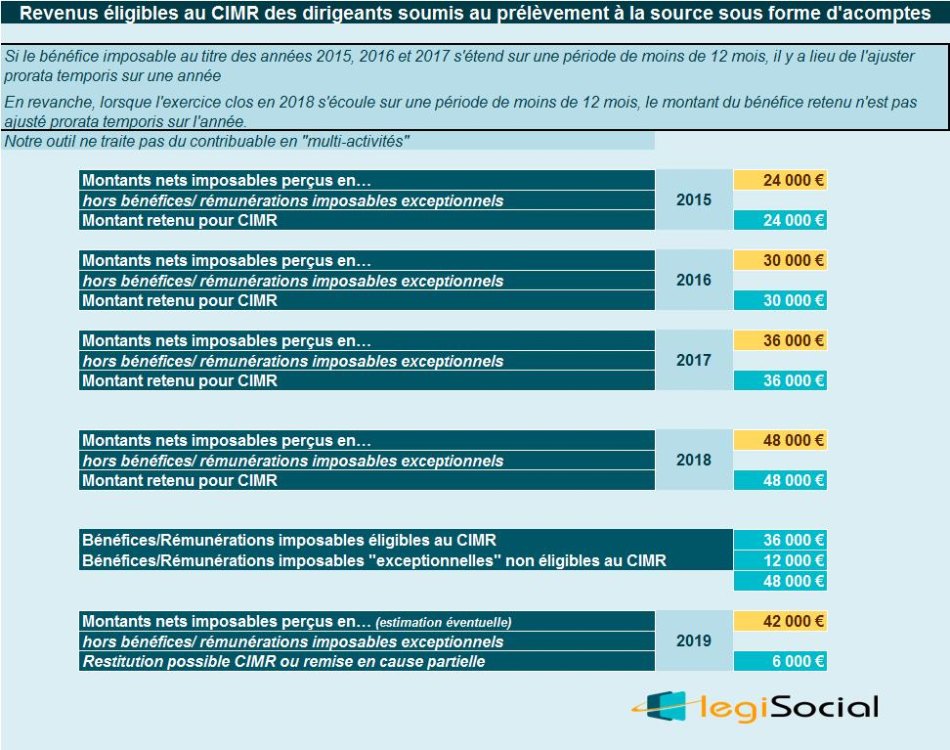

Soit un contribuable célibataire déclarant au titre des années 2015 à 2019, les BNC suivants :

| Année | 2015 | 2016 | 2017 | 2018 | 2019 |

| Montant des BNC | 24 000 € | 30 000 € | 36 000 € | 42 000 € | 48 000 € |

Revenu non exceptionnel

- En 2019, dans la mesure où le BIC réalisé au titre de l’année 2018 est supérieur au plus élevé des bénéfices réalisés sur la période 2015-2017 (42.000 > 36.000), il est considéré comme un revenu non exceptionnel à hauteur de 36.000 € et comme un revenu exceptionnel à hauteur de 6 000 €.

IR dû au titre de l’année 2018

L’impôt sur le revenu brut dû par le contribuable au titre de l’année 2018 sera par hypothèse de 6.893 €.

Détermination du CIMR en 2019

- Le contribuable bénéficiera du CIMR, calculé par l'administration fiscale, pour un montant plafonné comme suit (6.893 € x 36.000 € / 42.000 €)= 5.908,28 € arrondi à 5.908 € ;

- En conséquence, le contribuable acquittera alors un montant d’impôt sur le revenu net au titre de l’année 2018 de 985 € (6.893 € (impôt dû au titre des bénéfices 2018) – 5.908 € (CIMR)).

Détermination du CIMR en 2020

- En 2020, le contribuable déclare un BNC réalisé au titre de l'année 2019 d'un montant de 48 000 €.

- Dans la mesure où ce bénéfice est supérieur à celui réalisé au titre de l'année 2018 (48.000 € > 42.000 €) et que ce dernier a été plafonné l'année précédente pour le calcul du CIMR, le bénéfice réalisé en 2018 est considéré en totalité comme un revenu non exceptionnel ;

- Le contribuable bénéficiera en septembre 2020 d’un CIMR complémentaire, calculé par l’administration fiscale, d’un montant de 985 € ((6 893 x 42 000 / 42 000) – 5 908).

- Le CIMR et le CIMR complémentaire auront ainsi permis d’annuler intégralement l’impôt sur le revenu afférent au BNC réalisé au titre de l’année 2018.

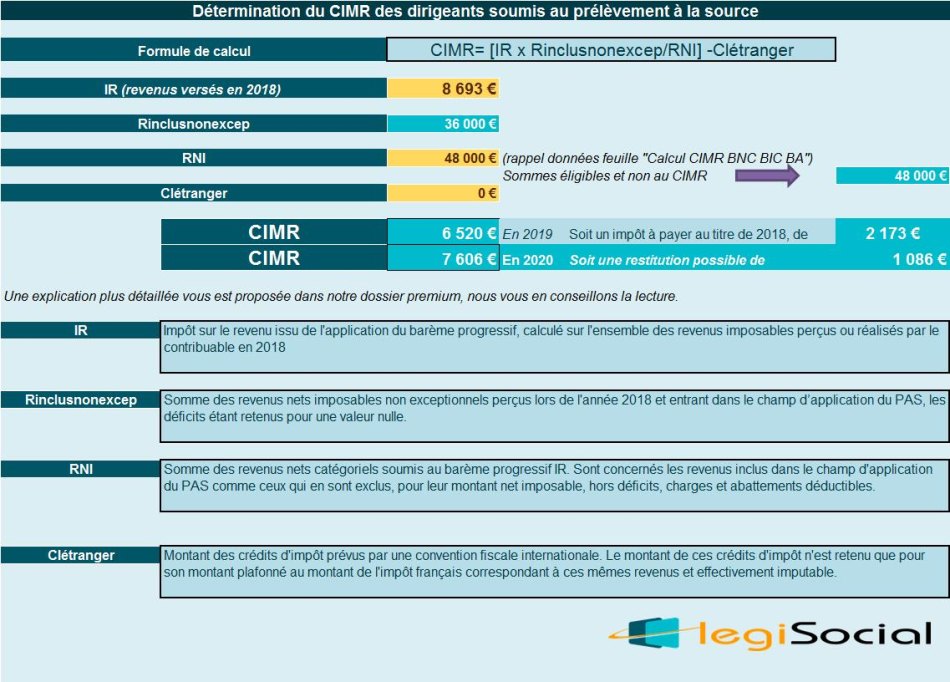

Exemple chiffré 2 : ajustement du CIMR au regard des revenus réalisés en 2019

Situation concernée

Cet exemple chiffré concerne :

- L’ajustement du CIMR au regard des revenus réalisés en 2019 lorsque le bénéfice de l'année 2018 a été considéré en partie comme un revenu exceptionnel

- Et le cas où le bénéfice de l'année 2019 est inférieur à celui de l'année 2018, mais supérieur au bénéfice de référence retenu pour le plafonnement du CIMR.

Dans cette situation, conformément au 2° du 3 du E du II de l'article 60 de la loi n° 2016-191 du 29 décembre 2016 de finances pour 2017, le contribuable bénéficie d'un CIMR complémentaire lorsque le bénéfice imposable au titre de l'année 2019, est inférieur au bénéfice imposable au titre de l'année 2018, mais supérieur au plus élevé des bénéfices imposables au titre des années 2015, 2016 ou 2017 ayant servi au calcul du CIMR en 2019.

Toutefois, lorsque l'exercice clos en 2019 s'écoule sur une période de moins de 12 mois, le montant du bénéfice retenu n'est pas ajusté prorata temporis sur l'année.

Dans cette situation, le contribuable bénéficie, lors de la liquidation en 2020 du solde de l'impôt sur le revenu dû au titre de l'année 2019, d'un CIMR complémentaire égal à la différence entre, d'une part, le CIMR qui aurait été accordé, en l'absence de plafonnement, si les bénéfices réalisés au titre de l'exercice 2018 avaient été égaux à ceux réalisés au titre de l'exercice 2019 et, d'autre part, le CIMR effectivement accordé en raison du plafonnement.

Présentation du contexte

Soit un contribuable célibataire déclarant au titre des années 2015 à 2019 les BNC suivants :

| Année | 2015 | 2016 | 2017 | 2018 | 2019 |

| Montant des BNC | 24 000 € | 30 000 € | 36 000 € | 48 000 € | 42 000 € |

IR dû au titre de l’année 2018

L’impôt sur le revenu brut dû par le contribuable au titre de l’année 2018 sera par hypothèse de 8.693 €.

Revenu non exceptionnel

- En 2019, dans la mesure où le BIC réalisé au titre de l’année 2018 est supérieur au plus élevé des bénéfices réalisés sur la période 2015-2017 (48.000 > 36.000), il est considéré comme un revenu non exceptionnel à hauteur de 36.000 € et comme un revenu exceptionnel à hauteur de 12 000 €.

- En 2020, le contribuable déclare un BNC réalisé au titre de l'année 2019 d'un montant de 42.000 €.

- Dans la mesure où ce bénéfice est supérieur à celui retenu l'année précédente pour le calcul du CIMR (42.000 > 36.000), il est considéré comme un revenu non exceptionnel à hauteur de 42 000 € et comme un revenu exceptionnel à hauteur de 6 000 €.

Détermination du CIMR en 2019

- Le contribuable bénéficiera du CIMR, calculé par l'administration fiscale, pour un montant plafonné comme suit (8.693 € x 36.000 € / 48.000 €)= 6.519,75 € arrondi à 6.520 € ;

- En conséquence, le contribuable acquittera alors un montant d’impôt sur le revenu net au titre de l’année 2018 de 173 € (8.693 € (impôt dû au titre des bénéfices 2018) – 6.520 € (CIMR)).

Détermination du CIMR en 2020

- Le contribuable bénéficiera en septembre 2020 d’un CIMR complémentaire, calculé par l’administration fiscale comme suit : (8.693 € x 42.000 € / 48.000 €)= 7.606,38 € arrondi à 7.606 € moins le CIMR accordé en 2018 (6.520 €), donnant lieu au bénéfice d’un CIMR complémentaire de 086 €.

Information complémentaire

En outre, il demeurera possible pour le contribuable de justifier, par voie de réclamation auprès de l'administration fiscale, que le bénéfice qu’il a réalisé au titre de l’exercice 2018 résulte uniquement d’un surcroît d’activité pour demander l’annulation complète de l’impôt sur le revenu acquitté au titre de cette même année.