Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

- Absence du salarié et heures supplémentaires : comment déterminer le Smic de référence en DSN pour la réduction fillon ?

- Heures supplémentaires et congés payés : Quelles sont les règles ?

- Primes et absence du salarié : comment déterminer le Smic de référence en DSN pour la réduction fillon ?

- Arrêt maladie et prime ancienneté : comment déterminer le Smic de référence en DSN pour la réduction fillon ?

Principe général

Afin de déterminer la valeur des heures supplémentaires (ou complémentaires) éligibles à la réduction de cotisations salariales, l’instruction interministérielle n° DSS/5B/2019/71 du 29 mars 2019, à la question/réponse n° 16, nous confirme qu’il convient d’effectuer les calculs suivants :

- Déterminer le « poids » des heures supplémentaires ou complémentaires par rapport à la rémunération brute totale versée à l’apprenti ;

- Déterminer la fraction de la rémunération soumise à cotisations sociales ;

- Appliquer le coefficient déterminé à l’étape 1 sur la fraction excédentaire déterminée à l’étape 2.

Exemples chiffrés

Exemple 1

| Situation | Traitement |

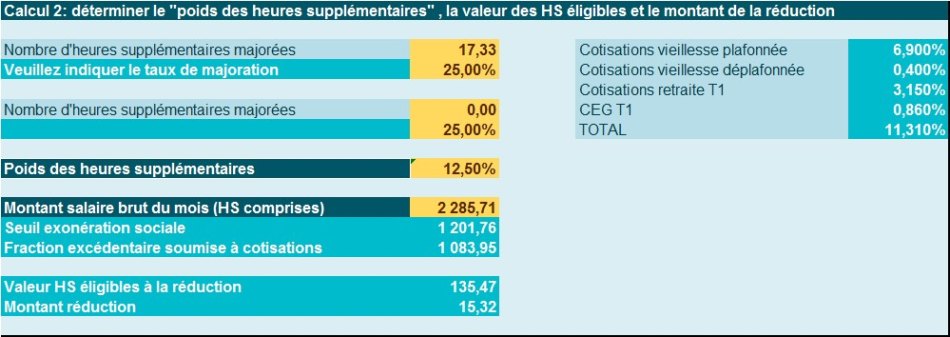

| Apprenti percevant une rémunération de base de 2.000 € ; Il exerce son activité selon un rythme hebdomadaire de 39h ; Les heures supplémentaires structurelles sont rémunérées de façon lissée, soit 17,33 €/mois avec un taux de majoration de 25% ; La rémunération brute versée est donc de 2.285,71 € (heures supplémentaires comprises). | Le poids des heures supplémentaires est déterminé comme suit :

La fraction excédentaire soumise à cotisations est de :

Les heures supplémentaires éligibles sont donc évaluées comme suit :

L’entreprise est supposée ne pas appliquer de taux dérogatoire, le taux de 11,31% s’applique alors permettant de déterminer la réduction de cotisations salariales suivante :

|

Exemple 2

| Situation | Traitement |

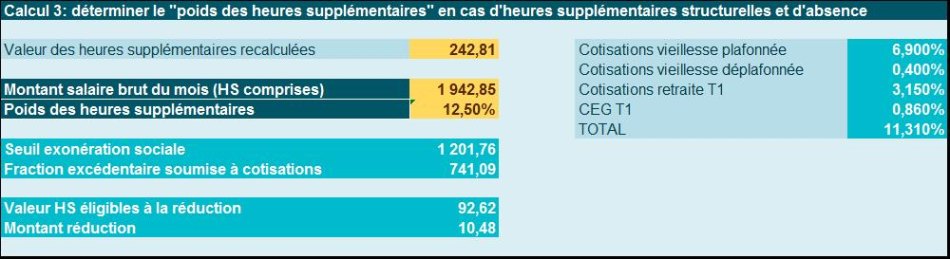

| Apprenti percevant une rémunération de base de 2.000 €, soit un taux horaire de 13,1868 € ; Il exerce son activité selon un rythme hebdomadaire de 39h ; Les heures supplémentaires structurelles sont rémunérées de façon lissée, soit 17,33 €/mois avec un taux de majoration de 25% ; Le salarié est absent pour convenance personnelle durant 2 jours sur le mois de juin 2019 La rémunération brute versée est donc de 1.942,85 € (heures supplémentaires et absence comprises). | Dans un premier temps, il convient de recalculer le nombre d’heures supplémentaires éligibles au dispositif, selon la formule suivante : 17,33 h *(salaire versé/salaire habituellement versé), soit

Compte tenu du taux horaire pratiqué, cela correspond à une valeur des heures supplémentaires de 242,81 € Le poids des heures supplémentaires est déterminé en effectuant le rapport entre la valeur des heures supplémentaires et la rémunération brute versée, soit :

La fraction excédentaire soumise à cotisations est de :

Les heures supplémentaires éligibles sont donc évaluées comme suit :

L’entreprise est supposée ne pas appliquer de taux dérogatoire, le taux de 11,31% s’applique alors permettant de déterminer la réduction de cotisations salariales suivante :

|

Nos captures d’écran ont été réalisés à l’aide de notre outil disponible sur notre site en téléchargement

Défiscalisation et réduction des cotisations sur les heures supplémentaires (ou complémentaires) en 2025

-

Bénéficiez d'une réduction des cotisations salariales pouvant aller jusqu'à 5.000€ par salarié et par an

-

Gérez et sécurisez ce dispositif grâce à un outil de calcul complet : chiffrez la valeur de cette réduction et déterminez la valeur à indiquer sur les bordereaux de déclaration

Références

Instruction interministérielle n° DSS/5B/2019/71 du 29 mars 2019 portant diffusion d’un « questions-réponses » relatif à la mise en œuvre de la réduction des cotisations salariales sur les heures supplémentaires et complémentaires