Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

| Questions | Réponses |

| La formule de calcul de la réduction Fillon est-elle modifiée en 2019 ? | NON. La formule de calcul de la réduction générale, définie à l’article D. 241-7 du CSS, reste identique :

SMIC annuel= smic annuel+ (smic horaire x nombre d’heures supplémentaires ou complémentaires) T est le coefficient maximum de la réduction, qui correspond à la somme des taux de chacune des cotisations soumises à réduction et effectivement dues par l’employeur. |

| Le montant de la réduction Fillon doit-il être désormais le résultat de plusieurs calculs en raison du fait qu’elle s’imputera sur des cotisations dues à des organismes de recouvrement différents ? | NON. Le montant de la réduction générale reste le résultat d’un seul calcul basé sur la seule assiette des cotisations de sécurité sociale et sur la rémunération annuelle, par contrat. Le montant est ensuite imputé sur les cotisations dues aux différents organismes de recouvrement selon les règles prévues au VII de l’article L. 241-13 du CSS et précisées dans le décret n° 2018-1356 du 28 décembre 2018. Toutefois, par exception, pour l’année 2019, 2 calculs doivent être effectués par les employeurs ne bénéficiant pas de la réduction générale renforcée dès le 1er janvier 2019 :

|

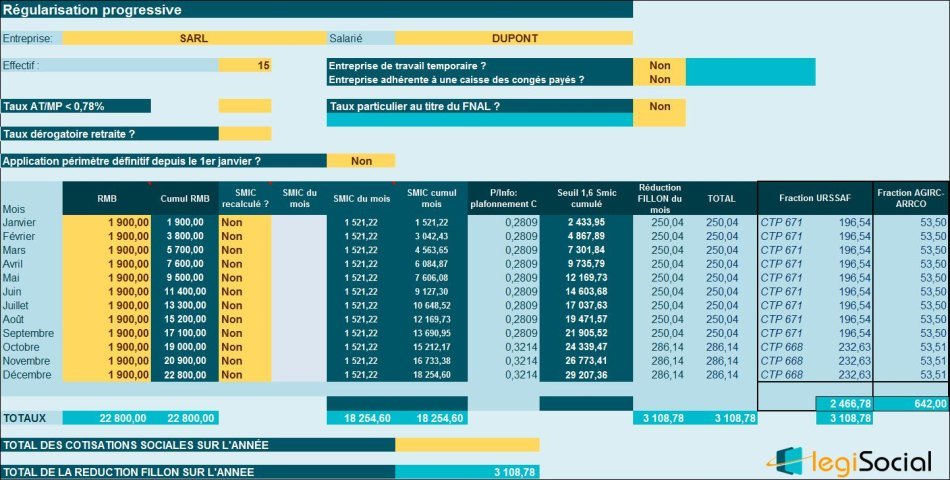

Exemple concret proposé par la présente instruction

En 2019 uniquement, pour une rémunération mensuelle de 1 900 € brut (1,25 SMIC), stable sur l’année, un premier coefficient est calculé sur la base du rapport entre le SMIC (18 255 € en 2019) et la rémunération annuelle (22 800 €).

Ce coefficient est ensuite appliqué à cette rémunération annuelle pour obtenir le montant de la réduction.

Ce premier coefficient est basé sur une valeur T égale à 0,2809 pour les employeurs de 20 salariés ou moins et à 0,2849 pour les employeurs de plus de 20 salariés, sauf en cas d’application de taux de cotisations dérogatoires.

Un second coefficient, complémentaire, est ensuite calculé, toujours sur la base du rapport entre le SMIC et la rémunération annuelle, mais il n’est appliqué que sur la rémunération due pour les périodes d’emploi d’octobre à décembre 2019 (soit 5 700 €).

Ce second coefficient est basé sur une valeur T égale à 0,0405.

Le montant de réduction issu de ce calcul (ou des deux calculs en 2019) est ensuite imputé aux cotisations dues.

| Questions | Réponses |

| Quelle est la valeur T à retenir pour le calcul du coefficient C de la réduction Fillon applicable aux rémunérations dues au titre les périodes d’emploi courant du 1er janvier au 31 décembre 2019 ? | Dans le cas général, à compter du 1er janvier 2019, les cotisations de retraite complémentaire sont intégrées au champ de la réduction générale, ce qui constitue un renforcement du taux de cette réduction de 6,01 % au niveau du SMIC (soit le niveau des cotisations de retraite complémentaire au 1er janvier 2019), (tandis que les cotisations d’assurance maladie sont réduites de 6 points). Important ! La nouvelle contribution d’équilibre technique (CET) et la cotisation finançant l’association pour l’emploi des cadres (APEC) sont exclues du champ de l’allègement. Cette valeur T s’applique sur les rémunérations dues au titre des périodes d’emploi courant du 1er janvier au 31 décembre 2019. Elle est égale à

|

| Quelle est la valeur T à retenir pour le calcul du coefficient C de la réduction Fillon applicable aux rémunérations dues au titre les périodes d’emploi courant du 1er octobre au 31 décembre 2019 ? | Dans le cas général, les cotisations d’assurance chômage sont intégrées au champ de la réduction générale au titre des rémunérations dues à compter du 1er octobre 2019, ce qui constitue un renforcement du coefficient maximal de cette réduction de 4,05 % au niveau du SMIC, soit de 10,06 points au total par rapport à 2018, avant prise en compte de la réduction des cotisations d’assurance maladie pour les rémunérations inférieures à 2,5 SMIC. Important ! La cotisation au titre de la garantie des salaires (AGS) et la majoration applicable pour les CDD sont exclues de l’allègement.

|

| Quelle est la valeur T à retenir pour le calcul du coefficient C de la réduction Fillon applicable aux rémunérations dues au titre les périodes d’emploi courant à compter du 1er janvier 2020 ? | La valeur T à retenir pour les périodes d’emploi courant à compter du 1er janvier 2020 est de :

|

| Quelles populations bénéficient d’un renforcement anticipé de la réduction Fillon ? | Bénéficient, depuis le 1er janvier 2019, de l’application du coefficient C (dont du taux T) de la réduction Fillon « étendu » aux cotisations de retraite complémentaire ET d’assurance chômage, les salariés suivants : Catégorie 1 : Les salariés qui auraient été éligibles aux exonérations spécifiques suivantes, supprimées par l’article 8 de la LFSS pour 2019, à savoir :

Catégorie 2 :

Nota : En revanche, pour les salariés éligibles aux exonérations spécifiques applicables aux contrats aidés (CUI-CAE), l’entrée en vigueur des allègements généraux renforcés se fait dans les conditions de droit commun. |

| Le calcul de la réduction Fillon doit-il se faire contrat par contrat ? | OUI Il existe néanmoins une exception : Celle dans les cas où un changement de statut aboutit à ce que le taux des cotisations effectivement dues par l’employeur évolue en cours d’année. |

| Comment calculer la réduction Fillon d’un contrat CDD renouvelé ou transformé en CDI ? | De façon dérogatoire au principe du calcul « contrat par contrat », si le contrat CDD est renouvelé ou transformé en contrat CDI, la réduction se calcule sur l’ensemble de la période couverte par lesdits contrats. |

| Quelle rémunération prendre en compte pour le calcul quand l’assiette des cotisations est différente entre sécurité sociale, retraite complémentaire et assurance chômage ? | Plusieurs situations peuvent conduire à aboutir à l’application d’une assiette de cotisations différente entre sécurité sociale, retraite complémentaire et assurance chômage :

Principes à retenir 1. L’assiette à retenir pour le calcul de la réduction Fillon dans ces situations est toujours l’assiette des cotisations de sécurité sociale telle qu’elle est définie à l’article L. 242-1 du CSS ; 2. En conséquence, les éléments de rémunération faisant partie de l’assiette des cotisations de retraite complémentaire sans faire partie de l’assiette des cotisations de sécurité sociale ne bénéficient pas de l’allègement et ne sont pas non plus retenus pour déterminer le coefficient d’allègement applicable. Pour rappel, certaines assiettes forfaitaires ne s’appliquent pas aux cotisations de retraite complémentaire (artistes du spectacle travaillant pour des employeurs occasionnels, personnels de centres de vacances et de loisirs, formateurs occasionnels, vendeurs par réunion à domicile, vendeurs et colporteurs de presse, personnes exerçant une activité dans le cadre d’une personne morale à objet sportif ou d’une association de jeunesse et d’éducation populaire), mais ces assiettes forfaitaires ne sont jamais cumulables avec la réduction générale. |

| Lorsqu’un taux dérogatoire de cotisations de retraite complémentaire est applicable ou lorsque la répartition de ces cotisations entre employeur et salarié diffère de celle de droit commun, quelle valeur T doit être retenue dans la formule de calcul de la réduction ? | Le décret n° 2018-1356 du 28 décembre 2018 prévoit l’adaptation de la valeur T au niveau des cotisations qui sont effectivement à la charge des employeurs, dans la limite des taux de droit commun. Cette disposition s’appliquera notamment aux cotisations de retraite complémentaire, qui peuvent être à un taux supérieur à celui du droit commun. La répartition de la prise en charge de la cotisation entre salariés et employeurs peut également être dérogatoire (40/60 pour le droit commun). Pour la contribution d’équilibre général (CEG), le taux de prise en charge de l’employeur ne peut cependant être inférieur à 60 %. Le montant de la réduction est réduit si la prise en charge globale de l’employeur est inférieure à 60 %. |

Exemples concrets proposés par la présente instruction

Exemple 1

- Pour un employeur portant 70 % d’une cotisation de droit commun à 10,02 %, dont 2,15 % de CEG (NDLR : 2,15% représente le taux global dont la part patronale est de 1,29%), le taux de réduction sera limité pour correspondre à une prise en charge à 60 %, soit 6,01 %.

Nos calculs détaillés

- Le taux global de droit commun sur la tranche 1 est de 7,87 % ;

- L’entreprise applique une répartition dérogatoire : part patronale 70%/ part salariale 30% ;

- Le taux qui sera pris en considération au niveau de la réduction FILLON sera alors 4,72 % (60% de 7,87%, car le taux patronal pris en considération est limité à 60%) (cotisation retraite) + 1,29% (CEG) soit 6,01%.

Exemple 2

- Pour un employeur qui porte seulement 50 % de la part hors CEG (et 60 % de la part CEG), le taux de réduction sera réduit pour correspondre au taux effectif de prise en charge, soit 5,26 % (NDLR : nos calculs aboutissent à un taux effectif de prise en charge de 5,23%).

Nos calculs détaillés

- Le taux global de droit commun sur la tranche 1 est de 7,87 % ;

- L’entreprise applique une répartition dérogatoire : part patronale 50%/ part salariale 50% ;

- Le taux qui sera pris en considération au niveau de la réduction FILLON sera alors 3,94 % (50% de 7,87%) (cotisation retraite) + 1,29% (CEG) soit 5,23%.

Exemple 3

- Si l’employeur applique un taux dérogatoire, à 12,31 % par exemple, avec une prise en charge à 50 % de la part hors CEG, le taux global effectif est de 6,37 %. Le montant de la réduction est limité à 6,01 %, et non 5,26 %.

Nos calculs détaillés

- Une entreprise applique un taux global de cotisation de retraite sur la tranche 1 de 12,31 % (taux dérogatoire au taux minimal prévu) ;

- Et applique une répartition conforme au droit commun, soit part patronale 50%/ part salariale 50% ;

- Le taux qui sera pris en considération au niveau de la réduction FILLON sera alors 6,155 % (50% de 12,31%) (cotisation retraite) + 1,29% (CEG) soit 7,445% mais plafonné à 6,01%.

| Questions | Réponses |

| Comment réaliser le calcul annualisé et par contrat lorsqu’un salarié change de statut en cours d’année, notamment lorsque cela fait évoluer le niveau des cotisations ou les cotisations incluses dans le champ de la réduction Fillon ? | 2 situations sont alors envisageables : 1. Le calcul reste annualisé et par contrat lorsque le changement, même s’il intervient en cours d’année, est sans effet sur la nature et le niveau des cotisations exonérées ; 2. Si en revanche le changement conduit à modifier le niveau des cotisations acquittées par l’employeur (notamment lorsqu’un salarié devient cadre en cours d’année, ce qui peut modifier le niveau de prise en charge par l’employeur de la cotisation de retraite complémentaire, sans changer de contrat de travail), il convient de calculer l’exonération afférente à chaque période sur la base de la valeur T applicable au titre de chacune de ces périodes, comme s’il s’agissait de contrats différents. Situation concrète : un apprenti devient salarié de l’entreprise à compter du 1er mai 2019, dans la même entreprise à la fin de son apprentissage, sans changer de contrat de travail. Les calculs suivants sont alors effectués :

|

Références

Instruction interministérielle n° DSS/5B/2019/141 du 19 juin 2019, diffusée le 1er juillet 2019, portant diffusion d'un "questions-réponses" relatif à la mise en œuvre de la baisse du taux de cotisations d'assurance maladie et du renforcement de la réduction générale des cotisations et contributions sociales à la charge des employeurs