Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Rappel du principe général

Suite à la publication d’un arrêté au JO du 17/12/2019 (arrêté du 4 décembre 2019 relatif au bénéfice de la réduction prévue à l’article L. 241-13 du code de la sécurité sociale pour les employeurs entrant dans le champ de la déduction forfaitaire spécifique, JO du 17 décembre 2019), les modalités de calcul de la réduction Fillon pour les employeurs bénéficiant d’une DFS sont modifiées à compter du 1er janvier 2020.

- Le montant de la réduction générale calculé après application de la DFSpour les emplois qui y sont éligibles est plafonné à 130 % du montant de la réduction calculée sans application de la DFS.

- Pour le calcul de la réduction générale sans application de la DFS, les sommes versées, le cas échéant, à titre de frais professionnels sont exclues de l’assiette.

- Ainsi, l’employeur qui applique la DFS devra effectuer 2 calculs afin de déterminer si le montant de la réduction générale doit faire l’objet d’un plafonnement.

Un calcul en 3 temps

Concrètement, les entreprises concernées par cette réforme doivent, depuis le 1er janvier 2020, effectuer leurs calculs en 3 temps comme suit :

- Calcul 1 : réduction générale avec application de la DFS

- Calcul 2 : réduction générale sans application de la DFS

- Calcul 3 : plafonnement.

Exemple chiffré

Afin de mieux cerner les conséquences financières qui découlent de la présente réforme, nous vous proposons l’exemple concret et chiffré suivant :

Présentation du contexte

- Soit un salarié, présent du 1er janvier au 31 décembre 2020 ;

- Sa rémunération brute est de 2.000 € brut par mois ;

- S’ajoute à cette rémunération des frais professionnels d’une valeur mensuelle estimée à 100 € ;

- L’entreprise est supposée bénéficier d’une DFS au taux de 20%. ;

- L’effectif de l’entreprise est de 30 salariés.

Rémunération brute mensuelle abattue

- La rémunération brute abattue est donc la suivante : (2.000 € + 100 €)*80%= 1.680 €

Rémunération brute sans application de la DFS

- Si l’entreprise n’applique pas la DFS, les frais professionnels ne sont alors pas « remontés » dans la rémunération brute, qui devient alors : 2.000 €.

Les calculs en 3 temps

Calcul 1 : réduction générale avec application de la DFS

Le coefficient C de la réduction Fillon est déterminé comme suit :

- C= (0,3205/0,6) × [(1,6 × 10,15 € × (35*52/12)/1.680 €) -1] = 0,2490

Donnant droit à une réduction Fillon mensuelle de 0,2490 * 1.680 €= 418,32 €

Calcul 2 : réduction générale sans application de la DFS

Le coefficient C de la réduction Fillon est déterminé comme suit :

- C= (0,3205/0,6) × [(1,6 × 10,15 € × (35*52/12)//2.000 €) -1] = 0,1237

Donnant droit à une réduction Fillon mensuelle de 0,1237 * 2.000 €= 247,40 €

Calcul 3 : plafonnement

Le montant de la réduction Fillon à laquelle ouvre droit l’entreprise doit être plafonné à hauteur de 130% de la réduction Fillon déterminée au calcul 2, sans application de la DFS.

Présentement, ce plafonnement est fixé à 247,40 € * 130%= 321,62 €

Conséquences financières

Elles sont importantes, car l’entreprise constate en 2020, une perte financièrement mensuelle de 96,70 € soit une perte annuelle de 1.160,40 € au titre d’un seul salarié de l’entreprise.

Notre outil

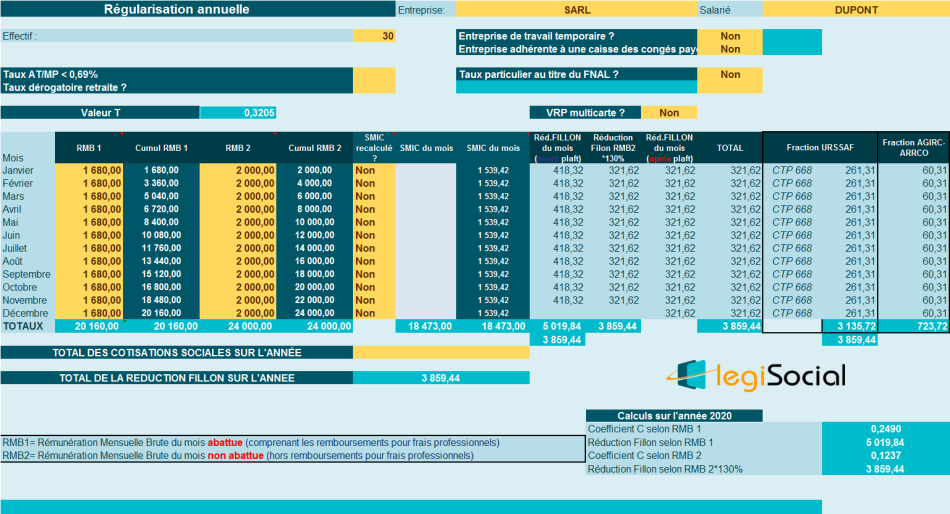

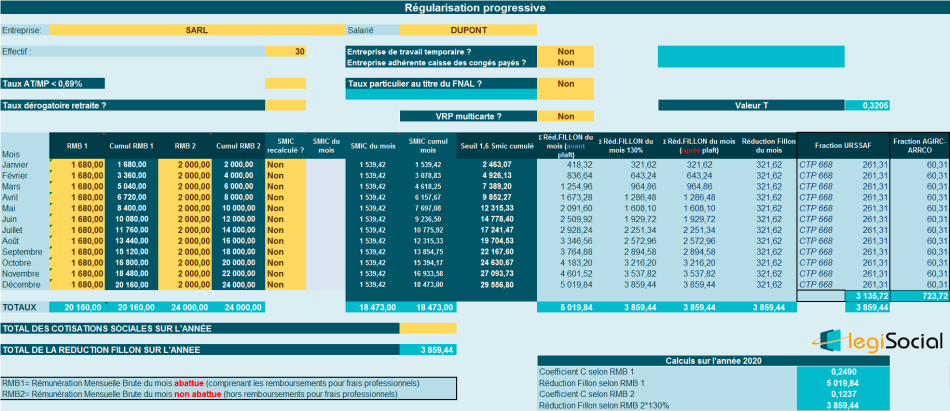

Nous avons développé un outil spécifique pour 2020, permettant aux entreprises de déterminer la réduction Fillon selon ces nouvelles normes, et compte tenu du contexte proposé, nous obtenons les tableaux suivants :

Régularisation progressive

Régularisation annuelle