Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Rappel des principes généraux

- L’article 18 du projet de loi de finance rectificative 2020 numéro 3 a pour objet de mettre en œuvre les engagements pris par le Gouvernement d’accorder aux entreprises les plus touchées par la crise économique actuelle une mesure exceptionnelle d’exonération de cotisations et contributions sociales ainsi que de définir les conditions leur permettant d’obtenir des remises de dettes sur ces cotisations, ou des plans d’apurement.

- Ces mesures permettront notamment aux secteurs du tourisme, de l’hôtellerie, de la restauration, de la culture, de l’événementiel, du sport et du commerce de détail non alimentaire de réduire leurs passifs sociaux très rapidement et massivement, en particulier pour les TPE et les PME.

- Parmi ces mesures, il est prévu une exonération de certaines cotisations patronales couplée à une aide au paiement.

Exonération cotisations patronales

Ce dispositif concerne 2 cas.

Cas numéro 1

Les périodes d’emploi comprises entre le 1er février et le 31 mai 2020, par les employeurs de moins de 250 salariés qui exercent leur activité principale :

- Soit dans ceux des secteurs relevant du tourisme, de l’hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l’évènementiel qui ont été particulièrement affectés par les conséquences économiques et financières de la propagation de l’épidémie de covid-19 au regard de la réduction de leur activité en raison notamment de leur dépendance à l’accueil du public ;

- Soit dans les secteurs dont l’activité dépend de celle des secteurs mentionnés à l’alinéa précédent et qui ont subi une très forte baisse de leur chiffre d’affaires.

Cas numéro 2

- Les périodes d’emploi comprises entre le 1er février 2020 et le 30 avril 2020, par les employeurs de moins de 10 salariés dont l’activité principale relève d’autres secteurs que ceux mentionnés au cas 1, implique l’accueil du public et a été interrompue du fait de la propagation de l’épidémie de covid-19, à l’exclusion des fermetures volontaires.

Cotisations concernées

- Cette exonération est appliquée sur les cotisations et contributions sociales patronales entrant dans le champ de la réduction générale, à l’exception des cotisations de retraite complémentaire;

- Elle porte sur ces cotisations patronales restant dues après application de la réduction générale ou de toute autre exonération totale ou partielle de cotisations sociales ou de taux spécifiques, d’assiettes et de montants forfaitaires de cotisations ;

- Cette exonération est cumulable avec l’ensemble de ces dispositifs.

Aide au paiement

Cette mesure concerne les 2 cas suivants :

Cas 1

Les périodes d’emploi comprises entre le 1er février et le 31 mai 2020, par les employeurs de moins de 250 salariés qui exercent leur activité principale :

- Soit dans ceux des secteurs relevant du tourisme, de l’hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l’évènementiel qui ont été particulièrement affectés par les conséquences économiques et financières de la propagation de l’épidémie de covid-19 au regard de la réduction de leur activité en raison notamment de leur dépendance à l’accueil du public ;

- Soit dans les secteurs dont l’activité dépend de celle des secteurs mentionnés à l’alinéa précédent et qui ont subi une très forte baisse de leur chiffre d’affaires.

Cas 2

- Les périodes d’emploi comprises entre le 1er février 2020 et le 30 avril 2020, par les employeurs de moins de 10 salariésdont l’activité principale relève d’autres secteurs que ceux mentionnés au cas 1, implique l’accueil du public et a été interrompue du fait de la propagation de l’épidémie de covid-19, à l’exclusion des fermetures volontaires.

Les conditions de mise en œuvre de la mesure ainsi que la liste des secteurs d’activité visés seront fixées par décret.

Montant de l’aide au paiement

Elle correspond à un montant égal à 20 % du montant des revenus d’activité (ceux de l’assiette L. 242-1 CSS) déclaré sur les périodes d’emploi précitées.

Exemple concret

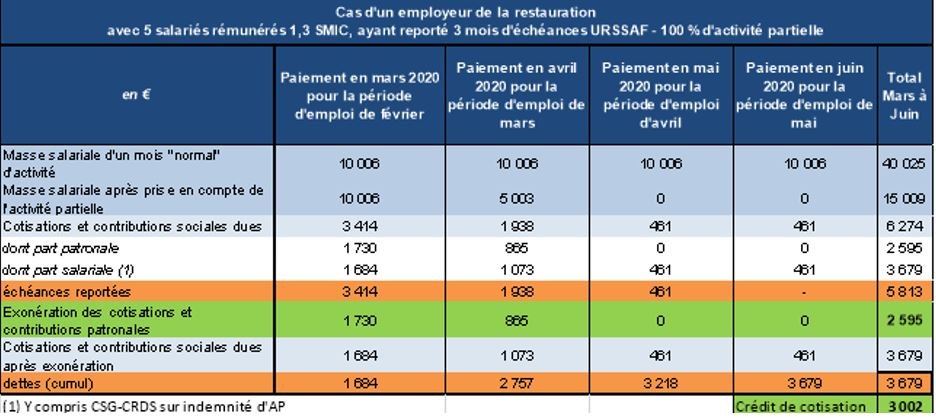

L’exemple concret que nous vous proposons est issu de la partie « évaluations préalables » du 3ème projet de loi de finances rectificative pour 2020.

Présentation du contexte

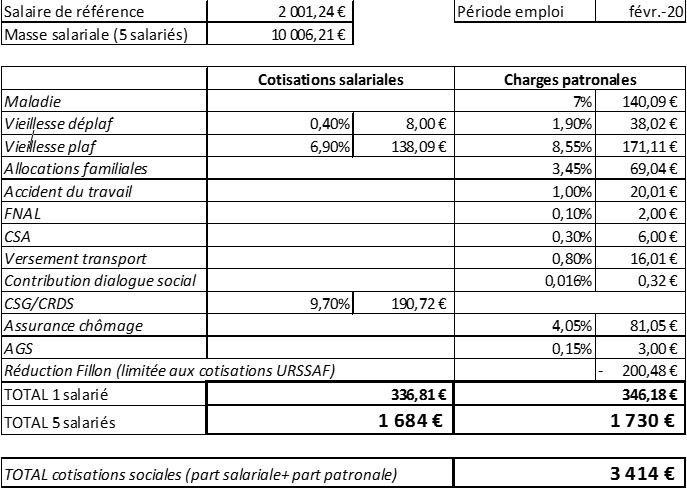

- Soit un employeur dont la masse salariale mensuelle est d’environ de 10.000 € (5 salariés rémunérés en moyenne à 1,3 SMIC) ;

- Cette masse salariale correspond à 1 mois normal d’activité ;

- Les cotisations à verser (parts salariale et patronale) à chaque échéance mensuelle à l’URSSAF s’élèvent à 3 414 € (après application des allégements généraux, hors cotisations AGIRC-ARRCO).

- L’employeur a utilisé les possibilités de report de ces échéances, en mars, en avril et en mai.

Activité partielle

L’employeur est concerné par l’activité partielle conduisant à la fermeture administrative de son établissement à compter du 16 mars, conduisant à :

- Mettre les 5 salariés en activité partielle à partir de mi-mars ;

- Puis sur la totalité des mois d’avril et de mai.

Chiffrage des cotisations sociales

Période d’emploi : février 2020

Nous avons estimé le montant des cotisations sociales sur la base d’un taux AT/MP de 1%

Au titre de la période d’emploi de février 2020, aucun placement en activité partielle n’a été réalisé.

Calcul réduction Fillon : coefficient C= 0,1233 donnant une réduction Fillon de 246,75 € dont 200,48 € pour la fraction URSSAF

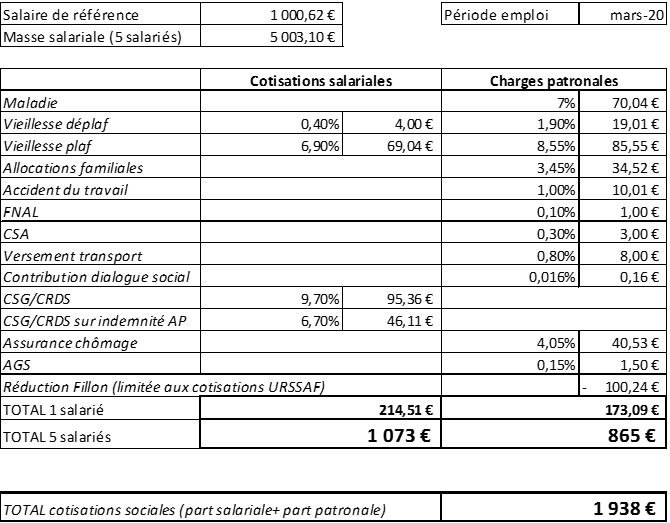

Période d’emploi : mars 2020

Au titre de la période d’emploi de mars 2020, les salariés ont été placés en activité partielle sur la moitié du mois.

Calcul réduction Fillon : coefficient C= 0,1233 donnant une réduction Fillon de 123,38 € dont 100,24 € pour la fraction URSSAF

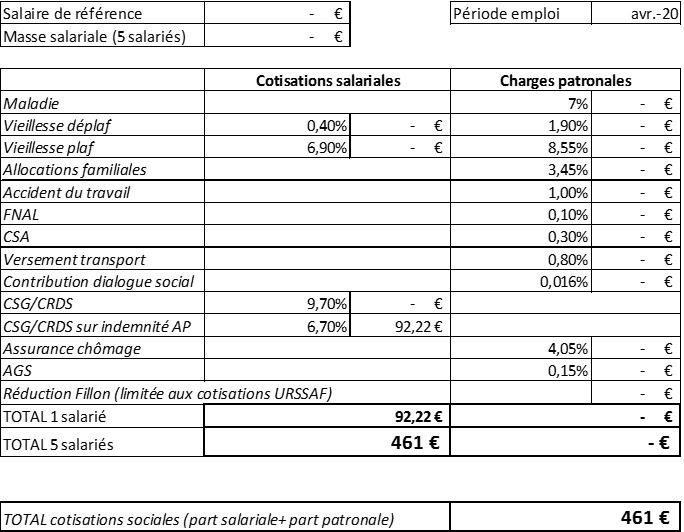

Période d’emploi : avril 2020

Au titre de la période d’emploi d’avril 2020, les salariés ont été placés en activité partielle durant tout mois.

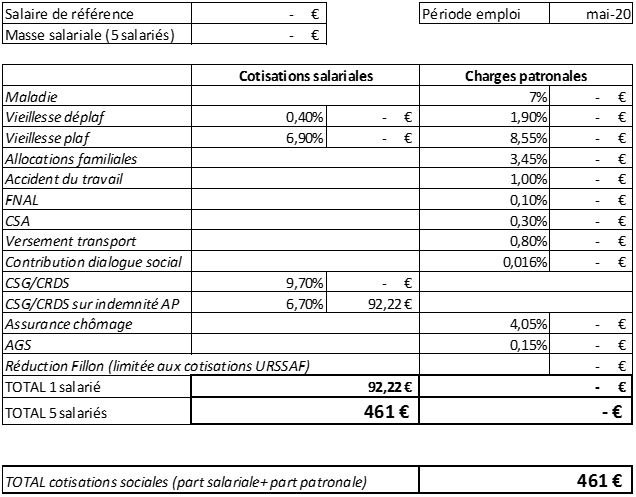

Période d’emploi : mai 2020

Au titre de la période d’emploi de mai 2020, les salariés ont été placés en activité partielle durant tout mois.

La simulation proposée dans le cadre du 3ème projet de loi de finances rectificative

Explications

- Report de paiement des cotisations : 3.414 €+ 1.938 €+461 €= 5.813 €

- Le dispositif d’exonération ne concerne que la part patronale « restante » après application de la réduction Fillon, soit 1.730 €+ 865 €= 2.595 €

- Les cotisations reportées moins cette exonération, soit 5.813 €- 2.595 €, donne une dette restante de 3.218 €

- S’ajoute à cela le dispositif d’aide au paiement, qui correspond à 20% de la masse salariale, après prise en compte de l’activité partielle, soit 15.009 € *20%= 3.002 €;

- Les cotisations restant à payer sont donc 3.218 € moins 3.002 €, soit 216 €, auxquelles il convient d’ajouter 461 € dues en juin (période d’emploi de mai, part salariale) est donc de 677 €.