Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur les mois de février 2020 à mai 2020 uniquement ;

- La rémunération brute soumise aux cotisations est de 2.001,24 € (soit 1,3 fois le Smic mensuel temps plein) mais le salarié perçoit une prime de 2.000 € sur la période d’emploi de février 2020.

Montant de l’exonération Covid

Déduction exonération ou réduction

L’instruction nous confirme que :

- Dans le cas où une autre exonération ou réduction de cotisations s’applique sur les mêmes rémunérations ;

- Le montant de l’exonération est égal au montant des cotisations et contributions restant dues après application de ces autres exonérations ou réductions.

Précision importante

- En cas d’écart significatif, les montants de l’exonération ainsi calculs pourront être rectifiés, après le calcul en fin d’année de la réduction Fillon applicable au titre de l’ensemble de l’année et des autres exonérations dont le calcul est annualisé pour tenir compte du niveau des cotisations effectivement dues compte tenu du coefficient de réduction calculé sur l’année.

Rémunérations versées

De janvier à mai (périodes d’emploi) sont versés les salaires suivants :

| Mois | Rémunération brute soumise à cotisations sociales |

| Janvier | 2.001,24 € |

| Février | 4.001,24 € |

| Mars | 2.001,24 € |

| Avril | 2.001,24 € |

| Mai | 2.001,24 € |

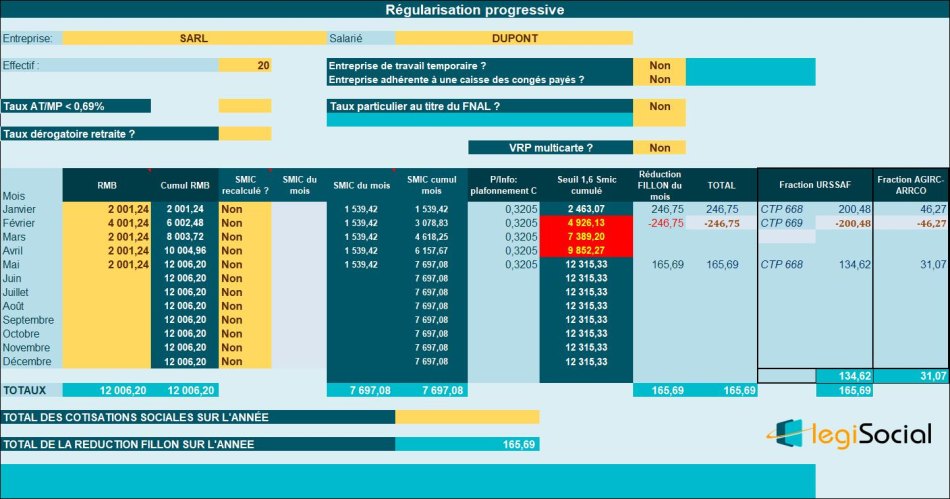

Chiffrage réduction Fillon

Compte tenu du fait que l’exonération Covid s’effectue après déduction des réductions de charges patronales (y compris les éventuelles régularisations), nous devons tenir compte des réductions Fillon déterminées comme suit (selon la méthode de régularisation progressive) :

| Mois | Réduction Fillon |

| Janvier | 200,52 € |

| Février | -200,52 € (régularisation) |

| Mars | Néant |

| Avril | Néant |

| Mai | 134,47 € |

Chiffrage exonération Covid

- La rémunération brute n’excédant pas le PMSS cumulée, elle est alors déterminée sur la base d’un taux de 26,04% (compte tenu de l’application des réductions de taux des cotisations d’allocations familiales et maladie) .

Le tableau de suivi est effectué en conséquence (de février à mai inclus) :

| Mois | Montant des cotisations avant déduction réduction Fillon | Réduction Fillon | Exonération Covid |

| Février | 1.041,92 € | -200,52 € | 1.242,44 € |

| Mars | 521,12 € | 0,00 € | 521,12 € |

| Avril | 521,12 € | 0,00 € | 521,12 € |

| Mai | 521,12 € | 134,47 € | 386,65 € |

| TOTAL | 2.671,33 € |

Nos chiffrages

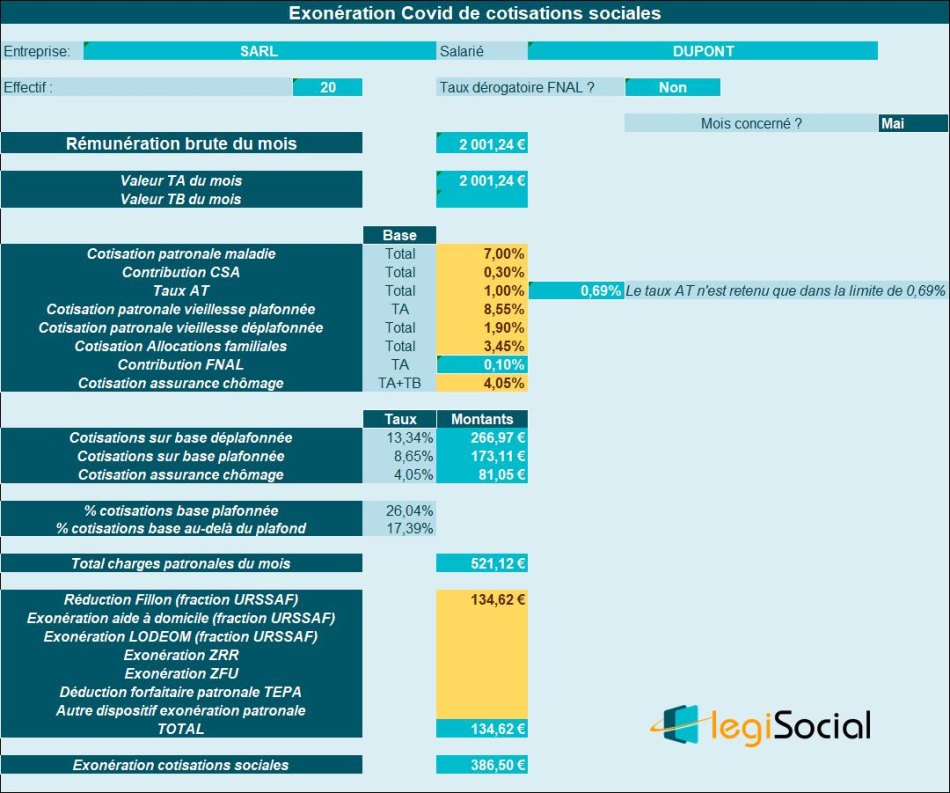

Réduction Fillon du mois

Compte tenu du contexte proposé, nous obtenons le tableau de suivi comme suit :

Exonération Covid

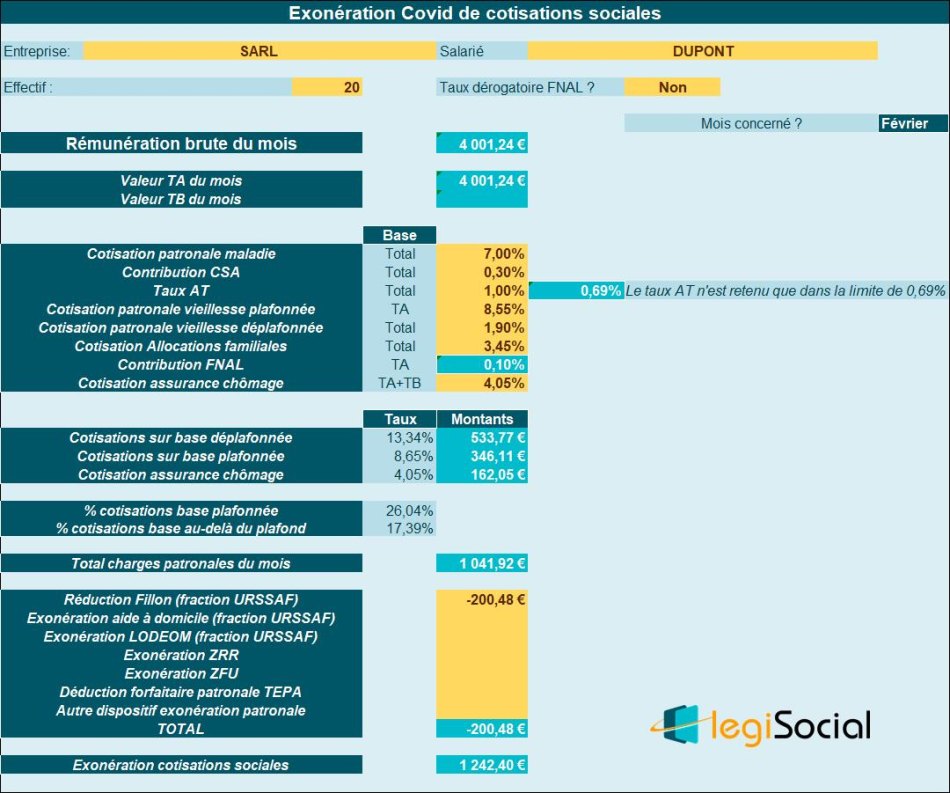

Février 2020

Sur le mois de février 2020, nous obtenons les résultats suivants :

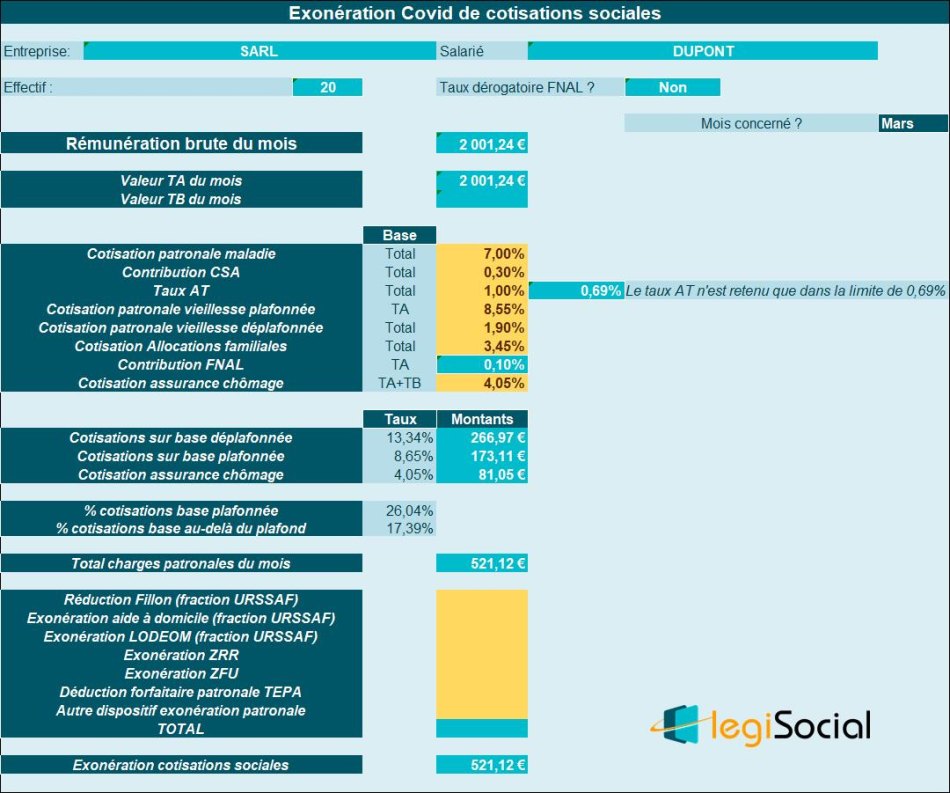

Mars 2020

Sur le mois de mars 2020, nous obtenons les résultats suivants :

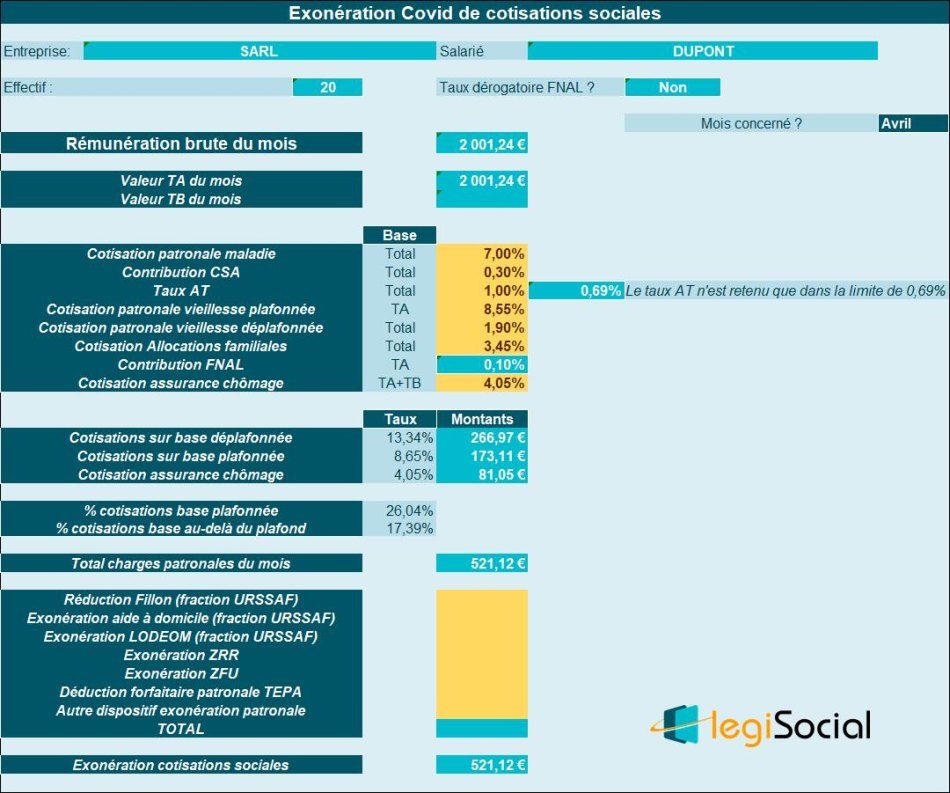

Avril 2020

Sur le mois d’avril 2020, nous obtenons les résultats suivants :

Mai 2020

Sur le mois de mai 2020, nous obtenons les résultats suivants :

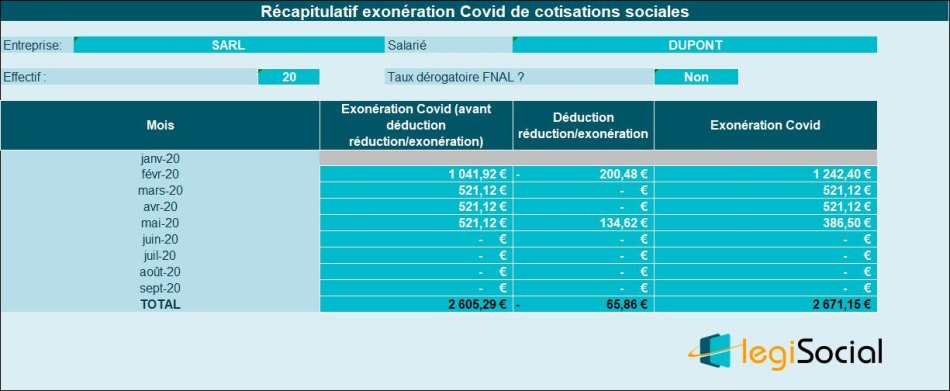

Récapitulatif

Nous permettant d’obtenir le tableau récapitulatif suivant :

Nous remarquerons que nous obtenons la valeur cumulée de 2.671,15 € (au lieu de 2.671,33 € comme indiquée sur l’instruction de la DSS, soit une différence de 0,18 €).

Pourquoi cet écart de 0,18 € ?

Afin de déterminer le montant de l’exonération Covid, l’instruction détermine la réduction Fillon sur la base d’un coefficient C déterminé comme suit :

- C= (0,2604/0,6) *[(1,6 * smic mensuel/rémunération brute) -1].

Le « souci » est qu’en application de la répartition de la réduction Fillon (fraction URSSAF/fraction AGIRC-ARRCO), et dans le respect des directives de l’URSSAF sur son site, nous devons appliquer le calcul suivant :

Pour les entreprises de moins de 50 salariés :

- Calcul le montant global de la réduction en appliquant un coefficient C déterminé comme suit : C= (0,3205/0,6) *[(1,6 * smic mensuel/rémunération brute) -1].;

- Pour l’Urssaf : (0,2604 / 0,3205) x montant global de la réduction ;

- Pour l’institution de retraite complémentaire : (0,0601 / 0,3205) x montant global de la réduction.

Cette différence de traitement conduit à des écarts de quelques centimes d’euros…

Référence

Instruction n° DSS/5B/SAFSL/2020/160 du 22 septembre 2020