Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Présentation du contexte

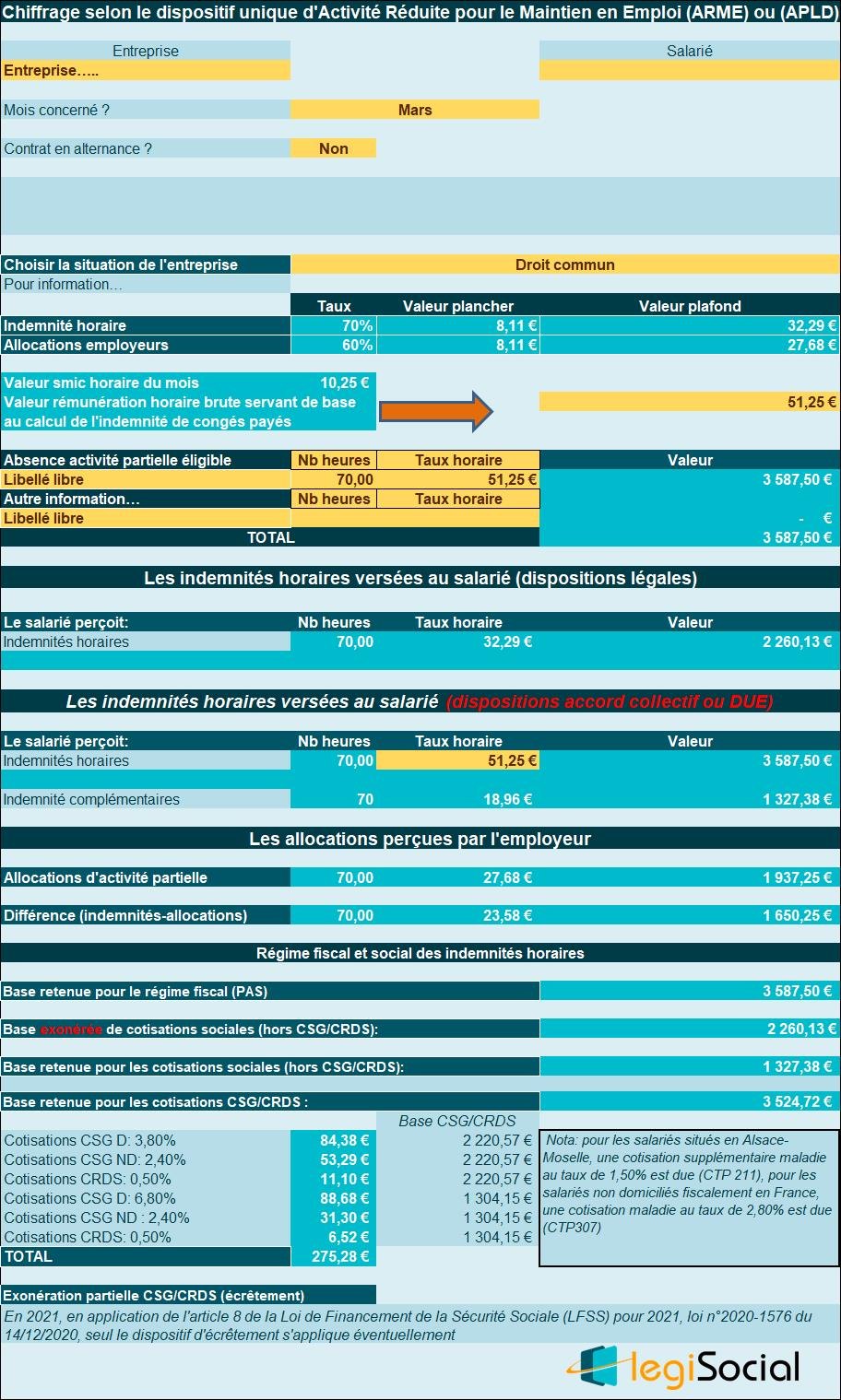

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 51,25 € (5 Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 51,25 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en mars 2021.

Chiffrages

Indemnités horaire

- L’indemnité horaire légale est chiffrée comme suit : 51,25 €*70% avec plafonnement à 4,5*10,25€*70% soit 32,29 € ;

- Compte tenu des dispositions en vigueur dans l’entreprise, le salarié bénéficie du maintien de sa rémunération ;

- En conséquence, il va bénéficier d’une indemnité complémentaire, calculée comme suit : 70 h* [51,25 €- (4,5*10,25€*70%)] = 1.327,38 €

Allocations employeur

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 51,25 €*60% avec plafonnement à 4,5*10,25€*60% soit 27,68 €.

Surcharge financière

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 23,58 €/heure, soit 1.650,25 €.

Régime fiscal et social de l’indemnité horaire

Régime fiscal

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu.

Régime social

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.587,50 €, soit un taux horaire de 51,25 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.587,50 €- 2.260,13 €= 1.327,38 € ;

- La base soumise aux cotisations sociales est donc de 1.327,38 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 1.327,38 €* 98,25%= 3.524,72 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | ||

| Base CSG/CRDS | ||

| Cotisations CSG D: 3,80% | 84,38 € | 2 220,57 € |

| Cotisations CSG ND: 2,40% | 53,29 € | 2 220,57 € |

| Cotisations CRDS: 0,50% | 11,10 € | 2 220,57 € |

| Cotisations CSG D: 6,80% | 88,68 € | 1 304,15 € |

| Cotisations CSG ND : 2,40% | 31,30 € | 1 304,15 € |

| Cotisations CRDS: 0,50% | 6,52 € | 1 304,15 € |

| TOTAL | 275,28 € | |

Notre outil

L’outil que nous proposons en téléchargement immédiat sur notre site, vous propose les chiffrages suivants :

Découvrir aussi : Calcul de l'indemnisation de l'activité partielle en 2025 Outil de gestion de la paie

Identifiez les cas de recours autorisés à l'activité partielle et les obligations qui en découlent Calculez les indemnités horaires attribuées aux salariés concernés grâce à notre outil de calcul Simulez les allocations versées par l'État dans le cadre de l'activité partielle Bénéficiez d'une documentation complète : fiches pratiques, exemples concrets, accords de branche et extensions des accords ...