Cet article a été publié il y a 3 ans, il est donc possible qu'il ne soit plus à jour.

- Traitement fiscal et social de l’indemnité de licenciement : limitation de l’exonération CSG et CRDS

- Demande d’un rappel de salaire lié aux contributions CSG et CRDS : le conseil des prud’hommes est-il compétent ?

- Comment déclarer la CSG et la CRDS en période d’activité partielle ?

- Le traitement fiscal et social de l’indemnité de licenciement en 2025 : exemples chiffrés

Notre actualité

Une précédente actualité, publiée sur notre site, aborde en détails ce nouveau régime de faveur…

Lire aussi : Le BOSS améliore le régime des contributions CSG/CRDS en cas de licenciement sans cause réelle et sérieuse Actualité

Depuis le 1er janvier 2022, des modifications ont été apportées au régime applicable aux contributions CSG et CRDS en cas de licenciement prononcé sans cause réelle et sérieuse. Notre actualité vous explique…

Les exemples proposés supposent une entreprise justifiant d’un effectif d’au moins 11 salariés.

Exemple numéro 1

Le contexte

- Un salarié est entré dans l’entreprise le 1er février 2012 ;

- Il est licencié et quitte l’entreprise le 31 janvier 2022 ;

- Il justifie alors d’une ancienneté de 10 ans ;

- Le salaire de référence servant au calcul de l’indemnité de licenciement est supposé fixé à 2.000 € ;

- L’indemnité légale et conventionnelle sont déterminées de façon identique à hauteur de 5.000 €.

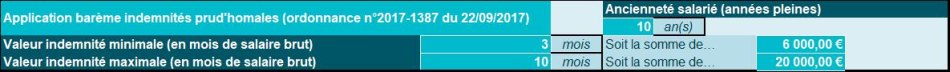

Suite à une action prud’homale, une indemnité lui est versée au titre d’un licenciement prononcé sans cause réelle et sérieuse, en application des dispositions de l’ordonnance n°2017-1387 du 22 septembre 2017 et de l’article L 1235-3 du code du travail.

- La valeur minimale est fixée à 3 mois, soit la somme de 6.000 € présentement ;

- La valeur minimale est fixée à 10 mois, soit la somme de 20.000 €.

Finalement, le salarié bénéficie d’une indemnité à hauteur de la valeur « haute » du barème, soit 20.000 €.

De façon cumulée, le salarié perçoit ainsi la somme de 25.000 € :

- 5.000 € au titre de l’indemnité de licenciement ;

- 20.000 € pour l’indemnité versée dans le cadre d’un licenciement prononcé sans cause réelle et sérieuse.

Traitement fiscal et social applicable jusqu’au 31 décembre 2021

| Impôt sur le revenu | Cotisations de sécurité sociale | Cotisations CSG/CRDS |

| Exonération totale | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). | L’indemnité de licenciement bénéficie d’une exonération totale ; En revanche, l’indemnité octroyée pour licenciement sans cause réelle et sérieuse est soumise au régime suivant : 1. Exonération à hauteur de 6.000 € (valeur minimale de l’indemnité) ; 2. Soumission à hauteur de 14.000 € (différence entre la valeur « maximale » de l’indemnité et de la valeur « minimale » (20.000 € moins 6.000 €) |

Traitement fiscal et social applicable depuis le 1er janvier 2022

| Impôt sur le revenu | Cotisations de sécurité sociale | Cotisations CSG/CRDS |

| Exonération totale | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). |

Exemple numéro 2

Le contexte

- Un salarié est entré dans l’entreprise le 1er février 2012 ;

- Il est licencié et quitte l’entreprise le 31 janvier 2022 ;

- Il justifie alors d’une ancienneté de 10 ans ;

- Le salaire de référence servant au calcul de l’indemnité de licenciement est supposé fixé à 2.000 € ;

- L’indemnité légale et conventionnelle sont déterminées de façon identique à hauteur de 5.000 €.

Suite à une action prud’homale, une indemnité lui est versée au titre d’un licenciement prononcé sans cause réelle et sérieuse, en application des dispositions de l’ordonnance n°2017-1387 du 22 septembre 2017 et de l’article L 1235-3 du code du travail.

- La valeur minimale est fixée à 3 mois, soit la somme de 6.000 € présentement ;

- La valeur minimale est fixée à 10 mois, soit la somme de 20.000 €.

Finalement, le salarié bénéficie d’une indemnité à hauteur de 5 mois de salaire, soit 10.000 €.

De façon cumulée, le salarié perçoit ainsi la somme de 15.000 € :

- 5.000 € au titre de l’indemnité de licenciement ;

- 10.000 € pour l’indemnité versée dans le cadre d’un licenciement prononcé sans cause réelle et sérieuse.

Traitement fiscal et social applicable jusqu’au 31 décembre 2021

| Impôt sur le revenu | Cotisations de sécurité sociale | Cotisations CSG/CRDS |

| Exonération totale | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). | L’indemnité de licenciement bénéficie d’une exonération totale ; En revanche, l’indemnité octroyée pour licenciement sans cause réelle et sérieuse est soumise au régime suivant : 1. Exonération à hauteur de 6.000 € (valeur minimale de l’indemnité) ; 2. Soumission à hauteur de 4.000 € (différence entre la valeur versée et la valeur « minimale » (10.000 € moins 6.000 €) |

Traitement fiscal et social applicable depuis le 1er janvier 2022

| Impôt sur le revenu | Cotisations de sécurité sociale | Cotisations CSG/CRDS |

| Exonération totale | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). | Exonération totale (le cumul des 2 indemnités n’excédant pas la limite d’exonération fixée à 2 fois le PASS (soit 82.272 € en 2022). |