Cet article a été publié il y a un an, il est donc possible qu'il ne soit plus à jour.

Son positionnement

Présentation selon ancien modèle

- L’ancienne maquette ne prévoyait pas expressément cette zone.

Présentation selon nouvelle maquette

- Désormais cette nouvelle zone attend les informations suivantes :

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Chèques vacances |

|

|

|

|

| Autres |

|

|

|

|

Notre avis sur le sujet

A notre avis, il conviendra d’y indiquer les informations suivantes :

- La participation patronale aux frais de transports collectifs à la ligne « Frais de transport »;

- La participation patronale aux frais engagés par le salarié pour réaliser les déplacements {domicile-lieu de travail} , comme la « prime transport » ou le « forfait mobilités durables » à la ligne « Frais de transport »;

- La participation salariale et patronale aux titres-restaurant à la ligne « Titres-restaurants »;

- La participation salariale et patronale aux chèques-vacances à la ligne « Chèques vacances »;

- La ligne « Autres » pourront indiquer les éventuels acomptes, saisie sur salaire, et autres remboursements de frais professionnels.

Exemple concret

Présentation du contexte

Nous supposerons un salarié pour lequel le gestionnaire de paie rédige le bulletin de paie au titre du solde de tout compte avec les informations suivantes :

Un salaire de base de 2.000 € auquel s’ajoute un avantage en nature « titres-restaurants » de 14,00 € et avec les éléments suivants :

- Un acompte de 500,00 € ;

- Une participation aux titres-restaurants : participation salariale de 42 €, participation patronale de 98 € ;

- Une saisie sur salaire de 260,96 € ;

- Une participation aux frais de transports collectifs pour 42,50 € :

- Des remboursements de frais professionnels pour une valeur de 149,80 € ;

- Une participation aux chèques-vacances : participation salariale de 140 €, participation patronale de 260 € ;

- Une part salariale au titre de la mutuelle facultative pour 40,00 € ;

- Une part excédentaire part patronale aux titres-restaurants pour une valeur de 84,00 € ;

- Un avantage en nature pour une valeur de 14,00 € (titres-restaurants) ;

- Des IJSS subrogées pour un montant de 130,00 € ;

- Des IJ complémentaires subrogées pour une valeur de 43,20 € ;

- Une PPV d’une valeur de 1.000,00 € ;

- Une indemnité de licenciement de 2.500,00 € ;

- Le versement immédiat par l’employeur au titre de la participation (somme exonérée IR) pour 500,00 €.

Informations complémentaires concernant les titres-restaurants

Pour le contexte proposé, nous avons imaginé :

- Que le salarié bénéficiait de titres-restaurants attribués à l’occasion de chaque jour ouvré travaillé (20 jours supposés dans le cas présent) ;

- Ces titres-restaurants ont une valeur faciale de 7 € et la participation patronale est supposée fixée à 70% ;

- La participation salariale est affichée sur le bulletin de paie.

Régime social de la participation patronale

La participation patronale excède les seuils admis (soit entre 50% et 60% de la valeur faciale).

En conséquence, l’entreprise doit suivre le traitement social suivant :

- Intégration de la participation patronale excédentaire aux cotisations sociales ;

- La valeur faciale est de 7 €, le seuil d’exonération sociale maximum est donc de 7€ * 60%= 4,20 € ;

- La participation patronale est de 7€* 70%= 4,90 € ;

- Doit être réintégrée dans la partie soumise à cotisations sociales : (4,90 € - 4,20 €) * 20 titres= 14,00 € ;

- Cette somme sera traitée comme un avantage en nature, ajoutée au salaire brut puis déduite du net à payer ;

- En revanche, sera exonérée de cotisations sociales, le montant déterminé comme suit :

(20 titres * 7€*70%) - fraction excédentaire soit 98,00 €-14,00 € = 84,00 €.

Régime fiscal de la participation patronale

Le régime fiscal diffère du régime social, car la contribution constitue alors pour sa totalité un avantage en argent imposable en cas de participation :

- Supérieure à 60 % de la valeur libératoire du titre ;

- Ou inférieure à 50%.

Concrètement, cette participation patronale est de 4,90 € * 20 titres restaurants soit 98,00 € (20 titres * 7€*70%) ;

- 14,00 € sont déjà traités comme un avantage en nature ;

- 84,00 € sont ajoutés au net imposable, tout en bénéficiant d’une exonération sociale.

Prévoyance et mutuelle

Un régime collectif est en vigueur dans l’entreprise :

- Prévoyance complémentaire : part patronale 3% sur T1 et T2, part salariale 1% sur T1 et T2 :

- Mutuelle : part patronale= part salariale= 31 €.

Classement des éléments

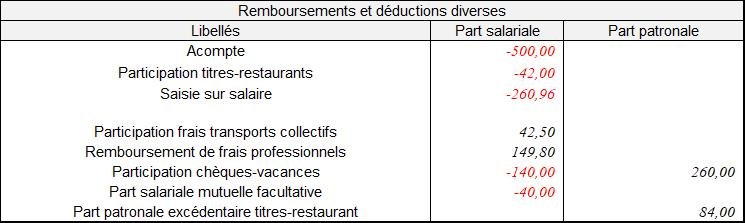

Désormais, dans la partie « Remboursements et déductions diverses » devront apparaître les éléments suivants (de 1 à 8) :

- Un acompte de 500,00 € ;

- Une participation aux titres-restaurants : participation salariale de 42 €, participation patronale de 98 € (dont 14,00 € en avantage en nature et 84,00 € pour la fraction excédentaire) ;

- Une saisie sur salaire de 260,96 € ;

- Une participation aux frais de transports collectifs pour 42,50 € :

- Des remboursements de frais professionnels pour une valeur de 149,80 € ;

- Une participation aux chèques-vacances : participation salariale de 140 €, participation patronale de 260 € ;

- Une part salariale au titre de la mutuelle facultative pour 40,00 €.

- Une part excédentaire part patronale aux titres-restaurants pour une valeur de 84,00 €.

Et les infos suivantes sont proposés (de 9 à 14) hors de cette zone avec des traitements particuliers :

Montant net social

Eléments pris en considération pour la détermination du montant net social :

- Une PPV d’une valeur de 1.000,00 € ;

- Une indemnité de licenciement de 2.500,00 € ;

- Le versement immédiat par l’employeur au titre de la participation (somme exonérée IR) pour 500,00 €.

Tout en se rappelant que le montant net social prendra également en compte :

- La participation patronale aux chèque-vacances pour 260 € ;

- La part excédentaire part patronale aux titres-restaurants pour une valeur de 84,00 €.

Net imposable

Seront pris en considération :

- Des IJ complémentaires subrogées pour une valeur de 43,20 € ;

- La part excédentaire part patronale aux titres-restaurants pour une valeur de 84,00 €.

Présentement, le net imposable est déterminé comme suit :

| Salaire brut du mois | 2 014,00 € |

| Total cotisations salariales | 528,71 € |

| Part patronale mutuelle | 31,00 € |

| CSG/CRDS ND | 60,04 € |

| CSG/CRDS sur les revenus non imposables (participation exonérée IR) | 48,50 € |

| IJ complémentaires subrogées | 43,20 € |

| Participation patronale excédentaire titres-restaurants | 84,00 € |

| Net imposable | 1 752,02 € |

![]()

Base du PAS

Seront pris en considération :

- Des IJSS retenues uniquement pour leur valeur imposable.

Ici les valeurs suivantes sont prises en considération :

- IJSS subrogées pour 130,00 €

- IJSS imposables ajoutées à la base du PAS : 134,04 €

Rappel :

Cette valeur de 134,04 € est obtenue comme suit :

- Si les IJSS subrogées nettes ont une valeur de 130,00 €, il s’en déduit que les IJSS brutes sont alors de 139,34 € (130 €/0,933 en prenant en considération un taux global de 6,70% de CSG/CRDS calculées sur 100% des IJSS) ;

- Les IJSS nettes imposables sont obtenues comme suit : IJSS brutes moins (IJSS brutes *3,80% CSG D), soit 139,34 € moins (139,34€ *3,80%).

Rappelons également que cette valeur d’IJSS nette imposables, nonobstant le fait qu’elle augmente la base du PAS ne vient pas influencer le net imposable du mois.

Présentation sur le bulletin de paie

Voici l’affichage attendu désormais sur la nouvelle maquette du bulletin de paie, en « partie basse » de ce dernier :

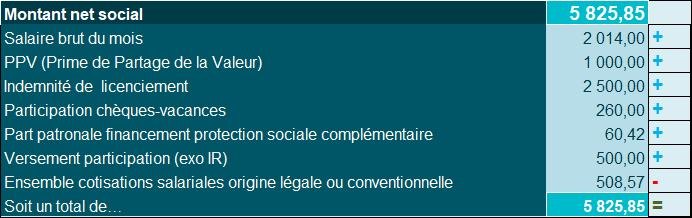

Détermination du montant net social

Montant net social

La nouvelle zone consacrée au « Montant net social » est désormais affichée avec la valeur de 5.825,85 €.

Nous remarquerons que cette valeur est « unique », et ne correspond :

- Ni au net imposable ;

- Ni au net après retenues ;

- Ni au net à payer avant PAS.

Ici sa valeur est déterminée comme suit :

Concrètement, la valeur de 5.825,89 € est obtenue par le calcul suivant :

- Salaire brut du mois : 2.014,00 € ;

- Plus la PPV, car cette prime par ailleurs exonérée de cotisations sociales et d’impôt sur le revenu dans le cas présent, doit néanmoins être intégrée au calcul du montant net social, pour la valeur ici de 1.000,00 € ;

- Plus l’indemnité de licenciement (la zone « Montant net social » attend en effet la valeur des indemnités de rupture, quel que soit le motif de rupture, et « peu importe » le régime social et fiscal attaché (ici une exonération totale) d’un montant de 2.500,00 € ;

- Plus la participation patronale aux chèques-vacances, pour un montant de 260,00 € ;

- Plus la part patronale finançant la prévoyance complémentaire : soit 60,42 € ;

- Plus le versement de la participation, somme par ailleurs exonérée d’impôt sur le revenu, pour un montant de 500,00 € ;

- Moins le total des cotisations salariales d’origine légale ou conventionnelle, soit le total des cotisations salariales (528,71 €) moins la part salariale finançant la prévoyance complémentaire (20,14 €), soit 508,57 €.