Cet article a été publié il y a un an, il est donc possible qu'il ne soit plus à jour.

- Déclaration des HS en DSN : comment gérer le plafond annuel d’exonération fiscale ?

- Pays et lieu de naissance : comment les déclarer en DSN ?

- Comment déclarer la déduction forfaitaire patronale sur les HS en DSN et le changement à venir en 2025 ?

- Déclaration des HS en DSN : comment traiter en 2024 une erreur commise en 2023 ?

Défiscalisation des heures supplémentaires : rappels

Depuis le 1er janvier 2019, les heures supplémentaires et complémentaires bénéficient d’une exonération fiscale, dont le seuil a été relevé par la loi de finances rectificative pour 2022.

Version avant la loi de finances rectificative pour 2022

La rémunération des heures supplémentaires ou complémentaires est exonérée d'impôt jusqu'à 5.000 € par an.

5.000 €= valeur nette imposable

Ce plafond annuel s’apprécie au regard de la rémunération nette imposable afférente aux heures supplémentaires exonérées perçues par la personne au cours de l’année.

Article 81 quater

Modifié par LOI n°2020-473 du 25 avril 2020 - art. 4 (V)

I.- Sont exonérés de l'impôt sur le revenu les rémunérations, les majorations et les éléments de rémunérations mentionnés aux I et III de l'article L. 241-17 du code de la sécurité sociale, dans les conditions et limites fixées au même article L. 241-17 et dans une limite annuelle égale à 5 000 €.

II.-La limite annuelle est égale à 7 500 euros lorsque les rémunérations, majorations et éléments de rémunérations prévus au I du présent article, versés à raison des heures supplémentaires et complémentaires réalisées entre le 16 mars 2020 et le dernier jour de l'état d'urgence sanitaire déclaré en application du chapitre Ier bis du titre III du livre Ier de la troisième partie du code de la santé publique, entraînent le dépassement de la limite annuelle prévue au I du présent article, sans que cette limite puisse être supérieure à 5 000 euros pour les rémunérations prévues au même I perçues au titre des heures travaillées hors de la période de l'état d'urgence sanitaire.

III.- Le bénéfice de l'exonération prévue au présent article est subordonné au respect de la condition prévue au V de l'article L. 241-17 du code de la sécurité sociale.Conformément aux dispositions des II et III de l'article 4 de la loi n° 2020-473 du 25 avril 2020, Ia perte de recettes résultant pour l'Etat de l'exonération d'impôt sur le revenu des rémunérations perçues au titre des heures supplémentaires est compensée, à due concurrence, par la création d'une taxe additionnelle aux droits mentionnés aux articles 575 et 575 A du code général des impôts.

La perte de recettes résultant pour les organismes de sécurité sociale de l'exonération de cotisations sociales des rémunérations perçues au titre des heures supplémentaires est compensée, à due concurrence, par la création d'une taxe additionnelle aux droits prévus aux articles 575 et 575 A du code général des impôts.

5.358 €= valeur brute

Pour son application concrète en paie, dès lors que les montants sont bruts, la DGFIP a confirmé que le calcul s’opérerait en conséquence sur un plafond exprimé en brut de 5.358 €.

Ce montant brut du plafond d’exonération est obtenu par la formule suivante :

- 5.000 € / (1 – (98,25/100) x (6,8/100)) = 5.357,96, arrondi à 5.358 €

Ce montant est donc égal au montant net imposable des heures supplémentaires de 5.000 €, auquel s’ajoute la part de la CSG déductible assise sur ces heures exonérées soit 5 358 €.

Vérification

- Valeur maximale brute des heures supplémentaires défiscalisées : 5.358 €

- CSG au taux de 6,8% sur 98,25% du plafond fiscal : 6,80%*98,25%*5.358 €= 358,00 €

- Valeur « nette » : 5.000 € (5.358 € moins 358 €).

Version depuis la loi de finances rectificative pour 2022

L’article 4 de la loi relève le seuil d’exonération à 7.500 € au lieu de 5.000 €

Article 4

I. - L'article 81 quater du code général des impôts est ainsi modifié :

1° A la fin du I, le montant : « 5 000 € » est remplacé par le montant : « 7 500 € » ;

2° Le II est abrogé.

II. - Le I s'applique aux rémunérations versées à raison des heures supplémentaires et complémentaires réalisées à compter du 1er janvier 2022

7.500 €= valeur nette imposable

Ce plafond annuel s’apprécie au regard de la rémunération nette imposable afférente aux heures supplémentaires exonérées perçues par la personne au cours de l’année.

8.037 €= valeur brute

Pour son application concrète en paie, dès lors que les montants sont bruts, la DGFIP a confirmé que le calcul s’opérerait en conséquence sur un plafond exprimé en brut obtenu par la formule suivante :

Ce montant brut du plafond d’exonération est obtenu par la formule suivante :

- 7.500 € / (1 – (98,25/100) x (6,8/100)) = 8.036,95 €, arrondi à 8.037 €

Ce montant est donc égal au montant net imposable des heures supplémentaires de 7.500 €, auquel s’ajoute la part de la CSG déductible assise sur ces heures exonérées soit 8.037 €.

Vérification

- Valeur maximale brute des heures supplémentaires défiscalisées : 8.037 €

- CSG au taux de 6,8% sur 98,25% du plafond fiscal : 6,80%*98,25%*8.037 €= 536,95 € arrondi à 537,00 €

- Valeur « nette » : 7.500 € (8.037 € moins 537 €).

Rappel des évolutions déclaratives en DSN

En version P20V01

- En version de norme P20V01, le montant de rémunération des heures supplémentaires ou complémentaires ne doit pas intégrer la rémunération nette fiscale (RNF) car il est exonéré d'impôt (dans la limite de 5.000 € nets par an soit en brut 5.358 €).

- Au-delà de 5.000 € cumulés, l'excédent versé est intégré dans la RNF.

L’heure supplémentaire ou complémentaire, qu'elle soit défiscalisée ou non, est à déclarer :

- Au niveau du bloc " Rémunération - S21.G00.51 " ;

- Sous les codes " 017 - Heures supplémentaires ou complémentaires aléatoires " ou " 018 - Heures supplémentaires structurelles " selon le cas, présents dans la rubrique " Type - S21.G00.51.011 ".

En version P21V01

- A compter de la version de norme P21V01, le montant de rémunération des heures supplémentaires ou complémentaires, que celles-ci soient fiscalement exonérées ou non, doit intégrer la RNF.

- A compter de la version de norme P21V01, l'heure supplémentaire ou complémentaire, lorsqu’elle est défiscalisée, est également à déclarer au niveau du bloc " Rémunération - S21.G00.51 " sous le code " 026 - Heures supplémentaires exonérées " présent dans la rubrique " Type - S21.G00.51.011 ".

Indication sur le bulletin de paie

En ce qui concerne le bulletin de paie, rappelons que :

- Toutes les heures supplémentaires (ou complémentaires) qui bénéficient d’une défiscalisation ne sont pas prises en considération pour déterminer le montant net imposable du mois.

En revanche, elles se retrouvent au sein du bloc fiscal, admettant au passage une valeur maximale cumulée de 7.500 €.

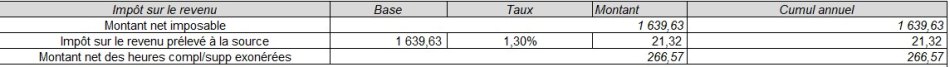

Présentation selon ancien modèle

Au sein du bloc fiscal, une zone fait apparaître la valeur des heures supplémentaires ou complémentaires exonérées.

Rappelons au passage, que la valeur affichée est déterminée comme suit :

Si le salarié réalise dans le mois des heures supplémentaires, dont la valeur majorée est de 285,66 €, bénéficiant intégralement d’une exonération fiscale ;

Cette valeur de 285,66 € est traduite en valeur exonérée fiscale à 266,57 €, selon le calcul suivant :

- 164,84 € moins (285,66 €*98,25%*6,8%) = 266,57 €

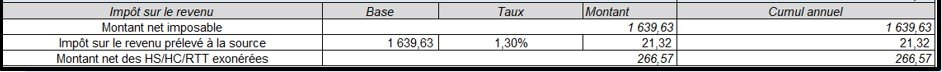

Présentation selon nouvelle maquette

Sans changer radicalement cette zone, la nouvelle maquette attend désormais que nous indiquions les heures supplémentaires, les heures complémentaires et les RTT ayant bénéficié d’une exonération fiscale, le libellé attendu étant « Montant net des HC/HS/RTT exonérées ».

C’est ainsi qu’actuellement :

- Le net imposable affiché sur le bulletin de paie ;

- Propose une valeur différente de celle qui est proposée au sein de la rubrique « rémunération nette fiscale » de la DSN.

Publication site net-entreprises

Arrivée du « montant net social »

De façon obligatoire, nous devrons indiquer, à compter du 1er janvier 2024, et au bloc S21.G00.51 – Rémunération, code « S21.G00.51.013 » :

- Le « montant net social ».

Dans le même temps, la rubrique « Montant net versé » sera supprimée.

Extrait publication site net-entreprises, fiche n° 2605, mise à jour du 1er mars 2023

La notion de montant net social (MNS) est définie par l’arrêté du 31 janvier 2023 modifiant l'arrêté du 25 février 2016 fixant les libellés, l'ordre et le regroupement des informations figurant sur le bulletin de paie mentionnées à l'article R. 3243-2 du code du travail. En application de ce texte, le MNS doit être affiché sur les bulletins de salaire à partir du 1er juillet 2023.

Le montant net social correspond aux revenus que les bénéficiaires du RSA ou de la prime d’activité doivent déclarer pour que soit calculé le montant de prestation auquel ils ont droit. L’objectif de l’afficher clairement dans les documents remis aux salariés, aux bénéficiaires de revenus de remplacement ou de tous types de prestations est de simplifier les démarches des bénéficiaires et de faciliter le remplissage des déclarations de ressources. L’information est à la fois transmise par les employeurs aux organismes via la DSN communiquée aux salariés via leurs bulletins de paie et accessible sur le portail mesdroitssociaux.fr à partir de 2024.

Le montant net social a également pour vocation, à terme, à devenir un montant de référence pour le calcul de différentes prestations sociales.Traitement dans la norme DSN - Déclaration d’un montant net social via le bloc «?Rémunération – S21.G00.51?»

En DSN, le MNS doit obligatoirement être déclaré à partir du mois principal déclaré de janvier 2024.

Pour 2023, la valorisation du net social via la norme DSN n’est pas obligatoire mais elle est attendue pour les déclarants en capacité de le déclarer. Elle ne sera pas exploitée par les organismes de sécurité sociale gestionnaires du RSA et de la prime d’activité, mais elle permettra de sécuriser au plus tôt l’intégration de ce nouvel agrégat de référence.

Les modalités déclaratives du MNS en normes 2023 et 2024 sont différentes.

Pour la déclaration du montant net social en version de norme P23V01 a été mobilisée la valeur de réserve « 027 - Potentiel nouveau type de rémunération C », qui est à lire dans le cas d’espèce comme « 027 – Montant net social?».

Modification « rémunération nette fiscale »

Conséquence directe de ces changements, les fiches 2110 et 2111 proposées par le site net-entreprises, ont été actualisées le 5 mai 2023, confirmant que :

« À noter qu’à compter de la version de norme P24V01, les heures supplémentaires exonérées ne devront plus être intégrées dans la rémunération nette fiscale ».

Références

Publication site net-entreprise : N° de la fiche : 2110 Date de création : 11/06/2019 12:07 PM Date de modification : 05/05/2023 10:49 AM

Publication site net-entreprise : N° de la fiche : 2111 Date de création : 11/06/2019 12:10 PM Date de modification : 05/05/2023 10:49 AM