Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Rupture conventionnelle : le traitement fiscal et social de l’indemnité en 2025 par des exemples chiffrés

- Rupture conventionnelle : comment traiter l’indemnité fiscalement et socialement en 2025 ?

- Le traitement fiscal et social de l’indemnité de licenciement en 2025 : exemples chiffrés

- Déplacement de la rubrique « Indemnités de rupture » sur le site BOSS

Exemple chiffré 1

Présentation du contexte

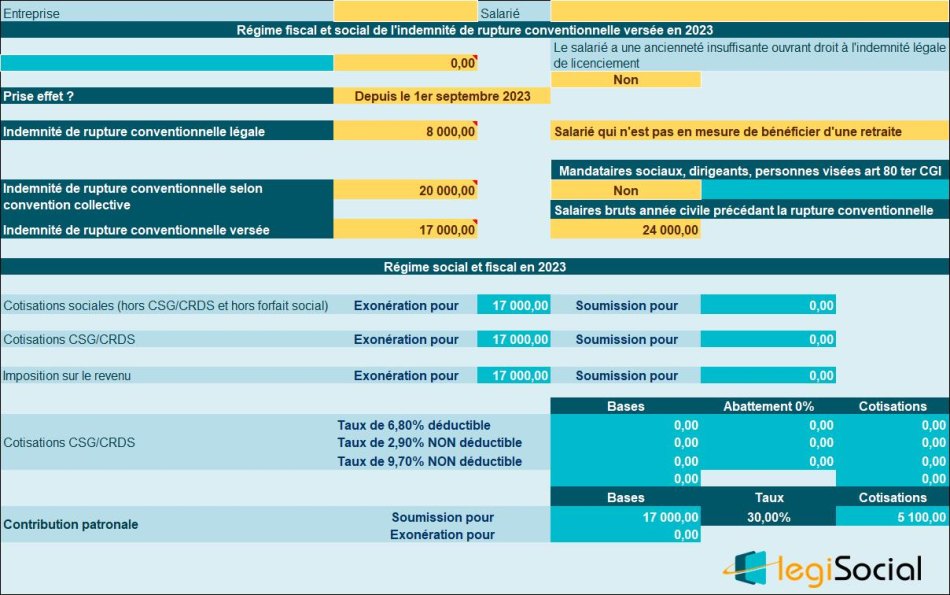

- Un salarié perçoit en 2023 une indemnité de rupture conventionnelle individuelle d’un montant de 19.000 € ;

- La rémunération de l’année précédant la rupture du contrat de travail est de 30 000 €.

NDLR : le BOSS ne précise pas ici la valeur de l’indemnité légalement prévue ainsi que celle chiffrée selon les dispositions conventionnelles, nous conviendrons que les 2 valeurs sont identiques à la valeur versée.

Vérification des 2 seuils

Vérification du seuil d’assujettissement dès le 1er euro et du plafonnement de l’exonération de 2 PASS :

- Seuil au-delà duquel l’indemnité est soumise à cotisations : 87.984 € (2 PASS)

- Seuil au-delà duquel l’indemnité est soumise à cotisations dès le 1er euro : 439.920 € (seuil de 10 PASS non atteint).

Régime fiscal

- Détermination de la part non imposable : Double de la rémunération N-1 : 60 000 €

- Moitié de l’indemnité perçue : 9 500 €

- Indemnité conventionnelle de licenciement : 8 000 €.

On retient la plus favorable des 3 limites ci-dessus.

- La limite la plus favorable est de 60 000 € ;

- Compte tenu du montant versé de 19.000 €, l’indemnité n’est pas imposable pour la totalité de son montant.

Régime social

Détermination de la part exclue de l’assiette des cotisations de sécurité sociale

La part non imposable de l’indemnité de rupture conventionnelle versée, soit la totalité de la somme de 19 000 €, est inférieure au plafonnement de l’exonération sociale de 2 PASS (87.984 €) ;

- L’indemnité est donc intégralement exclue de l’assiette des cotisations de sécurité sociale ainsi qu’aux contributions CSG et CRDS.

Contribution patronale spécifique

L’exemple chiffré proposé par le BOSS n’évoque pas la soumission de l’indemnité de rupture à la contribution patronale spécifique, au taux de 30%, notre outil en tient bien entendu compte, raison pour laquelle la capture d’écran qui suit évoque :

- Une base de 19.000 € ;

- Et un montant des cotisations à hauteur de 5.700 € (19.000 €* 30%)

Notre outil

Exemple chiffré 2

Présentation du contexte

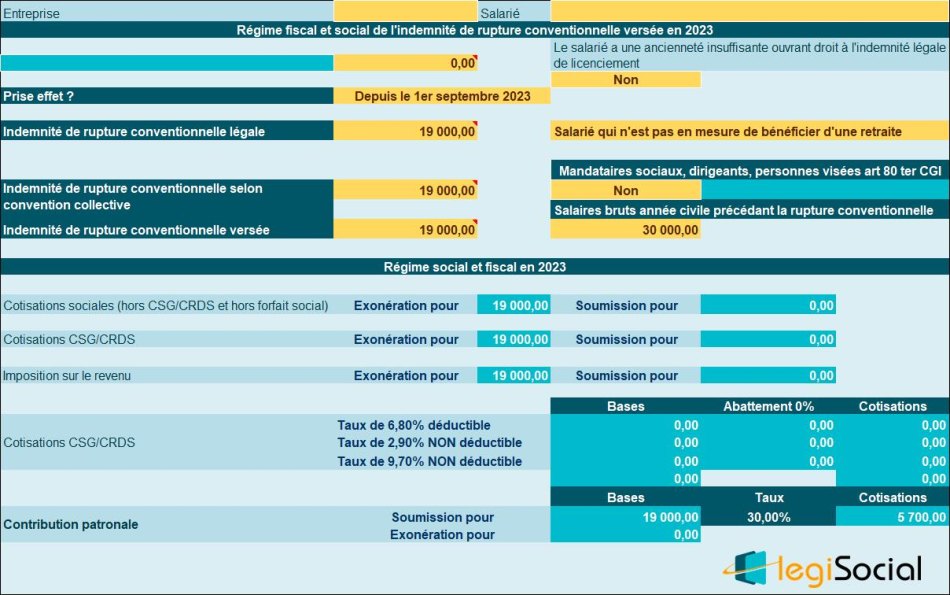

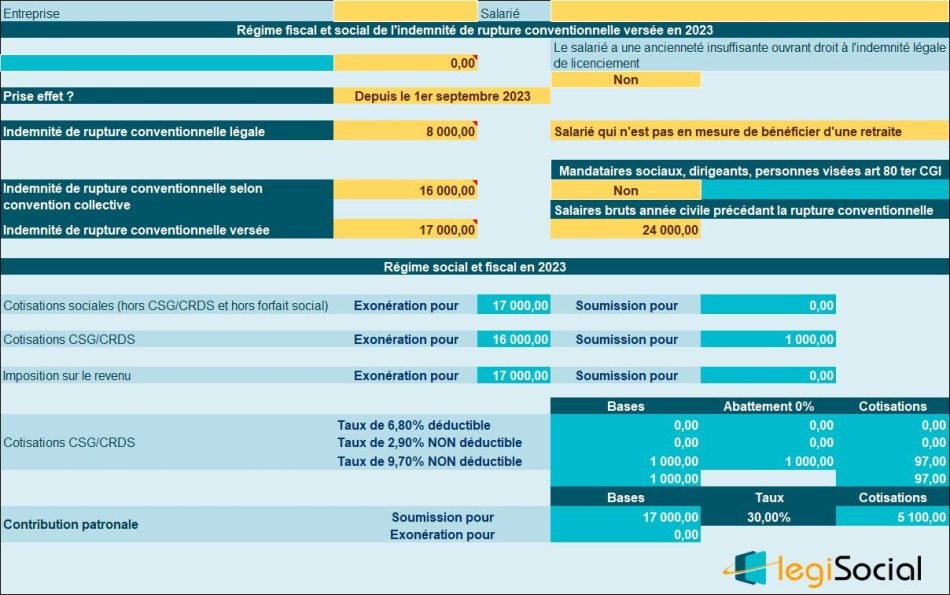

- Un salarié reçoit une indemnité de rupture conventionnelle de 17.000 € ;

- Le montant de l’indemnité légale de licenciement est de 8 000 € ;

- Le montant de l’indemnité conventionnelle de licenciement est de 20 000 €.

Hypothèses

Hypothèse 1

- Une convention collective de branche prévoit que l’indemnité de rupture conventionnelle est équivalente au double de l’indemnité légale de licenciement, soit dans le cas présent à 16 000 € ;

- Dans ce cas, la convention collective de branche prévoyant un montant spécifique pour ce motif de rupture, c’est donc le montant de 16 000 € qui doit être retenu pour apprécier le premier seuil d’exclusion de l’assiette de la CSG ;

- Il importe peu que le montant de l’indemnité conventionnelle de licenciement soit supérieur.

Nous aboutissons alors au traitement suivant (nous supposerons que le montant des salaires bruts versés en N-1 est de 24.000 €) :

Notre outil

Hypothèse 2

- Il n’y a aucun montant spécifique afférent à la rupture conventionnelle prévu dans la convention collective de branche ;

- Dans ce cas, on retient par défaut pour premier seuil d’exclusion le montant de l’indemnité conventionnelle de licenciement, soit 20 000 €.

NDLR : nous remarquerons que la situation proposée par le BOSS, conduit au versement d’une indemnité de rupture conventionnelle par ailleurs inférieure à la valeur de l’indemnité conventionnelle de licenciement.

Notre outil