Cet article a été publié il y a 3 ans, il est donc possible qu'il ne soit plus à jour.

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

- Questions/réponses sur l’activité partielle : publications de l’année 2023

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour novembre 2024

- APLD : chiffrage des indemnités horaires et des allocations employeurs pour novembre 2024

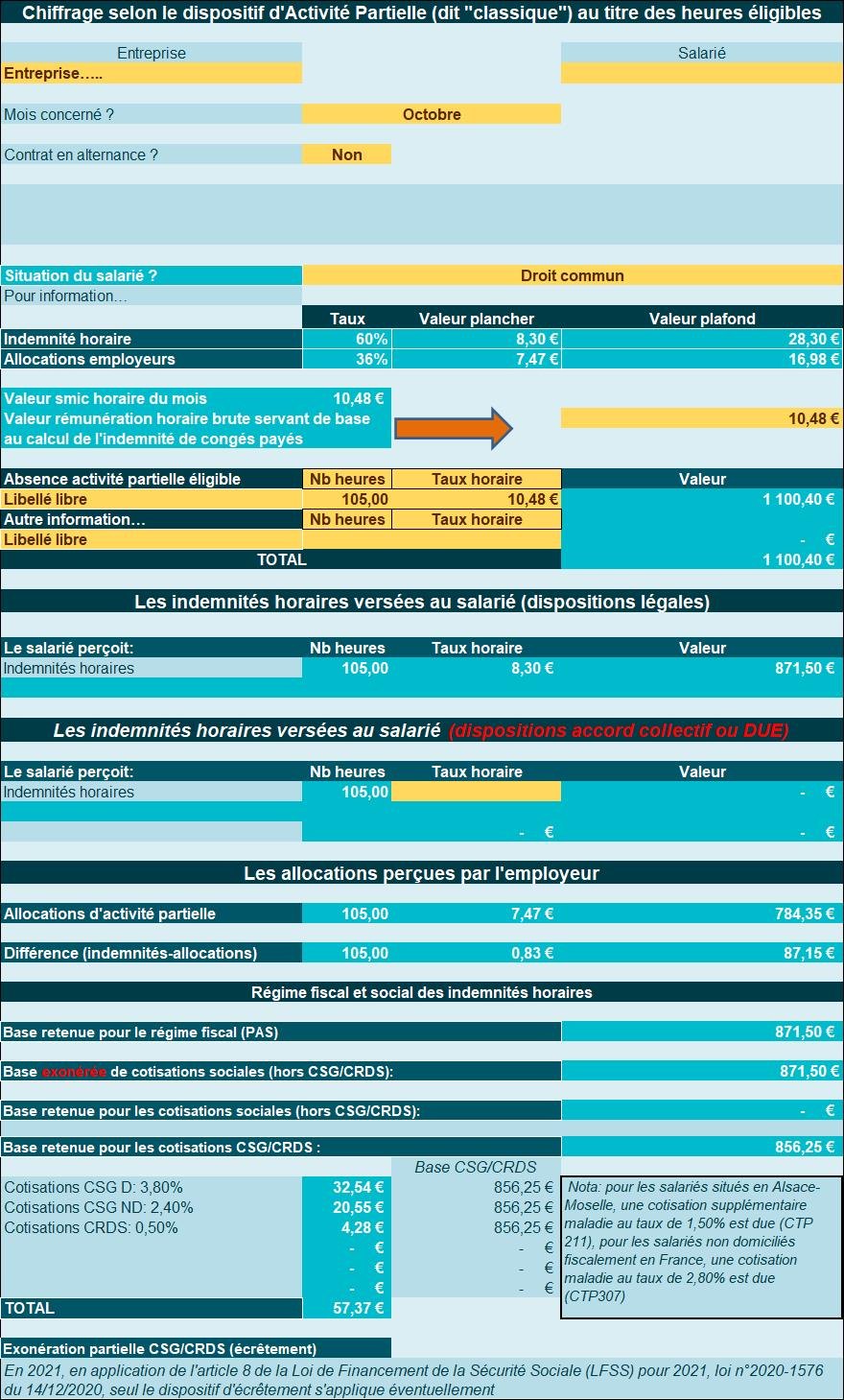

Exemple chiffré 1 : droit commun (taux horaire : 10,48€)

Présentation du contexte

- Un salarié gagne 10,48 € bruts de l’heure (1 SMIC brut) pour un contrat de 42 heures hebdomadaires ;

- L’activité de son entreprise est totalement interrompue durant 3 semaines.

Calcul de l’allocation versée à l’employeur

- 36 % de 10,48 est égal à 3,77 €, ce qui constituerait le montant de l’allocation d’activité partielle ;

- Cependant, ce montant est inférieur au plancher de 7,47 € ;

- Le montant horaire de l’allocation versée à l’employeur sera de 7,47 €.

Heures éligibles

- L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ;

- 7 heures par semaine (42-35=7) seront donc non comptabilisées pour le calcul de l’allocation si le salarié chôme complétement.

L’employeur recevra de l’Etat / Unedic une allocation de 7,47 x 35 x 3 = 784,35 €.

Calcul de l’indemnité versée au salarié

- 60% de 10,48 €= 6,29 € ;

- Le plancher de l’indemnité d’activité partielle étant de 8,30 € ;

- L’employeur devra verser au salarié une indemnité horaire de 8,30 €.

- Soit un montant total de 8,30 x 35 x 3 = 871,50€.

Régime social

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

Reste à charge pour l’employeur

Le reste à charge pour l’employeur sera de 871,50 € – 784,35 € = 87,15 €.

Extrait site Ministère du travail :

Exemple 1

Un salarié gagne 10,48 euros bruts de l’heure (1 SMIC brut) pour un contrat de 42 heures hebdomadaires. L’activité de son entreprise est totalement interrompue durant trois semaines.

Calcul de l’allocation :

36 % de 10,48 est égal à 3,77 euros, ce qui constituerait le montant de l’allocation d’activité partielle. Cependant, ce montant est inférieur au plancher de 7,47 euros. Le montant horaire de l’allocation versée à l’employeur sera de 7,47 euros.

L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine. 7 heures par semaine (42-35=7) seront donc non comptabilisées pour le calcul de l’allocation si le salarié chôme complétement.

L’employeur recevra de l’Etat / Unedic une allocation de 7,47 x 35 x 3 = 784,35 euros.

Calcul de l’indemnité :

60% de 10,48 est égal à 6,29 euros.

Le plancher de l’indemnité d’activité partielle étant de 8,30 euros, l’employeur devra verser au salarié une indemnité horaire de 8,30 euros, soit un montant total de 8,30 x 35 x 3 = 871,5 euros. Cette indemnité ne sera pas assujettie à prélèvement social.

Le reste à charge pour l’employeur sera de 871,5 – 784,35 = 87,15 euros.

Chiffrage selon notre outil

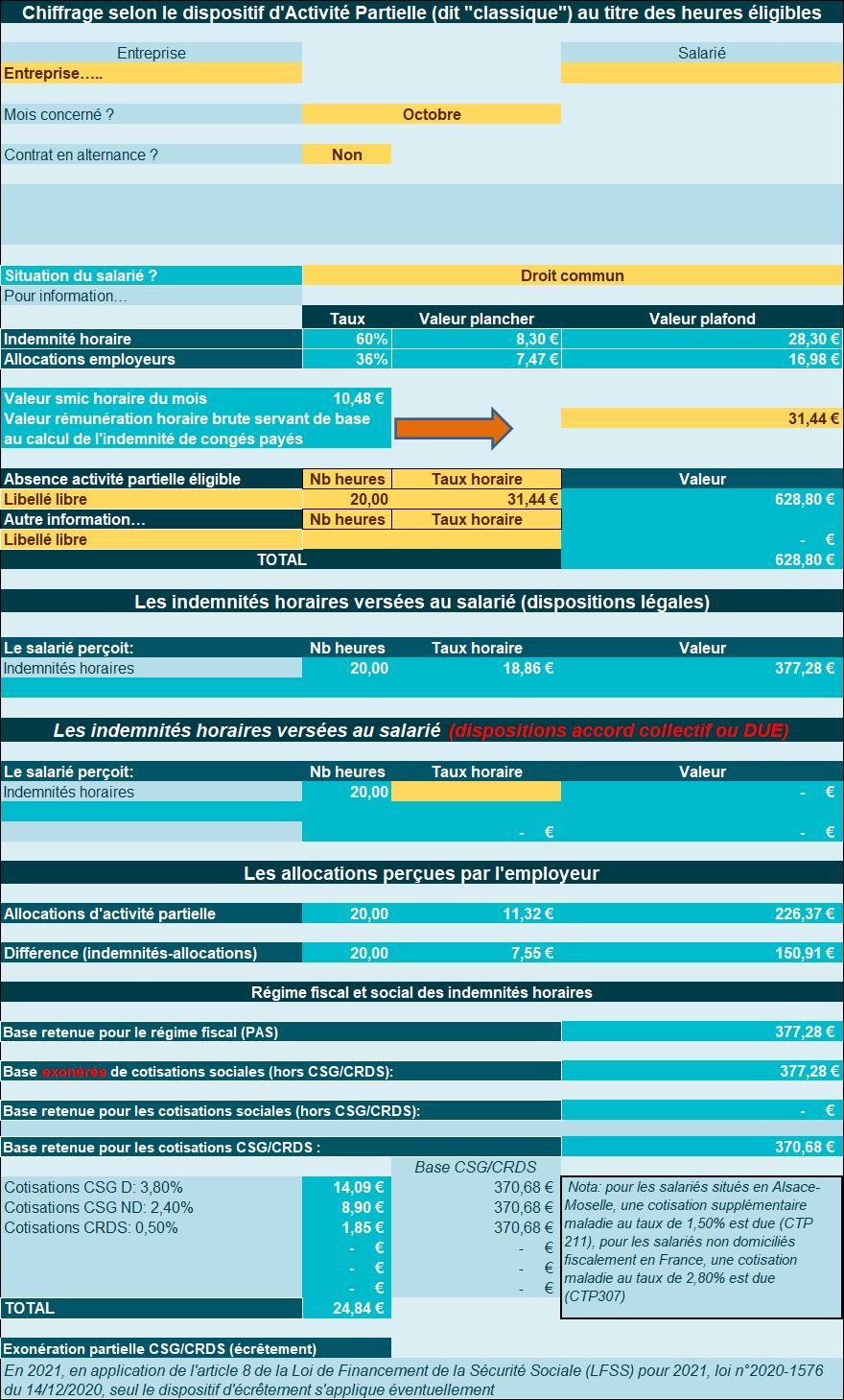

Exemple chiffré 2 : droit commun (taux horaire : 31,44 €)

Présentation du contexte

- Un salarié gagne 31,44 € bruts de l’heure (3 SMIC brut) pour un contrat de 20 heures hebdomadaire ;

- L’activité de son entreprise est totalement interrompue durant une semaine.

Calcul de l’allocation versée à l’employeur

- 36 % de 31,44 € est égal à 11,32 € ;

- L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel. 20 heures seront donc comptabilisées pour le calcul de l’allocation.

- L’employeur recevra de l’Etat / Unedic une allocation de 11,32 € x 20 = 226,40 €.

Calcul de l’indemnité versée au salarié

- 60% de 31,44 € est égal à 18,86 € ;

- L’employeur devra verser au salarié une indemnité de 18,86 € x 20 = 377,30 €.

Régime social

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

Reste à charge pour l’employeur

Le reste à charge pour l’employeur sera de 377,20 € – 226,40 € = 150,88 €.

Extrait site Ministère du travail :

Exemple 2

Un salarié gagne 31,44 euros bruts de l’heure (3 SMIC brut) pour un contrat de 20 heures hebdomadaire. L’activité de son entreprise est totalement interrompue durant une semaine.

Calcul de l’allocation :

36 % de 31,44 est égal à 11,32 euros.

L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel. 20 heures seront donc comptabilisées pour le calcul de l’allocation.

L’employeur recevra de l’Etat / Unedic une allocation de 11,32 x 20 = 226,4 euros.

Calcul de l’indemnité :

60% de 31,44 est égal à 18,86 euros. L’employeur devra verser au salarié une indemnité de 18,86 x 20 = 377,3 euros.

Cette indemnité sera assujettie à la CSG et à la CRDS (6,7 %).Le reste à charge pour l’employeur sera de 377,2 – 226,4 = 150,88 euros.

Chiffrage selon notre outil

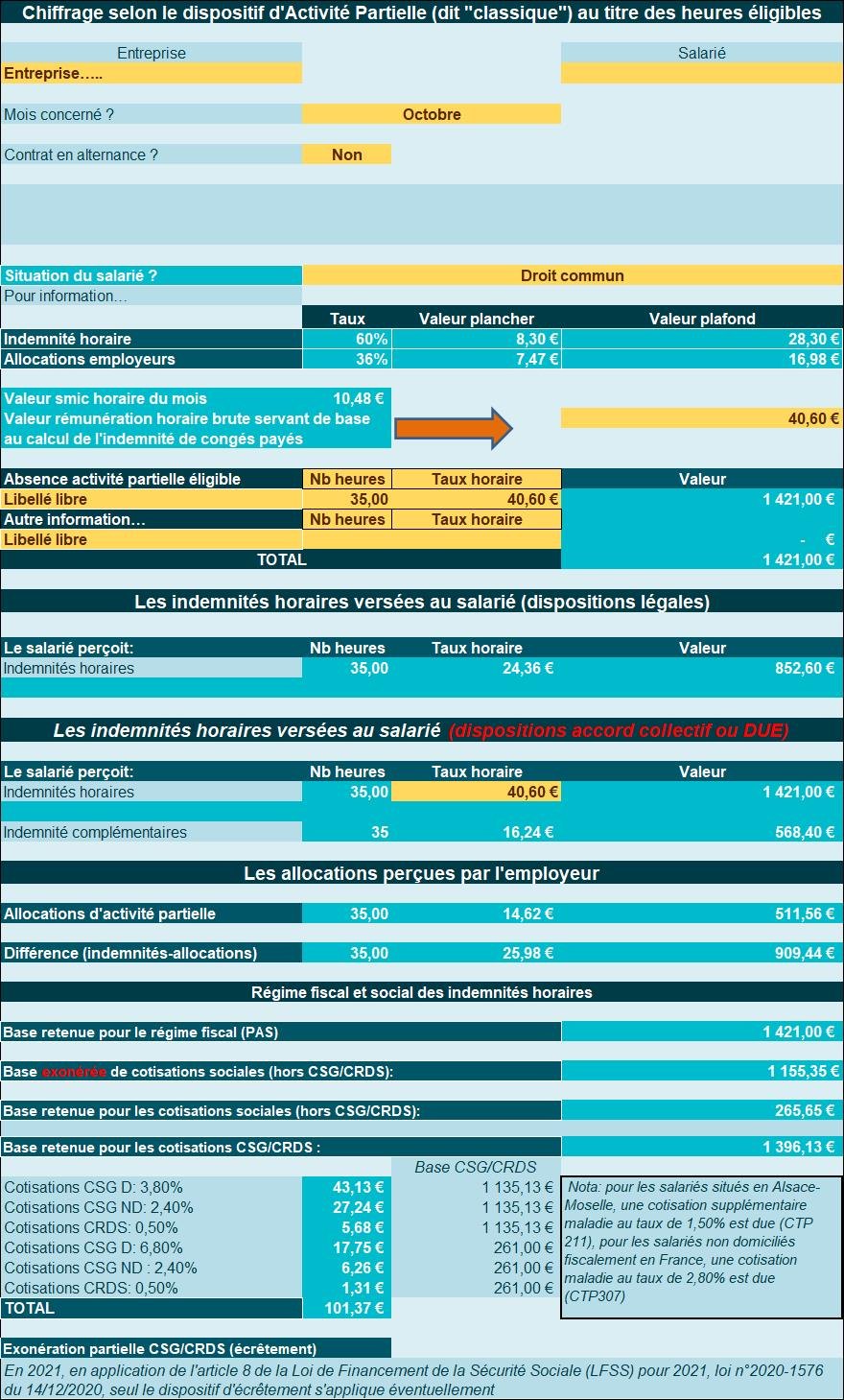

Exemple chiffré 3 : droit commun (taux horaire : 40,60 €)

Présentation du contexte

- Un salarié est habituellement rémunéré 40,60 €/heure ;

- Une DUE prévoit un maintien de 100 % de la rémunération antérieure du salarié.

L’exemple proposé par le Ministère du travail n’indique pas le nombre d’heures chômées, nous considérons toutefois un nombre d’heures estimé à 35 heures afin de réaliser le chiffrage avec notre outil.

Calcul de l’allocation versée à l’employeur

- 36 % de 40,60 € est égal à 14,62 € ;

- L’employeur recevra de l’Etat / Unedic une allocation de 14,62 € x 35 = 511,56 €.

Calcul de l’indemnité versée au salarié

- L’indemnité horaire légale d’activité partielle sera de 24,36 € (40,60*60%) ;

- L’employeur calcule à ce titre une indemnité complémentaire correspondant à 30 % de sa rémunération habituelle, soit 12,18 € ;

Régime social

- L’indemnité totale de 40,60 € est supérieure à la limite de 33,01 € ;

- Les indemnités légales sont toujours assujetties à la CSG et CRDS sur les revenus de remplacement au taux de 6,7 % ;

- 8,65 € (soit 33,01 € – 24,36 €) des indemnités complémentaires bénéficieront également de ce régime social applicable aux revenus de remplacement puisque cette part des indemnités complémentaires additionnée à l’indemnité légale demeure inferieure à la limite de 33,01 € ;

- 7,59 € (soit 40,60 € – 33,01 €) seront assujettis aux contributions et cotisations sociales applicables aux revenus d’activité puisqu’ils portent l’indemnité globale au-delà de la limite de 33,01 € ;

- Sur un nombre d’heures chômées estimé à 35h, la somme soumise aux cotisations sociales, dans le régime des sommes ayant qualité de revenus est donc de 35 €* 7,59 €= 265,65 €.

Extrait site Ministère du travail :

Exemple 1

Un salarié est habituellement rémunéré 40,60 euros/heure. L’indemnité horaire légale d’activité partielle sera de 24,36 euros (40,60*60%).

Une DUE prévoit un maintien de 100 % de la rémunération antérieure du salarié. L’employeur calcule à ce titre une indemnité complémentaire correspondant à 30 % de sa rémunération habituelle, soit 12,18 euros.

L’indemnité totale de 40,60 euros est donc supérieure à la limite de 33,01 euros.

Les indemnités légales sont toujours assujetties à la CSG et CRDS sur les revenus de remplacement au taux de 6,7 %. 8,65 euros (33,01 – 24,36) des indemnités complémentaires bénéficieront également de ce régime social applicable aux revenus de remplacement puisque cette part des indemnités complémentaires additionnée à l’indemnité légale demeure inferieure à la limite de 33,01 euros.

7,59 euros (40,60 – 33,01) seront assujettis aux contributions et cotisations sociales applicables aux revenus d’activité puisqu’ils portent l’indemnité globale au-delà de la limite de 33,01 euros.

Chiffrage selon notre outil

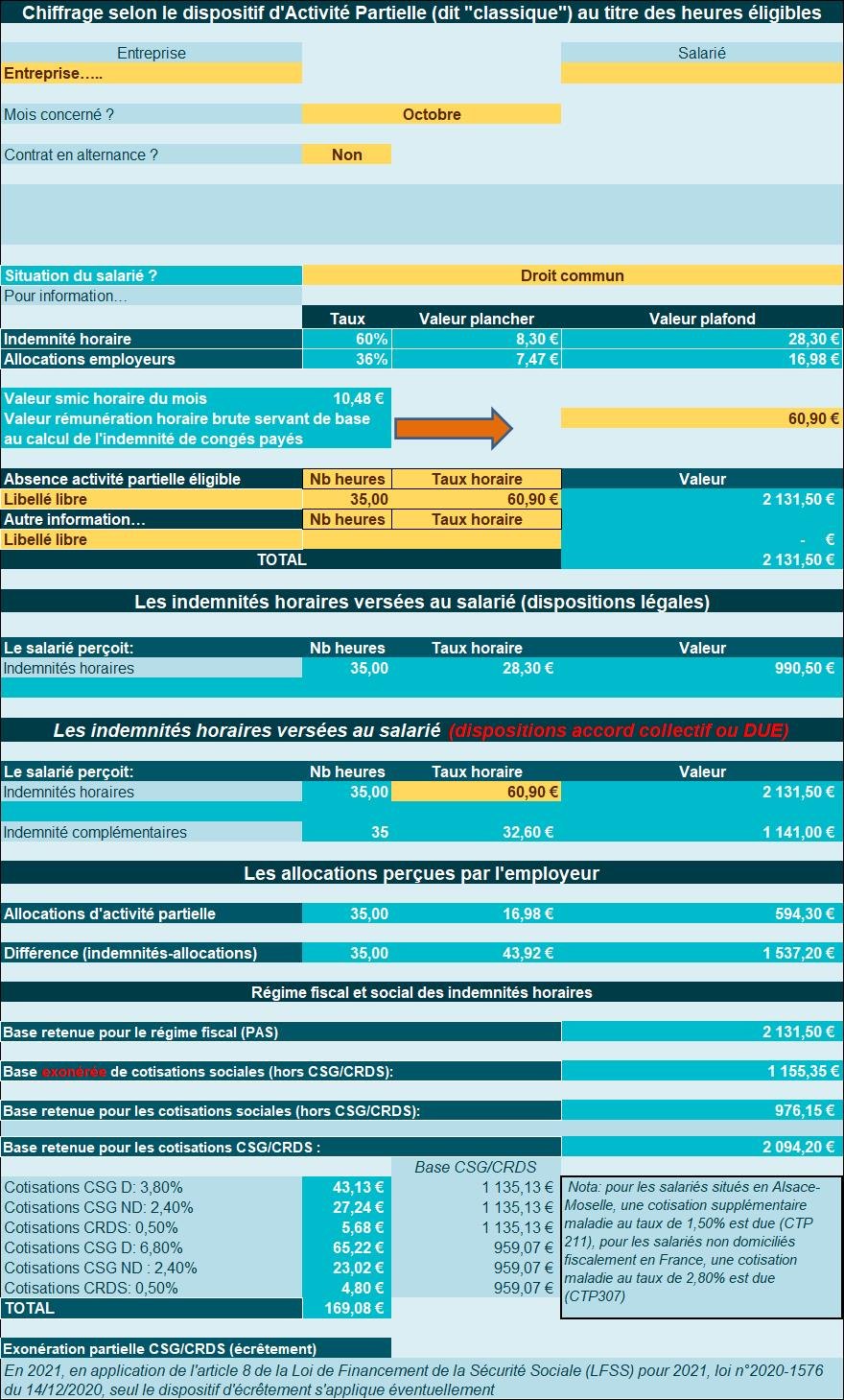

Exemple chiffré 4 : droit commun (taux horaire : 60,90 €)

Présentation du contexte

- Un salarié est habituellement rémunéré 60,90 €/heure ;

- Une DUE prévoit un maintien de 100 % de la rémunération antérieure du salarié.

L’exemple proposé par le Ministère du travail n’indique pas le nombre d’heures chômées, nous considérons toutefois un nombre d’heures estimé à 35 heures afin de réaliser le chiffrage avec notre outil.

Calcul de l’allocation versée à l’employeur

- 36 % de 4.5 fois le Smic horaire est égal à 16,98 € ;

- L’employeur recevra de l’Etat / Unedic une allocation de 16,98 € x 35 = 594,30 €.

Calcul de l’indemnité versée au salarié

- L’indemnité horaire légale d’activité partielle sera de 28,30 € (l’indemnité légale d’activité partielle étant désormais plafonnée à 60 % de 4,5 SMIC).

- L’indemnité totale est de 60,90 € est donc supérieure à la limite de 28,30 €.

Régime social

- Les indemnités légales sont toujours assujetties à la CSG et CRDS sur les revenus de remplacement au taux de 6,7 % ;

- Le cumul indemnités légales et indemnités complémentaires est exonéré de cotisations sociales, dans la limite de 3,15 fois le Smic horaire, soit 33,01 € ;

- La fraction excédentaire est soumise aux cotisations sociales, dans le régime des sommes ayant qualité de revenus est donc de 35 €* (60,90 €- 33,01 €) = 976,15 €.

Chiffrage selon notre outil