Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Activité partielle longue durée en 2025 : quels sont les principes généraux ?

- Quel est le régime social des indemnités horaires versées dans le cadre de l’activité partielle longue durée en 2025 ?

- APLD rebond en 2025 : les dispositions du décret du 14 avril 2025

- La prise en compte de l’activité partielle dans les droits à retraite de base en 2021

Rappels utiles

Allocations employeurs

Article 7 décret n°2020-926 modifié par le décret n°2020-1188 du 29/09/2020

| Allocations employeurs: régime depuis le 1er juillet 2020 |

| Les allocations employeurs sont fixées :

A titre de rappel, le décret n°2020-926 prévoyait un taux de :

|

Indemnités horaires

Article 8 décret n°2020-926

| Indemnités horaires : régime depuis le 1er juillet 2020 |

| L’indemnité horaire versée aux salariés :

Valeurs plancher et plafond 1. Valeur plancher : le décret n’envisage de valeur plancher, alors que le document comparatif remis aux partenaires sociaux lors de la réunion du 24 juin 2020, au palais de l’Élysée évoquait une valeur plancher de 8,03 € (soit le Smic horaire net) (nos outils prennent en considération cette valeur plancher, dans l’attente d’une disposition contraire) ; 2. Valeur plafond : 31,97 € (soit 70%*4,5 fois le smic horaire) |

Préambule

Pour tous les exemples chiffrés qui suivent, nous avons supposé que s’appliquent les dispositions suivantes (des précisions et confirmations de l’administration seront les bienvenues) :

- Dispositions de l’article 4 de l’ordonnance n°2020-428 du 15 avril 2020, concernant les salariés mineurs en contrat d’apprentissage, indiquant que « Les salariés en contrat d’apprentissage ou de professionnalisation dont la rémunération est inférieure au salaire minimum interprofessionnel de croissance reçoivent une indemnité horaire d’activité partielle, versée par leur employeur, d’un montant égal au pourcentage du salaire minimum interprofessionnel de croissance qui leur est applicable au titre des dispositions du code du travail et, s’il y a lieu, des dispositions conventionnelles applicables à l’entreprise» ;

- Dispositions de l’article 3 de l’ordonnance n°2020-346 du 27 mars 2020, concernant les salariés mineurs et indiquant que « Le taux horaire de l’indemnité d’activité partielle versée aux salariés mentionnés à l’article L. 3123-1 du code du travail ne peut être inférieur au taux horaire du salaire minimum interprofessionnel de croissance, sous réserve des dispositions du second alinéa. Lorsque le taux horaire de rémunération d’un salarié mentionné à l’article L. 3123-1 du code du travail est inférieur au taux horaire du salaire minimum interprofessionnel de croissance, le taux horaire de l’indemnité d’activité partielle qui lui est versée est égal à son taux horaire de rémunération ».

- Le régime social des indemnités horaires versées aux salariés (indemnités légales et complémentaires) lorsque le cumul des 2 est supérieur au seuil de 3,15 fois le Smic horaire.

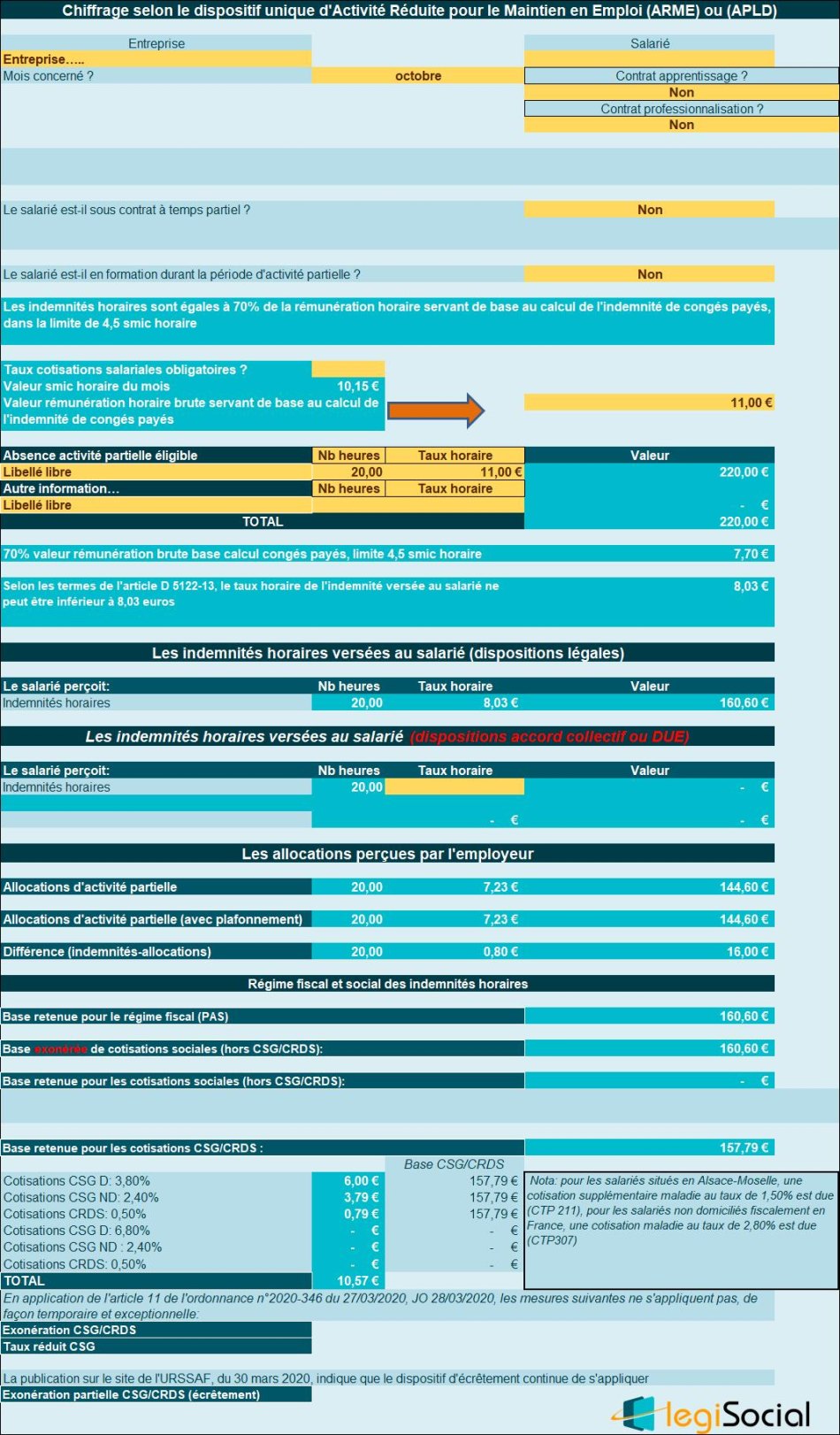

Exemple chiffré 1

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 20 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h).

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), mais elle est portée à la valeur plancher de 8,03 €;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 6,60 € (11 €*60%), mais portée à la valeur plancher de 7,23 € ;

- Une surcharge financière de 0,80€/heure chômée est constatée pour l’entreprise au titre de l’activité partielle.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

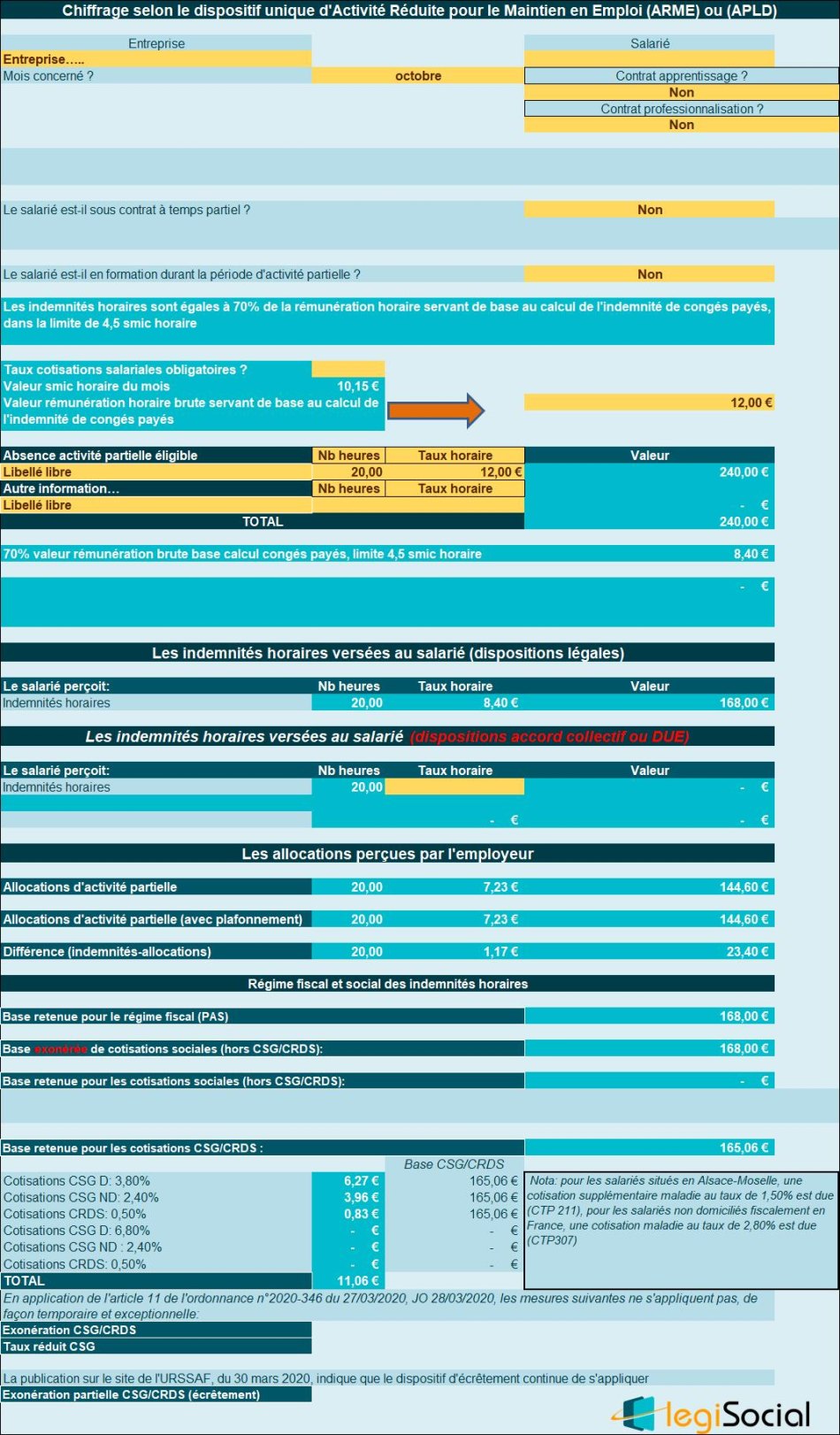

Exemple chiffré 2

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 12 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 12 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 20 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h).

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 8,40 € (12 €*70%) ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 7,20 € (12 €*60%), mais portée à la valeur plancher de 7,23 € ;

- Une surcharge financière de 1,17€/heure chômée est constatée pour l’entreprise au titre de l’activité partielle

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

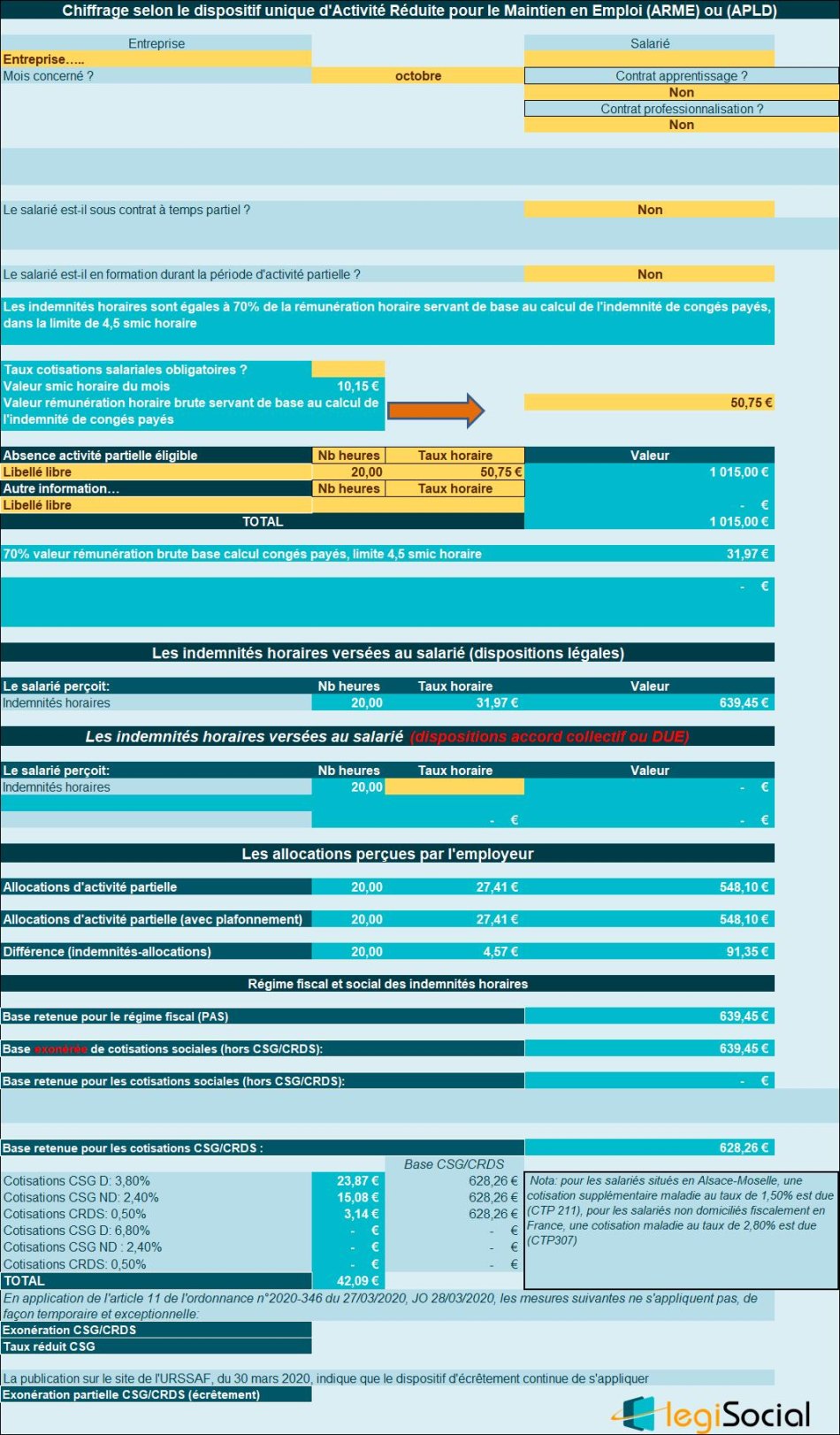

Exemple chiffré 3

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 50,75 € (5 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 50,75 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 20 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h).

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 35,53 € (50,75 €*70%) mais elle est plafonnée à 31,97 € (4,5 fois le Smic horaire) ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 30,45 € (50,75 €*60%), mais plafonnée à la valeur plafond de 27,41 € (60% de 4,5 fois le smic horaire) ;

- Une surcharge financière de 4,57€/heure chômée est constatée pour l’entreprise au titre de l’activité partielle

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

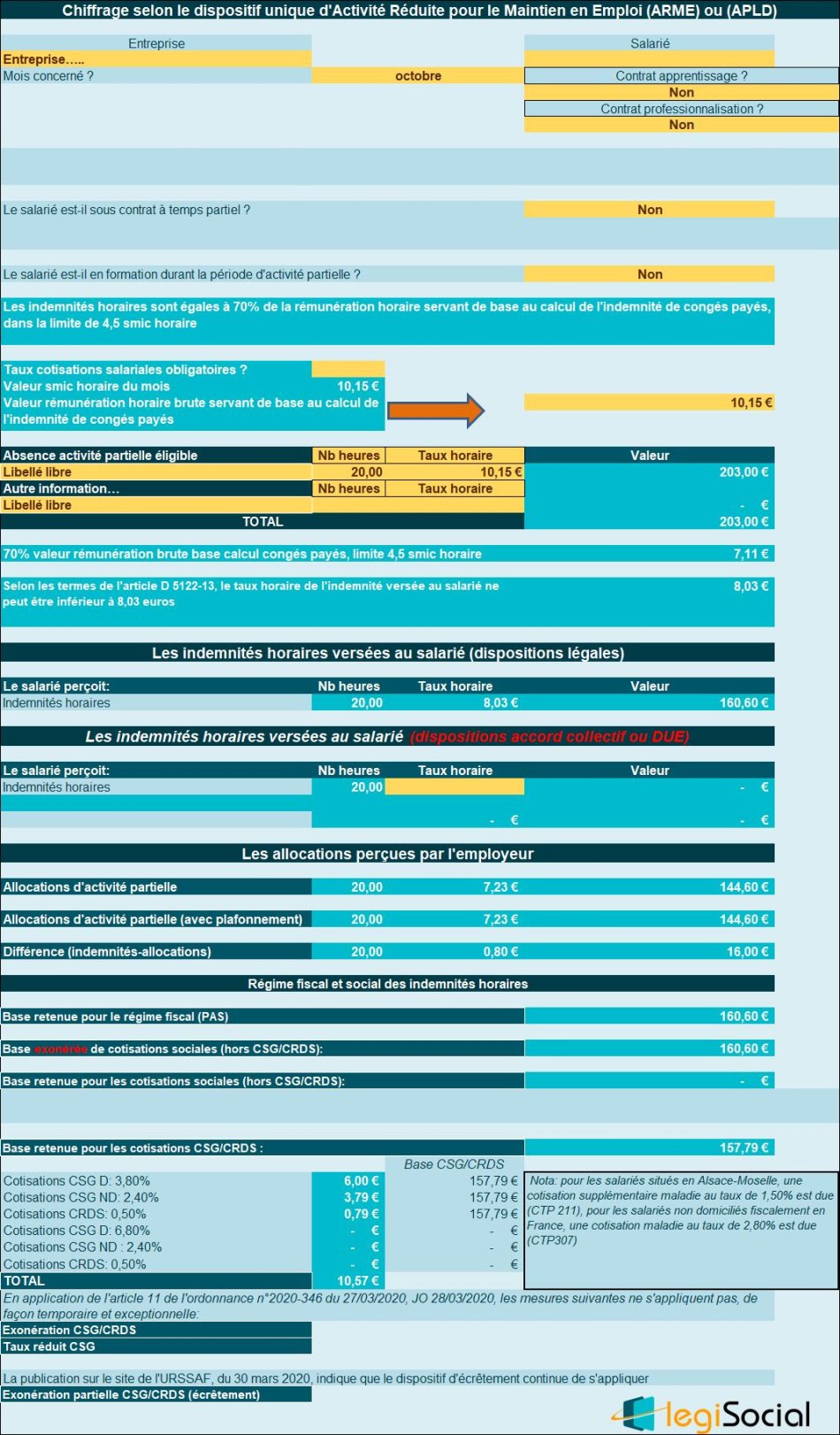

Exemple chiffré 4

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 10,15 € (soit 1 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 10,15 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 20 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h) et en formation également.

Chiffrages

- L’indemnité horaire est chiffrée tout d’abord à une valeur de 7,11 € (10,15 €*70%) mais portée à la valeur plancher de 8,03 €;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 6,09 € (10,15 €*60%), mais portée à la valeur plancher de 7,23 € (90% du smic horaire net) ;

- Une surcharge financière de 0,80€/heure chômée est constatée pour l’entreprise au titre de l’activité partielle

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

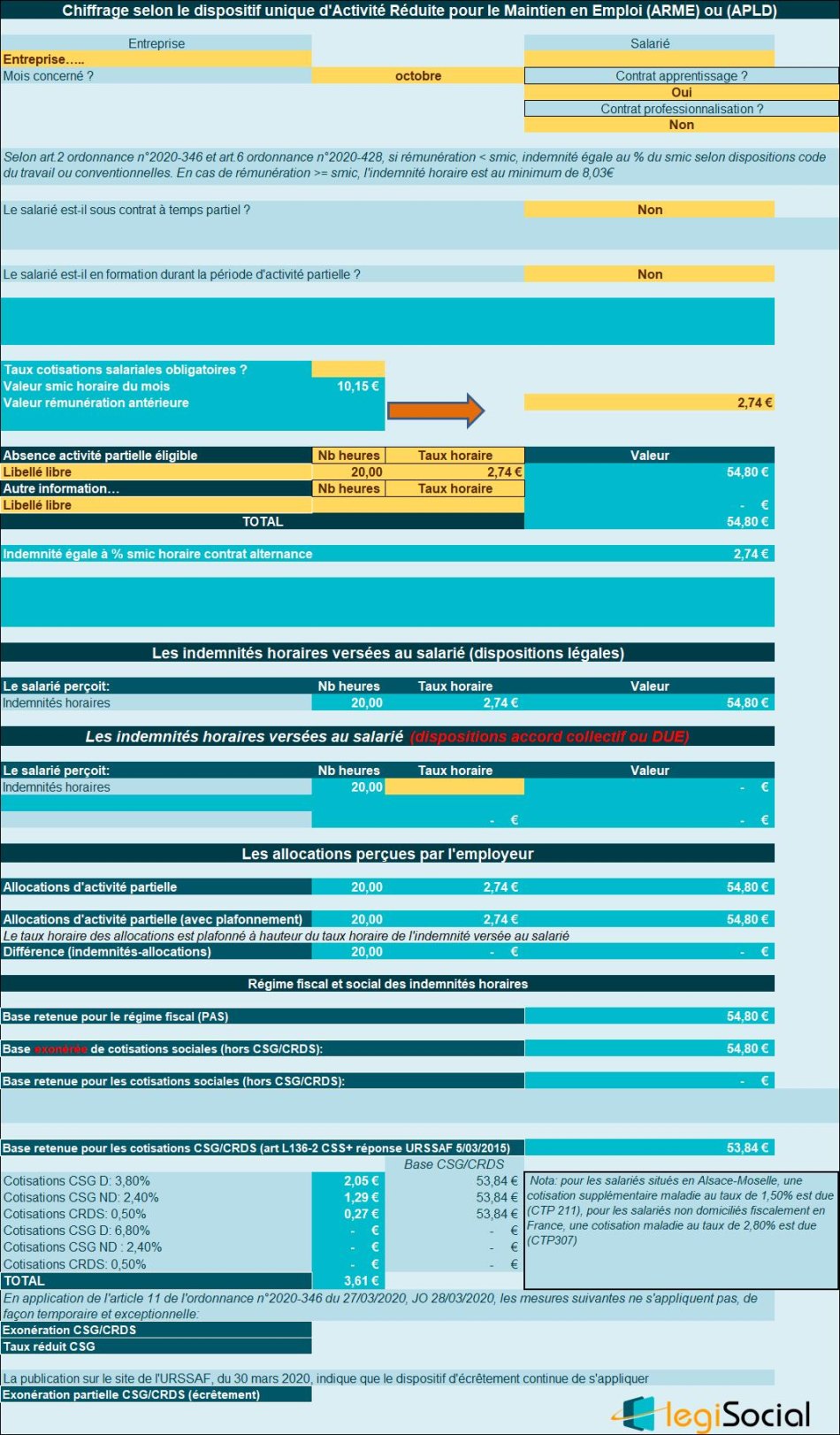

Exemple chiffré 5

Présentation du contexte

- Soit un salarié sous contrat d’apprentissage (moins de 18 ans et en 1ère année) ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 2,74 € (soit 27% du Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 2,74 € également ;

- Le salarié est placé en activité partielle durant 20 heures, en octobre 2020.

Selon nous, les dispositions de l’ordonnance du 15 avril 2020 s’appliquent également en cas d’activité partielle longue durée (disposition qui nécessite toutefois une confirmation de l’administration).

Ordonnance du 15 avril 2020

- En application de l’article 4 de l’ordonnance n°2020-428 du 15 avril 2020, l’indemnité horaire du salarié est chiffrée à 2,74€

Article 4

Les salariés en contrat d’apprentissage ou de professionnalisation dont la rémunération est inférieure au salaire minimum interprofessionnel de croissance reçoivent une indemnité horaire d’activité partielle, versée par leur employeur, d’un montant égal au pourcentage du salaire minimum interprofessionnel de croissance qui leur est applicable au titre des dispositions du code du travail et, s’il y a lieu, des dispositions conventionnelles applicables à l’entreprise.

Chiffrages

- L’indemnité horaire versée au salarié est de 2,74 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est identique à l’indemnité horaire, sans prise en compte cette fois de la valeur plancher de 7,23 € ;

- L’employeur bénéficie d’une allocation identique à l’indemnité versée au salarié, aucune surcharge financière n’est donc constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

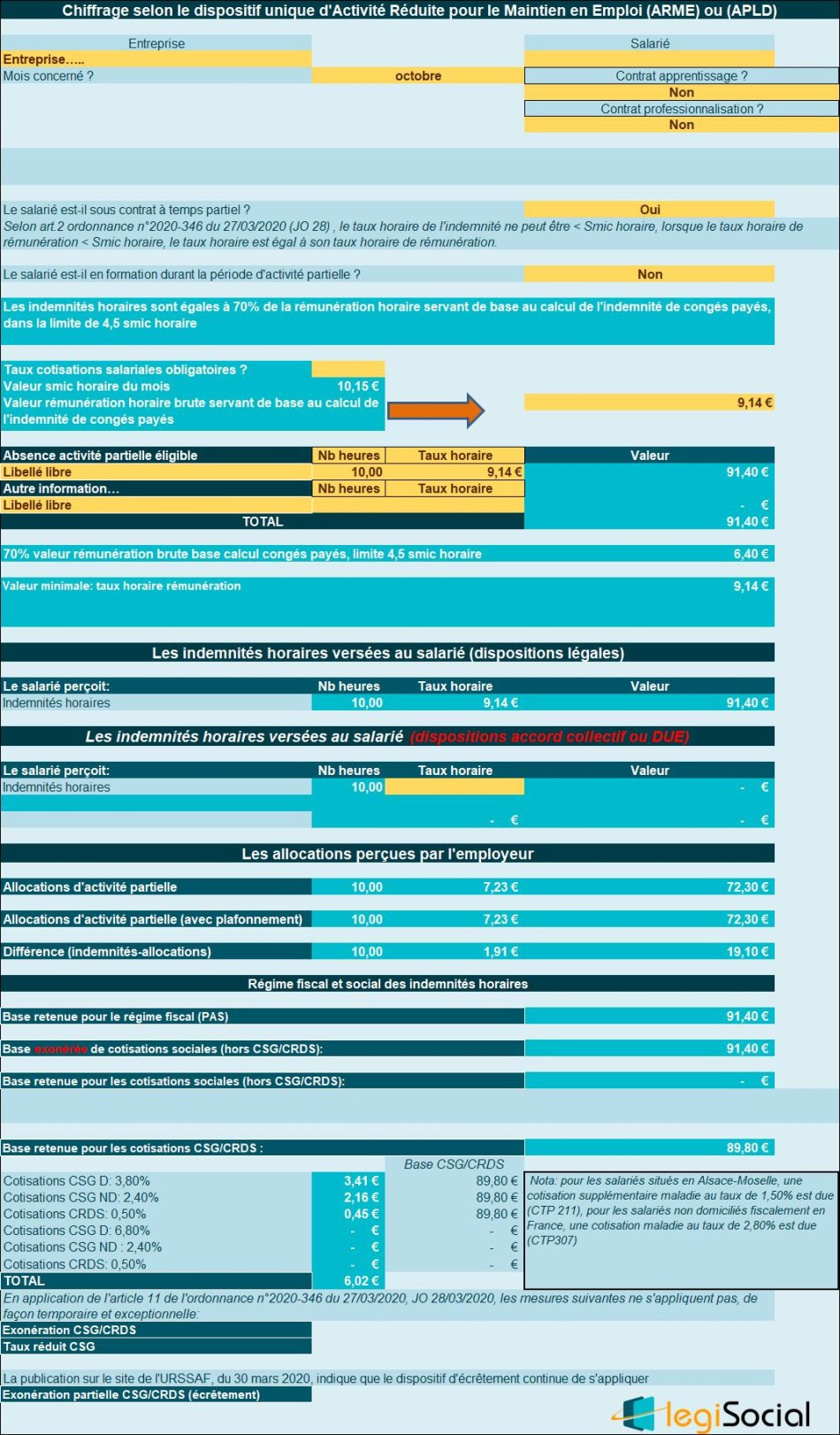

Exemple chiffré 6

Présentation du contexte

- Soit un salarié mineur sous contrat à temps partiel (20h/semaine) ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 9,14 € (Smic horaire après abattement de 10% applicable aux salariés mineurs n’ayant pas encore 6 mois de pratique professionnelle) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 9,14 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 10 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h) et en formation également.

Selon nous, les dispositions de l’ordonnance du 27 mars 2020 s’appliquent également en cas d’activité partielle longue durée (une précision de l’administration est toutefois attendue à ce sujet).

Ordonnance du 27 mars 2020

- En application de l’article 3 de l’ordonnance n°2020-346 du 27 mars 2020, l’indemnité horaire du salarié est chiffrée à 9,14€

Ordonnance n° 2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle

Extrait ordonnance :

Article 3

Le taux horaire de l’indemnité d’activité partielle versée aux salariés mentionnés à l’article L. 3123-1 du code du travail ne peut être inférieur au taux horaire du salaire minimum interprofessionnel de croissance, sous réserve des dispositions du second alinéa.

Lorsque le taux horaire de rémunération d’un salarié mentionné à l’article L. 3123-1 du code du travail est inférieur au taux horaire du salaire minimum interprofessionnel de croissance, le taux horaire de l’indemnité d’activité partielle qui lui est versée est égal à son taux horaire de rémunération.

Chiffrages

- L’indemnité horaire versée au salarié est de 9,14 €;

- En ce qui concerne l’allocation versée à l’employeur, elle est chiffrée à raison 9,14 €*60%, soit 5,48 €, mais « remontée » à la valeur plancher de 7,23 €;

- L’employeur bénéficie d’une allocation inférieure à l’indemnité versée au salarié ;

- Une surcharge financière, à raison de 1,91 € est donc constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

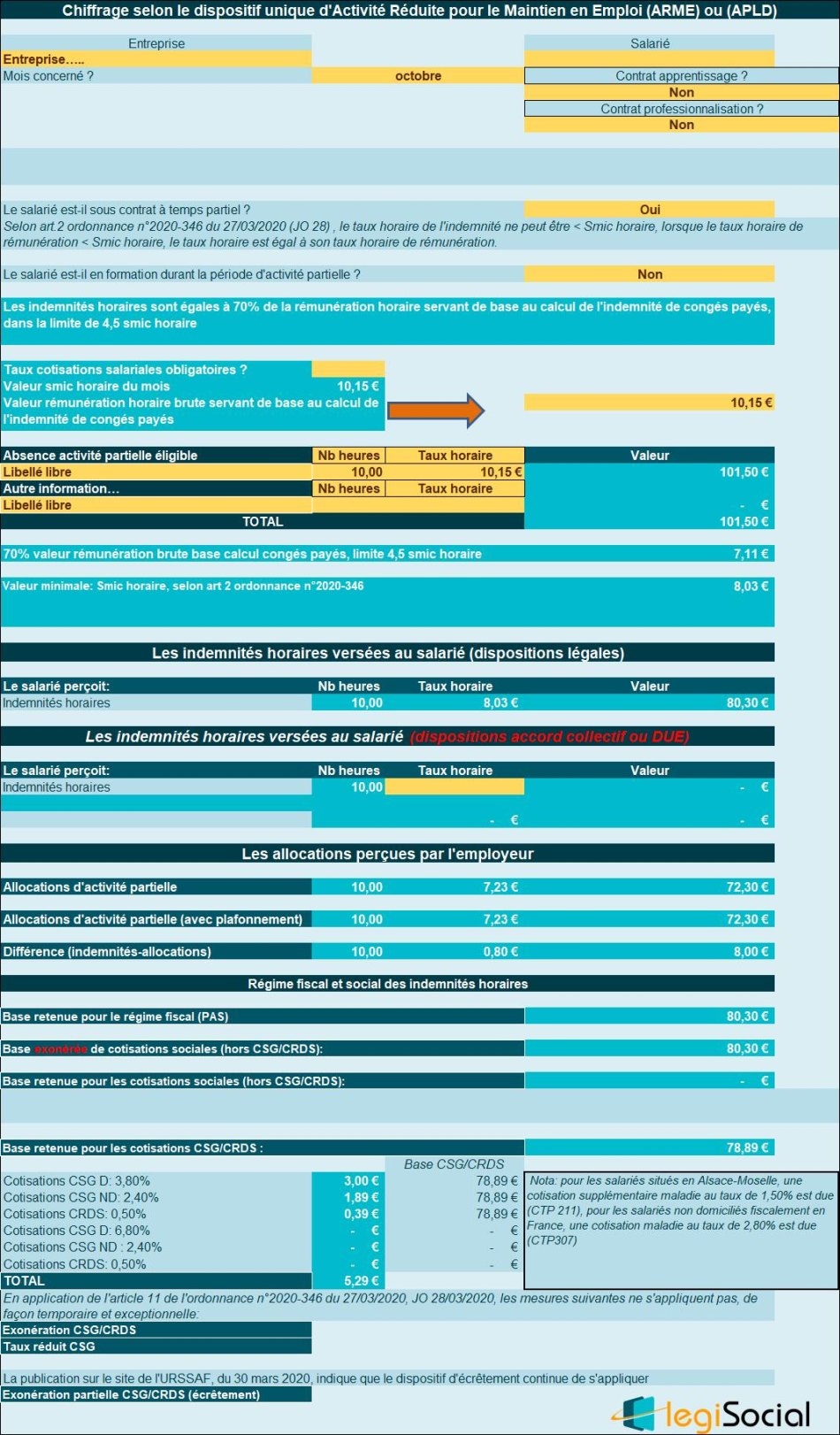

Exemple chiffré 7

Présentation du contexte

- Soit un salarié sous contrat à temps partiel (30h/semaine) ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 10,15 € (1 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 10,15 € également ;

- Le salarié est placé en activité partielle, en octobre 2020, pour une durée de 10 heures (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h ; temps partiel 30h/semaine, soit 130h moins 10 heures).

Selon nous, les dispositions de l’ordonnance du 27 mars 2020 s’appliquent également en cas d’activité partielle longue durée (une précision de l’administration est toutefois attendue à ce sujet).

Ordonnance du 27 mars 2020

- En application de l’article 3 de l’ordonnance n°2020-346 du 27 mars 2020, l’indemnité horaire du salarié est chiffrée à 8,03€

Ordonnance n° 2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle

Extrait ordonnance :

Article 3

Le taux horaire de l’indemnité d’activité partielle versée aux salariés mentionnés à l’article L. 3123-1 du code du travail ne peut être inférieur au taux horaire du salaire minimum interprofessionnel de croissance, sous réserve des dispositions du second alinéa. Lorsque le taux horaire de rémunération d’un salarié mentionné à l’article L. 3123-1 du code du travail est inférieur au taux horaire du salaire minimum interprofessionnel de croissance, le taux horaire de l’indemnité d’activité partielle qui lui est versée est égal à son taux horaire de rémunération.

Chiffrages

- L’indemnité horaire versée au salarié est de 8,03 €;

- En ce qui concerne l’allocation versée à l’employeur, elle est chiffrée à raison 10,15 €*60%, soit 6,09 €, mais « remontée » à la valeur plancher de 7,23 €;

- L’employeur bénéficie d’une allocation inférieure à l’indemnité versée au salarié ;

- Une surcharge financière, à raison de 0,80 € est donc constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

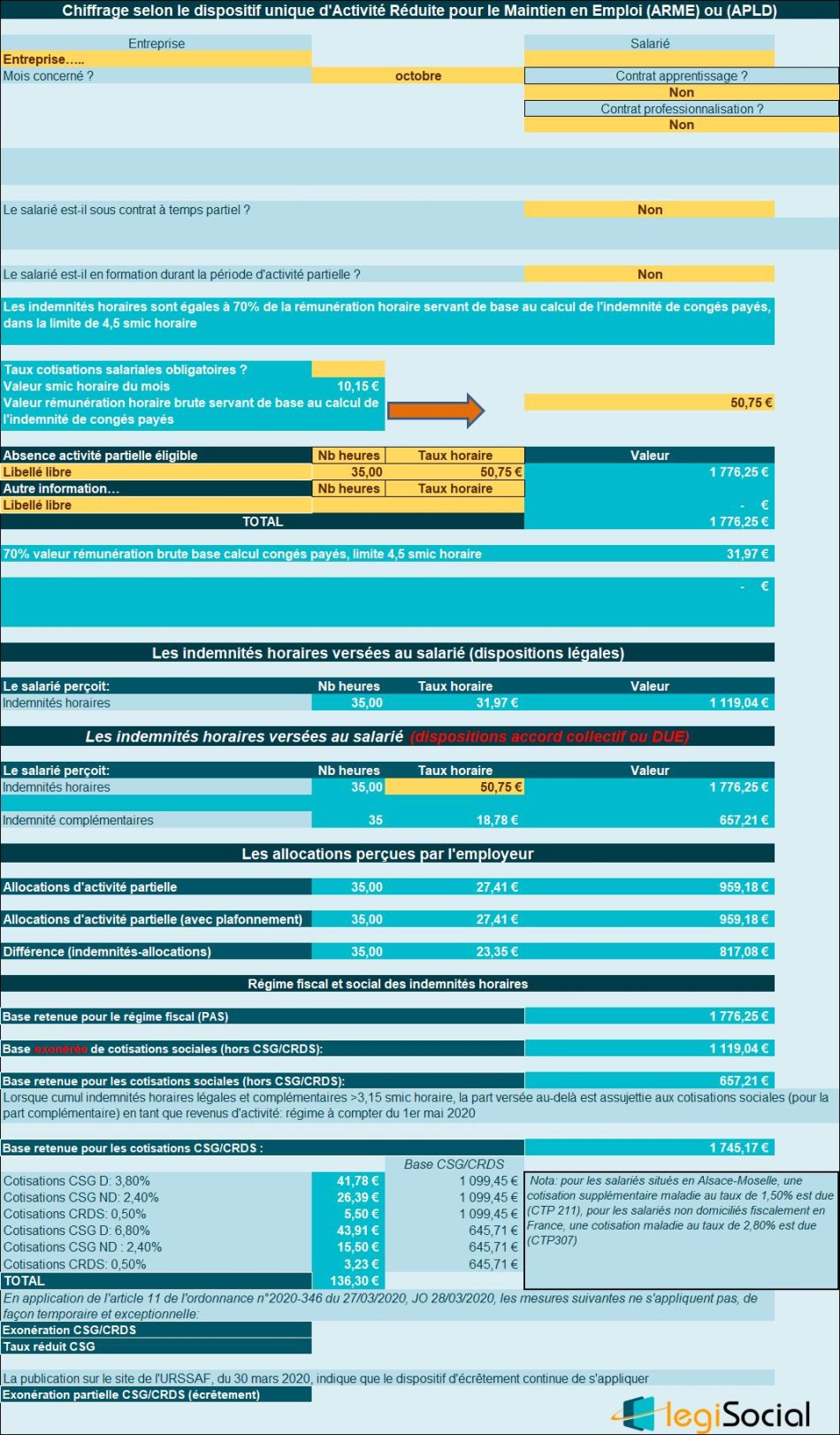

Exemple chiffré 8

Présentation du contexte

- Soit un salarié sous contrat à temps plein, sur la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 50,75 € (5 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 50,75 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en activité partielle durant 35 heures durant le mois d’ octobre 2020 (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h) ;

Chiffrages

- Dans un premier temps, l’indemnité horaire est calculée selon les dispositions légales, soit 50,75 €* 70%= 35,53 € avec un plafonnement à hauteur de 4,5 fois le Smic horaire, donnant lieu à un versement d’indemnités horaires de 4,5*10,15€*70%= 31,97 €;

- Toutefois, en application de l’accord collectif, le salarié percevra une indemnité horaire de 1.776,25 € dont une indemnité complémentaire de 657,21 € (1.776,25 € moins 1.119,04 €) ;

- En ce qui concerne l’allocation versée par l’État, celle-ci est plafonnée à 27,41 € (plafonnement à 4,5 le smic horaire*60%), laissant un « reste à charge » pour l’entreprise de 23,35 €/heure chômée.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 1.776,25 €, soit un taux horaire de 50,75 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 1.776,25 €- 1.119,04 €= 657,21 € ;

- La base soumise aux cotisations sociales est donc de 657,21 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 1.776,25 €* 98,25%= 1.745,17 €, avec la répartition suivante :

Catégorie revenus de remplacement :

La base maximale retenue est identique à celle qui bénéficie d’une exonération de cotisations sociales, à savoir dans le cas présent : 1.119,04 €* 98,25%= 1.099,45 €.

- CSG déductible : 1.099,45 € *3,80%= 41,78 € ;

- CSG non déductible : 1.099,45 € *2,40%= 26,39 € ;

- CRDS non déductible : 1.099,45 € * 0,50%= 5,50 €.

Catégorie revenus d’activité :

Base retenue : total des indemnités versées au salarié moins part exonérée de cotisations sociales.

Soit présentement : 1.776,25 € moins 1.119,04 €= 657,21 €

Cette base est abattue afin d’obtenir la valeur de 657,21 €* 98,25%= 645,71 €

- CSG déductible : 645,71 €*6,80%= 43,91 € ;

- CSG non déductible : 645,71 € * 2,40%= 15,50 € ;

- CRDS non déductible : 645,71 € * 0,50%= 3,23 €.

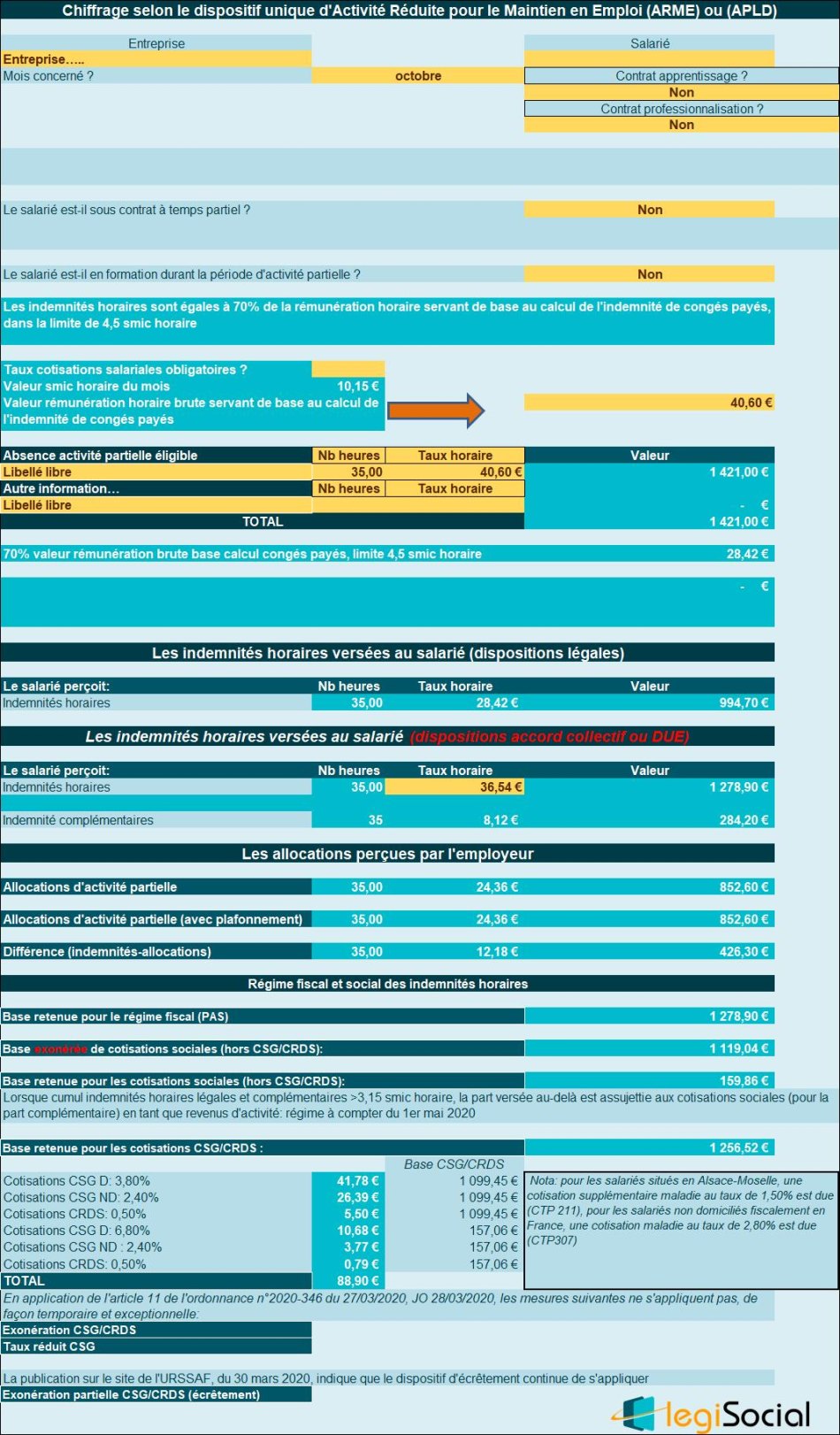

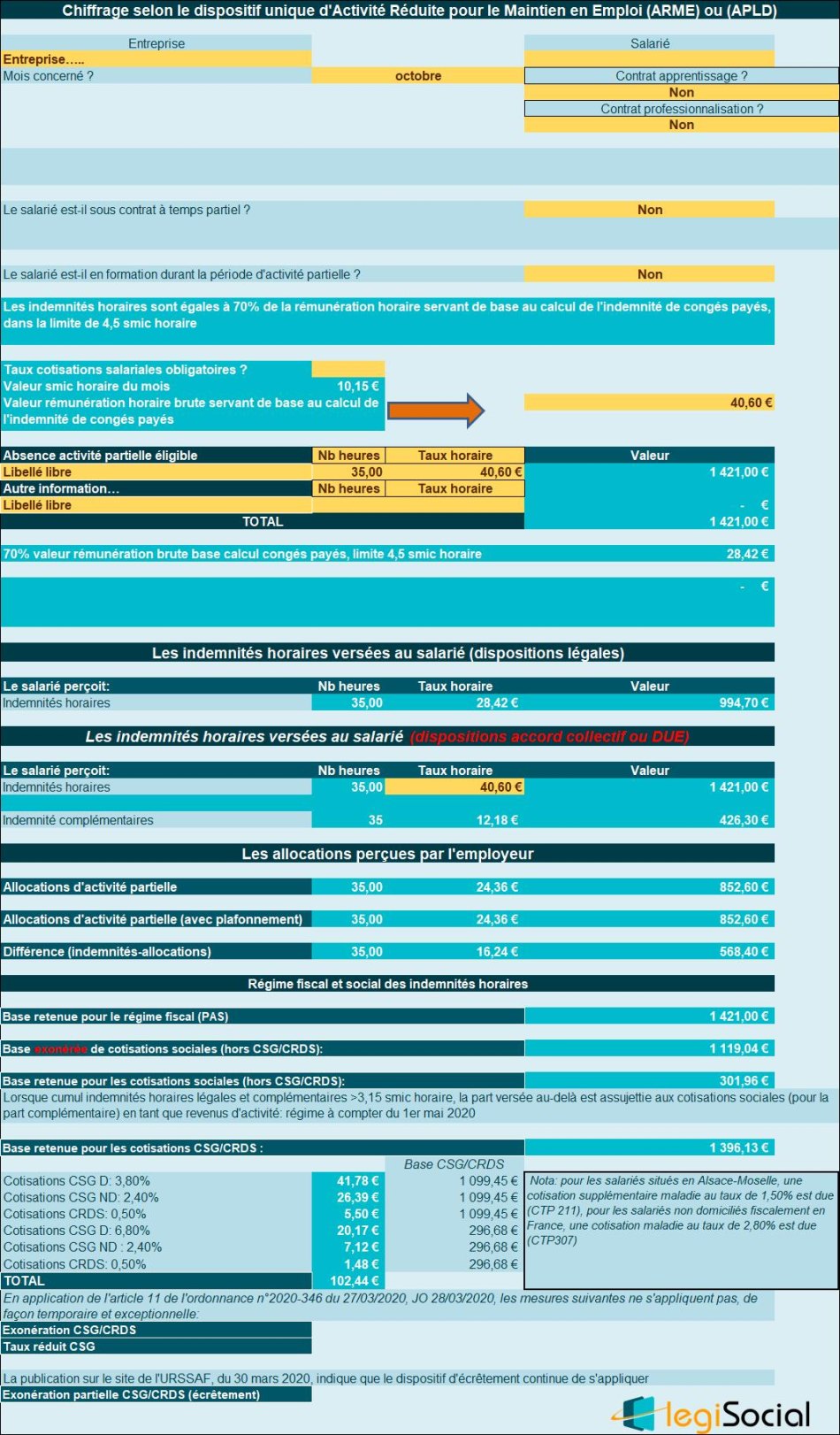

Exemple chiffré 9

Présentation du contexte

- Soit un salarié sous contrat à temps plein, sur la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 40,60 € (4 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 40,60 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en activité partielle durant 35 heures durant le mois d’octobre 2020 (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h).

Chiffrages

- L’indemnité horaire est calculée selon les dispositions légales, soit 40,60 €* 70%= 28,42 € ;

- Toutefois, en application de l’accord collectif, le salarié percevra une indemnité horaire de 1.421,20 € dont une indemnité complémentaire de 426,30 € (1.421,00 € moins 994,70 €) ;

- En ce qui concerne l’allocation versée par l’État, celle-ci est déterminée comme suit : 40,60€*60%, soit la valeur de 24,36 €;

- Laissant un « reste à charge » pour l’entreprise de 16,24 €/heure chômée.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- Le régime social (hors contributions CSG/CRDS), s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 1.421,00 €, soit un taux horaire de 40,60 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 1.421,00 €- 1.119,04 €= 301,96 € ;

- La base soumise aux cotisations sociales ne correspond qu’à la part de l’indemnité complémentaire versée par l’employeur, celle-ci est de 426,30 €, la valeur déterminée au point B peut donc être retenue soit 301,96 €.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 1.421,00 €* 98,25%= 1.396,13 €, avec la répartition suivante :

Catégorie revenus de remplacement :

La base maximale retenue est identique à celle qui bénéficie d’une exonération de cotisations sociales, à savoir dans le cas présent : 1.119,04 €* 98,25%= 1.099,45 €.

- CSG déductible : 1.099,45 € *3,80%= 41,78 € ;

- CSG non déductible : 1.099,45 € *2,40%= 26,39 € ;

- CRDS non déductible : 1.099,45 € * 0,50%= 5,50 €.

Catégorie revenus d’activité :

Base retenue : total des indemnités versées au salarié moins part exonérée de cotisations sociales.

Soit présentement : 1.421,00 € moins 1.119,04 €= 301,96 €

Cette base est abattue afin d’obtenir la valeur de 301,96 €* 98,25%= 296,68 €

- CSG déductible : 296,68 €* 6,80%= 20,17 € ;

- CSG non déductible : 296,68 € * 2,40%= 7,12 € ;

- CRDS non déductible : 296,68 € * 0,50%= 1,48 €.

Exemple chiffré 10

Présentation du contexte

- Soit un salarié sous contrat à temps plein, sur la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 40,60 € (4 fois le Smic horaire) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 40,60 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 90% de ce taux horaire.

- Le salarié est placé en activité partielle durant 35 heures durant le mois d’octobre 2020 (respect de la limite de réduction de l’activité, 40% de la durée légale sur 1 mois, soit 151,67h*40%= 60,67h).

Chiffrages

- L’indemnité horaire est calculée selon les dispositions légales, soit 40,60 €* 70%= 28,42 € ;

- Toutefois, en application de l’accord collectif, le salarié percevra une indemnité horaire de 1.278,90 € dont une indemnité complémentaire de 284,20 € (1.278,90 € moins 994,70 €) ;

- En ce qui concerne l’allocation versée par l’État, celle-ci est déterminée comme suit : 40,60€*60%, soit la valeur de 24,36 €;

- Laissant un « reste à charge » pour l’entreprise de 12,18 €/heure chômée.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- Le régime social (hors contributions CSG/CRDS), s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 1.278,90 €, soit un taux horaire de 36,54 €, avec un seuil de 3,15 fois le Smic horaire de 31,97 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 1.278,90 €- 1.119,04 €= 159,86 € ;

- La base soumise aux cotisations sociales ne correspond qu’à la part de l’indemnité complémentaire versée par l’employeur, celle-ci est de 284,20 €, la valeur déterminée au point B peut donc être retenue soit 159,86 €.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 1.278,90 €* 98,25%= 1.256,52 €, avec la répartition suivante :

Catégorie revenus de remplacement :

La base maximale retenue est identique à celle qui bénéficie d’une exonération de cotisations sociales, à savoir dans le cas présent : 1.119,04 €* 98,25%= 1.099,45 €.

- CSG déductible : 1.099,45 € *3,80%= 41,78 € ;

- CSG non déductible : 1.099,45 € *2,40%= 26,39 € ;

- CRDS non déductible : 1.099,45 € * 0,50%= 5,50 €.

Catégorie revenus d’activité :

Base retenue : total des indemnités versées au salarié moins part exonérée de cotisations sociales.

Soit présentement : 1.278,90 € moins 1.119,04 €= 159,86 €

Cette base est abattue afin d’obtenir la valeur de 159,86 €* 98,25%= 157,06 €

- CSG déductible : 157,06 €* 6,80%= 10,68 € ;

- CSG non déductible : 157,06 € * 2,40%= 3,77 € ;

- CRDS non déductible : 157,06 € * 0,50%= 0,79 €.