Cet article a été publié il y a 3 ans, il est donc possible qu'il ne soit plus à jour.

- APLD : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

- APLD : chiffrage des indemnités horaires et des allocations employeurs pour novembre 2024

- APLD rebond : chiffrage des indemnités horaires et des allocations employeurs pour mai 2025

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

5 situations envisageables en 2021

Les tableaux en pages suivantes envisagent les 5 situations suivantes d’un placement en activité partielle :

- Droit commun ;

- Secteurs protégés (annexes 1 et 2) ;

- Secteurs protégés (annexes 1 et 2) avec baisse du CA de 80% (et plus) ;

- Entreprises faisant l’objet d’une fermeture administrative ;

- Entreprises faisant l’objet de restrictions sanitaires et stations de ski

Salariés vulnérables et parent garde d’enfant

Le dispositif ad hoc pour les salariés vulnérables ou parent d’un enfant de moins de 16 ans ou d’une personne en situation de handicap faisant l’objet d’une mesure d’isolement, d’éviction ou de maintien à domicile, est indépendant du dispositif APLD.

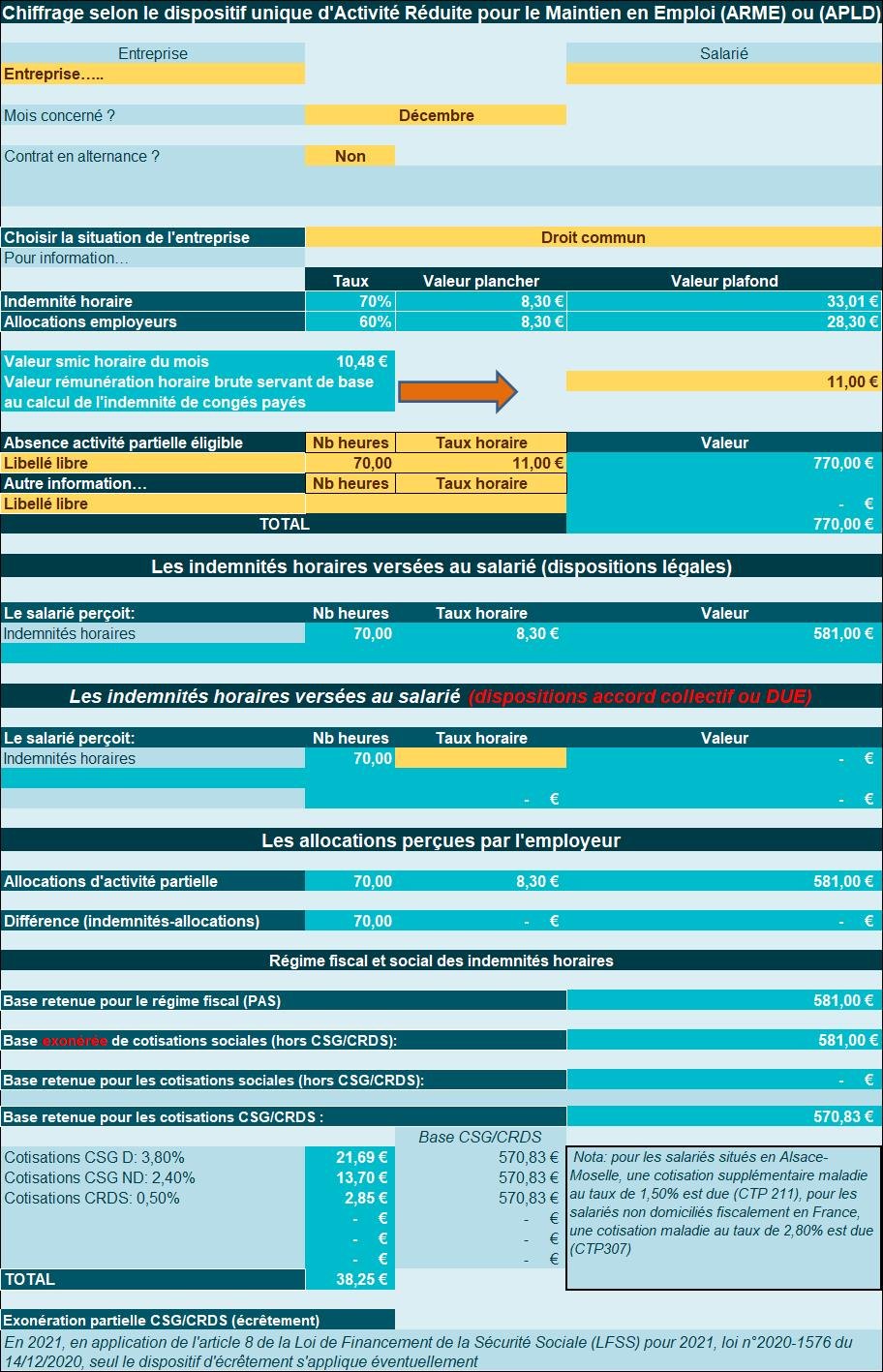

Exemple chiffré 1 : droit commun (taux horaire : 11€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), août elle est portée à la valeur plancher de 8,30 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 6,60 € (11 €*60%), mais portée à la valeur plancher de 8,30 €.

- L’employeur bénéficie d’une allocation au même taux horaire que l’indemnité versée au salarié ;

- Donc aucune surcharge financière pour l’entreprise au titre de l’APLD

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

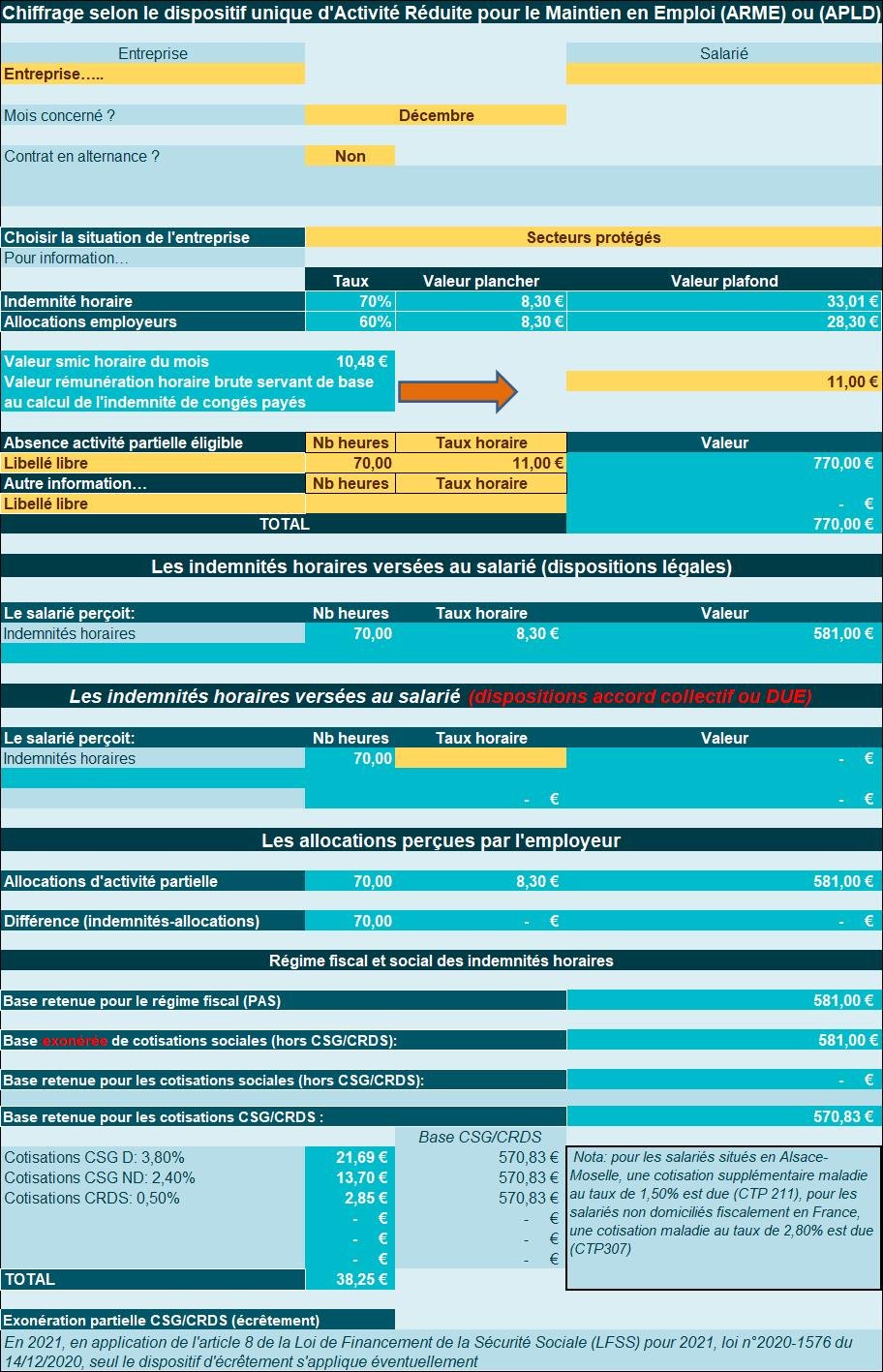

Exemple chiffré 2 : secteurs protégés (taux horaire : 11€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), mais elle est portée à la valeur plancher de 8,30 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 6,60 € (11 €*60%), mais portée à la valeur plancher de 8,30 €.

- L’employeur bénéficie d’une allocation au même taux horaire que l’indemnité versée au salarié ;

- Donc aucune surcharge financière pour l’entreprise au titre de l’APLD

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

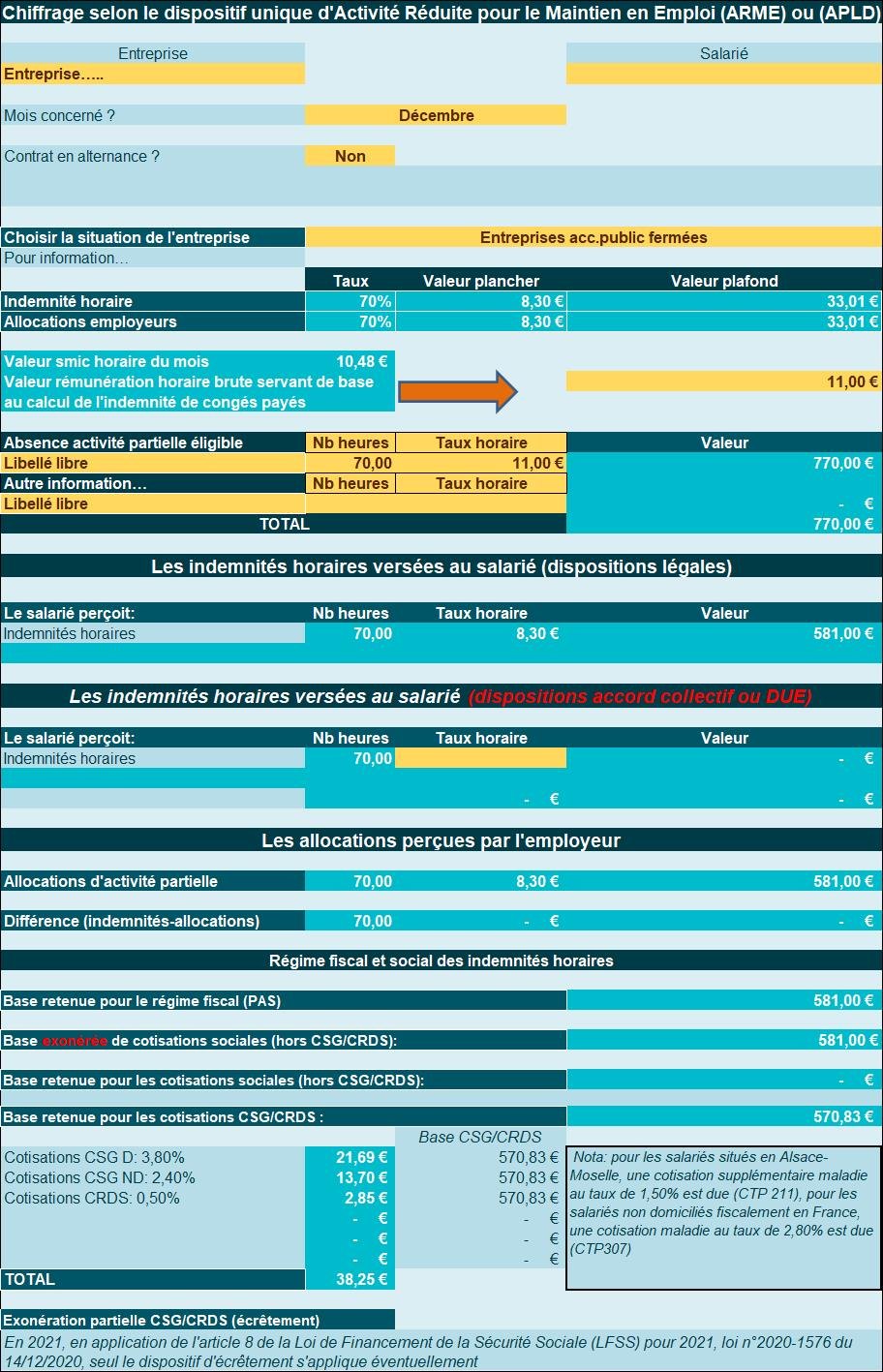

Exemple chiffré 3 : fermeture administrative (accueil public) (taux horaire : 11€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), mais elle est portée à la valeur plancher de 8,30 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 7,70 € (11 €*70%), mais portée à la valeur plancher de 8,30 €.

- L’employeur bénéficie d’une allocation au même taux horaire que l’indemnité versée au salarié ;

- Donc aucune surcharge financière pour l’entreprise au titre de l’APLD

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

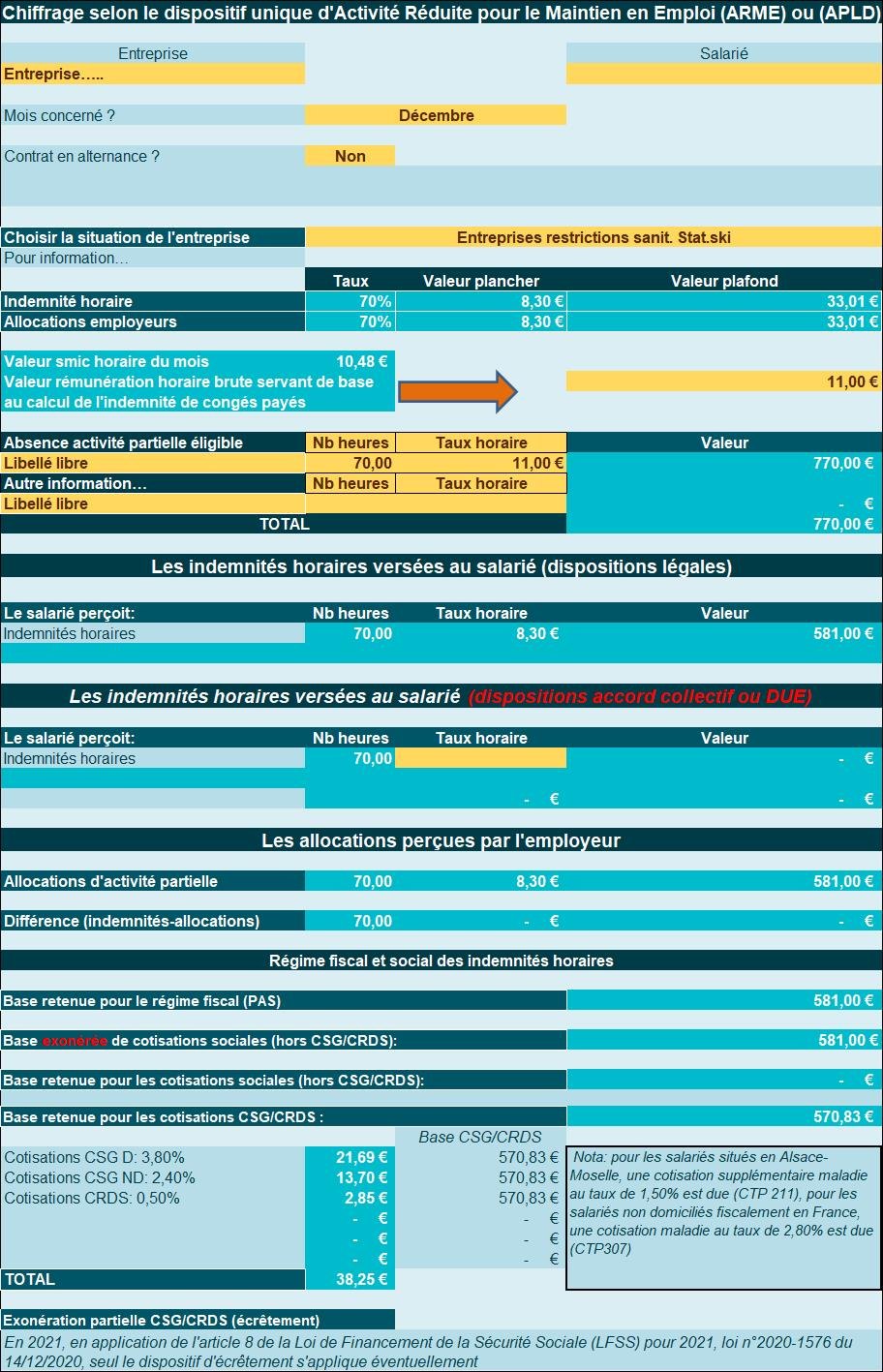

Exemple chiffré 4 : restrictions sanitaires (taux horaire : 11€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), mais elle est portée à la valeur plancher de 8,30 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 7,70 € (11 €*70%), mais portée à la valeur plancher de 8,30 €.

- L’employeur bénéficie d’une allocation au même taux horaire que l’indemnité versée au salarié ;

- Donc aucune surcharge financière pour l’entreprise au titre de l’APLD

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

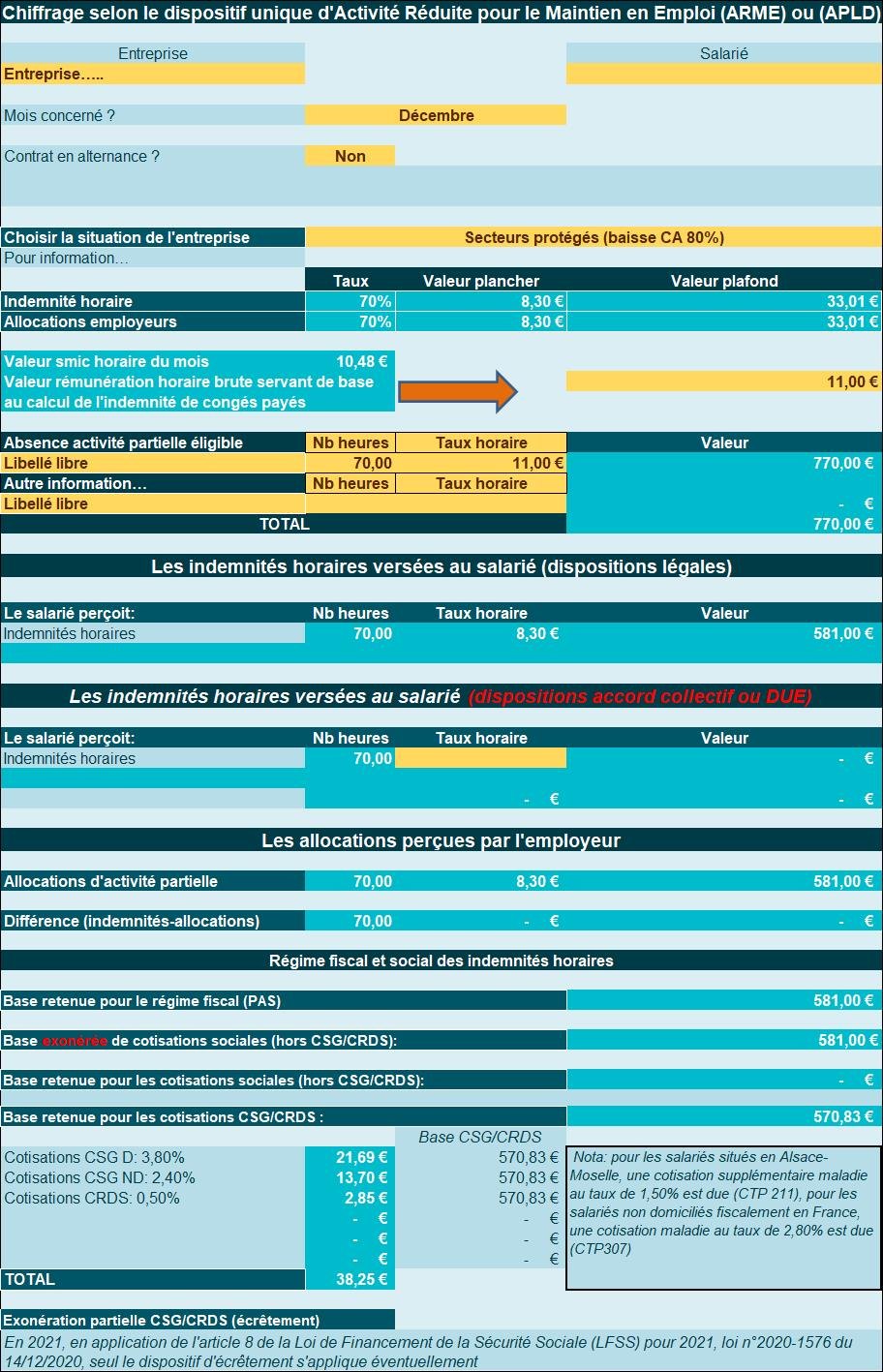

Exemple chiffré 5 : secteurs protégés avec baisse CA 80% (taux horaire : 11€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 11 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 11 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- Dans un premier temps l’indemnité horaire est chiffrée à une valeur de 7,70 € (11 €*70%), mais elle est portée à la valeur plancher de 8,30 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est tout d’abord chiffrée à 7,70 € (11 €*70%), mais portée à la valeur plancher de 8,30 €.

- L’employeur bénéficie d’une allocation au même taux horaire que l’indemnité versée au salarié ;

- Donc aucune surcharge financière pour l’entreprise au titre de l’APLD

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

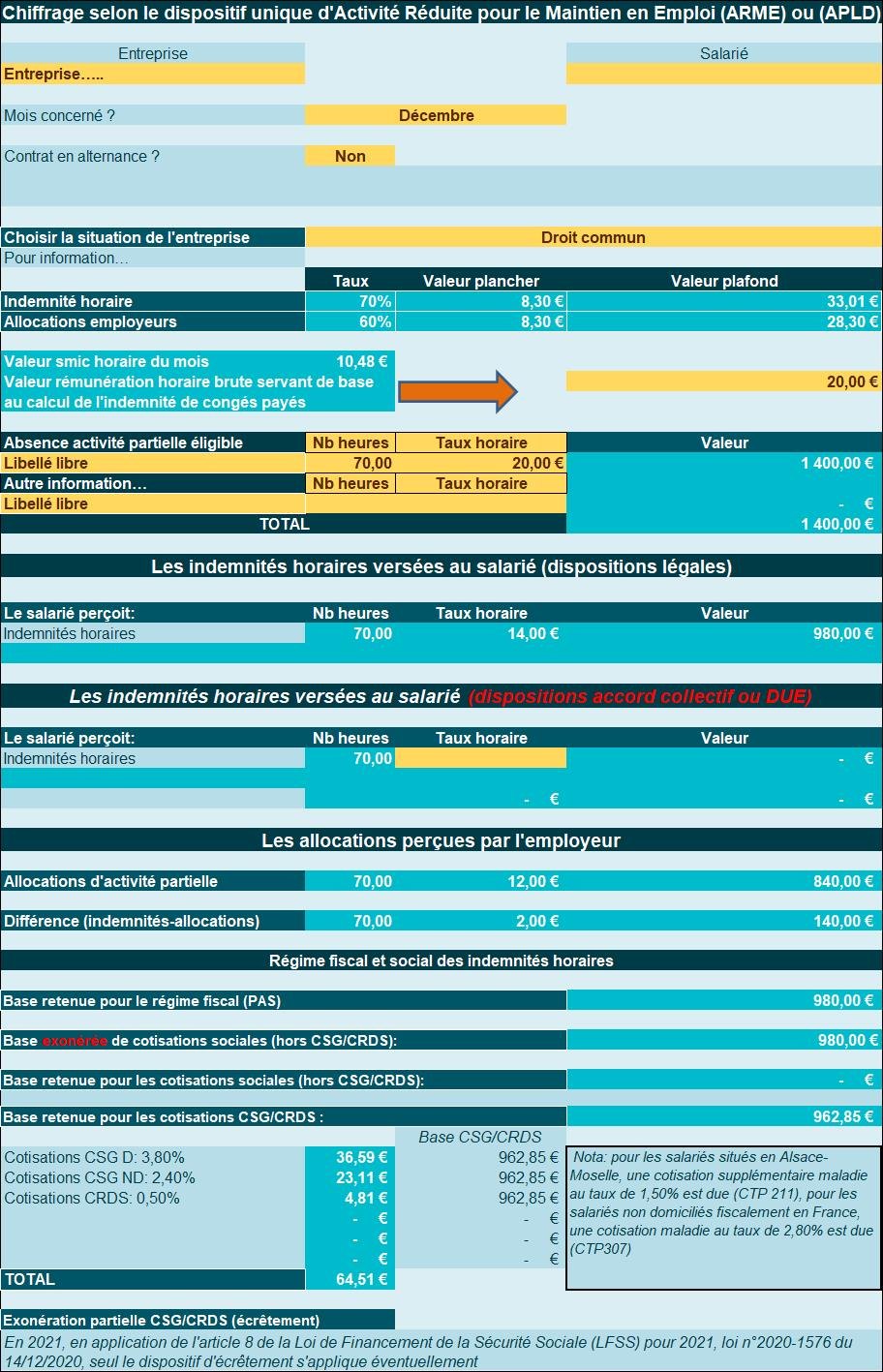

Exemple chiffré 6 : droit commun (taux horaire : 20€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 20 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 20 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 14,00 € (20 €*70%) ;

- L’allocation versée à l’employeur est chiffrée à 12,00 € (20 €*60%) ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 2€/heure, soit 140 €.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

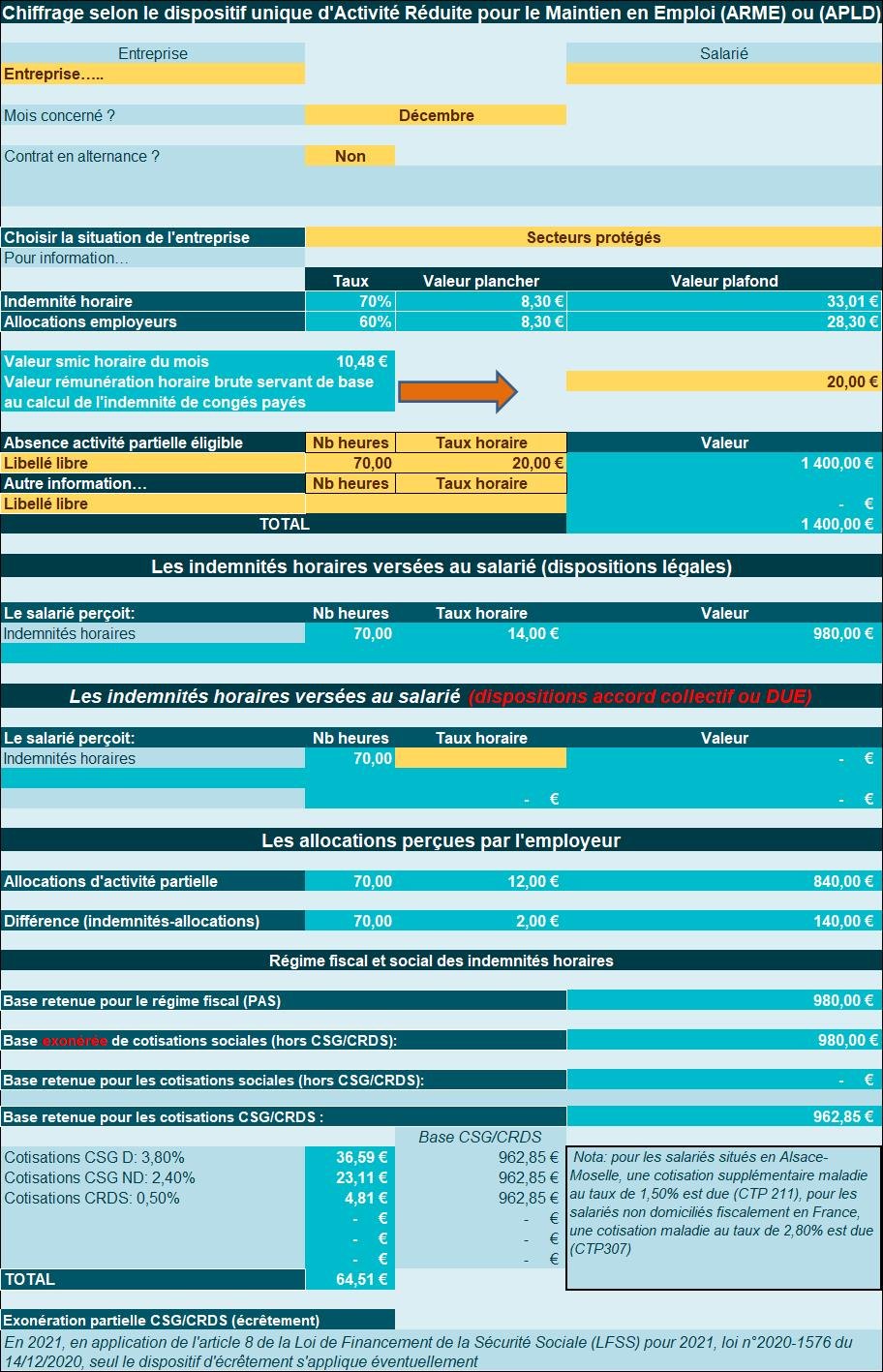

Exemple chiffré 7 : secteurs protégés (taux horaire : 20€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 20 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 20 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 14,00 € (20 €*70%) ;

- L’allocation versée à l’employeur est chiffrée à 12,00 € (20 €*60%) ;

- Une surcharge financière est constatée à raison de 2€/heure chômée indemnisée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

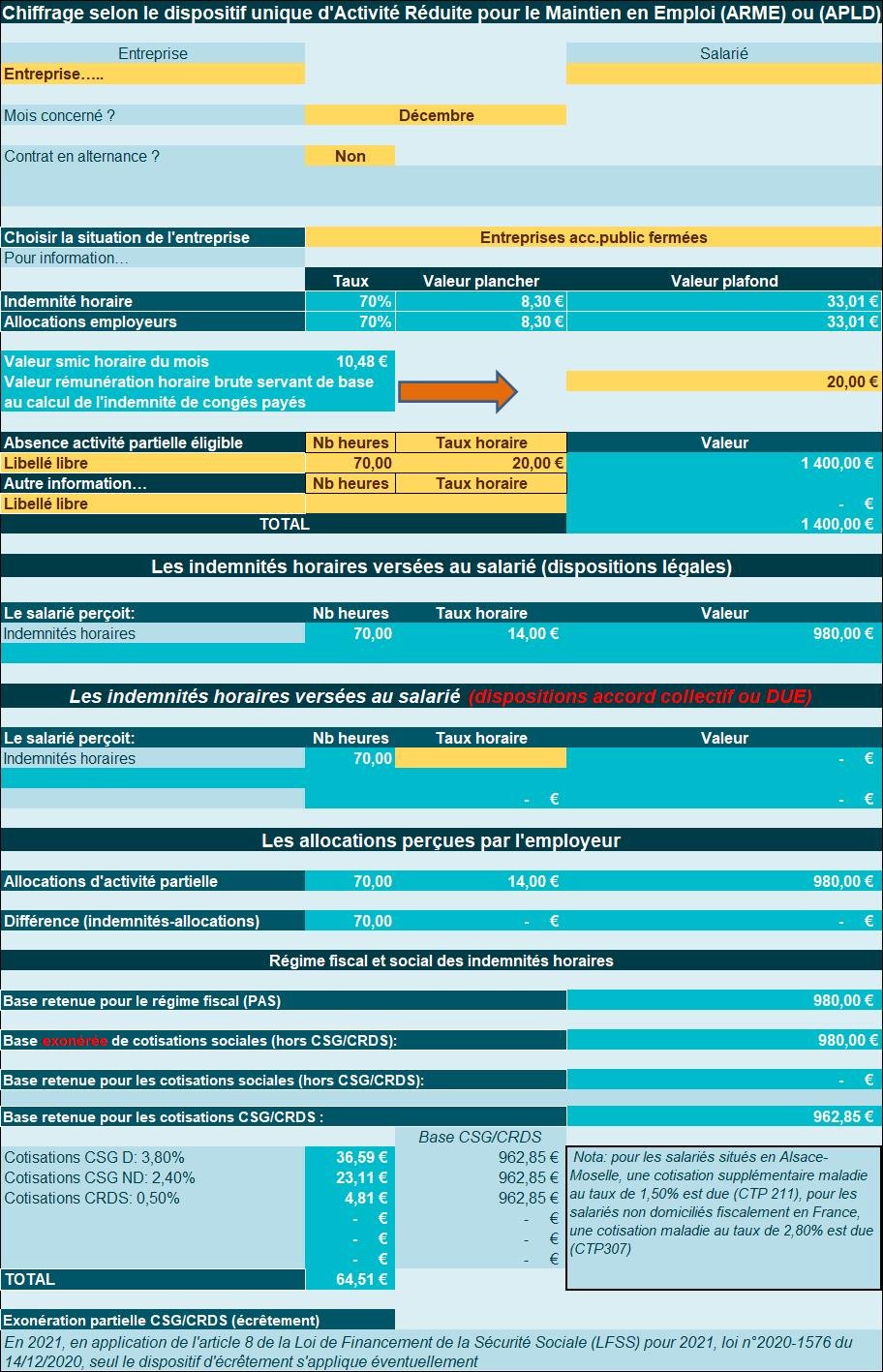

Exemple chiffré 8 : fermeture administrative (accueil public) (taux horaire : 20€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 20 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 20 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 14,00 € (20 €*70%) ;

- L’allocation versée à l’employeur est chiffrée à 14,00 € (20 €*70%) ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

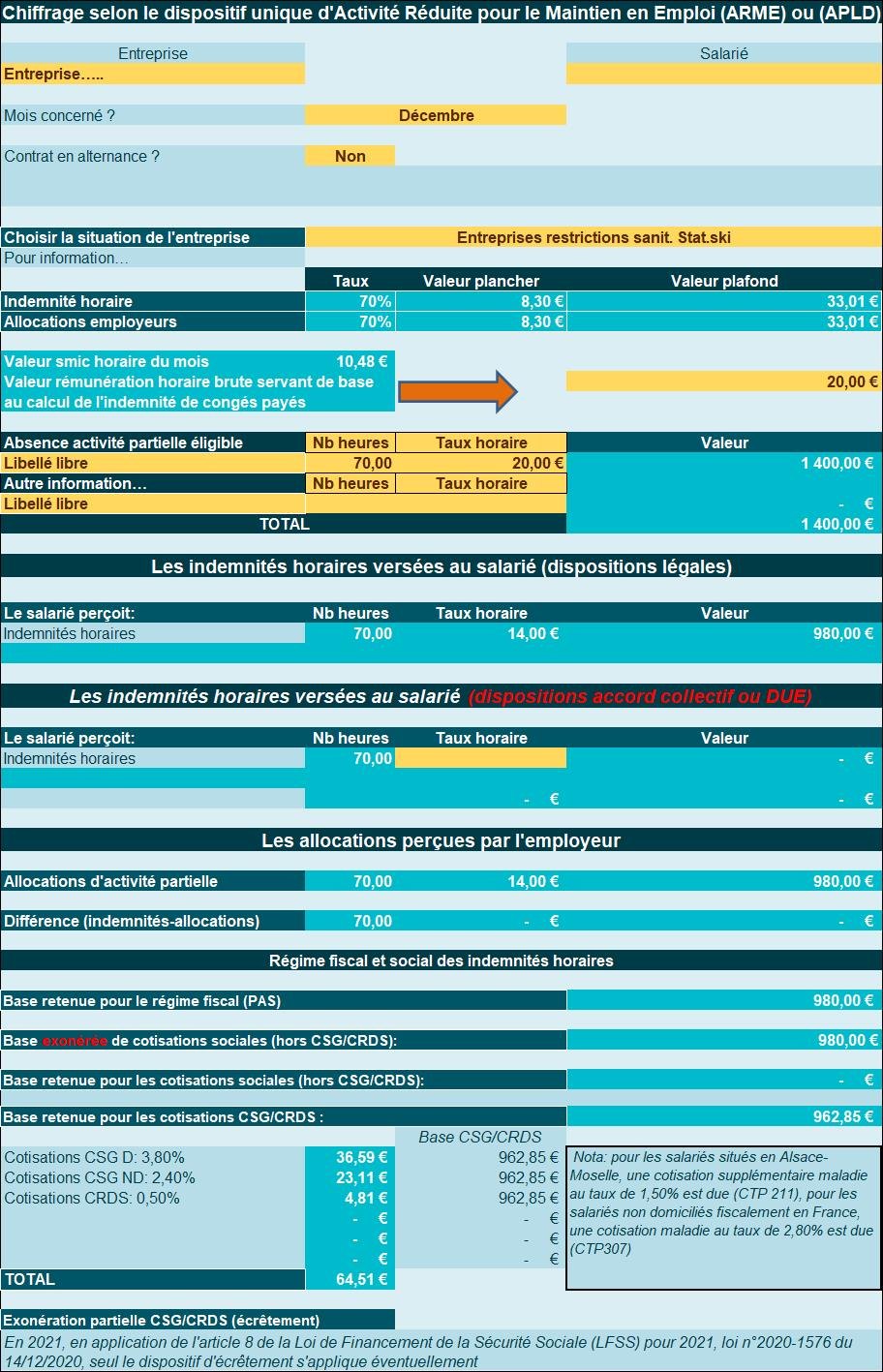

Exemple chiffré 9 : restrictions sanitaires (taux horaire : 20€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 20 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 20 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 14,00 € (20 €*70%) ;

- L’allocation versée à l’employeur est chiffrée à 14,00 € (20 €*70%) ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

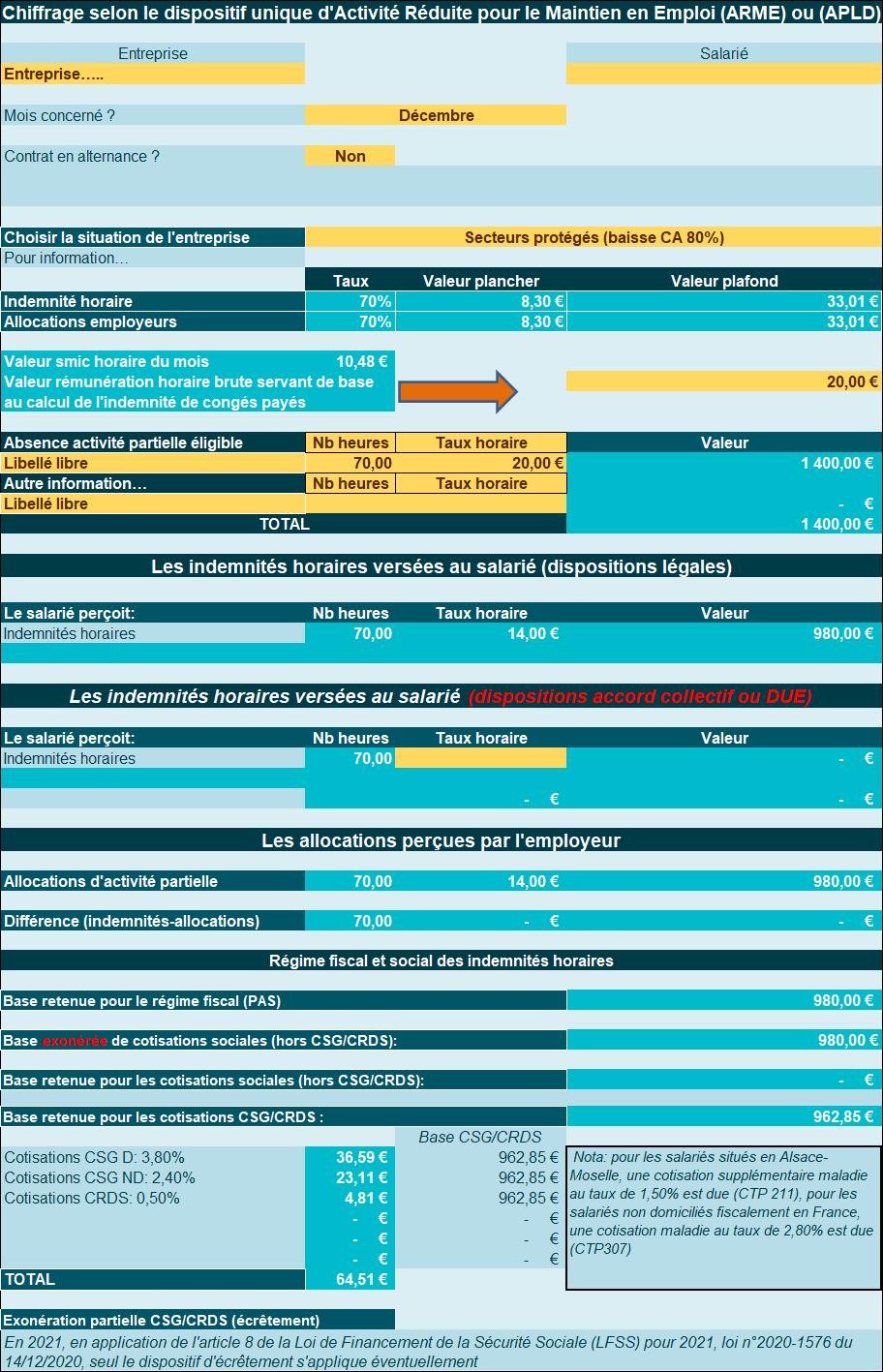

Exemple chiffré 10 : secteurs protégés avec baisse CA 80% (taux horaire : 20€)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 20 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 20 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée à une valeur de 14,00 € (20 €*70%) ;

- L’allocation versée à l’employeur est chiffrée à 14,00 € (20 €*70%) ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

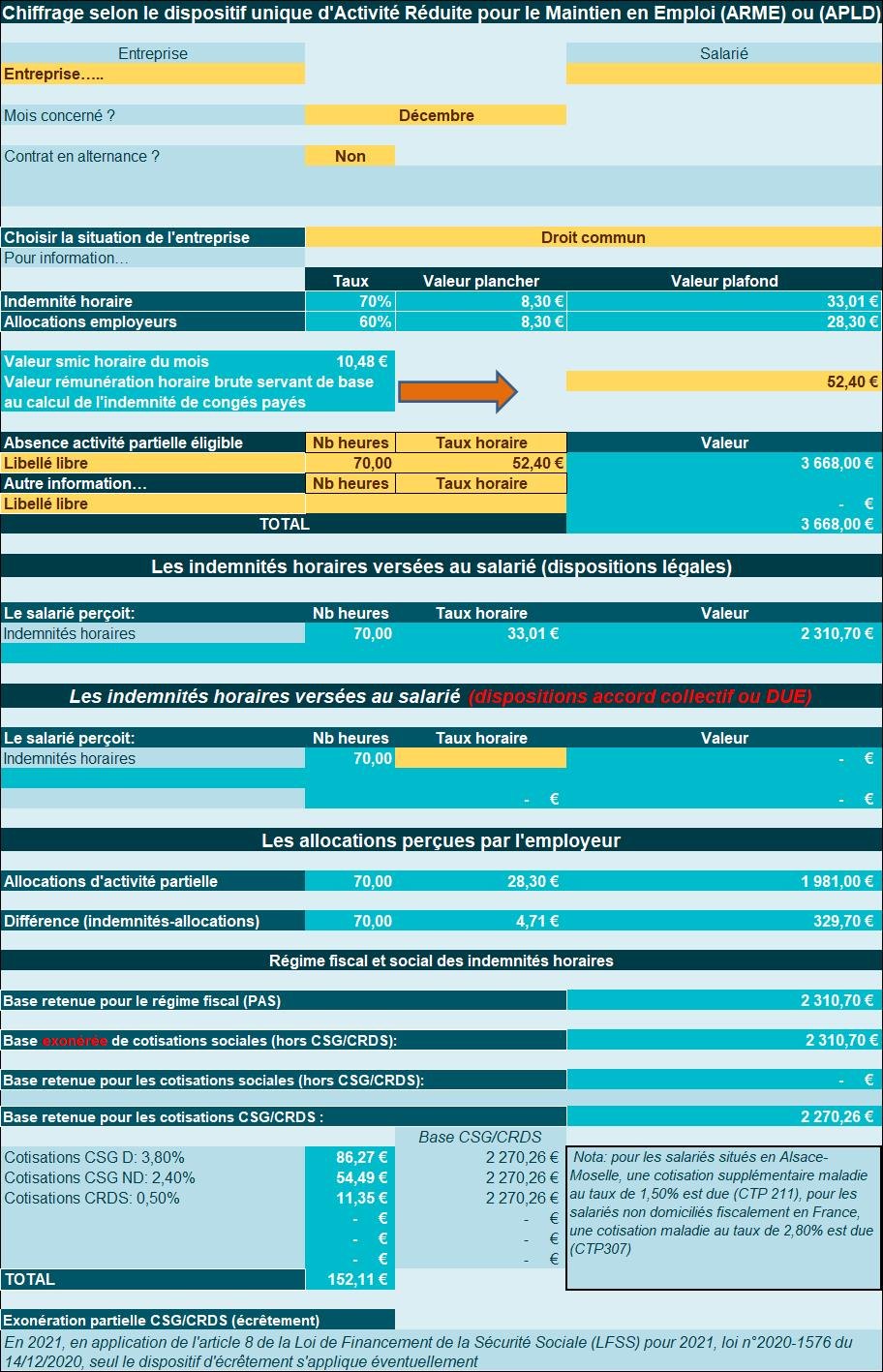

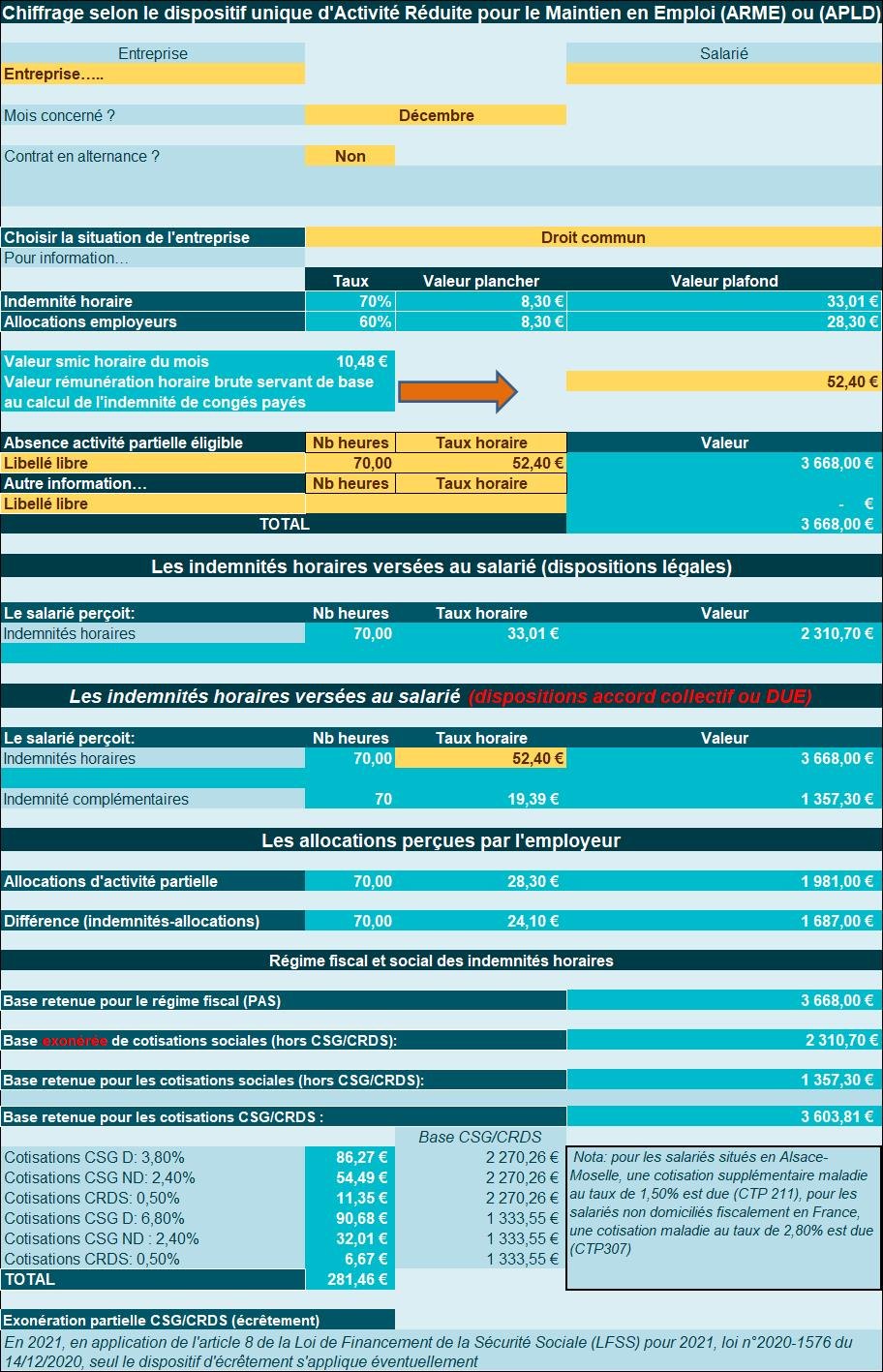

Exemple 11 : droit commun (taux horaire : 5 Smic horaire)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*60% avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 4,71 €/heure, soit 329,70 €.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

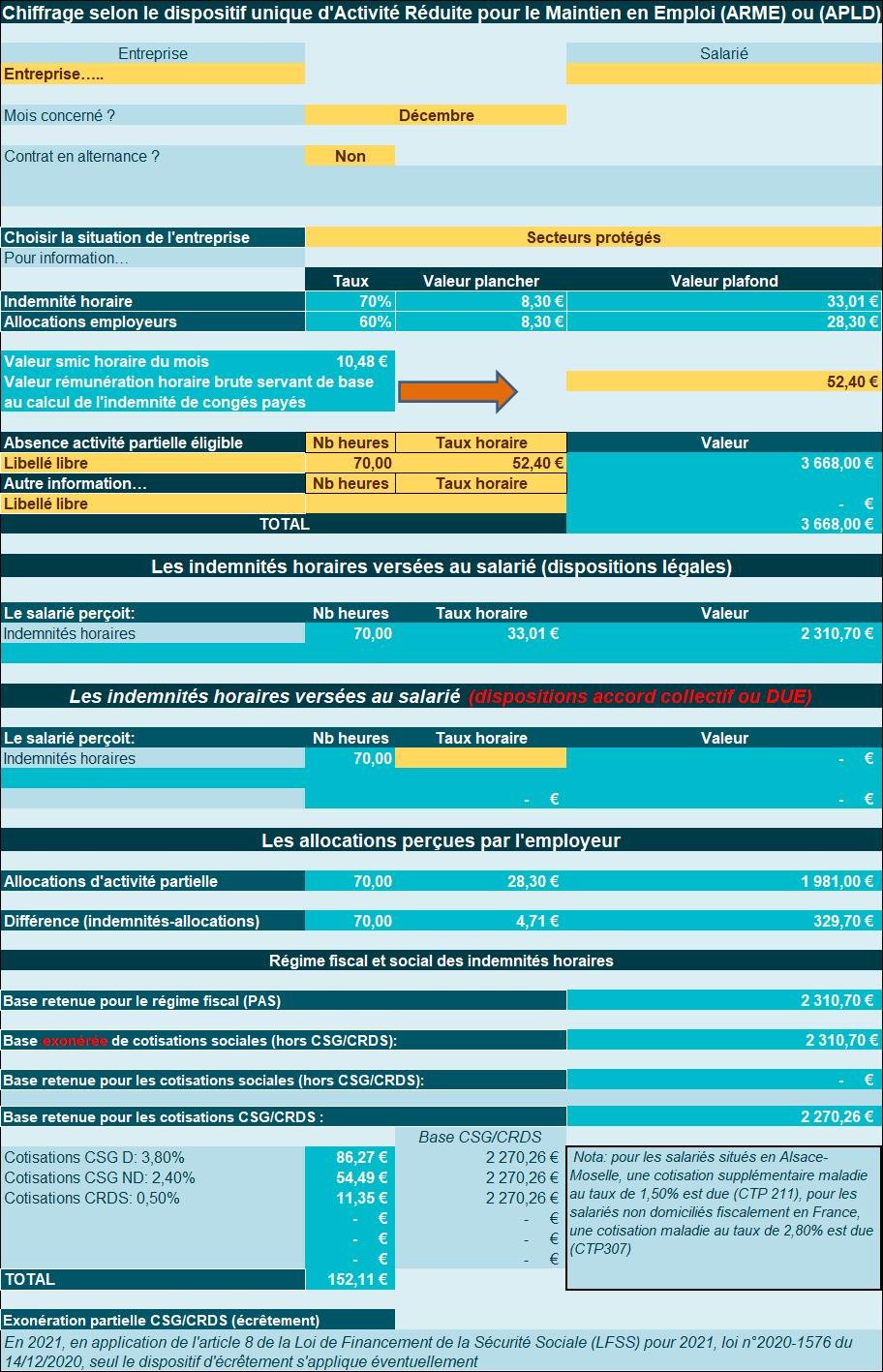

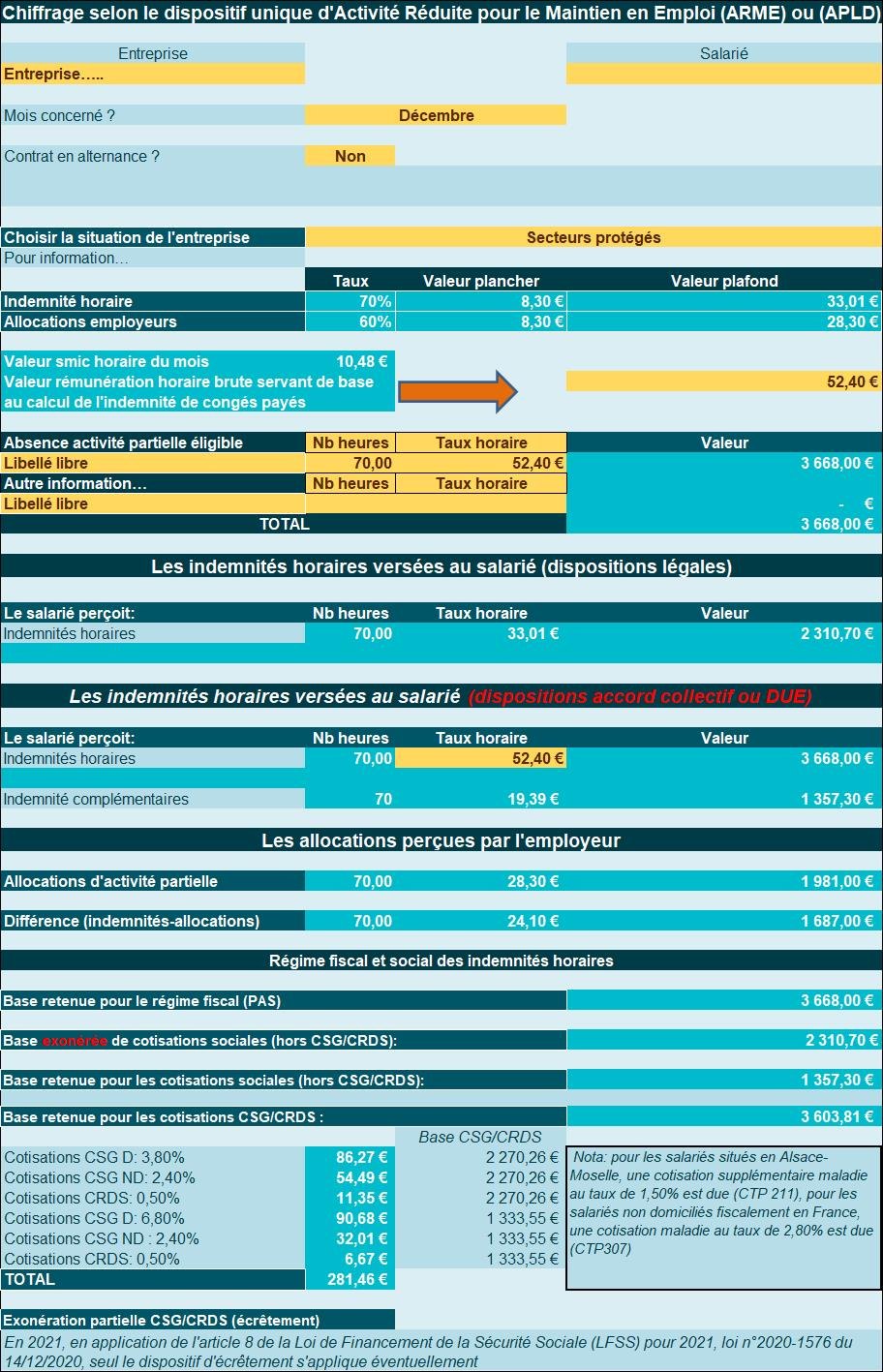

Exemple chiffré 12 : secteurs protégés (taux horaire : 5 Smic horaire)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*60% avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière est constatée à raison de 4,71 €/heure chômée (33,01 € moins 28,30 €).

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

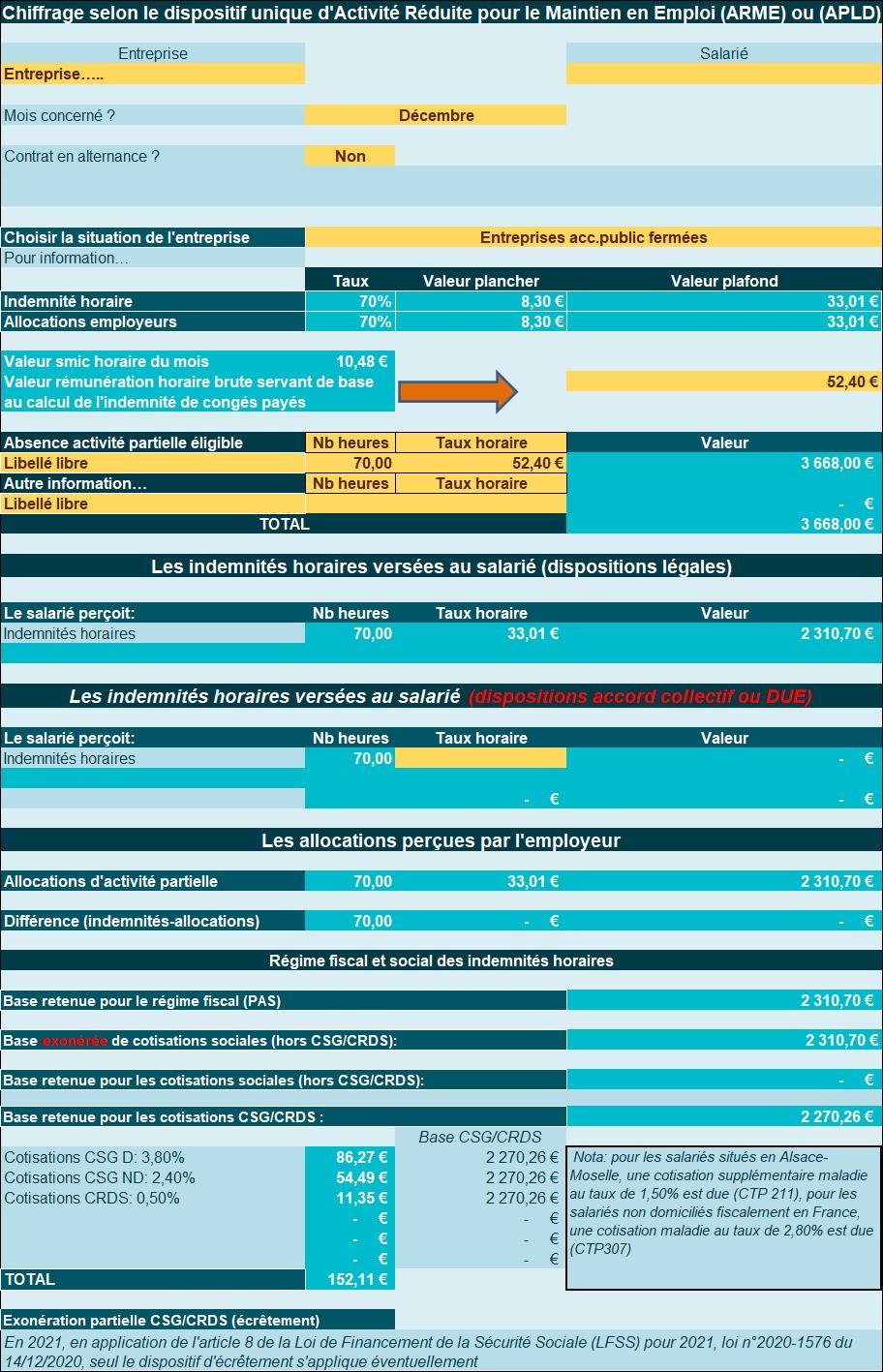

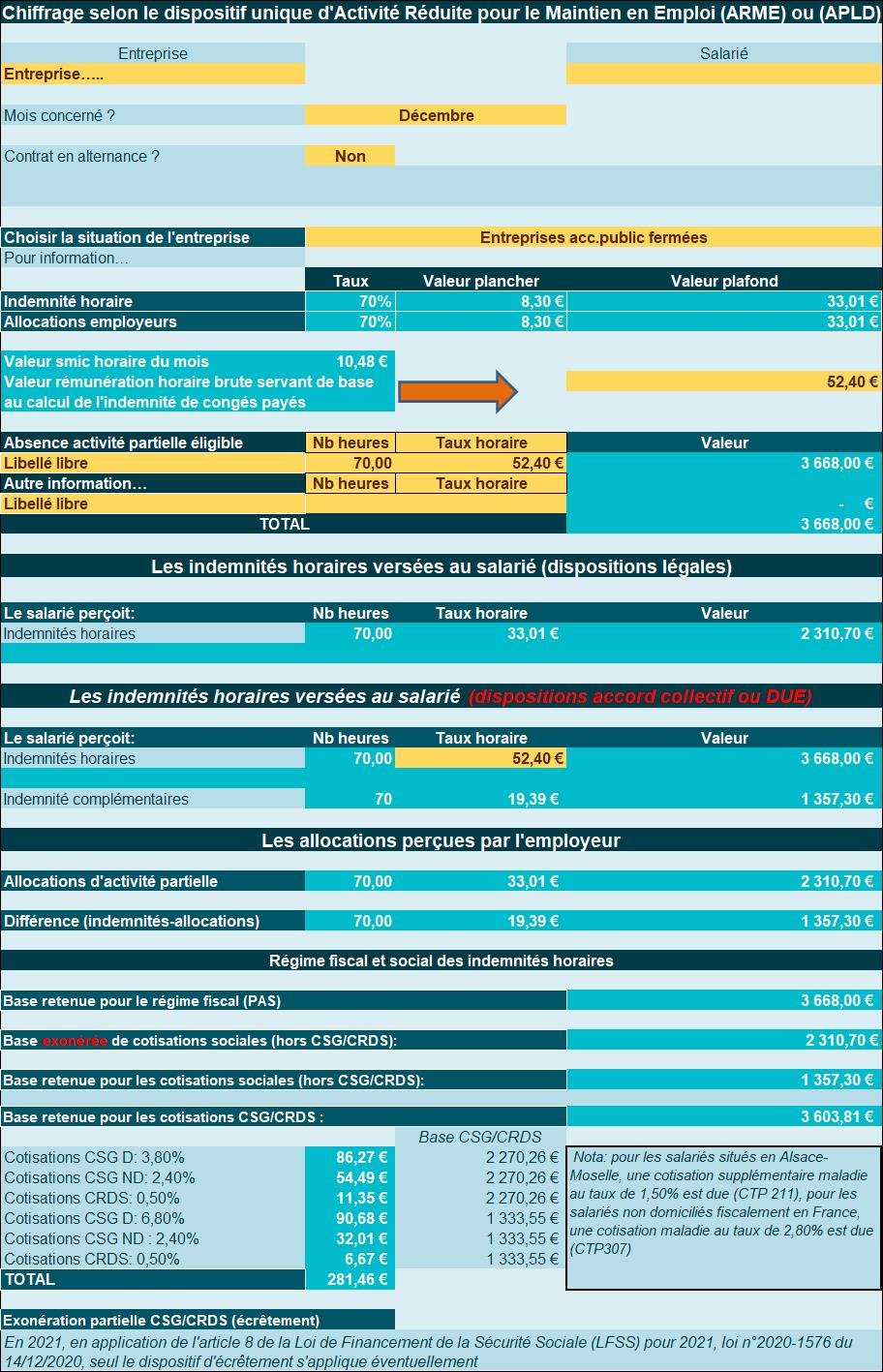

Exemple chiffré 13 : fermeture administrative (accueil public) (taux horaire : 5 Smic horaire)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

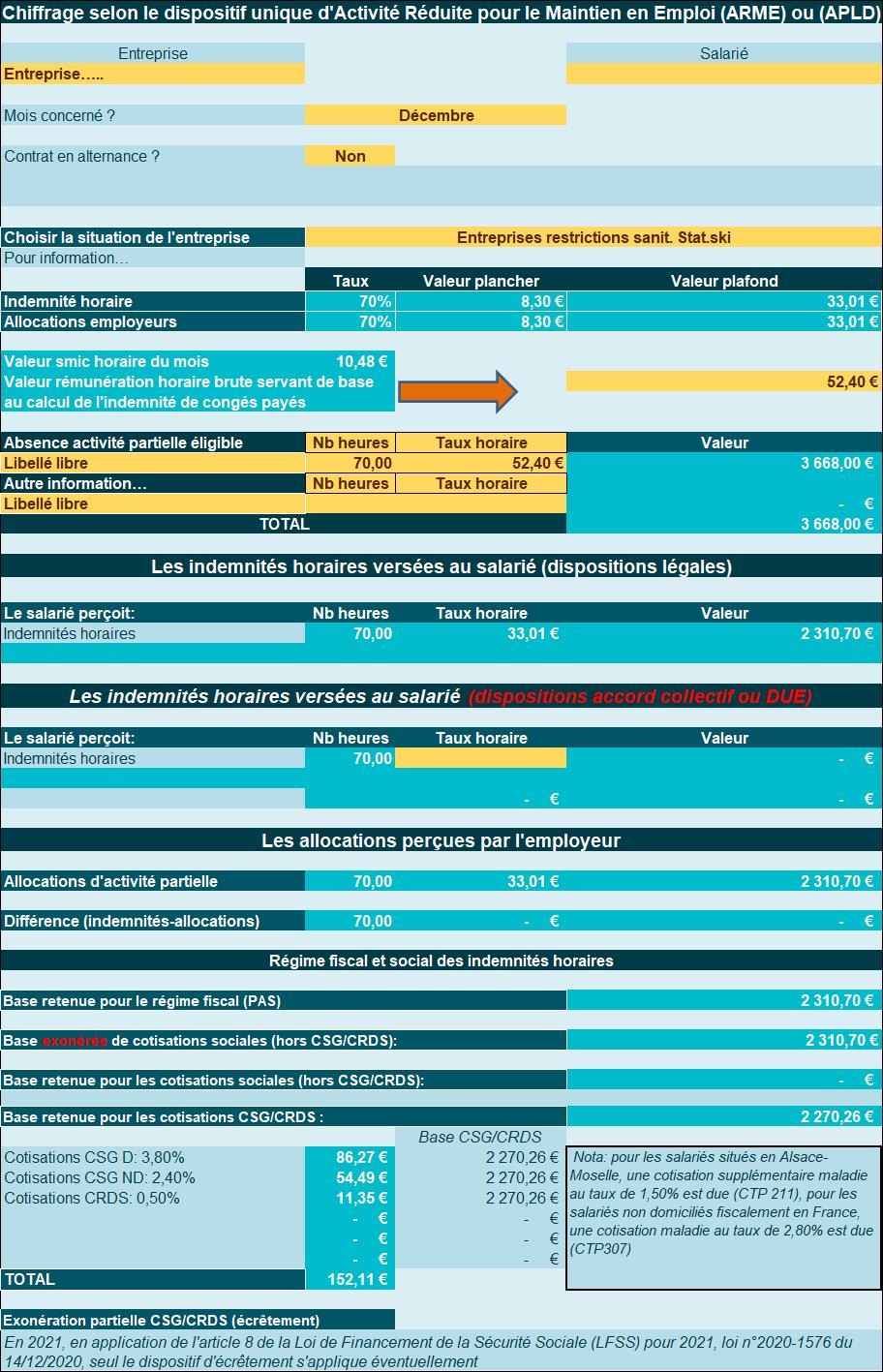

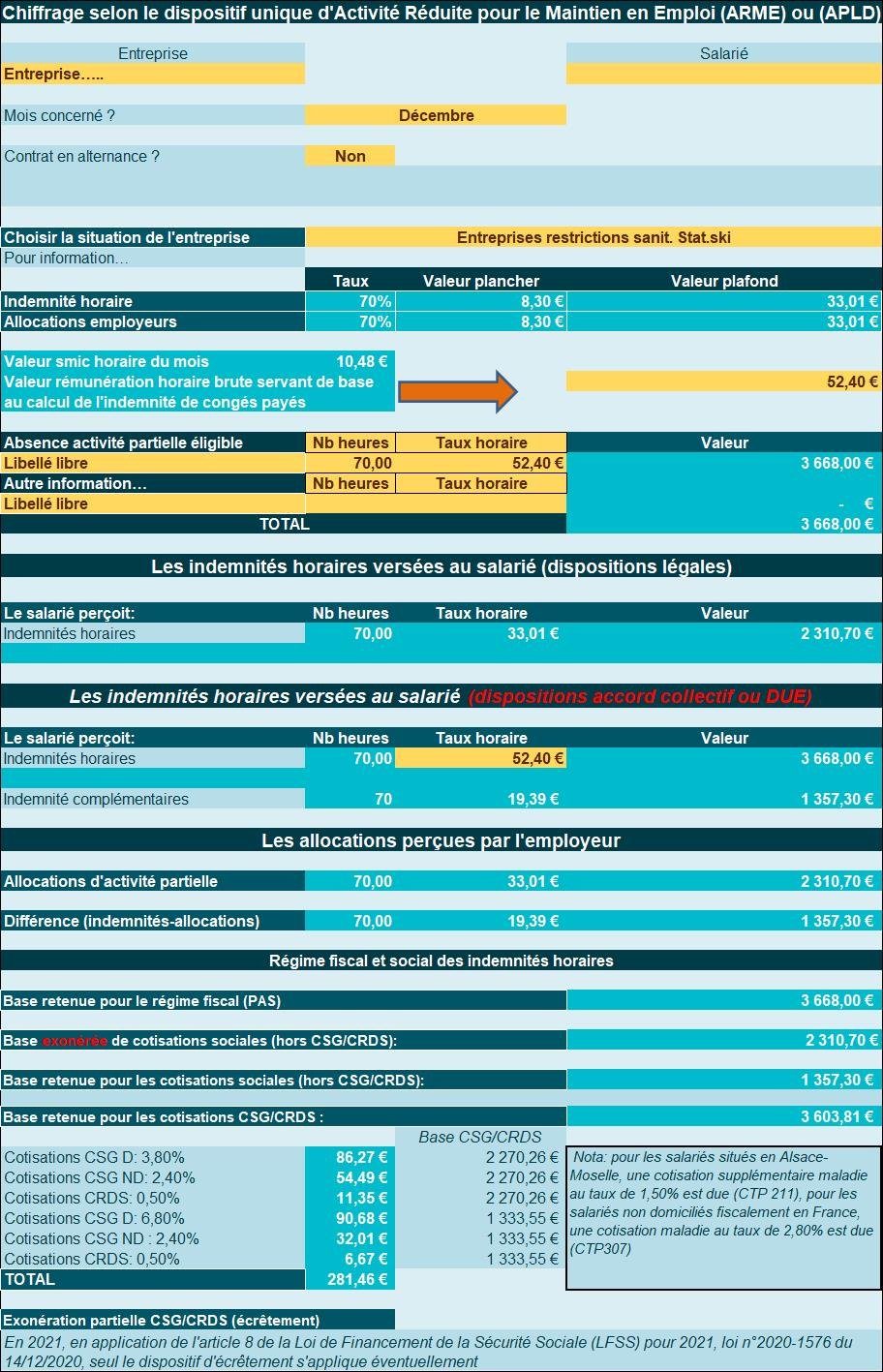

Exemple chiffré 14 : restrictions sanitaires (taux horaire : 5 Smic horaire)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

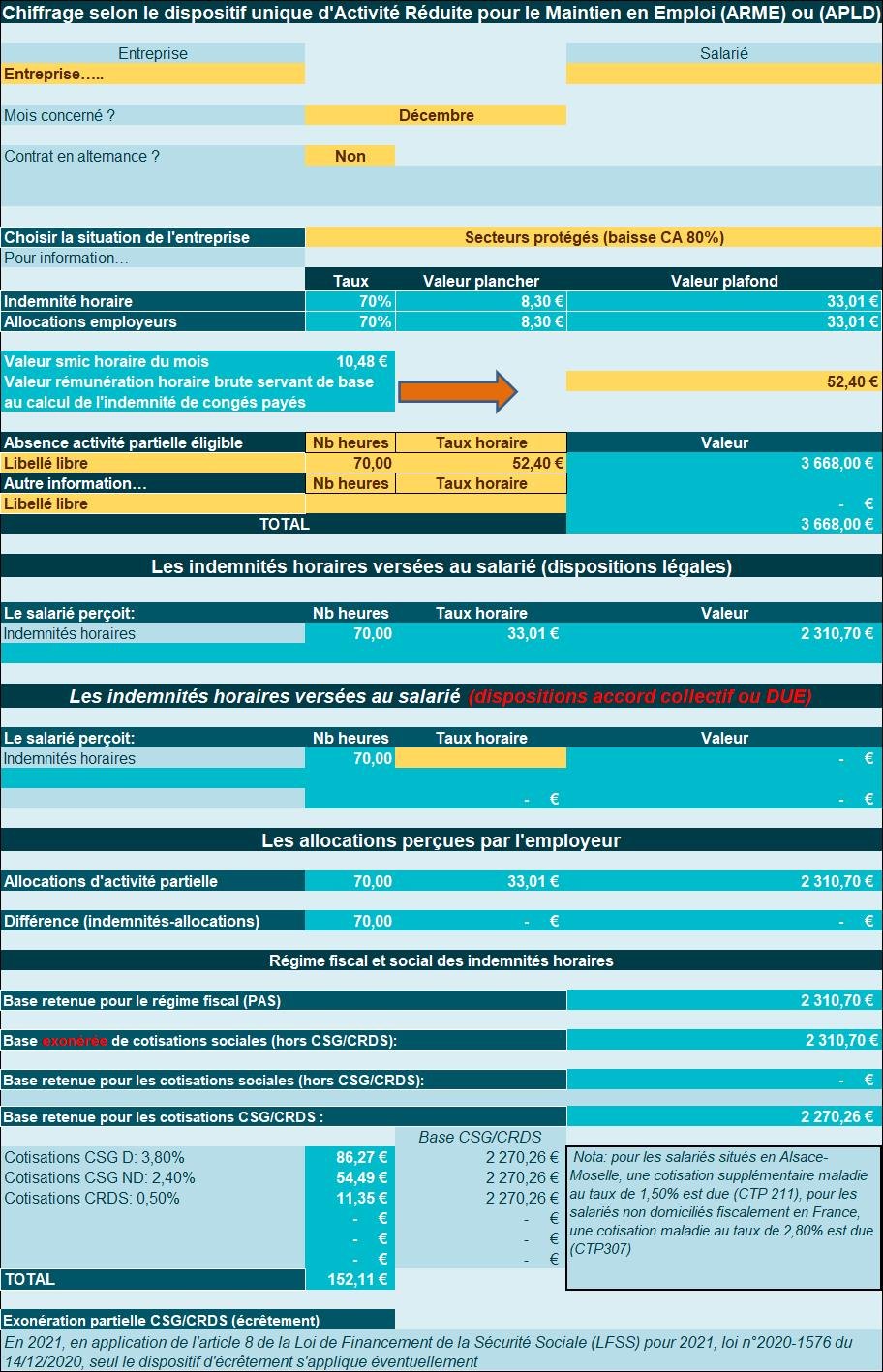

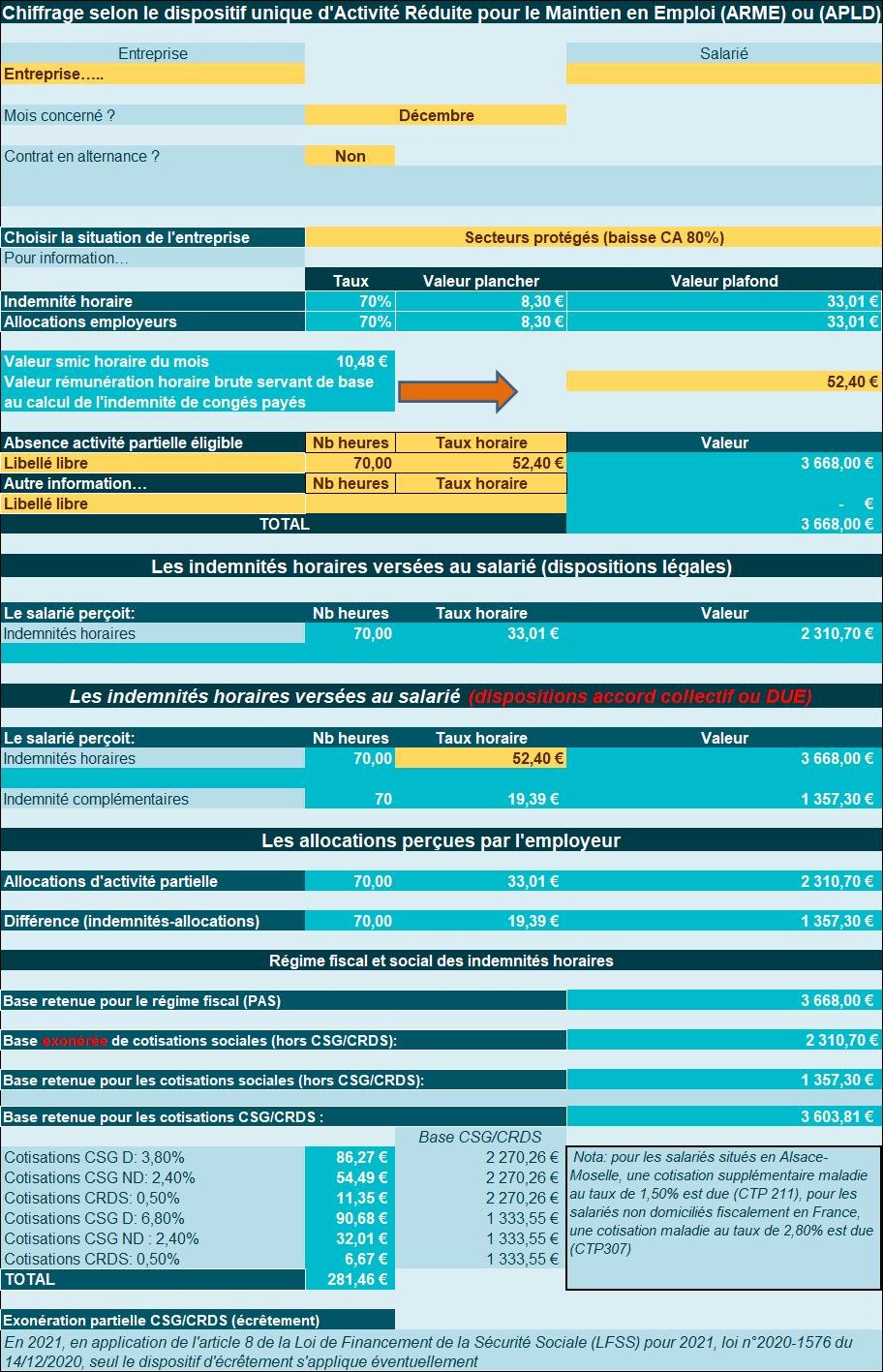

Exemple chiffré 15 : secteurs protégés avec baisse CA 80% (taux horaire : 5 Smic horaire)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Aucune surcharge n’est constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

Exemple 16 : droit commun (taux horaire : 5 Smic horaire et maintien employeur)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52, €*60%40 avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 24,10 €/heure, soit 1.687,00 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

Exemple 17 : secteurs protégés (taux horaire : 5 Smic horaire et maintien employeur)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52, €*60%40 avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 24,10 €/heure, soit 1.687,00 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

Exemple 18 : fermeture administrative (accueil public) (taux horaire : 5 Smic horaire et maintien employeur)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

Exemple 19 : restrictions sanitaires (taux horaire : 5 Smic horaire et maintien employeur)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

Exemple 20 : secteurs protégés baisse CA 80% (taux horaire : 5 Smic horaire et maintien employeur)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

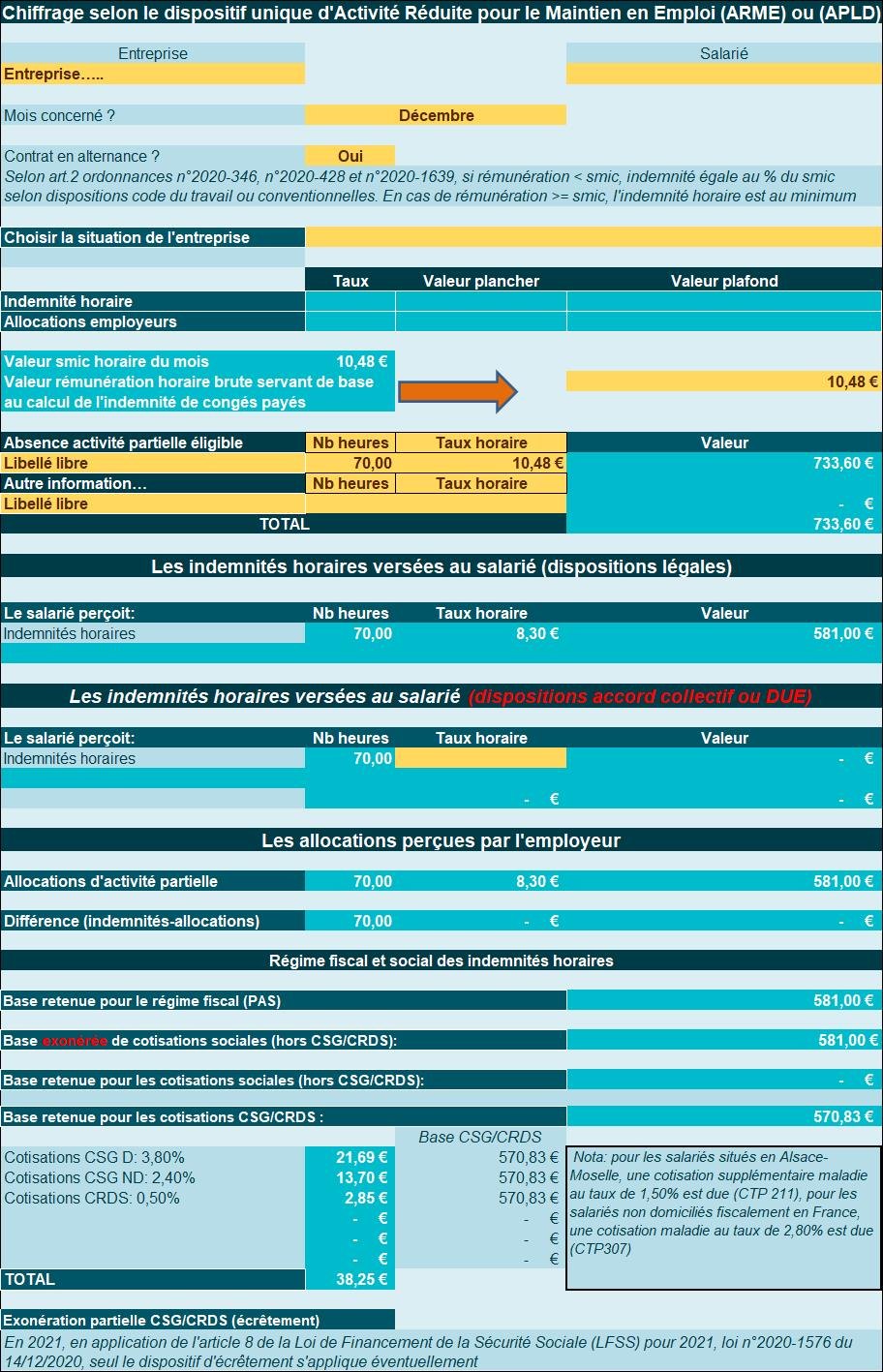

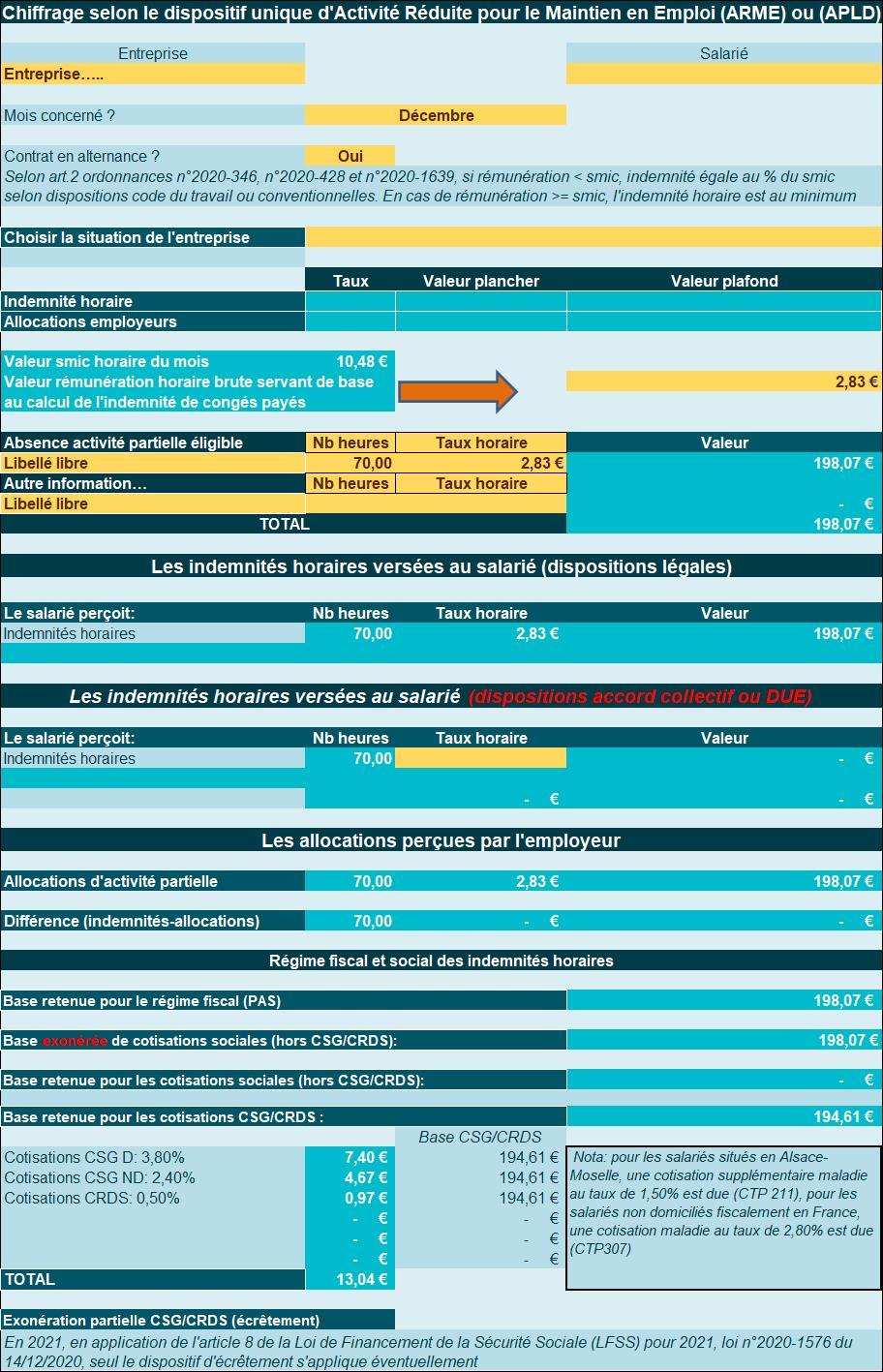

Exemple chiffré 21 : contrat apprentissage (taux horaire= 27% Smic horaire)

Présentation du contexte

- Soit un salarié sous contrat d’apprentissage (moins de 18 ans et en 1ère année) ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 2,83 € ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 2,83 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Dispositions dérogatoires

Les salariés en contrat d’apprentissage ou de professionnalisation dont la rémunération est inférieure au salaire minimum interprofessionnel de croissance reçoivent une indemnité horaire d’APLD, versée par leur employeur, d’un montant égal au pourcentage du salaire minimum interprofessionnel de croissance qui leur est applicable au titre des dispositions du code du travail et, s’il y a lieu, des dispositions conventionnelles applicables à l’entreprise.

L'employeur reçoit une allocation d'APLD d'un montant égal à l'indemnité d'APLD versée aux salariés en contrat d'apprentissage ou de professionnalisation.

Chiffrages

- L’indemnité horaire versée au salarié est de 2,83 € ;

- En ce qui concerne l’allocation versée à l’employeur, elle est chiffrée de façon identique à 2,83 €, sans prise en compte d’une valeur plancher ;

- L’employeur bénéficie d’une allocation identique à l’indemnité versée au salarié ;

- Aucune surcharge financière n’est donc constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.

Exemple chiffré 22 : contrat apprentissage (taux horaire= Smic horaire)

Présentation du contexte

- Soit un salarié sous contrat d’apprentissage ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 10,48 € (3ème année de contrat d’apprentissage pour apprentis âgés de 26 ans et plus, en tenant compte de la revalorisation du Smic horaire au 1er octobre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 10,48 € également ;

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en décembre 2021.

Dispositions dérogatoires

Le taux horaire de l'indemnité d'APLD versée aux salariés dont la rémunération est supérieure ou égale au salaire minimum interprofessionnel de croissance ne peut être inférieur au taux horaire du salaire minimum interprofessionnel de croissance.

L'employeur reçoit une allocation d'APLD d'un montant égal à l'indemnité d'APLD versée aux salariés en contrat d'apprentissage ou de professionnalisation.

Chiffrages

- L’indemnité horaire versée au salarié est de 8,30 € (nouvelle valeur depuis le 1er décembre 2021) ;

- En ce qui concerne l’allocation versée à l’employeur, elle est chiffrée de façon identique à 8,30 € (nouvelle valeur depuis le 1er octobre 2021) ;

- L’employeur bénéficie d’une allocation identique à l’indemnité versée au salarié ;

- Aucune surcharge financière n’est donc constatée.

Régime social indemnités horaires

- Les indemnités horaires sont exonérées en totalité de toutes les cotisations et contributions sociales, à l’exception des contributions CSG et CRDS.