Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- APLD rebond : chiffrage des indemnités horaires et des allocations employeurs pour mai 2025

- Réduction Fillon RGDU : Comment calculer le paramètre SMIC pour les salariés rémunérés en dessous du SMIC ?

- Réduction Fillon RGDU : Comment calculer le paramètre SMIC en cas d'absence du salarié ?

- Réduction Fillon RGDU : Comment calculer le paramètre SMIC en cas d'heures supplémentaires et complémentaires ?

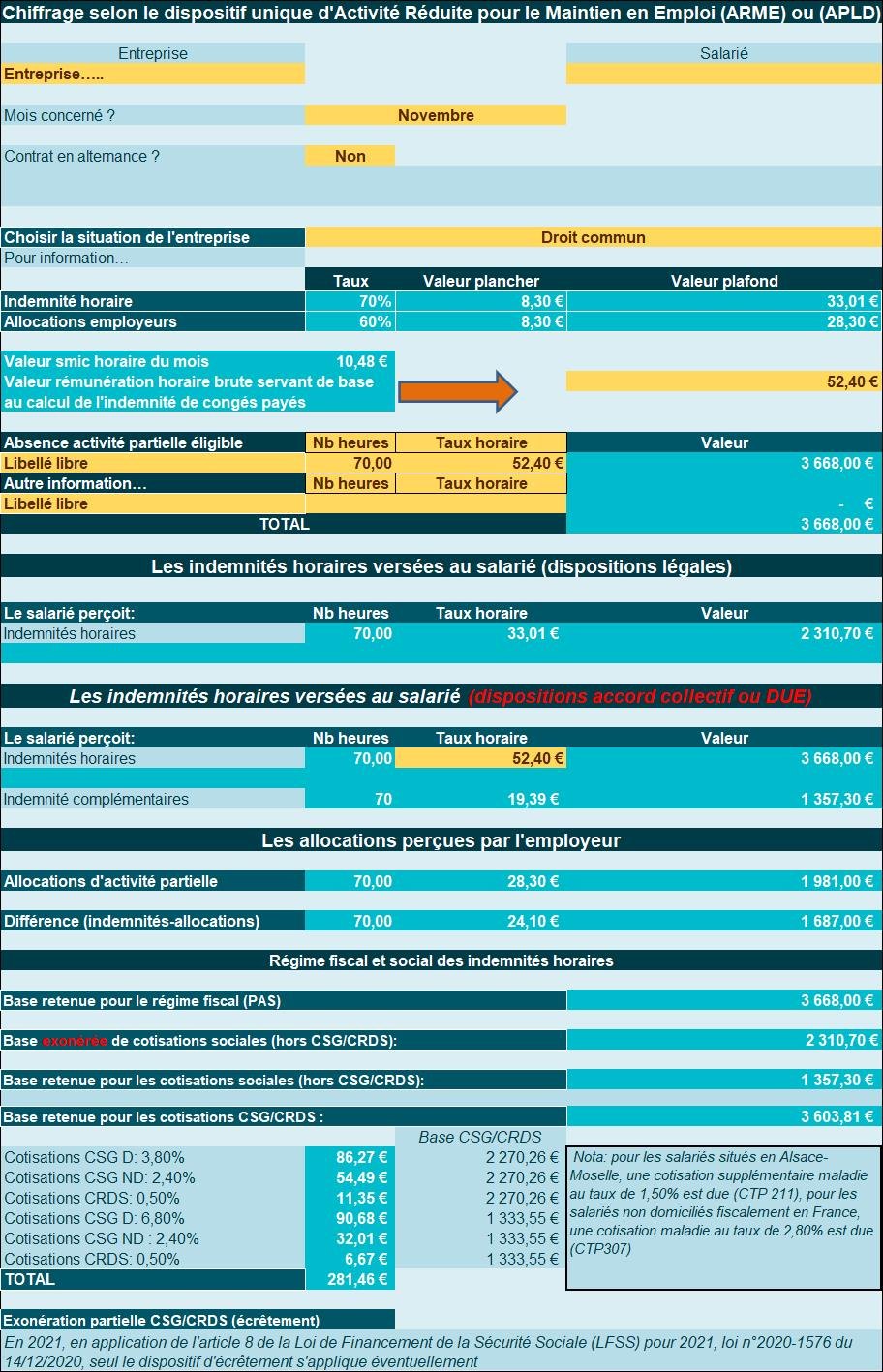

Exemple 1 : droit commun

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € (5 Smic horaire, nouvelle valeur depuis le 1er novembre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en novembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée comme suit : 52, €*60%40 avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 24,10 €/heure, soit 1.687,00 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

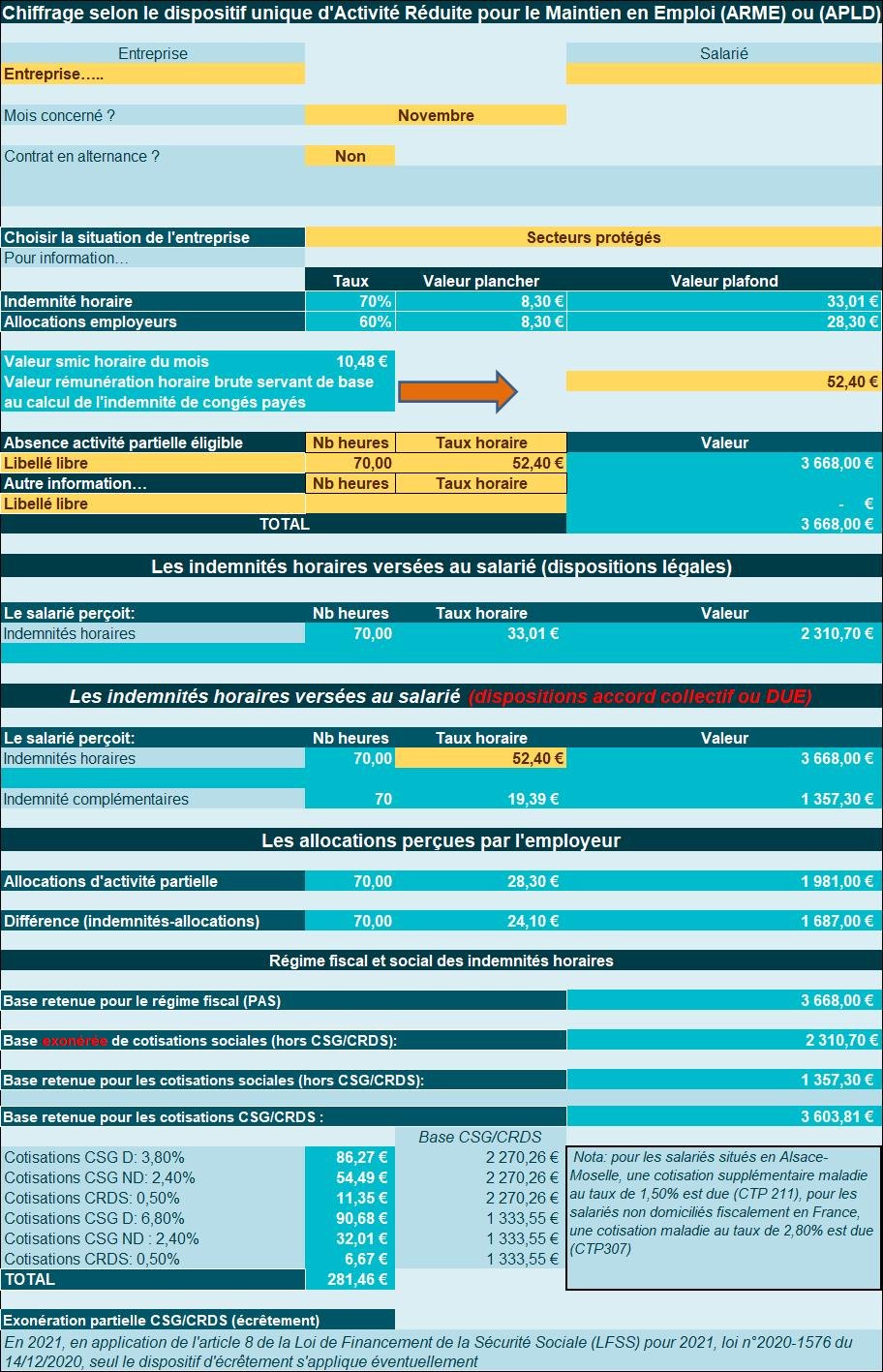

Exemple 2 : secteurs protégés

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € (5 Smic horaire, nouvelle valeur depuis le 1er novembre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en novembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée comme suit : 52, €*60%40 avec plafonnement à 4,5*10,48 €*60% soit 28,30 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 24,10 €/heure, soit 1.687,00 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

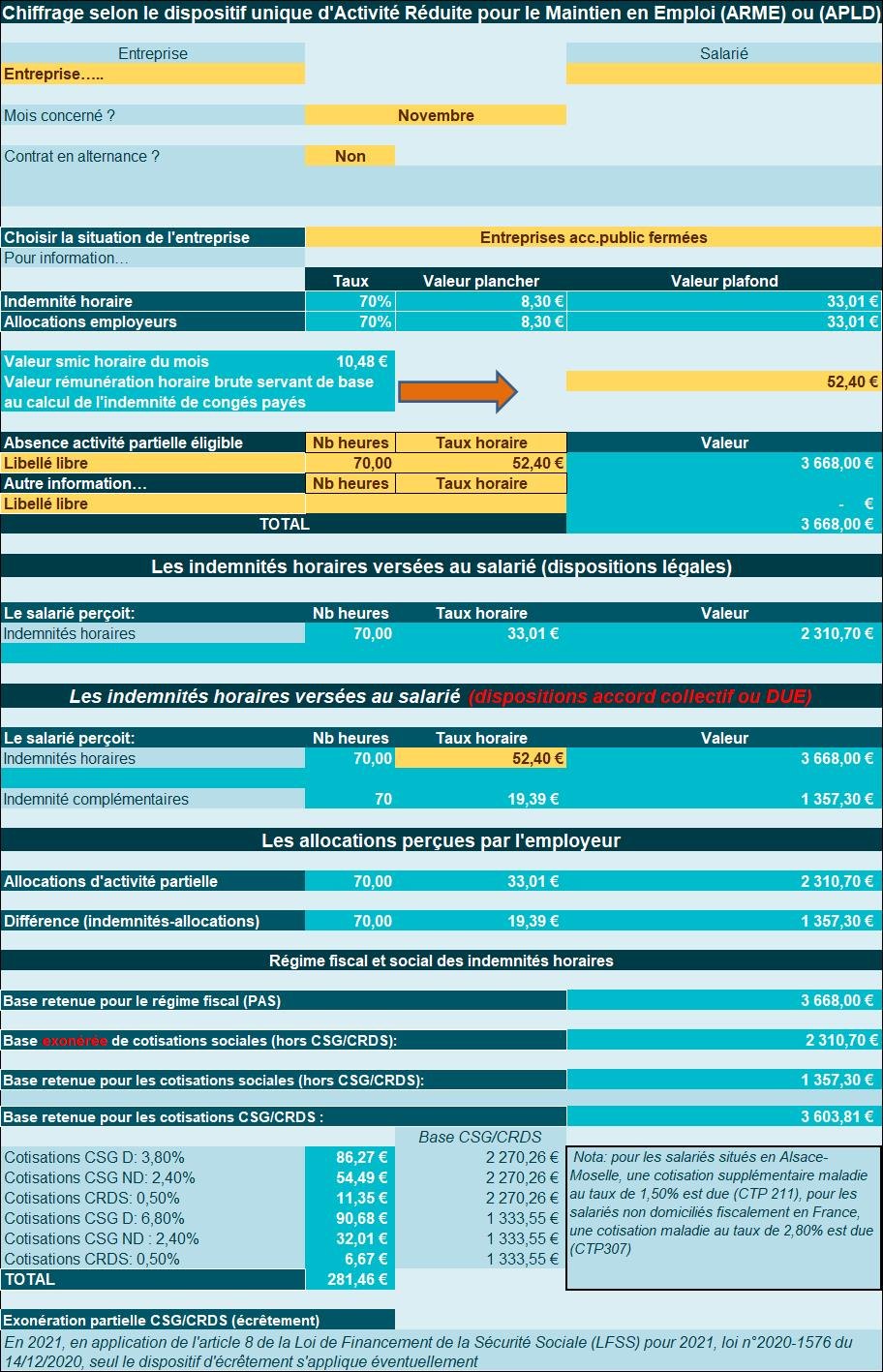

Exemple 3 : fermeture administrative (accueil public)

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € (5 Smic horaire, nouvelle valeur depuis le 1er novembre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en novembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

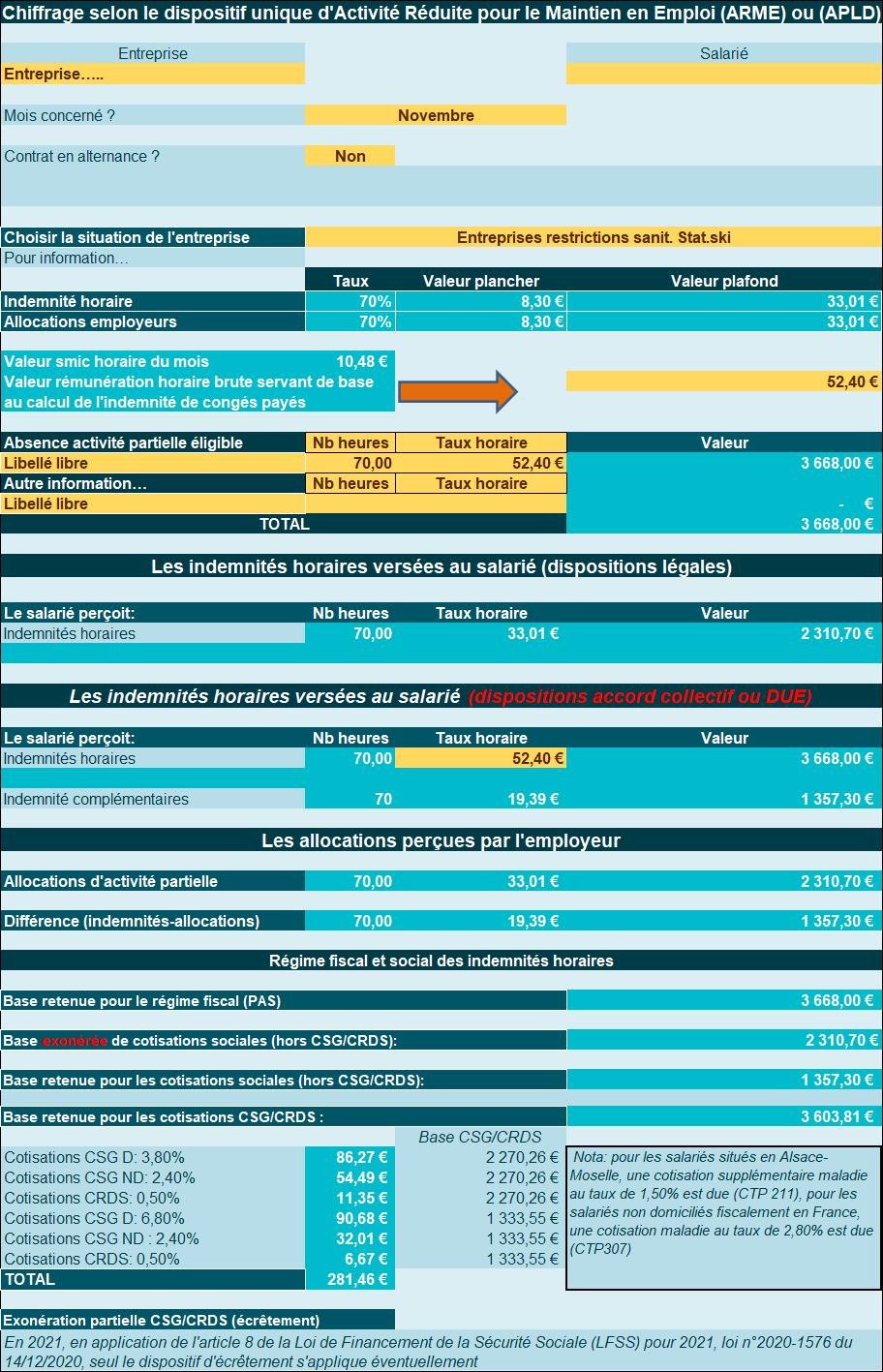

Exemple 4 : restrictions sanitaires

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € (5 Smic horaire, nouvelle valeur depuis le 1er novembre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en novembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||

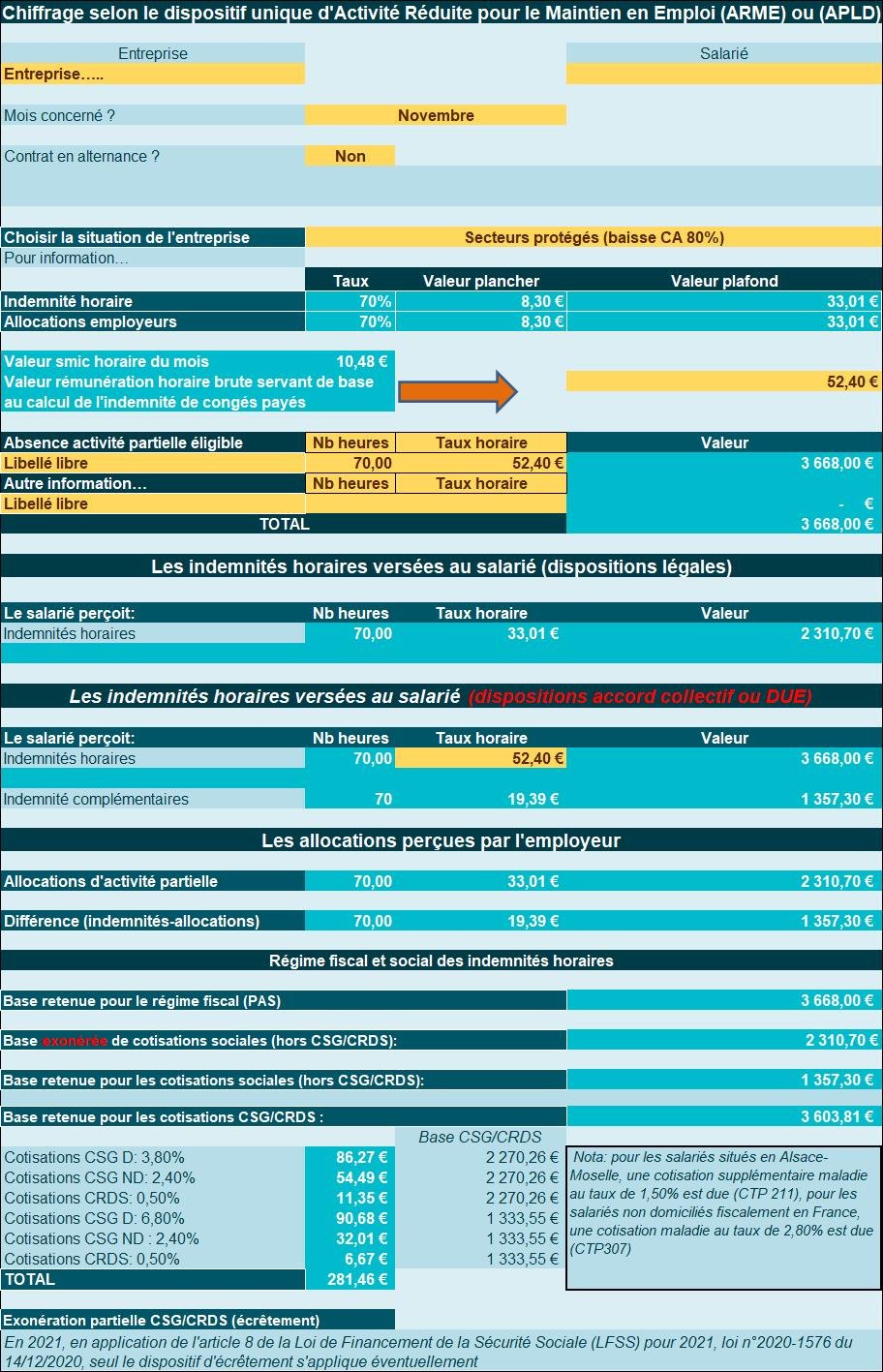

Exemple 5 : secteurs protégés baisse CA 80%

Présentation du contexte

- Soit un salarié exerçant son activité selon la base de la durée légale ;

- Il perçoit une rémunération de base correspondant à un taux horaire de 52,40 € (5 Smic horaire, nouvelle valeur depuis le 1er novembre 2021) ;

- La rémunération de base permettant le calcul de l’indemnité horaire est fixée à 52,40 € également ;

- En application d’un accord collectif, l’employeur verse au salarié 100% de ce taux horaire.

- Le salarié est placé en APLD durant 2 semaines, soit 70 heures, en novembre 2021.

Chiffrages

- L’indemnité horaire est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- L’allocation versée à l’employeur est chiffrée comme suit : 52,40 €*70% avec plafonnement à 4,5*10,48 €*70% soit 33,01 € ;

- Une surcharge financière pour l’entreprise au titre de l’APLD est constatée à raison de 19,39 €/heure, soit 1.357,30 €.

Régime fiscal et social de l’indemnité horaire

- La totalité des indemnités horaires est soumise à l’impôt sur le revenu ;

- En ce qui concerne le régime social (hors contributions CSG/CRDS), le régime social s’applique alors comme suit :

- Lorsque le cumul indemnités horaires (calcul selon dispositions légales) et indemnités complémentaires versées par l’employeur excède le seuil de 3,15 fois le smic horaire, le régime social de faveur est remis en cause ;

- La part excédant ce seuil de 3,15 fois le smic horaire est alors soumise à cotisations sociales, mais dans la limite de la part complémentaire de l’indemnité;

- Dans le cas présent, le cumul indemnités horaires (valeur légale) et indemnité complémentaire est de 3.668,00 €, soit un taux horaire de 52,40 € ;

- La fraction excédant le seuil de 3,15 fois le smic horaire est de 3.668,00 €- 2.310,70 €= 1.357,30 € ;

- La base soumise aux cotisations sociales est donc de 1.357,30 €, soit la valeur déterminée au point B, dans la limite de l’indemnité complémentaire versée par l’employeur.

La base globale sur laquelle se calculent les contributions CSG/CRDS est de 3.668,00 €* 98,25%= 3.603,81 €, avec la répartition suivante :

| Base retenue pour les cotisations CSG/CRDS | |||

| Base CSG/CRDS | |||

| Cotisations CSG D : 3,80% | 86,27 € | 2 270,26 € | |

| Cotisations CSG ND : 2,40% | 54,49 € | 2 270,26 € | |

| Cotisations CRDS : 0,50% | 11,35 € | 2 270,26 € | |

| Cotisations CSG D : 6,80% | 90,68 € | 1 333,55 € | |

| Cotisations CSG ND : 2,40% | 32,01 € | 1 333,55 € | |

| Cotisations CRDS : 0,50% | 6,67 € | 1 333,55 € | |

| TOTAL | 281,46 € | ||