Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Questions/réponses sur l’activité partielle : publications de l’année 2023

- Questions/réponses sur l’activité partielle et l’APLD dans le contexte du conflit en Ukraine : publications de l’année 2023

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

- Activité partielle longue durée en 2025 : quels sont les principes généraux ?

Exemples chiffrés : situations de droit commun

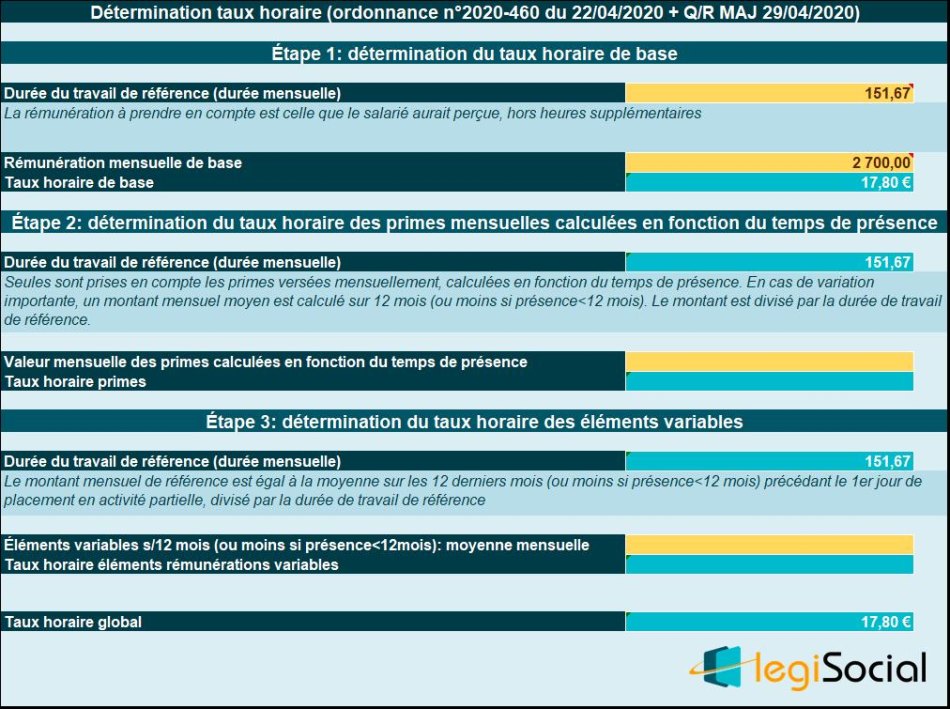

Exemple 1 : temps plein et durée légale

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 35 heures par semaine pour un salaire de base de 2.700 € (sans prime ou rémunération variable).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars.

Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures chômées.

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle / la durée légale sur la période considérée : 2.700 / 151,67 = 17,80 €

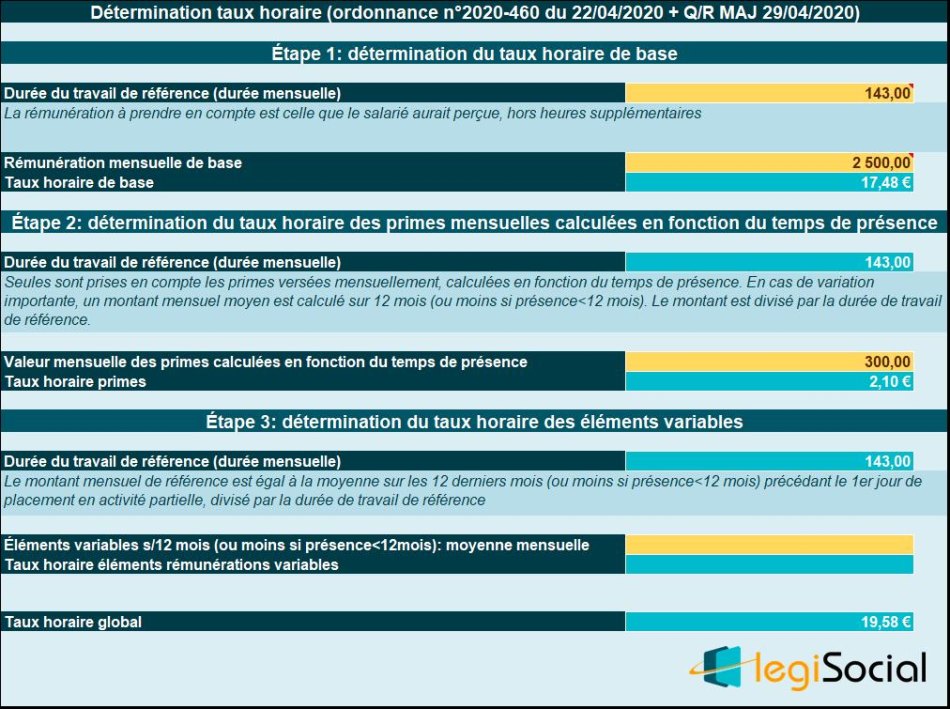

Exemple 2 : temps partiel

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 33 heures par semaine (soit 143 heures par mois) pour un salaire de base de 2.500 € et reçoit 300 € de prime mensuelle (calculée en fonction du temps de travail).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (143 – 77 heures travaillées) = 66 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle / la durée collective ou stipulée au contrat de travail sur la période considérée : 2.500 € / 143 = 17,48

- Taux horaire des primes calculées en fonction du temps de présence / la durée collective ou stipulée au contrat de travail sur la période considérée : 300/143 = 2,10 €

- Taux global : 19,58 €

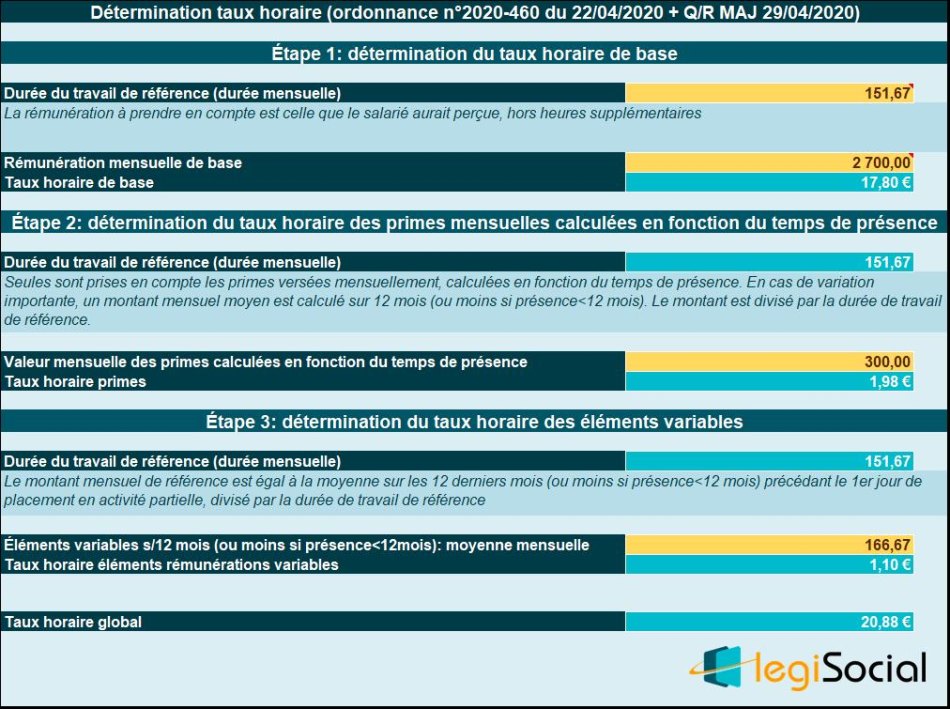

Exemple 3 : temps plein et heures supplémentaires

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 35 heures par semaine pour un salaire de base de 2.700 € et 300 € de prime mensuelle (calculée en fonction du temps de travail).

Il a perçu un salaire de 3.356 € en février 2020 en raison de 16 heures supplémentaires majorée à 25 %.

Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires / la durée légale : 2.700 € / 151,67 = 17,80 €

- Taux horaire des primes calculées en fonction du temps de présence / la durée légale : 300/151,67 = 1,98

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée légale : (2.000 €/12) /151,67= 1,10 € (nota : 2.000 €/12 mois= 166,67 € en valeur mensuelle)

- Taux global : 20,88 €

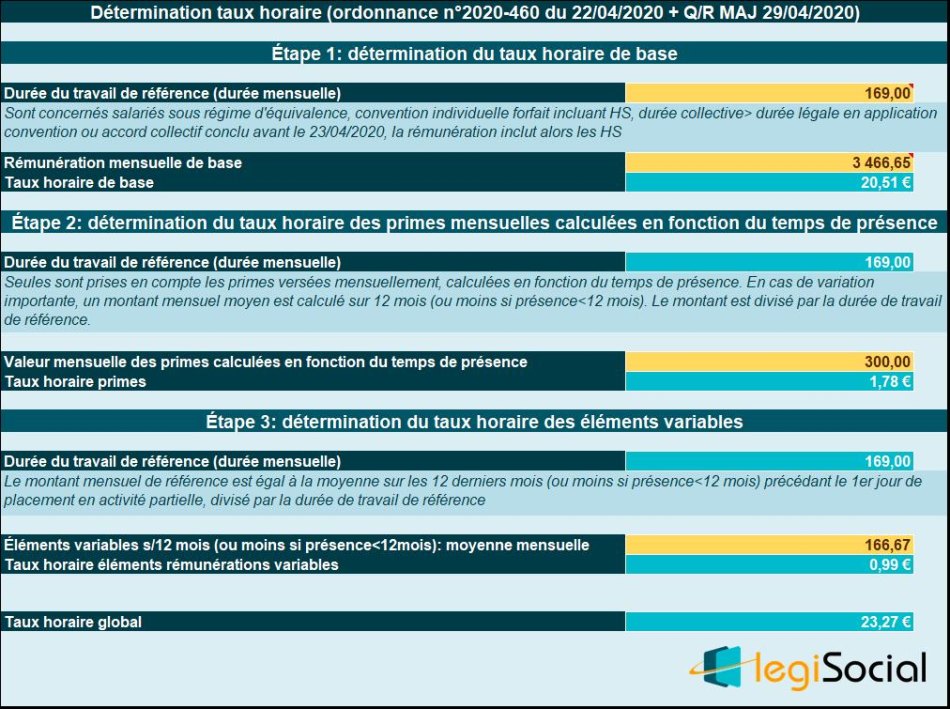

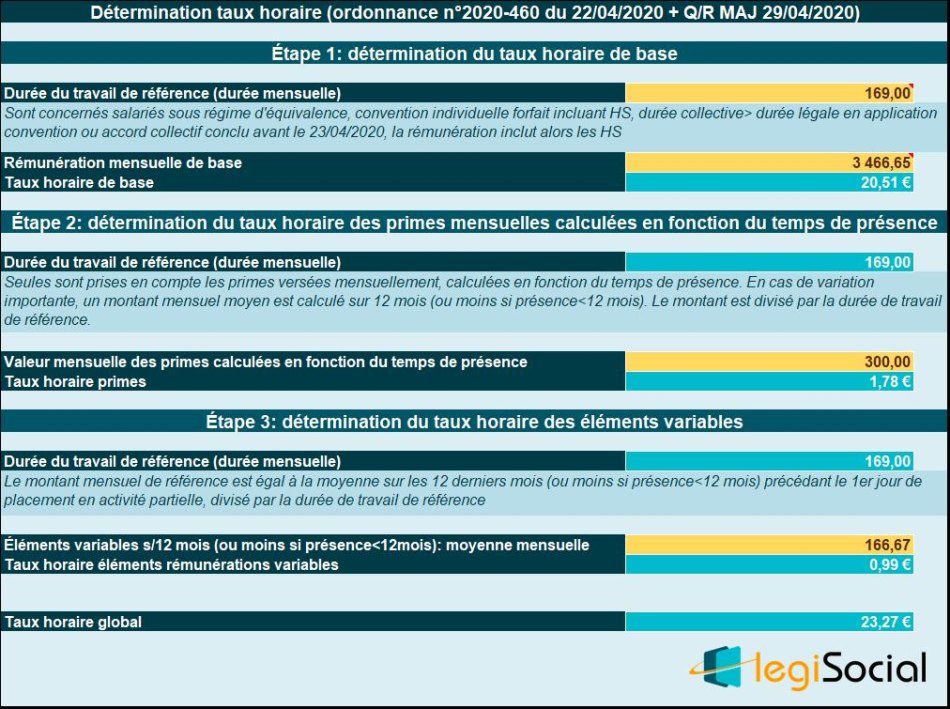

Exemple 4 : salarié sous convention forfait mensuel en heures

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il dispose d’une convention de forfait mensuel en heures (ou d’une durée équivalence décomptée au mois) de 169 heures pour un salaire forfaitaire de 3.466,65 € auxquels s’ajoutent 300 € de prime mensuelle (calculée en fonction du temps de travail).

Au mois de février, il a perçu en plus 128,18 € correspondant à 5 heures supplémentaires au-delà de son forfait mensuel. Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (169 - 77 heures travaillées) = 92 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires au-delà du forfait / durée contractuelle ou collective ou d’équivalence : 3.466,65 / 169 heures = 20,51 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence : 300 / 169 = 1,77

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée contractuelle ou collective ou d’équivalence : (2000/12) /169 = 0,99

- Taux global : 23,27 €

Exemple 5 : salarié sous convention forfait hebdomadaire

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il dispose d’une convention de forfait hebdomadaire en heures (ou d’une durée collective conventionnelle hebdomadaire ou d’une durée d’équivalence décomptée à la semaine) de 39 heures pour un salaire forfaitaire de 3.466,65 € auxquels s’ajoutent 300 € de prime mensuelle (calculée en fonction du temps de travail).

Au mois de février, il a perçu en plus 128,18 € correspondant à 5 heures supplémentaires au-delà de son forfait mensuel. Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

En mars, le salarié a travaillé 2 semaines à 39 heures une semaine à 8 heures et une autre semaine chômée.

Le nombre d’heures à indemniser sera donc de 31 (39 – 8) + 39 = 70 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires au-delà du forfait / durée contractuelle ou collective ou d’équivalence : 3.466,65 € / 169 heures = 20,51 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence : 300 / 169 = 1,77 €

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée contractuelle ou collective ou d’équivalence : (2000/12) /169 = 0,99

- Taux global : 23,27 €

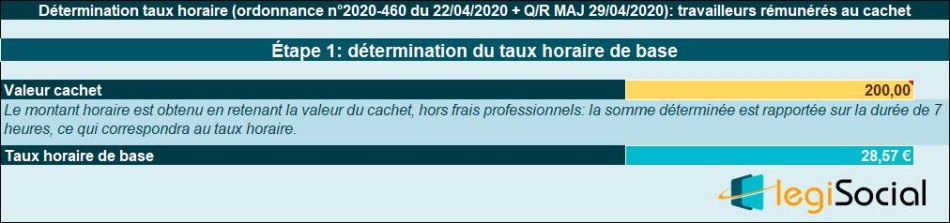

Exemples chiffrés : travailleurs rémunérés au cachet

Exemple 1 pour un cachet de 250 €

- Calcul de l’assiette : 50 € sont prévus au titre de frais professionnels et sont donc à exclure de l’assiette de calcul.

- Celle-ci est donc de 200 €.

- 200 € / 7 heures = 28,57 € / heure de travail théorique

- Soit une indemnité horaire de 28,57 €*70%= 20,00 €

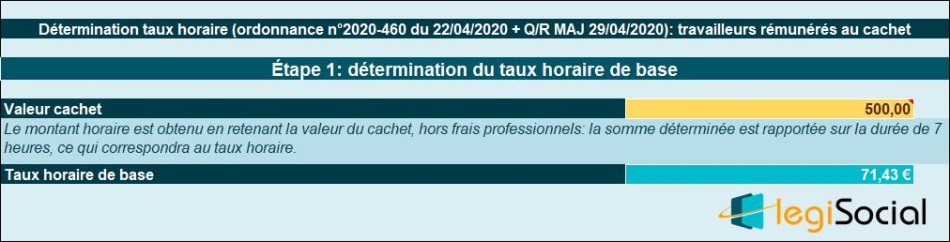

Exemple 2 pour un cachet à 600 €

- Calcul de l’assiette : 100 € sont prévus au titre des frais professionnels et sont donc à exclure de l’assiette de calcul.

- Celle-ci est alors de 500 €.

- 500€ / 7 heures = 71,43 € / heure de travail théorique

- Soit une indemnité horaire de 71,43 €*70%= 50,00 €

Exemples chiffrés : salariés sous convention forfait jours

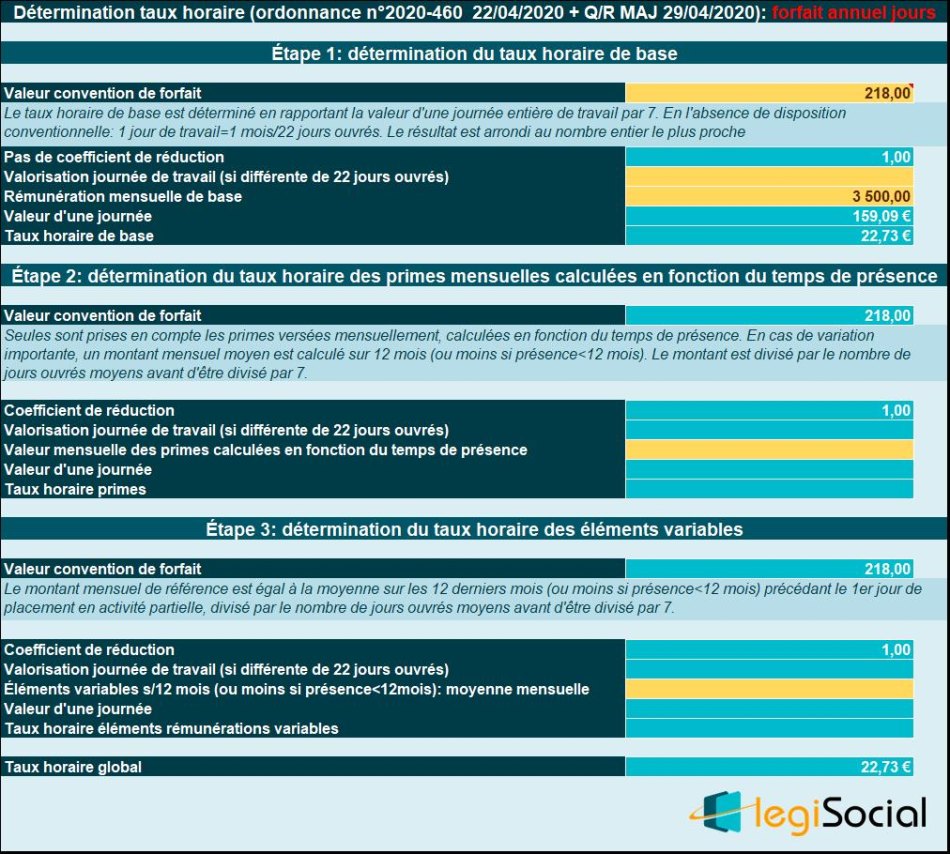

Exemple 1

- Un salarié perçoit 3 500 € par mois (hors primes et éléments variables) pour un forfait de 218 jours annuels.

- L’accord collectif instituant le forfait annuel en jours ne prévoit pas la valorisation d’une journée.

- Valeur d’une journée = 3.500 / 22 = 159,09 €

- Taux horaire = 159,09 € / 7 = 22,73 €

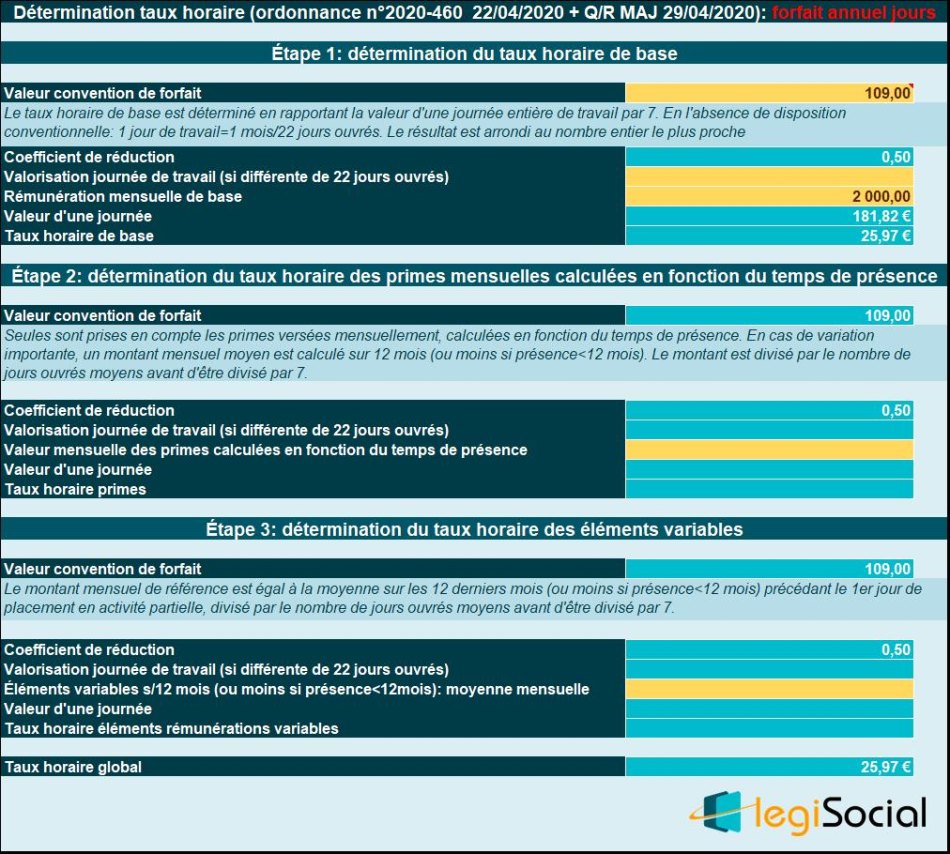

Exemple 2

- Un salarié perçoit 2.000 € par mois (hors primes et éléments variables) pour un forfait réduit de 109 jours annuels. L’accord collectif instituant le forfait annuel en jours ne prévoit pas la valorisation d’une journée.

- Coefficient de réduction = 109 / 218 = 0,5

- Nombre de jours ouvrés mensuels moyen = 22 X 0,5 = 11

- Valeur d’une journée = 2 000 / 11 = 181, 82 €

- Taux horaire = 181,82 / 7 = 25,97 €

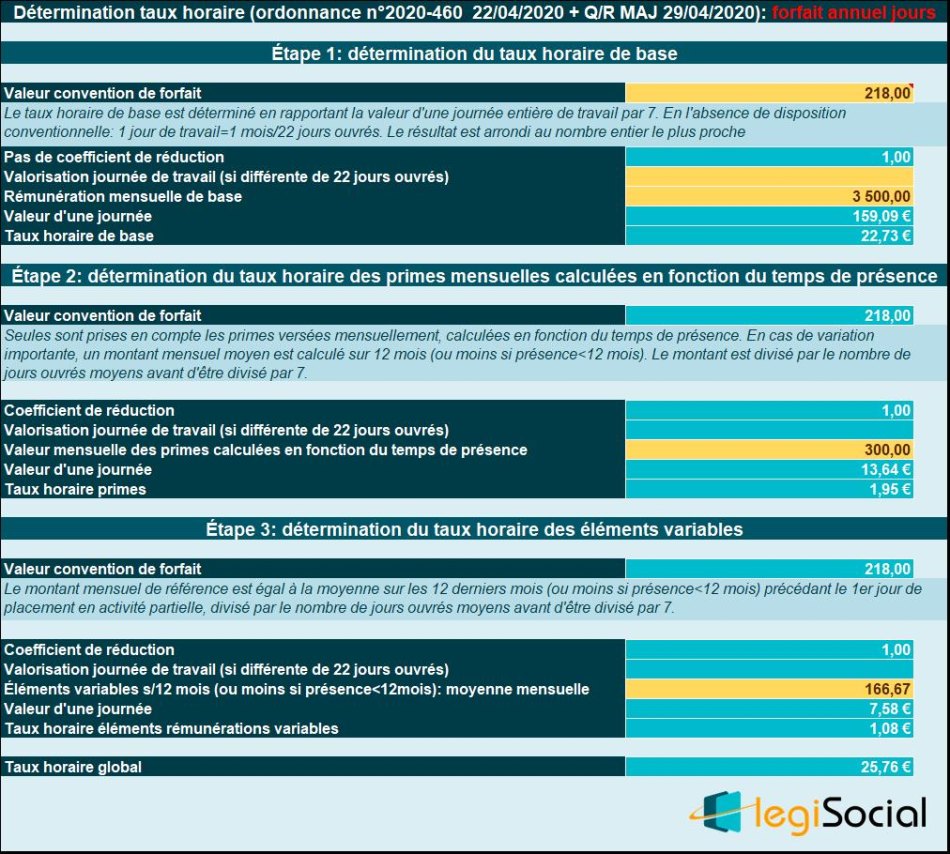

Exemple 3

Un salarié perçoit 3 500 € par mois (hors primes et éléments variables) pour un forfait de 218 jours annuels, il perçoit également 300€ de prime mensuelle en fonction du temps de présence et donc affectée par la mise en activité partielle, et perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année). L’accord collectif instituant le forfait annuel en jours ne prévoit pas la valorisation d’une journée.

- Taux horaire de base

- Valeur d’une journée = 3.500 / 22 = 159,09 €

- Taux horaire de base : 159,09 € / 7 = 22,73 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence :

- Valeur pour une journée : 300 / 22 = 13,64 €

- Taux horaire prime mensuelle = 13,64 / 7 = 1,95 €

- Taux horaire correspondant aux éléments de rémunération variable :

- Moyenne mensuelle des éléments variables : (2.000 €/12) = 166,67 €

- Valeur d’une journée = 166,67 €/ 22 = 7,58 €

- Taux horaire éléments variables : 7,58 €/7= 1,08 €

- Taux global : 25,76 €

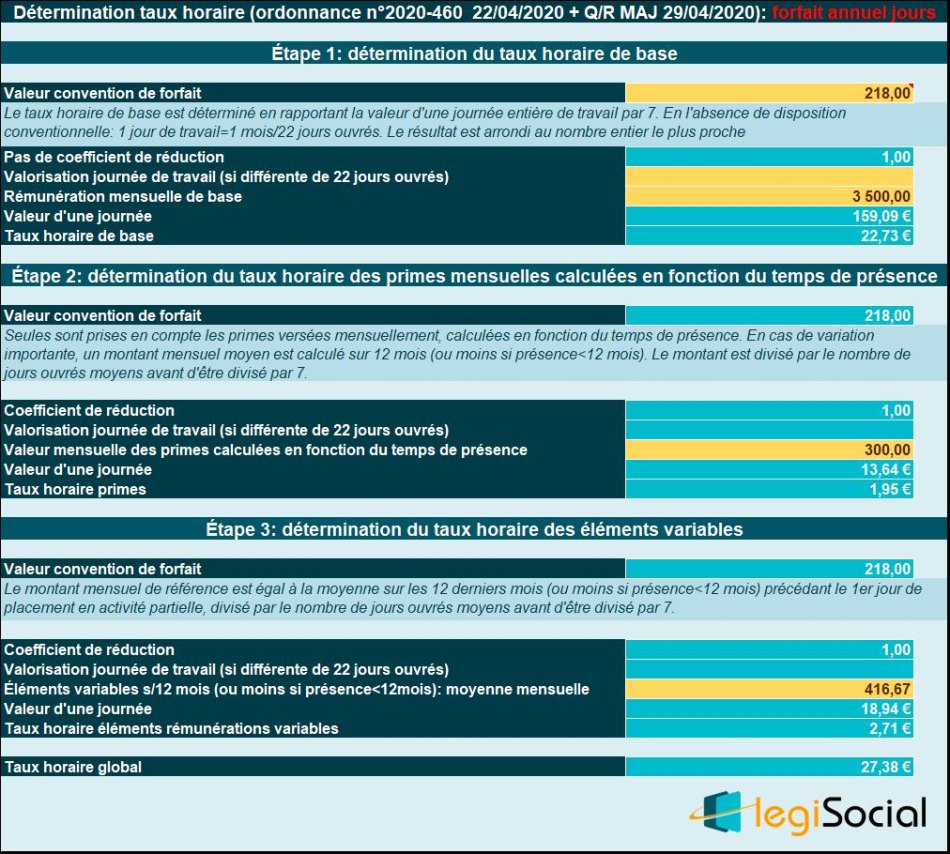

Exemple 4

Un salarié perçoit 3 500 € par mois (hors primes et éléments variables) pour un forfait de 218 jours annuels, il perçoit également 300€ de prime mensuelle en fonction du temps de présence et donc affectée par la mise en activité partielle, et a perçu 5 000€ d’éléments variables au cours des 12 derniers mois civils précédant la mise en activité partielle, ces éléments étant fonction du temps de présence et affectées par la mise en activité partielle. L’accord collectif instituant le forfait annuel en jours ne prévoit pas la valorisation d’une journée.

- Taux horaire de base

- Valeur d’une journée = 3.500 / 22 = 159,09 €

- Taux horaire de base : 159,09 € / 7 = 22,73 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence :

- Valeur pour une journée : 300 / 22 = 13,64 €

- Taux horaire prime mensuelle = 13,64 / 7 = 1,95 €

- Taux horaire correspondant aux éléments de rémunération variable :

- Valeur pour un mois : 5 000 / 12 = 416, 67 € ;

- Valeur pour une journée : 416,67 / 22 = 18,94 € ;

- Taux horaire = 18,94 / 7 = 2,71 €.

- Taux global : 27,38 €

Exemple 5

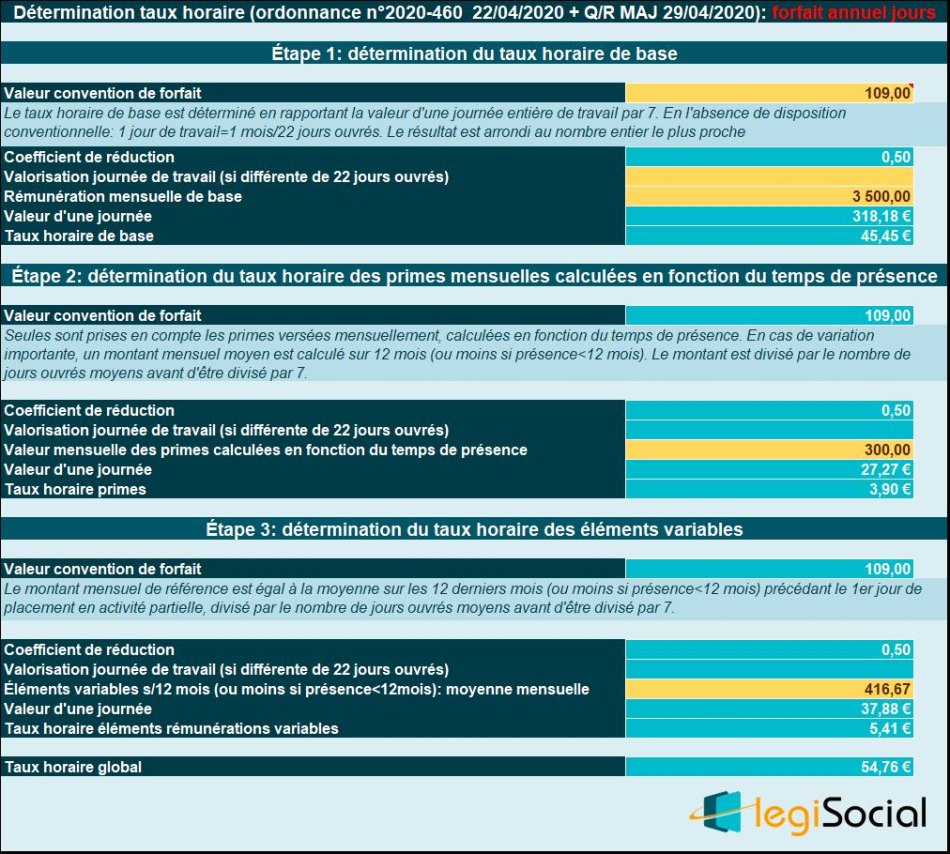

Un salarié perçoit 3 500 € par mois (hors primes et éléments variables) pour un forfait réduit de 109 jours annuels, il perçoit également 300€ de prime mensuelle en fonction du temps de présence et donc affectée par la mise en activité partielle, et a perçu 5 000€ d’éléments variables au cours des 12 derniers mois civils précédant la mise en activité partielle, ces éléments étant fonction du temps de présence et affectées par la mise en activité partielle. L’accord collectif instituant le forfait annuel en jours ne prévoit pas la valorisation d’une journée.

- Taux horaire de base

- Coefficient de réduction = 109 / 218 = 0,5

- Nombre de jours ouvrés mensuels moyen = 22 X 0,5 = 11

- Valeur d’une journée = 3.500 / 11 = 318,18 €

- Taux horaire de base : 318,18 € / 7 = 45,45 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence :

- Coefficient de réduction = 109 / 218 = 0,5

- Nombre de jours ouvrés mensuels moyen = 22 X 0,5 = 11

- Valeur pour une journée : 300 / 11 = 27,27 €

- Taux horaire prime mensuelle = 27,27 € / 7 = 3,90 €

- Taux horaire correspondant aux éléments de rémunération variable :

- Coefficient de réduction = 109 / 218 = 0,5

- Nombre de jours ouvrés mensuels moyen = 22 X 0,5 = 11

- Valeur pour un mois : 5 000 / 12 = 416, 67 € ;

- Valeur pour une journée : 416,67 / 11 = 37,88 € ;

- Taux horaire = 37,88€ / 7 = 5,41 €.

- Taux global : 54,76 €

Exemples chiffrés : cadres dirigeants

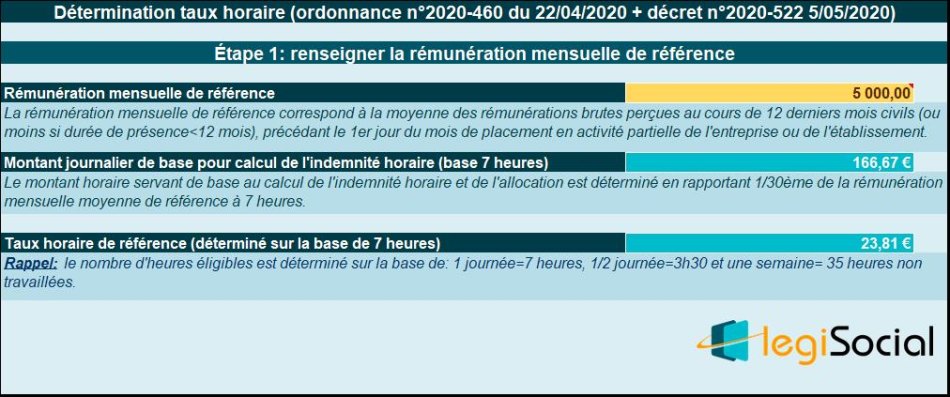

Rappel principe chiffrage

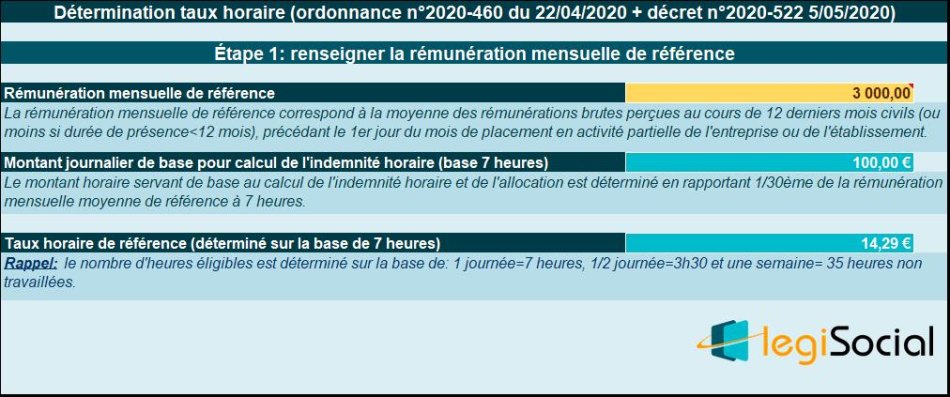

Pour les cadres dirigeants mentionnés à l’article L. 3111-2 du code du travail, les modalités de calcul de l’indemnité et de l’allocation d’activité partielle sont les suivantes :

- La rémunération mensuelle de référence servant au calcul de l’indemnité et de l’allocation d’activité partielle correspond à la moyenne des rémunérations brutes perçues au cours des 12 derniers mois civils, ou le cas échéant de la totalité des mois civils travaillés si le salarié a travaillé moins de 12 mois, précédant le 1er jour de placement en activité partielle de l’entreprise ou de l’établissement ;

- Le montant horaire servant au calcul de l’indemnité et de l’allocation prévues aux articles D. 5122-13 et R. 5122-18 du code du travail est déterminé en rapportant le trentième du montant de la rémunération mensuelle de référence obtenue au point 1 à 7 heures ;

- En d’autres termes, le taux horaire de référence servant de base au calcul de l’indemnité horaire est obtenu par la formule suivante : (Rémunération mensuelle de référence/30) * 1/7ème.

- Le nombre d’heures non travaillées indemnisables, dans la limite de la durée légale du travail, est obtenu selon les modalités de conversion en heures mentionnées au 1° du décret du 16 avril 2020, à savoir :

- Une demi-journée non travaillée correspond à 3 h 30 non travaillées ;

- Un jour non travaillé correspond à 7 heures non travaillées ;

- Une semaine non travaillée correspond à 35 heures non travaillées.

- Les jours de congés payés et de repos pris au cours de la période d’activité partielle, ainsi que les jours fériés non travaillés qui correspondent à des jours ouvrés sont, le cas échéant, convertis en heures selon les mêmes modalités, et les heures issues de cette conversion sont déduites du nombre d’heures non travaillées.

Exemple 1

- Un cadre dirigeant perçoit une rémunération brute au cours des 12 derniers mois précédant le 1er jour de placement en activité partielle de l’entreprise ou de l’établissement de 36.000 € ;

- Le salarié est supposé présent depuis plus de 12 mois dans l’entreprise ;

- Sa rémunération mensuelle de référence correspond donc à 36.000 €/ 12 mois= 3.000 € ;

- Le taux horaire journalier, sur la base de 7 heures, et servant de calcul à l’indemnité horaire sera de 3.000 €/ 30= 100,00 €.

- Soit un taux horaire de 100,00€/ 7 heures= 14,29 €

Exemple 2

- Un cadre dirigeant perçoit une rémunération brute au cours des 12 derniers mois précédant le 1er jour de placement en activité partielle de l’entreprise ou de l’établissement de 60.000 € ;

- Le salarié est supposé présent depuis plus de 12 mois dans l’entreprise ;

- Sa rémunération mensuelle de référence correspond donc à 60.000 €/ 12 mois= 5.000 € ;

- Le taux horaire journalier, sur la base de 7 heures, et servant de calcul à l’indemnité horaire sera de 5.000 €/ 30= 166,67 €.

- Soit un taux horaire de 166,67€/ 7 heures= 23,81 €