Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Préambule sur la mise à jour du 29 avril 2020

La mise à jour réalisée le 29 avril 2020 par le Ministère du travail est d’importance, nous y retrouvons des informations concernant :

- Les modalités de la bascule des salariés en arrêt de travail dérogatoire « covid19 » en activité partielle ;

- Le calcul du taux horaire brut, notamment des salariés réalisant des heures supplémentaires structurelles ou convention de forfait en heures incluant des heures supplémentaires ;

- La détermination du taux horaire des salariés rémunérés au cachet ;

- Une nouvelle fiche annexe consacrée aux ETT ;

- Une nouvelle fiche annexe abordant les contrats d’apprentissage ou de professionnalisation ;

- Les modalités de prise en charge des forfaits annuels en jours (nouvelle fiche annexe).

Questions-réponses (version du 25 mars 2020)

Ce document précise les nouvelles règles applicables aux demandes d’indemnisation qui ont été déposées au titre des heures chômées à compter du 1er mars 2020.

| Questions | Réponses |

| Qu’est-ce que l’activité partielle (chômage partiel) ? | L’activité partielle s’adresse à tous les salariés qui subissent une baisse de rémunération imputable :

|

| En quoi consiste le dispositif exceptionnel d’activité partielle? |

|

| Salariés en forfait annuel |

|

| Dans quel cas puis-je bénéficier du dispositif exceptionnel d’activité partielle pour mes employés ? | Vous pouvez solliciter une allocation d’activité partielle pour un ou plusieurs employés dans l’impossibilité de travailler, si vous êtes dans l’un des cas suivants :

|

| Le nouveau décret prévoit-il un allégement de la procédure administrative ? | Oui, le nouveau décret prévoit une réduction des délais d’instruction et une procédure simplifiée.

Ex. : si vous avez placé vos salariés en activité partielle le 20 mars 2020, vous avez jusqu’au 20 avril 2020 pour effectuer votre demande.

L’avis rendu par le comité social et économique (CSE), qui doit en principe intervenir préalablement au recours à l’activité partielle, pourra intervenir après le placement des salariés en activité partielle et être adressé dans un délai de 2 mois à compter de la demande d’activité partielle. |

| Autorisation préalable : durée maximale | L’autorisation d'activité partielle peut être accordée pour une durée maximum de 12 mois (au lieu de 6 mois). Ex. : Si vous sollicitez l’activité partielle le 15 juin 2020, l’autorisation peut vous être accordée jusqu’au 15 juin 2021. |

| Mes salariés seront-ils indemnisés à 100 % ? |

|

| Comment déclarer mon entreprise en activité partielle ? | Dans un délai de 30 jours à compter de la mise en activité partielle des salariés, l'employeur effectue une demande d'autorisation d’activité partielle sur le site activitepartielle.emploi.gouv.fr/aparts La demande doit préciser :

Après réception du dossier et instruction, la Direccte notifie sa décision à l’entreprise, par courriel, sous 48 h. Cette décision ouvre le droit à l'application du régime légal de l'activité partielle. L’absence de réponse sous 48 h vaut décision d’accord. A l’échéance habituelle de la paie, l’employeur verse aux salariés une indemnité égale à 70 % de leur rémunération brute (sur la base de la rémunération brute prise en compte pour le calcul de l’indemnité de congés payés). Attention : l’indemnité horaire ne peut être inférieure au Smic net horaire L'employeur adresse sa demande d'indemnisation sur le site activitepartielle.emploi.gouv.fr/aparts/

|

| Dois-je impérativement consulter le comité social et économique (CSE) avant de faire ma demande d’activité partielle ? |

|

| Quel est le montant de l’allocation d’activité partielle ? |

|

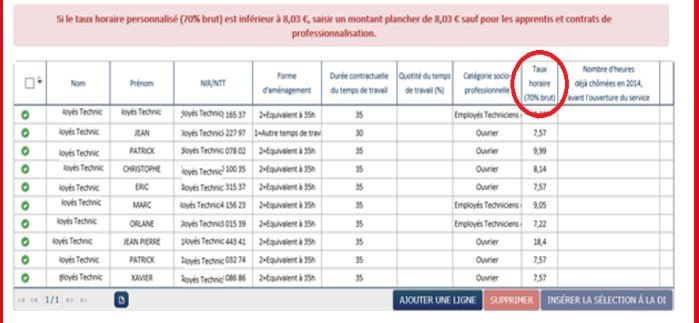

| Quel est le plancher de l’allocation ? | Le plancher horaire de l’allocation est fixé à 8,03 €. Ce plancher ne s’applique pas aux salariés suivants :

Pour ces salariés, le montant de l’allocation versée à l’employeur correspond au montant de l’indemnité horaire perçue par le salarié. |

| Quel est le plafond de l’allocation ? | Le plafond de l’allocation est fixé à 70 % de 4,5 Smic horaire. |

| Mes salariés doivent-ils répondre à des conditions d’ancienneté ou être en CDI pour bénéficier de l’indemnité d’activité partielle ? | Non

|

| L’État prend-il en charge les formations des salariés en activité partielle ? | Oui

Le salarié placé en activité partielle et qui suit une formation perçoit la même indemnisation : 70 % de son salaire brut, soit environ 84 % de son salaire net. Nous sommes en droit de nous demander à ce sujet, s’il ne s’agit pas de dispositions temporaires au titre de l’épidémie covid-19, le code du travail n’ayant pas été modifié par le décret. |

| Quand le dispositif exceptionnel d’activité partielle sera-t-il en vigueur ? |

|

Questions-réponses (version du 29 mars 2020)

Le document vous est proposé en version pdf dans notre outil.

Préambule

À noter :

- Ce document sera actualisé à la suite de la publication du décret d’application de l’ordonnance n°2020-346 du 27 mars 2020 portant mesures d’urgence en matière d’activité partielle ;

- Les dispositions de la circulaire du 12 juillet 2013 n°2013-12 demeurent applicables, à l’exception de la fiche 1 sur la présentation de l’activité partielle, de la fiche 5 sur l’allocation d’activité partielle et de la fiche 8 sur la procédure d’instruction des demandes d’autorisation préalable.

Modalités de calcul de l’indemnité horaire

- L’employeur verse au salarié une indemnité équivalente à 70% de sa rémunération horaire brute ;

- En tout état de cause, elle ne peut être inférieure à 8,03 €, sauf pour les salariés en contrat d’apprentissage ou de professionnalisation « dont la rémunération antérieure était inférieure au SMIC (ajouté le 01.04.20) » ;

- Cela correspond à en moyenne environ 84% du salaire net du salarié ;

- Ce montant est multiplié par le nombre d’heures chômées dans la limite de 35 heures par semaine, sauf si le contrat de travail prévoit un volume inférieur ;

- Le décret d’application de l’ordonnance n°2020-346 du 27 mars 2020 portant mesures d’urgence en matière d’activité partielle à venir précisera les modalités selon lesquelles les salariés des secteurs en régime d’équivalence sont indemnisées ;

- Les indemnités d’activité partielle sont exonérées de cotisations sociales, mais restent soumises à la CSG au taux de 6,2% et à la CRDS au taux de 0,5% ;

- L’employeur peut décider unilatéralement d’indemniser ses salariés au-delà de 70 % du salaire brut ou si une convention collective ou un accord d’entreprise le prévoit ;

- L’assiette de l’indemnité est la rémunération horaire brute du salarié (assiette congés payés).

Les évolutions suite au décret du 26 mars 2020

| Thèmes | Contenu |

| Délai implicite d’acceptation | Réduction du délai d’acceptation implicite de la demande d’activité partielle, de 15 à 2 jours jusqu’au 31 décembre 2020 (R.5122-4).

|

| Assouplissement procédure avis préalable CSE | L’assouplissement de la procédure de l’avis préalable du comité social et économique lors du dépôt d’une demande préalable d’autorisation d’activité partielle (R. 5122-2).

|

| Procédure demande préalable | L’assouplissement de la procédure de dépôt de demande préalable de l’activité partielle pour un motif « circonstance exceptionnelle » (R. 5122-3).

|

| Durée validité maximale | L’allongement de la durée de validité maximale de l’autorisation d’activité partielle de 6 à 12 mois (R. 5122-9).

L’arrêté de contingent annuel d’heures indemnisables fixé à ce jour à 1.000 heures sera prochainement adapté en conséquence pour un passage à 1.607 heures. |

| Contingentement pour le motif « travaux » | Contingentement pour le motif « travaux » (R. 2122-7).

|

| Modification calcul allocation employeur | La modification de mode de calcul de l’allocation versée à l’employeur (R.5122- 12 et D.5122-13) : le passage à un montant proportionnel au salaire

|

| Extension aux salariés sous convention forfait | L’extension du bénéfice de l’activité partielle aux salariés dont la durée du travail est fixée par forfait en heures ou en jours sur l’année en cas de réduction de l’horaire de travail habituellement pratiqué par l’établissement (R. 5122-8 et R. 5122-19).

|

| Nouvelle catégorie données caractère personnel | Ajout d’une nouvelle catégorie de données à caractère personnel enregistrées (R. 5122-21).

|

| Bulletin de paie | Renforcer l’information du salarié (R. 3243-1 et R. 5122-17) Désormais, le bulletin de paie du salarié placé en activité partielle devra porter les mentions suivantes : 1. Le nombre d’heures chômées indemnisées au titre de l’activité partielle ; 2. Le taux appliqué pour le calcul de l’indemnité ; 3. Le montant de l’indemnité correspondante versée au salarié. Ces trois données doivent permettre au salarié d’être mieux informé sur la mise en œuvre du dispositif d’activité partielle le concernant et faciliter le contrôle et l’instruction des demandes d’indemnisation mené par les unités départementales.

|

Les ajouts lors de la version du 29 mars 2020

| Questions | Réponses |

| À quelle dates les dispositions du décret entrent-t-elle en vigueur ? |

|

| Une entreprise multi-établissements pourra-t-elle faire ses demandes en une seule fois ? | Oui

|

| Quel est le montant de l’allocation d’activité partielle versé par l’agence des services et de paiement (ASP) à l’employeur ? |

|

| Quel est le montant de l’indemnité d’activité partielle qui sera versée au salarié par son employeur ? |

|

Exemples chiffrés proposés par le présent document

Exemple 1

- Un salarié gagne 10,15 € bruts de l’heure (1 SMIC brut) pour un contrat de 42 heures hebdomadaires ;

- L’activité de son entreprise est totalement interrompue durant 3 semaines ;

- 70% de 10,15 € est égal à 7,10 €, ce qui constituerait le montant de l’allocation d’activité partielle ;

- Cependant, ce montant est inférieur au plancher de 8,03 € ;

- Le décret prévoyant que le plancher de l’allocation est fixé à 8,03 €, le montant horaire de l’allocation versée à l’employeur sera de 8,03 € ;

- L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ;

- 7 heures par semaine (42-35=7) seront donc non comptabilisées pour le calcul de l’allocation si le salarié chôme complétement ;

- L’employeur recevra de l’Etat / Unedic une allocation de : 8,03 x 35 x 3 = 843,15 € ;

- L’employeur devra verser au salarié une indemnité équivalente ;

- Il n’aura aucun reste à charge.

Exemple 2

- Un salarié gagne 30,45 € bruts de l’heure (3 SMIC brut) pour un contrat de 20 heures hebdomadaire ;

- L’activité de son entreprise est totalement interrompue durant une semaine ;

- 70% de 30,45 € est égal à 21,31 €.

- L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel ;

- 20 heures seront donc comptabilisées pour le calcul de l’allocation ;

- L’employeur recevra de l’Etat / Unedic une allocation de : 21,31 € x 20 = 426,20 € ;

- L’employeur devra verser au salarié une indemnité équivalente ;

- Il n’aura aucun reste à charge.

Exemple 3

- Un salarié gagne 50,75 € bruts de l’heure (5 SMIC brut) pour un contrat de 35 heures hebdomadaire ;

- L’activité de son entreprise est totalement interrompue durant 2 semaines ;

- 70% de 50,75 € est égal à 35,52 € ;

- Le résultat est supérieur à 31,98 € (représentant 70% de 4,5 smic horaire brut).

- L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel ;

- 70 heures seront donc comptabilisées pour le calcul de l’allocation ;

- L’employeur recevra de l’Etat / Unedic une allocation de : 31,98 € x 35 x 2 = 2238,60 € ;

- L’employeur devra verser au salarié une indemnité de : 35,52 € x 35 x 2 = 2 486,40 € ;

- Il restera à la charge de l’employeur : 2.486,40 € – 2.238,60 € = 247,80 €.

| Questions | Réponses |

| L’avis du comité social et économique doit-il être joint à la demande d’autorisation d’activité partielle faite par l’employeur ? |

|

| Dans quel délai l’employeur peut-il déposer sa demande d’autorisation d’activité partielle ? |

|

| Quelle est la durée maximum de période d’autorisation d’activité partielle ? |

|

| Quel est le délai de naissance de la décision implicite d’acceptation de la demande d’autorisation d’activité partielle ? |

|

| Les salariés au forfait sont-ils éligibles à l’activité partielle ? |

|

| L’employeur peut-il bénéficier d’aides pour financer la formation de ses salariés pendant la période où ils ne sont pas en activité ? |

|

| Quelles sont les sanctions en cas de fraude à l’activité partielle ? |

|

Exemples concrets proposés par le présent document

Exemple 1

Pour les salariés en télétravail, l’employeur ne peut pas demander à bénéficier d’une indemnisation.

Exemple 2

Si des salariés sont présents sur le lieu de travail mais qu’en l’absence de clients, ils sont redéployés à d’autres tâches, l’employeur ne pourra pas demander à bénéficier de l’allocation d’activité partielle car ils étaient à disposition de leur employeur.

Exemple 3

Les salariés ont posé des congés payés.

Ces jours ne peuvent pas être pris en charge par l’activité partielle donc l’employeur devra les rémunérer normalement.

Sanctions

Si l’employeur venait à demander une indemnisation pour des heures pendant lesquelles les salariés travaillaient ou étaient en congés payés/JRTT, cela est passible de sanctions prévues en cas travail illégal :

- Reversement des aides perçues au titre des heures indûment perçues par l’employeur ;

- Interdiction de bénéficier pendant 5 ans d’aides publiques ;

- Sanctions pénales.

| Questions | Réponses |

| Quelles sont les prochaines évolutions législatives et réglementaires attendues ? | Au-delà du décret du 25 mars 2020 qui réforme le mode de calcul de l’activité partielle, l’ordonnance n°2020-346 du 27 mars 2020 est venue faciliter et renforcer le recours à l’activité partielle. Cette ordonnance :

Un décret d’application viendra très prochainement déterminer les modalités d’application de ces mesures |

| Une exonération des cotisations sociales pour la part complémentaire à l’indemnité d’activité partielle (qui reste assujettie à la CSG-CRDS au titre des revenus de remplacement) ? (ajout du 01.04.20) |

Les dispositions relatives à l’écrêtement des prélèvements et aux taux réduits de CSG ne sont pas applicables. |

Présentation synthétique

| Thèmes | Dispositif antérieur | Dispositif applicable à compter de la date d’entrée en vigueur du décret | Mesures transitoires et échéance |

| Demande d’autorisation préalable | Toutes les demandes d’activité partielle sont faites en amont du placement des salariés en activité partielle, sauf en cas de sinistre ou intempéries de caractère exceptionnel (délai de 30 jours) | Le délai de 30 jours après le placement des salariés en activité partielle est étendu au motif « autre circonstance de caractère exceptionnel » | Application immédiate |

| Avis du CSE | Le comité social et économique doit être consulté en amont du placement en activité partielle des salariés | La demande est accompagnée de l’avis préalablement rendu par le comité social et économique, si l’entreprise en est dotée. Par dérogation, en cas de sinistre ou d’intempérie de caractère exceptionnel ou d’autres circonstances de caractère exceptionnel, cet avis peut être recueilli postérieurement à la demande, et transmis dans un délai d’au plus deux mois à compter de cette demande | Application immédiate |

| Durée maximale de la période de demande d’autorisation préalable | Les demandes sont faites pour 6 mois | Les demandes peuvent être faites pour 12 mois | Application immédiate |

| Naissance de la décision implicite d’acceptation | La décision implicite d’acceptation nait dans un délai de 15 jours à compter de la date de réception de la demande | La décision implicite d’acceptation nait dans un délai de 48 heures | Application immédiate mais uniquement jusqu’au 31 décembre 2020 |

| Montant de l’allocation versée par l’Etat et l’Unédic à l’employeur | Entreprise de moins de 250 salariés : 7.74 euros/heure non travaillée/salarié Entreprise de plus de 250 salariés : 7.23 euros/heure non travaillée/salarié | Montant minimal versé pour les salariés rémunérés au SMIC : 8.03 euros / heure non travaillée / salarié Plafond : 70% de la rémunération brute antérieure dans la limite de 4.5 SMIC / heure non travaillée / salarié | Application pour toutes les demandes d’indemnisation au titre des heures chômées depuis le 1er mars 2020 |

| Montant de l’indemnité versée à l’employeur au salarié | 70% de la rémunération antérieure brute servant d’assiette de calcul des congés payés | 70% de la rémunération antérieure brute servant d’assiette de calcul des congés payés | Inchangée |

| Eligibilité des salariés au forfait heures ou jours à l’année | En cas de fermeture de tout ou partie de l’établissement | En cas de fermeture de tout ou partie de l’établissement ou en cas de réduction de l’horaire de travail pratiquée dans l’établissement, à due proportion de la réduction d’horaire | Application immédiate |

Questions-réponses Ministère du travail (mise à jour du 1er avril 2020)

Le document vous est proposé en version pdf dans notre outil.

Le Ministère du travail propose, plusieurs documents « questions/réponses » les 25 et 29/03/2020, avec actualisation au 1er avril confirmant la disparition de l’écrêtement CSG, contredisant la publication de l’URSSAF et des services de la DSN au passage.

| Questions | Réponses |

| Une exonération des cotisations sociales pour la part complémentaire à l’indemnité d’activité partielle (qui reste assujettie à la CSG-CRDS au titre des revenus de remplacement) ? (ajout du 01.04.20) | · L’article 11 de l’ordonnance n°2020-346 du 27 mars 2020 vient préciser le régime social de la part complémentaire à l’indemnité d’activité partielle versée par l’employeur au salarié ; · L’indemnité d’activité partielle versée par l’employeur au salarié et qui est égale à 70 % de la rémunération brute antérieure du salarié, est exonérée de l’ensemble des cotisations sociales et contributions sociales assises sur les revenus d’activité (à l’exception de la cotisation maladie dont sont redevables les salariés ayant relevé du régime local d'assurance maladie complémentaire obligatoire des départements du Haut-Rhin, du Bas-Rhin et de la Moselle) mais reste soumise à la CSG assise sur les revenus de remplacement au taux de 6,2 % et à la CRDS au taux de 0,5 %, après application d’un abattement pour frais professionnels de 1,75 % ; · Pour les personnes qui ne sont pas redevables de la CSG et de la CRDS car elles ne résident pas fiscalement en France, l’indemnité est assujettie à une cotisation maladie majorée au taux de 2,80 %. Les dispositions relatives à l’écrêtement des prélèvements et aux taux réduits de CSG ne sont pas applicables. |

Questions-réponses Ministère du travail (mise à jour du 2 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

Le Ministère du travail propose, plusieurs documents « questions/réponses » les 25 et 29/03/2020, avec actualisation au 2 avril confirmant la disparition de l’écrêtement CSG, contredisant la publication de l’URSSAF et des services de la DSN au passage.

Voici les éléments ajoutés à l’occasion de cette nouvelle actualisation.

| Questions | Réponses |

| Quel est le régime social applicable aux indemnités d’activité partielle ? (ajouté le 02.04.20) | Les indemnités d’activité partielle sont exonérées de l’ensemble des cotisations et contributions sociales assises sur les revenus d’activité, mais restent soumises à la CSG (6,2 %) et la CRDS (0,5 %) après abattement pour frais professionnels (1,75 %). Les salariés relevant du régime local d'assurance maladie complémentaire obligatoire des départements du Haut-Rhin, du Bas-Rhin et de la Moselle restent redevables de la cotisation maladie au taux de 1,50 %. Pour les personnes qui ne sont pas redevables de la CSG et de la CRDS car elles ne résident pas fiscalement en France, l’indemnité est assujettie à une cotisation maladie majorée au taux de 2,80 %. Par ailleurs, le dispositif d’écrêtement des prélèvements sociaux prévu à l’article L. 136-1-2 du code de la sécurité sociale est applicable : 1. Pour une entreprise qui cesse complètement son activité durant le mois, le précompte des contributions sociales ne peut avoir pour effet de porter l’allocation nette d’activité partielle en deçà du SMIC brut ; 2. Ainsi les salariés percevant une allocation mensuelle égale au SMIC brut (10,15 € x (52x35) /12) seront exonérés de prélèvements sociaux ; 3. Pour les indemnités supérieures à ce montant, les prélèvements sociaux seront le cas échéant réduits afin de garantir le SMIC brut ; 4. Le précompte doit se faire dans l’ordre suivant : CSG déductible, CSG non déductible, puis CRDS. · En cas d’activité partielle durant le mois, le précompte des contributions sociales ne peut avoir pour effet de porter le montant cumulé de la rémunération nette d'activité et de l'allocation perçue en deçà du SMIC brut. · Dans le cas où l’employeur verse une part complémentaire au-delà de 70 % de la rémunération brute, ce complément est soumis au même régime en matière de prélèvements sociaux. Toutefois les sommes qui seraient versées au titre d’indemnisation d’heures chômées non indemnisables au titre de l’activité partielle car excédant la durée légale du travail sont assujetties, au même titre que les rémunérations, aux cotisations et contributions sociales. |

| Quel est le montant de l’indemnité d’activité partielle qui sera versée au salarié par son employeur ? | · Les règles demeurent inchangées. · Les salariés placés en position d’activité partielle percevront une indemnité garantissant un revenu de remplacement à hauteur de 70 % minimum de leur rémunération antérieure brute. · L’employeur peut toutefois décider de majorer le taux d’indemnisation. · Les heures travaillées doivent être rémunérées normalement par l’employeur et n’ouvrent pas droit au versement de l’allocation d’activité partielle. Exemple 1 1. Un salarié gagne 10,15 euros bruts de l’heure (1 SMIC brut) pour un contrat de 42 heures hebdomadaires ; 2. L’activité de son entreprise est totalement interrompue durant trois semaines ; 3. 70 % de 10,15 est égal à 7,10 euros, ce qui constituerait le montant de l’allocation d’activité partielle ; 4. Cependant, ce montant est inférieur au plancher de 8,03 euros ; 5. Le décret prévoyant que le plancher de l’allocation est fixé à 8,03 euros, le montant horaire de l’allocation versée à l’employeur sera de 8,03 euros. · L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine. · 7 heures par semaine (42-35=7) seront donc non comptabilisées pour le calcul de l’allocation si le salarié chôme complétement. · L’employeur recevra de l’Etat / Unedic une allocation de : 8,03 x 35 x 3 = 843,15 euros. · L’employeur devra verser au salarié une indemnité équivalente. · Elle ne sera pas assujettie à prélèvement social (ajouté le 02.04.20). Il n’aura aucun reste à charge. Exemple 2 1. Un salarié gagne 30,45 euros bruts de l’heure (3 SMIC brut) pour un contrat de 20 heures hebdomadaire ; 2. L’activité de son entreprise est totalement interrompue durant une semaine. 3. 70 % de 30,45 est égal à 21,31 euros. · L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel ; · 20 heures seront donc comptabilisées pour le calcul de l’allocation ; · L’employeur recevra de l’Etat / Unedic une allocation de : 21,31 x 20 = 426,2 euros ; · L’employeur devra verser au salarié une indemnité équivalente qui sera assujettie à la CSG et à la CRDS (6,7 %) (ajouté le 02.04.20). · Il n’aura aucun reste à charge. Exemple 3 1. Un salarié gagne 50,75 euros bruts de l’heure (5 SMIC brut) pour un contrat de 35 heures hebdomadaire ; 2. L’activité de son entreprise est totalement interrompue durant deux semaines ; 3. 70 % de 50,75 est égal à 35,52 euros ; 4. Le résultat est supérieur à 31,98 euros (représentant 70 % de 4,5 smic horaire brut) ; 5. L’activité partielle prend en compte le volume horaire non travaillé dans la limite de 35h par semaine ou du volume horaire contractuel. 70 heures seront donc comptabilisées pour le calcul de l’allocation. · L’employeur recevra de l’Etat / Unedic une allocation de : 31,98 x 35 x 2 = 2238,6 euros ; · L’employeur devra verser au salarié une indemnité de : 35,52 x 35 x 2 = 2 486,4 euros. · Cette indemnité sera assujettie à la CSG et à la CRDS (6,7 %) (ajouté le 02.04.20). Il restera à la charge de l’employeur : 2486,4 – 2238,6 = 247,8 euros. |

Questions-réponses Ministère du travail (mise à jour du 3 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

Le Ministère du travail propose, plusieurs documents « questions/réponses » les 25 et 29/03/2020, avec actualisation au 3 avril, voici les éléments ajoutés à l’occasion de cette nouvelle actualisation.

Des informations complémentaires et importantes sont apportées au niveau :

- Des régimes d’équivalence ;

- De l’articulation de l’activité partielle et des indemnités journalières maladie.

| Questions | Réponses |

| La consultation du CSE dans les entreprises de moins de 50 salariés est-elle requise ? (ajouté le 03.04.20) | Non La consultation du CSE ne concerne que les entreprises d’au moins 50 salariés. |

| En l’absence de CSE, la demande d’activité partielle peut-elle être autorisée ? (ajouté le 03.04.20) | Oui, de manière exceptionnelle. Pour rappel, l’obligation de mise en place d’un CSE est effective depuis le 1er janvier 2020. · L'article 2 de l'ordonnance n° 2020-389 du 1er avril 2020 portant mesures d'urgence relatives aux instances représentatives du personnel suspend les processus électoraux en cours et « impose aux employeurs qui doivent engager le processus électoral de le faire dans un délai de trois mois à compter de la date de cessation de l'état d'urgence sanitaire ». · Se pose alors la question des employeurs dont l'obligation d'engager le processus électoral nait après l'entrée en vigueur de l'ordonnance et des employeurs qui, bien qu'ayant l'obligation de le faire, n'ont pas engagé le processus électoral avant l'entrée en vigueur de l'ordonnance. · Afin de ne pas bloquer les demandes d’activité partielle de ces entreprises et dans l’intérêt des salariés, ces entreprises devront s’engager à organiser des élections professionnelles dès que possible, c’est-à-dire, dès la levée de la période de suspension des processus électoraux prévue par l’ordonnance susvisée. |

| Comment sont comptabilisées les heures d’équivalence pour le calcul de l’allocation et de l’indemnité d’activité partielle ? (ajouté le 03.04.20) | · Les heures d'équivalence s'appliquent uniquement à certains salariés, occupant des postes comportant des périodes d'inaction dans certains secteurs (ex : transport routier de marchandises (personnels roulants), commerces de détail de fruits et légumes, épicerie et produits laitiers (personnel de vente occupé à temps complet…). |

| Comment s’articulent les arrêts maladie ou arrêts dérogatoires (garde d’enfant/personne vulnérable) avec l’activité partielle ? (ajouté le 03.04.20) | · Dans le cadre de la crise sanitaire du Covid-19, des questions se posent sur l’articulation entre le dispositif d’activité partielle et les arrêts maladie ou dérogatoires (garde d’enfants/personne vulnérable). · Cette articulation fait l’objet d’une fiche annexée au présent document. |

Régimes d’équivalence

Depuis l’ordonnance n° 2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle prévoit, les employeurs des secteurs en régime d’équivalence peuvent prendre en compte les heures d’équivalence dans le décompte des heures chômées, pour le calcul de l’allocation et de l’indemnité d’activité partielle (*).

Attention, les heures d'équivalence s'appliquent uniquement à certains salariés, occupant des postes comportant des périodes d'inaction durant les heures de travail dans les secteurs suivants :

- Transport routier de marchandises (personnels roulants)

- Hospitalisation privée et médico-social à caractère commercial (surveillants, infirmiers diplômés d’État, aides-soignants certifiés et garde-malades dont le poste couvre une période de travail comprise entre 18 heures et 8 heures)

- Tourisme social et familial (personnel d'encadrement des mineurs, accompagnateurs de groupes et guides accompagnateurs exerçant à temps complet dans le secteur du tourisme social et familial)

- Commerces de détail de fruits et légumes, épicerie et produits laitiers (personnel de vente occupé à temps complet)

- Autres secteurs déterminés par convention ou accord de branche étendu

(*)

L’article premier de l’ordonnance n° 2020-346 du 27 mars 2020 prévoit que “ pour les salariés dont le temps de travail est décompté selon le régime d'équivalence prévu à l'article L. 3121-13 du code du travail, il est tenu compte des heures d'équivalence rémunérées pour le calcul de l'indemnité et de l'allocation d'activité partielle.

Pour l'application du troisième alinéa du I de l'article L. 5122-1 du même code, la durée considérée comme équivalente est prise en compte en lieu et place de la durée légale du travail”.

Ces dispositions s’imposent à celles de l’article R.5122-19.

Formule de calcul

Durée à indemniser = durée d’équivalence – durée réalisée

NB : les heures supplémentaires ne doivent pas être prises en compte dans la formule de calcul

Système d’information ASP

Point d’attention : le système d’information de l’ASP est paramétré de telle sorte qu’il n’est pas possible de déclarer une durée hebdomadaire supérieure à 35h.

Dès lors, 2 cas de figure :

- Cas de figure 1 :

Si la durée à indemniser est inférieure à 35 h, pas de difficulté : l’entreprise renseigne la durée à indemniser, et le taux horaire « réel » (calculé sur l’assiette de la durée d’équivalence).

Exemple :

- Une entreprise de transport routier a une durée d’équivalence de 43 h.

- Le salarié est payé à un taux horaire brut de 15 € (soit une rémunération mensuelle brute de 2 580 €)

- Le salarié a travaillé et a été rémunéré 20 h durant la semaine

- La durée à indemniser est donc de 43 h – 20 h = 23 h.

- L’entreprise doit indemniser son salarié à hauteur de 70 % d’une assiette de 23 h au taux horaire brut de 15 €, soit un montant total brut de 0,7 X 23 X 15 = 241,5 €.

- Lors de sa demande d’indemnité, elle déclare à l’ASP 23 h au taux horaire brut de 15 X 0,7 = 10,5 €.

- Cas de figure 2 :

Si la durée à indemniser est supérieure à 35h, l’entreprise devra procéder à une règle de 3 pour ramener la durée déclarée dans le SI (Somme Indemnisable) à 35h.

En d’autres termes, l’indemnisation sera calculée sur 35h, mais avec un taux horaire brut majoré, de manière à ce que l’entreprise soit indemnisée de la même manière que si la durée prise en compte avait été fixée à 43h, avec un taux horaire non-majoré.

Exemple :

- Une entreprise de transport routier a une durée d’équivalence de 43 h

- Le salarié est payé à un taux horaire brut de 15 € (soit une rémunération mensuelle brute de 2 580 €)

- Le salarié n’a travaillé que 3 h durant la semaine

- La durée à indemniser est donc de 43 h – 3 h = 40 h

- L’entreprise doit indemniser son salarié à hauteur de 70 % d’une assiette de 40 h au taux horaire brut de 15 €, soit un montant total brut de 0,7 X 40 X 15 = 420 € (soit un taux horaire de 10,50 €)

- Lors de sa demande d’indemnité, elle déclare à l’ASP 35 h, à un taux horaire retraité calculé de la manière suivante :

Taux horaire brut retraité = 0,7 X taux horaire réel X nombre d’heures à indemniser / 35.

Soit, dans notre exemple :

- Taux horaire retraité = 0,7 X 15 X (40 / 35) = 12 €

- L’entreprise doit donc renseigner dans le (Somme Indemnisable) une durée de 35 h, à un taux horaire de 12 €.

Autre façon de raisonner selon nous :

- Taux horaire « initial » sur la base de 40 heures indemnisables (durée d’équivalence moins durée travaillée, soit 43h-3h) : 10,50 €

- Taux horaire « retraité » : taux horaire initial *(nombre heures indemnisables déterminé sur durée équivalence/35h) : 10,50 €*(40/35) = 12 €

Articulation « activité partielle-indemnités journalières maladie »

Préambule

L’épidémie de Covid-19 a conduit les pouvoirs publics à mettre en place différents dispositifs de soutien aux entreprises et aux salariés devant interrompre leur activité du fait des mesures d’isolement, d’éviction et de maintien à domicile édictées.

- D’une part, en application des décrets n°2020-73 du 31 janvier 2020 et n°2020-227 du 9 mars 2020, des indemnités journalières dérogatoires ont été instaurées, afin d’indemniser par la sécurité sociale, sans délai de carence et sans condition d’ouverture de droits, les parents devant garder leur enfant ou les personnes vulnérables dans l’impossibilité de télétravailler.

- Des arrêts maladie de droit commun continuent également d’être délivrés, mais sans délai de carence, en application de l’article 8 de la loi n°2020-290 du 23 mars 2020 d’urgence pour faire face à l’épidémie de covid-19.

- L’ensemble de ces indemnités donnent lieu au versement du complément employeur, sans délai de carence et sans conditions d’éligibilité, afin de compléter pendant les 30 premiers jours d’arrêt de travail la rémunération du salarié au moins jusqu’à 90 % de la rémunération brute que le salarié aurait perçue s'il avait continué à travailler

- Ce taux plancher passe à 66% de la rémunération brute pendant les 30 jours suivants.

- D’autre part, le mécanisme d’activité partielle garantit au salarié une indemnité d’activité partielle au moins égale à 70 % de sa rémunération brute antérieure, versée par l’employeur.

- Par ailleurs son cadre a été adapté, afin de garantir un taux horaire de l’allocation d’activité partielle perçue par l’employeur égal, pour chaque salarié concerné, à 70 % de la rémunération horaire brute, dans la limite d’une rémunération de 4,5 SMIC.

La présente fiche détaille l’articulation de ces différentes modalités d’indemnisation, en fonction de leur ordre d’attribution et du motif de l’arrêt de travail.

Contexte 1

Présentation du contexte : le salarié bénéficie au préalable d’un arrêt de travail pour maladie et les salariés de l’entreprise sont postérieurement placés en activité partielle

- Le salarié reste en arrêt maladie indemnisé jusqu’à la fin de l’arrêt prescrit ;

- Le complément employeur, versé en plus de l’indemnité journalière de sécurité sociale, s’ajuste pour maintenir la rémunération à un niveau équivalent au montant de l’indemnisation due au titre de l’activité partielle, soit au moins 70 % du salaire brut, car le complément employeur ne peut conduire à verser au salarié un montant plus élevé que celui qu’il toucherait s’il n’était pas en arrêt.

- Le complément employeur reste soumis aux mêmes prélèvements sociaux et fiscaux : il est donc soumis aux cotisations et aux contributions sociales de droit commun comme s’il s’agissait d’une rémunération.

Cet ajustement du complément employeur peut faire l’objet de régularisations a posteriori.

A la fin de l’arrêt de travail, le salarié bascule alors vers l’activité partielle

Contexte 2

Présentation du contexte : le salarié bénéficie au préalable d’un arrêt de travail dérogatoire mis en place dans le cadre de la gestion de l’épidémie pour isolement ou garde d’enfant et que l’entreprise place ses salariés postérieurement à cet arrêt en activité partielle.

Il convient, dans ce cas, de distinguer 2 situations :

- Celle dans laquelle l’activité de l’entreprise est totalement interrompue ;

- Et celle dans laquelle l’activité de l’entreprise est réduite.

Situation 1 : entreprise qui place ses salariés en activité partielle en raison de la fermeture totale ou d’une partie de l’établissement

- La justification des arrêts dérogatoires étant d’indemniser le salarié qui ne peut pas se rendre sur son lieu de travail soit par mesure de protection soit parce qu’il est contraint de garder son enfant, ceux -ci n’ont plus lieu d’être lorsque l’activité du salarié est interrompue puisqu’il n’a plus à se rendre sur son lieu de travail ;

- Dans ces conditions, le placement des salariés en activité partielle, lorsque l’établissement ou la partie de l’établissement auquel est rattaché le salarié ferme, doit conduire à interrompre l’arrêt de travail du salarié : l’employeur doit alors signaler à l’assurance maladie la fin anticipée de l’arrêt selon les mêmes modalités qu’une reprise anticipée d’activité en cas d’arrêt maladie de droit commun.

- Toutefois compte tenu des circonstances exceptionnelles, si l’arrêt de travail dérogatoire est en cours au moment du placement en activité partielle des salariés en raison de la fermeture de tout ou partie de l’établissement, l’employeur peut attendre le terme de l’arrêt en cours pour placer le salarié en activité partielle.

- En revanche, aucune prolongation ou aucun renouvellement de l’arrêt ne pourra être accordé une fois le placement en activité partielle intervenu.

- Les employeurs sont donc tenus à ne pas demander le renouvellement des arrêts pour garde d’enfants de leurs salariés ;

- S’agissant des arrêts de travail pour personnes vulnérables qui ont pu valablement se déclarer sur le télé-service de l’assurance maladie, ceux-ci étant automatiquement prolongés par l’Assurance maladie pour la durée du confinement, l’employeur est tenu d’y mettre un terme ;

- L’employeur doit alors signaler à l’assurance maladie la fin anticipée de l’arrêt selon les mêmes modalités qu’une reprise anticipée d’activité en cas d’arrêt maladie de droit commun.

Situation 2 : entreprise qui place ses salariés en activité partielle en raison d’une réduction de l’activité.

- Il n’est pas possible de cumuler sur une même période de travail une indemnité d’activité partielle et les indemnités journalières de sécurité sociale ;

- C’est pourquoi quand l’activité partielle prend la forme d’une réduction du nombre d’heures travaillées, il n’est pas possible de cumuler cette activité partielle avec un arrêt de travail dérogatoire pour garde d’enfant ou pour personne vulnérable.

- L’employeur ne pourra donc pas placer son salarié en activité partielle pour réduction du nombre d’heures travaillées si un arrêt de travail est en cours.

Contexte 3

Présentation du contexte : le salarié est d’abord placé en activité partielle et tombe ensuite malade

- Un salarié placé en activité partielle conserve son droit de bénéficier d’un arrêt maladie (hors arrêts pour garde d’enfant ou personne vulnérables) ;

- Le bénéfice du dispositif d’activité partielle s’interrompt alors jusqu’à la fin de l’arrêt prescrit (le salarié percevant des indemnités journalières sans délai de carence)

- Dans ce cas, l’employeur lui verse un complément employeur aux indemnités journalières de sécurité sociale qui s’ajuste pour maintenir la rémunération à un niveau équivalent au montant de l’indemnisation due au titre de l’activité partielle, soit au moins 70 % du salaire brut, car le complément employeur ne peut conduire à verser au salarié un montant plus élevé que celui qu’il toucherait s’il n’était pas en arrêt

- Ce complément employeur est soumis aux cotisations et aux contributions sociales de droit commun comme s’il s’agissait d’une rémunération.

Questions-réponses Ministère du travail (mise à jour du 9 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

| Questions | Réponses |

| Dans quel délai l’employeur peut-il déposer sa demande d’autorisation d’activité partielle ? |

(Ajout du 09.04.20)

|

| Les entreprises peuvent-elle placer leurs salariés en activité partielle et ne pas effectuer de demande d’indemnisation auprès de l’Etat ? (Ajouté le 09.04.20) | OUI

|

Questions-réponses Ministère du travail (mise à jour du 10 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

| Questions | Réponses |

| Comment est calculé le taux horaire pour l’indemnité d’activité partielle et l’allocation d’activité partielle ? (Ajouté le 10.04.20) |

Une fiche complémentaire précisera très prochainement les modalités de calcul concernant certains publics particuliers (VRP, salariés en convention de forfait…) |

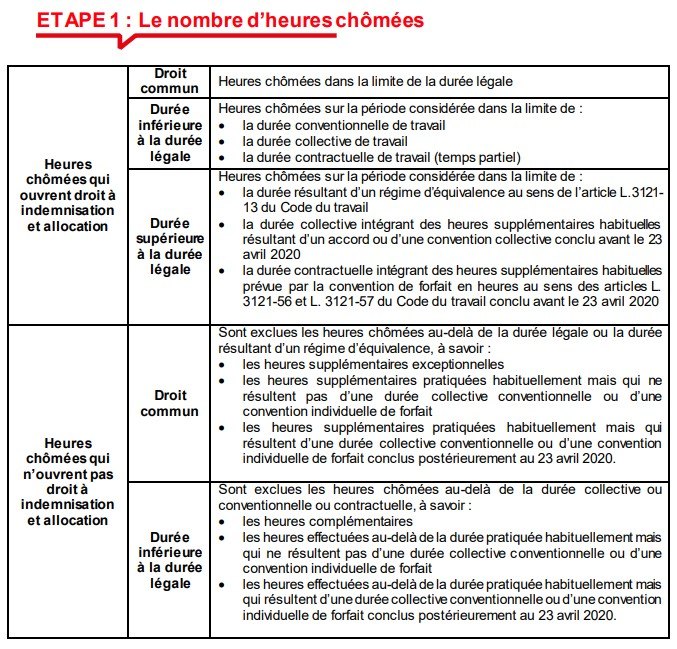

Étape 1 : le nombre d’heures chômées

| Heures chômées qui ouvrent droit à une allocation |

|

| Heures chômées qui n’ouvrent pas le droit à une allocation |

|

Étape 2 : le taux horaire de référence de l’indemnité d’activité partielle et de l’allocation d’activité partielle

- Le taux horaire de référence au titre de l’activité partielle est le taux horaire de base

- Si le salarié a des primes, il faut également calculer le taux horaire des primes calculées en fonction du temps de présence ;

- Si le salarié une rémunération variable, il faut également calculer le taux horaire correspondant aux éléments de rémunération variable (s’il y en a)

Taux horaire de base

- La rémunération à prendre en compte est celle que le salarié aurait perçue dans le mois s’il n’avait pas été en activité partielle, incluant les majorations (travail de nuit, le dimanche…) de ce salaire, hors heures supplémentaires et leur majoration.

- Cette rémunération est divisée par le nombre d’heures mensuelles correspondant à la durée légale sur la période considérée (151,67 heures sur le mois) ou, lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat.

- Le résultat de cette division donne le taux horaire de base.

Taux horaire des primes mensuelles calculées en fonction du temps de présence

- Seules sont prises en compte les primes versées mensuellement qui sont calculées en fonction du temps de présence du salarié, et donc affectées par l’activité partielle (primes de pause payée, par exemple).

- Le montant des primes à prendre en compte est celui que le salarié aurait perçu s’il avait travaillé.

- Ce montant est divisé par le nombre d’heures mensuelles correspondant à la durée légale sur la période considérée (151,67 heures sur le mois) ou, lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat.

- Le résultat de cette division donne le taux horaire des primes mensuelles calculées en fonction du temps de présence.

Taux horaire des éléments de rémunération variable

Sont pris en compte ici :

- Les éléments de rémunération variable (commissions, pourboires…) ;

- Les primes versées selon une périodicité non mensuelle, qui répondent aux mêmes critères que les primes mensuelles calculées en fonction du temps de présence du salarié, et donc affectées par l’activité partielle) : prime annuelle d’ancienneté ou d’assiduité calculée selon le temps de travail effectif ;

- Le montant mensuel de référence de ces éléments est égal à la moyenne de ces éléments de rémunération variables perçus au cours des 12 mois, ou sur la totalité des mois travaillés si le salarié a travaillé moins de 12 mois, précédant le 1er jour d’activité partielle de l’entreprise (par exemple période du 1er mars 2019 au 29 février 2020)

- Ce montant mensuel de référence est divisé par le nombre d’heures mensuelles correspondant à la durée légale sur la période considérée (151,67 heures sur le mois) ou, lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat.

- Le résultat de cette division donne le taux horaire des éléments de rémunération variable.

Eléments exclus du calcul du taux horaire

- Les heures supplémentaires et leur majoration, même structurelles, n’étant pas éligibles à l’activité partielle, elles ne sont pas prises en compte dans le calcul de l’indemnité d’activité partielle.

- Les primes ou indemnités ayant le caractère de remboursement de frais professionnels ;

- La prime d’intéressement ;

- La prime de participation ;

- Les primes qui ne sont pas affectées par la mise en activité partielle ;

- La prime exceptionnelle de pouvoir d’achat.

Étape 3 : le montant de l’indemnité d’activité partielle et de l’allocation d’activité partielle

- Montant de l’indemnité d’activité partielle (versée au salarié) et de l’allocation d’activité partielle (versée à l’employeur) = 70 % du taux horaire brut de référence au titre de l’activité partielle x nombre d’heures éligibles à l’activité partielle.

- L’allocation d’activité partielle versée à l’employeur est plafonnée à 70% de 4,5 SMIC horaire brut, c’est-à-dire 31,98€ par heure chômée.

Exemples chiffrés

Exemple 1 : Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

- Il travaille 35 heures par semaine pour un salaire de base de 2.700 € (sans prime ou rémunération variable).

Etape 1 : déterminer le nombre d’heures indemnisables :

- Le salarié a travaillé 77 heures sur le mois de mars.

- Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures chômées.

Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire du mois précédent / la durée légale sur la période considérée : 2.700 € / 151,67 = 17,80 €

Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

- Montant de l’indemnité et de l’allocation d’activité partielle = (70% x 17,80) x 74,67 = 930,39 €

Exemple 2 : Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

- Il travaille 33 heures par semaine (soit 143 heures par mois) pour un salaire de base de 2.500 € et reçoit 300 € de prime mensuelle (calculée en fonction du temps de travail).

Etape 1 : déterminer le nombre d’heures indemnisables

- Le salarié a travaillé 77 heures sur le mois de mars.

- Le nombre d’heures à indemniser sera donc de (143 – 77 heures travaillées) = 66 heures

Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire du mois précédent / la durée collective ou stipulée au contrat de travail sur la période considérée : 2.500 € / 143 = 17,48 €

- Taux horaire des primes calculées en fonction du temps de présence / la durée collective ou stipulée au contrat de travail sur la période considérée : 300 €/143 = 2,10 €

- Taux global : 19,58 € (17,48 €+ 2,10 €)

Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

Montant de l’indemnité et de l’allocation d’activité partielle = (70% x 19,58) x 74,67 = 1.023,43 €

Exemple 3 : Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

- Il travaille 35 heures par semaine pour un salaire de base de 2.700 € et 300 € de prime mensuelle (calculée en fonction du temps de travail).

- Il a perçu un salaire de 3.356 € en février 2020 en raison de 16 heures supplémentaires majorée à 25 %.

- Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

Etape 1 : déterminer le nombre d’heures indemnisables

- Le salarié a travaillé 77 heures sur le mois de mars.

- Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures

Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire du mois précédent déduction faite des heures supplémentaires / la durée légale : 2.700 € / 151,67 = 17,80 €

- Taux horaire des primes calculées en fonction du temps de présence / la durée légale : 300 €/151,67 = 1,98 €

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée légale : (2.000 €/12) /151,67= 1,10 €

- Taux global : 20,88 € (17,80 €+ 1,98 €+ 1,10 €)

Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

- Montant de l’indemnité et de l’allocation d’activité partielle = (70% x 20,88 €) x 74,67h = 1.091,38 €

Dispositions de la circulaire du 12/07/2013 qui ne sont plus applicables

Le document vous est proposé en version pdf dans notre outil.

A l’occasion de la mise à jour du 10 avril 2020, le site du Ministère du travail confirme que les dispositions de la circulaire du 12 juillet 2013 n°2013-12 demeurent applicables, à l’exception des dispositions suivantes :

- Le point I.2 du préambule intitulé « une prise en charge financière améliorée et favorisant la mise en œuvre de formations pour les salariés »

- Le point I.4 du préambule « une mise en œuvre rapide et sécurisée juridiquement pour les employeurs et les salariés »

- Les points II.1, II.2, II. du préambule « maitriser, faire connaitre le nouveau dispositif d’activité partielle et assurer une fluidité de traitement des demandes »

- Les points 1.2 et 1.3.A de la fiche 1 « le cadre législatif et règlementaire » « l’unification du dispositif actuel en fusionnant l’ensemble des allocations existantes en une seule allocation »

- Les salariés VRP visés au point 2.3 de la fiche 2 « les catégories de salariés concernés par l’activité partielle »4 « articulation entre recours à l’activité partielle, plan de sauvegarde de l’emploi et accords de maintien de l’emploi » le contingent de 1000 heures visé au point 2.5 3 « les modalités de mise en œuvre de l’activité partielle »

- La fiche 4 « activité partielle et formation professionnelle »

- Le point 5.1 « principe général de versement de l’allocation d’activité partielle », les points 5.3 B. C. F. et G « règles de calcul des heures à indemniser »

- La fiche 6 « caractéristiques de l’indemnité d’activité partielle et de l’allocation complémentaire au titre de la rémunération mensuelle minimale »

- La fiche 7 « situations particulières de certaines entreprises »

- Le point 8.1 de la fiche 8 « procédure d’instruction des demandes d’autorisation préalable »

Questions-réponses Ministère du travail (mise à jour du 22 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

Les zones modifiées ou précisées sont affichées en surbrillance jaune

| Questions | Réponses |

| Quel est le régime social applicable aux indemnités d’activité partielle ? (ajouté le 02.04.20 et modifié le 22.04) | Prélèvements sociaux assis sur les indemnités d’activité partielle Les indemnités d’activité partielle sont des revenus de remplacement exonérées à ce titre de l’ensemble des cotisations et contributions sociales assises sur les revenus d’activité, mais soumises à la CSG sur les revenus de remplacement au taux de 6,2 % et à la CRDS au taux de 0,5 %. Ces contributions sont assises sur les indemnités d’activité partielle après application de l’abattement pour frais professionnels (1,75 %). Les salariés relevant du régime local d'assurance maladie complémentaire obligatoire des départements du Haut-Rhin, du Bas-Rhin et de la Moselle demeurent en outre redevables de la cotisation maladie au taux de 1,50 %. Pour les salariés qui ne sont pas redevables de la CSG et de la CRDS car ils ne résident pas fiscalement en France, une cotisation maladie majorée est due au taux de 2,80 % sur l’intégralité de l’indemnité. Pour les salariés qui ne sont pas redevables de la CSG et de la CRDS car ils exercent leur activité à Mayotte, une contribution maladie est due au taux de 2,35 % sur l’intégralité de l’indemnité. Les indemnités d’activité partielle versées aux apprentis sont soumises au même régime social que les autres indemnités. Ce régime social est également applicable si l’employeur ne demande pas l’allocation remboursant l’indemnité d’activité partielle. Dispositif d’écrêtement Par ailleurs, un dispositif d’écrêtement des prélèvements sociaux est prévu à l’article L. 136-1-2 du code de la sécurité sociale pour que l’indemnité versée ne puisse être inférieure au SMIC. Ce dispositif est applicable à la CSG, la CRDS, la cotisation maladie majorée pour les non-résidents ainsi qu’à la contribution maladie pour les salariés mahorais : · Pour une entreprise qui cesse complètement son activité durant le mois, le précompte des contributions et/ou cotisations sociales ne peut avoir pour effet de porter l’allocation nette d’activité partielle en deçà du SMIC brut. Ainsi les salariés percevant une allocation mensuelle égale au SMIC brut (10,15 € x (52x35) /12) seront exonérés de prélèvements sociaux. Pour les indemnités supérieures à ce montant, les prélèvements sociaux seront le cas échéant réduits afin de garantir le SMIC brut. Le précompte doit se faire dans l’ordre suivant : CSG déductible, CSG non déductible, CRDS et le cas échéant la cotisation du régime local. · En cas d’activité partielle durant le mois, le précompte des contributions sociales ne peut avoir pour effet de porter le montant cumulé de la rémunération nette d'activité et de l'allocation perçue en deçà du SMIC brut. Le SMIC brut pris en compte pour l’application de l’écrêtement ne doit faire l’objet d’aucune proratisation liée à la durée de travail ou à la présence du salarié sur le mois. Indemnités d’activité partielle complémentaires · Dans le cas où l’employeur verse une part complémentaire au-delà de 70 % de la rémunération brute, ce complément est soumis au même régime en matière de prélèvements sociaux que les indemnités légales. · Toutefois les sommes qui seraient versées au titre d’indemnisation d’heures chômées non indemnisables au titre de l’activité partielle car excédant la durée légale du travail sont assujetties, au même titre que les rémunérations, aux cotisations et contributions sociales. Date d’entrée en vigueur L’ensemble de ces conditions d’assujettissement est applicable aux heures d’activité partielle réalisées à compter du 1er mars 2020 qu’il s’agisse d’un renouvellement du dispositif d’activité partielle ou d’une première demande. |

| Les salariés employés par une entreprise étrangère n’ayant pas d’établissement en France (ajouté le 22.04) | La fiche en annexe détermine les modalités d’éligibilité à l’activité partielle des salariés employés par une entreprise étrangère n’ayant pas d’établissement en France et cotisant au centre national des firmes étrangères (voir plus loin). |

| Comment sont calculées l’indemnité et l’allocation d’activité partielle des salariés à temps partiel ? (ajouté le 22/04) | La fiche en annexe présente les modalités de calcul de l’indemnité et l’allocation d’activité partielle des salariés à temps partiel (voir plus loin). |

| Peut-on alterner télétravail et chômage partiel ? (ajouté le 22/04) | 1. Un employeur ne peut demander à un salarié placé en activité partielle de travailler en télétravail, et inversement il ne peut le placer en activité partielle alors qu’il est en télétravail. 2. Les entreprises qui méconnaîtraient cette règle de non cumul s’exposent à des sanctions pénales et administratives.

|

| Les jours fériés sont-ils indemnisés au titre de l’activité partielle ? (ajouté le 22/04) | Quels sont les jours fériés ? Ils sont listés à l’article L. 3133-1 du code du travail : le 1er janvier, le lundi de Pâques, le 1er mai, le 8 mai, l’Ascension, le lundi de Pentecôte, le 14 juillet, l’Assomption, la Toussaint, le 11 novembre, le jour de Noël. Parmi la liste des jours fériés fixée à l’article L. 3133-1 du code du travail, seul le 1er mai est légalement un jour férié chômé. Les autres jours fériés chômés sont fixés par accord ou, à défaut, par l’employeur. Les jours fériés habituellement chômés

Les jours fériés habituellement travaillés sont indemnisés au titre de l’activité partielle

|

| Les salariés expatriés sont-ils éligibles à l’activité partielle ? (ajouté le 22/04) |

Pour les salariés expatriés qui sous contrat local avec l’entreprise étrangère et qui sont rapatriés en France, les conditions d’éligibilité sont les suivantes :

|

| Les associations sont-elles éligibles à l’activité partielle (ajouté le 22/04)? |

|

Fiche annexe entreprise étrangère

Référence

- L’article 9 de l’ordonnance n° 2020-346 du 27 mars 20201 portant mesures d’urgence en matière d’activité partielle ouvre le dispositif d’activité partielle aux salariés mentionnés à l’article L 243-1-2 du Code de la sécurité sociale, dans la mesure où leur employeur, bien qu’entreprise étrangère, cotise en France à la sécurité sociale et à l’assurance chômage auprès d’un organisme de recouvrement unique.

Extrait ordonnance :

Article 9 Les salariés mentionnés à l’article L. 243-1-2 du Code de la sécurité sociale qui sont employés par une entreprise ne comportant pas d’établissement en France peuvent être placés en position d’activité partielle et bénéficier à ce titre de l’indemnité horaire prévue à l’article L. 5122-1 du Code du travail, lorsque l’employeur est soumis, pour ces salariés, aux contributions et cotisations sociales d’origine légale ou conventionnelle et aux obligations d’assurance contre le risque de privation d’emploi au titre de la législation française.

Les salariés employés par une société étrangère qui n’est pas établie en France

- Le régime des salariés travaillant en France et employés par une société étrangère qui n’est pas établie en France n’est pas prévu par le Code du travail.

- En revanche le Code de la sécurité sociale prévoit que les salariés dont l’employeur est une entreprise étrangère dont le siège social est situé à l’étranger (sans établissement en France) et qui exerce son activité professionnelle en France, relève obligatoirement du régime français de sécurité sociale (article L.243-1-2 et R.243-8-1 du Code de la sécurité sociale).

- Dans ce cas, l’employeur remplit ses obligations relatives aux déclarations et versements des cotisations et contributions patronales et salariales dues au titre de l’emploi de personnel salarié relevant du régime français de Sécurité sociale, auprès du régime de la Sécurité sociale et de l’assurance chômage auprès d’un organisme de recouvrement unique : l’Urssaf Alsace : Centre national firmes étrangères (CNFE)

Quelles situations sont visées ?

Les conditions suivantes doivent être réunies :

- Le salarié relève du régime français de sécurité sociale et a un contrat de travail de droit privé avec l’entreprise étrangère ;

- L’employeur, entreprise étrangère, n’a pas d’établissement en France ;

- L’employeur, entreprise étrangère, est soumis aux contributions et cotisations sociales et aux obligations d’assurance contre le risque chômage au titre de la législation française ;

A noter que : les salariés détachés ne sont pas éligibles à l’activité partielle. Un salarié détaché demeure en effet soumis à la législation de sécurité sociale de son Etat d’envoi, il reste donc affilié à son régime de sécurité sociale d’origine. Le cas échéant, ce sont les dispositifs de soutien prévus dans le pays d’établissement de l’employeur qui peuvent trouver à s’appliquer à cette situation.

Qui traitera la demande ?

La demande d’activité partielle sera instruite par l’unité départementale du Bas-Rhin 6, rue Gustave Adolphe Hirn 67085 Strasbourg Cedex.

Quelles pièces doivent-être transmises à la demande ?

- Tout document démontrant la nécessité de recours à l’activité partielle en lien avec la crise sanitaire du Covid-19 (réduction d’activité…)

- Un document justifiant de l’adresse de l’entreprise à l’étranger

- Un RIB français

- Les informations requises à l’article R.5122-2 du Code du travail (période prévisible de sous activité, nombre de salariés concernés)

A noter que l’adresse à remplir dans le SI sera l’adresse de l’UD 67 et l’adresse de la société à l’étranger devra être mentionnée dans la case « adresse complémentaire » et dans un document annexe à la demande.

Fiche annexe salariés à temps partiel

Référence

L’article 3 de l’ordonnance n° 2020-346 du 27 mars 20201 vise à garantir aux salariés à temps partiel une indemnité horaire minimale d’activité partielle dès lors qu’ils sont habituellement rémunérés au moins au SMIC.

Extrait ordonnance :

Article 3 de l’ordonnance : Le taux horaire de l’indemnité d’activité partielle versée aux salariés mentionnés à l’article L. 3123-1 du code du travail ne peut être inférieur au taux horaire du salaire minimum interprofessionnel de croissance, sous réserve des dispositions du second alinéa. Lorsque le taux horaire de rémunération d’un salarié mentionné à l’article L. 3123-1 du code du travail est inférieur au taux horaire du salaire minimum interprofessionnel de croissance, le taux horaire de l’indemnité d’activité partielle qui lui est versée est égal à son taux horaire de rémunération.

Régime en vigueur avant l’ordonnance

- Avant cette disposition législative, les salariés à temps partiel n’étaient pas couverts par un principe de minimum horaire lorsqu’ils étaient placés en position d’activité partielle.

- Cela avait pour conséquence une indemnité d’activité partielle pouvant être en-deçà du SMIC horaire net.

- La disposition de l’ordonnance a pour objet de verser un revenu de remplacement au moins égal à 8,03 euros / heure non travaillée aux salariés à temps partiel qui sont habituellement rémunérés au moins au SMIC.

L’article 3 de l’ordonnance n° 2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle dispose que les salariés à temps partiel sont désormais couverts par le principe de rémunération horaire minimale qui ne peut être inférieure :

- Au SMIC horaire net (8,03 euros) si leur rémunération antérieure correspondait au moins au taux horaire du salaire minimum de croissance ;

- A leur taux horaire habituel si celui-ci est en-deçà du SMIC horaire pour les jeunes travailleurs.

Comment cela fonctionne ?

Le décompte du nombre d’heures ouvrant droit à l’allocation et à l’indemnité d’activité partielle est similaire à celui visé à la fiche pratique relative à la rémunération.

| Situations | Dispositions antérieures | Dispositions actuelles |

| Salarié rémunéré au SMIC horaire | L’employeur était tenu de verser une indemnité brute horaire d’au moins 7,1€ (70% de 10,15€)

| Le taux plancher de 8,03 (taux horaire net du SMIC) s’applique aux salariés à temps partiel.

|

| Salarié rémunéré en-deçà du SMIC (exemple d’un jeune travailleur visé au 1° de l’article D. 3231-3 du Code du travail, rémunéré à hauteur de 80% de 10,15 = 8,12 € bruts / heure) | L’employeur était tenu de verser 5,68 euros d’indemnité partielle (70% de 8,12€)

| L’employeur est tenu de verser une indemnité horaire nette de 6,42€ au salarié (80% du taux plancher égal à 8,03€)

|

Questions-réponses Ministère du travail (mise à jour du 29 avril 2020)

Le document vous est proposé en version pdf dans notre outil.

Les zones modifiées ou précisées sont affichées en surbrillance bleue

Régime social des indemnités d’activité partielle

| Questions | Réponses |

| Quel est le régime social applicable aux indemnités d’activité partielle ? (ajouté le 02.04.20 , modifié le 22 04 , modifié le 29 04 ) | Prélèvements sociaux assis sur les indemnités d’activité partielle Les indemnités d’activité partielle sont des revenus de remplacement exonérées à ce titre de l’ensemble des cotisations et contributions sociales assises sur les revenus d’activité, mais soumises à la CSG sur les revenus de remplacement au taux de 6,2 % et à la CRDS au taux de 0,5 %. Ces contributions sont assises sur les indemnités d’activité partielle après application de l’abattement pour frais professionnels (1,75 %). Les salariés relevant du régime local d'assurance maladie complémentaire obligatoire des départements du Haut-Rhin, du Bas-Rhin et de la Moselle demeurent en outre redevables de la cotisation maladie au taux de 1,50 %. Pour les salariés qui ne sont pas redevables de la CSG et de la CRDS car ils ne résident pas fiscalement en France, une cotisation maladie majorée est due au taux de 2,80 % sur l’intégralité de l’indemnité. Pour les salariés qui ne sont pas redevables de la CSG et de la CRDS car ils exercent leur activité à Mayotte, une contribution maladie est due au taux de 2,35 % sur l’intégralité de l’indemnité. Les indemnités d’activité partielle versées aux apprentis sont soumises au même régime social que les autres indemnités. Ce régime social est également applicable si l’employeur ne demande pas l’allocation remboursant l’indemnité d’activité partielle. Dispositif d’écrêtement Par ailleurs, un dispositif d’écrêtement des prélèvements sociaux est prévu à l’article L. 136-1-2 du code de la sécurité sociale pour que l’indemnité versée ne puisse être inférieure au SMIC. Ce dispositif est applicable à la CSG, la CRDS, la cotisation maladie majorée pour les non-résidents ainsi qu’à la contribution maladie pour les salariés mahorais : · Pour une entreprise qui cesse complètement son activité durant le mois, le précompte des contributions et/ou cotisations sociales ne peut avoir pour effet de porter l’allocation nette d’activité partielle en deçà du SMIC brut. Ainsi les salariés percevant une allocation mensuelle égale au SMIC brut (10,15 € x (52x35) /12) seront exonérés de prélèvements sociaux. Pour les indemnités supérieures à ce montant, les prélèvements sociaux seront le cas échéant réduits afin de garantir le SMIC brut. Le précompte doit se faire dans l’ordre suivant : CSG déductible, CSG non déductible, CRDS et le cas échéant la cotisation du régime local. · En cas d’activité partielle durant le mois, le précompte des contributions sociales ne peut avoir pour effet de porter le montant cumulé de la rémunération nette d'activité et de l'allocation perçue en deçà du SMIC brut. Le SMIC brut pris en compte pour l’application de l’écrêtement ne doit faire l’objet d’aucune proratisation liée à la durée de travail ou à la présence du salarié sur le mois. Indemnités d’activité partielle complémentaires

Ainsi, dans le cas où l’indemnité légale est supérieure à 31,97 euros, les indemnités complémentaires seront intégralement soumises à cotisations et contributions sociales sur les revenus d’activité. Date d’entrée en vigueur

|

Dans le cas où l’indemnité légale est inférieure à cette limite seule la part des indemnités complémentaires qui conduit à franchir cette limite sont assujetties aux contributions et cotisations sociales applicables aux revenus d’activité.

Exemples chiffrés (ajoutés en version 29/04/2020)

Exemple 1

- Un salarié est habituellement rémunéré 40,60 euros/heure.

- L’indemnité horaire légale d’activité partielle sera de 28,42 euros (40,60*70%).

- Une DUE prévoit un maintien de 100 % de la rémunération antérieure du salarié.

- L’employeur calcule à ce titre une indemnité complémentaire correspondant à 30 % de sa rémunération habituelle, soit 12,18 euros.

- L’indemnité totale de 40,60 euros est donc supérieure à la limite de 31,97 euros.

- Les indemnités légales sont toujours assujetties à la CSG et CRDS sur les revenus de remplacement au taux de 6,7 %. 3,55 euros des indemnités complémentaires bénéficieront également de ce régime social applicable aux revenus de remplacement puisque cette part des indemnités complémentaires additionnée à l’indemnité légale demeure inferieure à la limite de 31,97 euros.

- 8,63 euros (40,60 - 31,97) seront assujetties aux contributions et cotisations sociales applicables aux revenus d’activité puisqu’ils portent l’indemnité globale au-delà de la limite de 31,97 euros.

Exemple 2

- Un salarié est habituellement rémunéré 60,90 euros/heure.

- L’indemnité horaire légale d’activité partielle sera de 42,63 euros (60,90*70%).

- Une DUE prévoit un maintien de 100 % de la rémunération antérieure du salarié.

- L’employeur calcule à ce titre une indemnité complémentaire correspondant à 30 % de sa rémunération habituelle, soit 18,27 euros.

- L’indemnité totale est de 60,90 euros qui est donc supérieure à la limite de 31,97 euros.

- Les indemnités légales sont toujours assujetties à la CSG et CRDS sur les revenus de remplacement au taux de 6,7 %. Les indemnités complémentaires (18,27 euros/heure) seront intégralement assujetties à cotisations et contributions sociales sur les revenus d’activité.

- Par ailleurs, les sommes qui seraient versées au titre d’indemnisation d’heures chômées non indemnisables au titre de l’activité partielle car excédant la durée légale du travail ou les heures supplémentaires structurelles résultant d’un accord collectif ou d’une convention individuelle de forfait, sont assujetties, au même titre que les rémunérations, aux cotisations et contributions sociales.

Évolutions législatives et réglementaires d’urgence prises dans le cadre de la crise Covid-19

| Questions | Réponses |