Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

- Questions/réponses sur l’activité partielle : publications de l’année 2023

- L’activité partielle et l’autorisation administrative préalable en 2025

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

- Comment gérer l’activité partielle en paie en 2024 ?

Exemple 1

Présentation du contexte

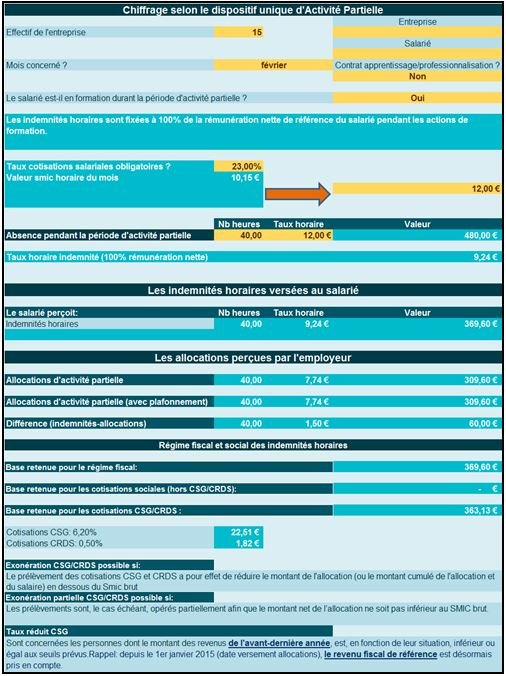

- Supposons une entreprise dont l’effectif est de 15 salariés ;

- Un salarié est placé en activité partielle pendant 30 heures durant le mois de février 2020 ;

- Sa rémunération habituelle est de 12,00 € de l’heure sur un rythme de 35h/semaine ;

- Le taux de cotisations salariales le concernant est de 23% ;

- Le taux horaire retenu est égal à 100% de sa rémunération nette (le salarié est en formation pendant la période d’activité partielle).

Les indemnités versées au salarié

Elles sont calculées sur 100% de la rémunération horaire nette, tenant compte d’un taux de cotisations salariales habituelle de 23%.

Dans notre exemple, cela correspond donc à 12,00 € * 77 %= 9,24 €.

Les allocations perçues par l’employeur

Compte tenu de l’effectif, l’employeur bénéficiera d’allocations à hauteur de 7,74 € par heure éligible.

Régime social et fiscal

Les allocations versées au salarié sont :

- Soumises à l’impôt sur le revenu ;

- Exonérées de toutes cotisations sociales (hors CSG et CRDS) ;

- Soumises aux cotisations CSG et CRDS au taux particulier de 6,70%, avec un abattement de 1,75%.

Notre outil Excel propose alors

Exemple 2

Présentation du contexte

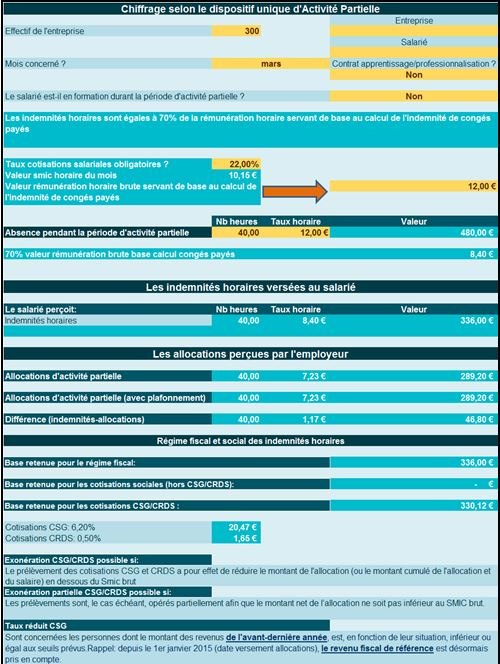

- Supposons une entreprise dont l’effectif est de 300 salariés ;

- Un salarié est placé en activité partielle pendant 40 heures durant le mois de février 2020 ;

- Sa rémunération habituelle est de 11,00 € de l’heure sur un rythme de 35h/semaine ;

- Sa rémunération servant de base au calcul des congés payés est supposée être de 12€/heure ;

- Le taux de cotisations salariales le concernant est de 22% ;

- Le taux horaire retenu est égal à 70% de sa rémunération brute servant de base au calcul des congés payés.

Les indemnités versées au salarié

Elles sont calculées sur 70% de la rémunération horaire brute, servant de base au calcul de l’indemnité de congés payés.

Dans notre exemple, cela correspond donc à 12,00 € * 70,00 %= 8,40 €.

Les allocations perçues par l’employeur

Compte tenu de l’effectif, l’employeur bénéficiera d’allocations à hauteur de 7,23 € par heure éligible.

Régime social et fiscal

Les allocations versées au salarié sont :

- Soumises à l’impôt sur le revenu ;

- Exonérées de toutes cotisations sociales (hors CSG et CRDS) ;

- Soumises aux cotisations CSG et CRDS au taux particulier de 6,70%, avec un abattement de 1,75%.

Notre outil Excel propose alors