Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Le régime fiscal et social de l’indemnité de rupture conventionnelle en 2025

- Traitement fiscal et social de l’indemnité transactionnelle versée en cas de rupture conventionnelle en 2025

- Le chiffrage de l’indemnité en cas de rupture conventionnelle en 2025

- Le régime social des gratifications stagiaires selon le BOSS en 2025

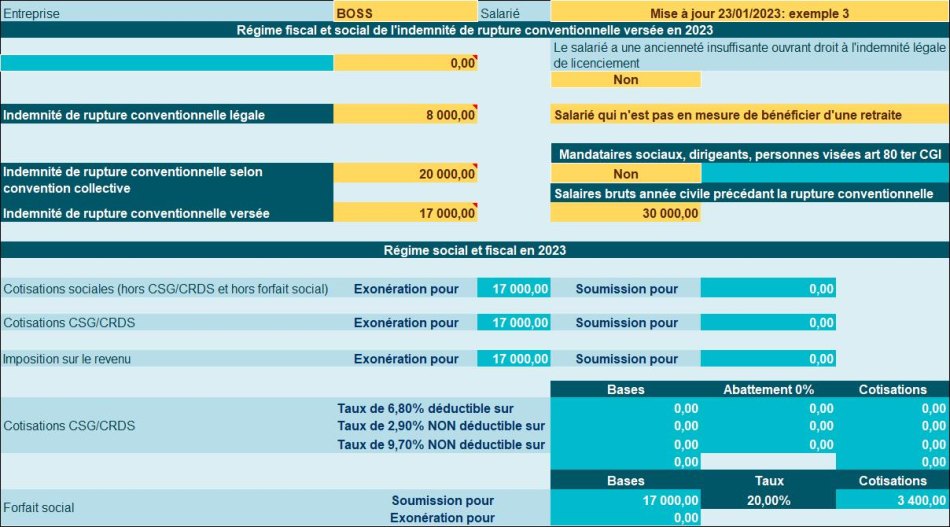

Régime fiscal et social en 2023

Il convient de prendre en considération les 2 situations suivantes :

- Le salarié a atteint l’âge d’ouverture des droits dans un régime de retraite de base obligatoire : aucune exonération fiscale ou sociale n’est alors applicable ;

- Le salarié n’a pas atteint l’âge d’ouverture des droits dans un régime de retraite de base obligatoire : l’indemnité fait alors l’objet d’exonérations fiscales et sociales dans la limite de plafonds.

Exemples chiffrés

Présentation du contexte

Les exemples chiffrés proposés par le BOSS, dans sa mise à jour du 23 janvier 2023 concerne la seule situation où :

- Le salarié n’a pas atteint l’âge d’ouverture des droits dans un régime de retraite de base obligatoire : l’indemnité fait alors l’objet d’exonérations fiscales et sociales dans la limite de plafonds.

Exemple chiffré 1

Présentation du contexte

- Un salarié perçoit en 2023 une indemnité de rupture conventionnelle individuelle d’un montant de 19.000 € ;

- La rémunération de l’année précédant la rupture du contrat de travail est de 30.000 €.

Traitement fiscal et social

Vérification du seuil d’assujettissement dès le 1er euro et du plafonnement de l’exonération de 2 PASS

- Seuil au-delà duquel l’indemnité est soumise à cotisations : 87.984 € (2 PASS)

- Seuil au-delà duquel l’indemnité est soumise à cotisations dès le 1er euro : 439.920 € (seuil de 10 PASS non atteint, traitement régime des « parachutes dorés »).

Traitement fiscal

Détermination de la part non imposable :

- Double de la rémunération N-1 : 60 000 €

- Moitié de l’indemnité perçue : 9 500 €

- Indemnité conventionnelle de licenciement : 8 000 €.

On retient la plus favorable des 3limites ci-dessus.

La limite la plus favorable est de 60 000 €.

Compte tenu du montant versé de 19 000 €, l’indemnité n’est pas imposable pour la totalité de son montant.

Traitement social

Détermination de la part exclue de l’assiette des cotisations de sécurité sociale

- La part non imposable de l’indemnité de rupture conventionnelle versée, soit la totalité de la somme de 19.000 €, est inférieure au plafonnement de l’exonération sociale de 2 PASS (87 984€) ;

- L’indemnité est donc intégralement exclue de l’assiette des cotisations de sécurité sociale.

La part non-soumise aux contributions CSG/CRDS est identique à la fraction exonérée de cotisations sociales, même si le BOSS n’apporte pas ici cette précision.

Enfin, la fraction soumise au forfait social correspond à la part exonérée de cotisations sociales, soit ici une base de 19.000 € (précision qui n’est pas ici apportée par le BOSS).

Notre outil

Exemple chiffré 2

Présentation du contexte

- Un salarié perçoit en 2023 une indemnité de rupture conventionnelle individuelle d’un montant de 17.000 € ;

- Le montant de l’indemnité légale de licenciement est de 8.000 € ;

- Le montant de l’indemnité conventionnelle de licenciement est de 20.000 € ;

- La rémunération de l’année précédant la rupture du contrat de travail est de 30.000 €.

Il n’y a aucun montant spécifique afférent à la rupture conventionnelle prévu dans la convention collective de branche. Dans ce cas, on retient par défaut pour premier seuil d’exclusion le montant de l’indemnité conventionnelle de licenciement, soit 20 000 €

Traitement fiscal et social

Nous avons considéré que la situation était identique à l’exemple 1, soit un total des rémunérations brutes versées sur N-1 de 30.000 €

L’indemnité de rupture est traitée comme suit au niveau fiscal et social :

| Rubriques | Partie exonérée | Partie soumise |

| Impôt sur le revenu | 17.000 € | Néant |

| Cotisations sociales | 17.000 € | Néant |

| CSG/CRDS | 17.000 € | Néant |

| Forfait social | Néant | 17.000 € |

Notre outil

Références

Mise à jour du BOSS au 23 janvier 2023, intitulée « Mise à jour au 1er janvier 2023 des données paramétriques »