Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Les frais professionnels selon le BOSS en 2025

- Le régime fiscal et social de l’indemnité de rupture conventionnelle en 2025

- Exonération heures supplémentaires et complémentaires en 2025 : les informations du BOSS

- Traitement fiscal et social de l’indemnité de rupture conventionnelle en 2025 : exemples chiffrés

Préambule

Les exemples chiffrés proposés par le BOSS, en avril 2021, les principes demeurent applicables en 2023, mais avec des seuils différents, compte tenu du fait que le PMSS 2023 a une valeur revalorisée de 3.666 € (confirmée pour la 1ère fois par le BOSS le 10 octobre 2022, par communiqué).

Traitement fiscal et social : principes généraux

Indemnités dues

Lors de la rupture conventionnelle collective du contrat de travail, le salarié a droit :

- Aux indemnités de rupture prévues par l'accord portant rupture conventionnelle collective. Ces indemnités ne peuvent être inférieures aux indemnités légales dues en cas de licenciement ;

- À des indemnités ou allocations versées, le cas échéant, dans le cadre de mesures visant à faciliter l’accompagnement et le reclassement externe des salariés sur des emplois équivalents.

Texte de référence : article L. 1237-19-1 5° et 7° du code du travail

Régime fiscal et social (hors CSG/CRDS et forfait social)

Les indemnités allouées à l’occasion de la rupture conventionnelle collective du contrat de travail, ainsi que les sommes versées visant à faciliter l’accompagnement et le reclassement externe des salariés sur des emplois équivalents, sont :

- Totalement exonérées d’impôt sur le revenu;

- Et dès lors exclues de l’assiette des cotisations, dans la limite de 2 PASS (2 fois le montant annuel du plafond de sécurité sociale), la fraction des indemnités et allocations excédant la valeur de 2 fois le PASS est soumise à l’ensemble des cotisations de sécurité sociale.

Pour apprécier cette limite, il est fait masse de l’ensemble des indemnités perçues par le salarié au titre de la rupture conventionnelle collective.

Droit au bénéfice de la retraite

Dans le cadre d’une rupture conventionnelle collective :

- Aucune distinction ne doit être opérée entre les salariés en âge de bénéficier d’une pension de retraite d’un régime légalement obligatoire et les autres.

Textes de référence : article L. 242-1 7° du code de la Sécurité sociale et 80 duodecies 1° du code général des impôts

Régime social : CSG/CRDS

Les indemnités allouées dans le cadre de l’accord portant rupture conventionnelle sont exclues de l’assiette de la CSG et de la CRDS, dans la limite du moins élevé des montants suivants :

- Le montant prévu pour ce motif de rupture par la convention collective de branche, l’accord professionnel ou interprofessionnel ou la loi, si ce dernier est plus élevé. En l’absence de montant légal ou conventionnel pour le motif concerné, le montant de l’indemnité légale ou conventionnelle de licenciement sera retenu ;

- Le montant exclu de l’assiette des cotisations de sécurité sociale qui est au maximum de 2 PASS.

Pour l’appréciation des limites d’exclusion de l’assiette des contributions, il y a lieu de faire masse de l’ensemble des indemnités perçues en application de la convention de rupture conventionnelle collective.

- Lorsqu’aucun montant spécifique d’indemnité de rupture conventionnelle collective n’est prévu par la convention collective de branche, l’accord professionnel ou interprofessionnel ou la loi ;

- Le seuil d’exclusion de l’assiette des contributions doit être fixé par référence à l’indemnité légale de licenciement.

Textes de référence : articles L. 1237-19-1 du code du travail et L. 137-15 du code de la Sécurité sociale.

Le cas échéant, la fraction de l’indemnité de rupture conventionnelle versée excédant les limites d’exonération ou 2 fois le montant du PASS est intégrée à l’assiette de la CSG et de la CRDS, sans application de l’abattement pour frais professionnels de 1,75 %.

Régime fiscal et social : parachutes dorés

Les indemnités de rupture conventionnelle collective d’un montant supérieur à 10 fois le PASS (cette somme est ramenée à 5 fois le PASS en cas de cumul avec des indemnités pour rupture du mandat social) sont :

- Totalement exonérées d’impôt sur le revenu;

- Intégralement soumises à cotisations, et aux contributions CSG et CRDS.

Régime social : forfait social

- Le forfait social n’est pas dû sur la fraction des indemnités soumise à CSG et à CRDS mais exclue de l’assiette des cotisations.

Textes de référence : articles. 136-1-1 III 5° et L. 137-15 du code de la Sécurité sociale

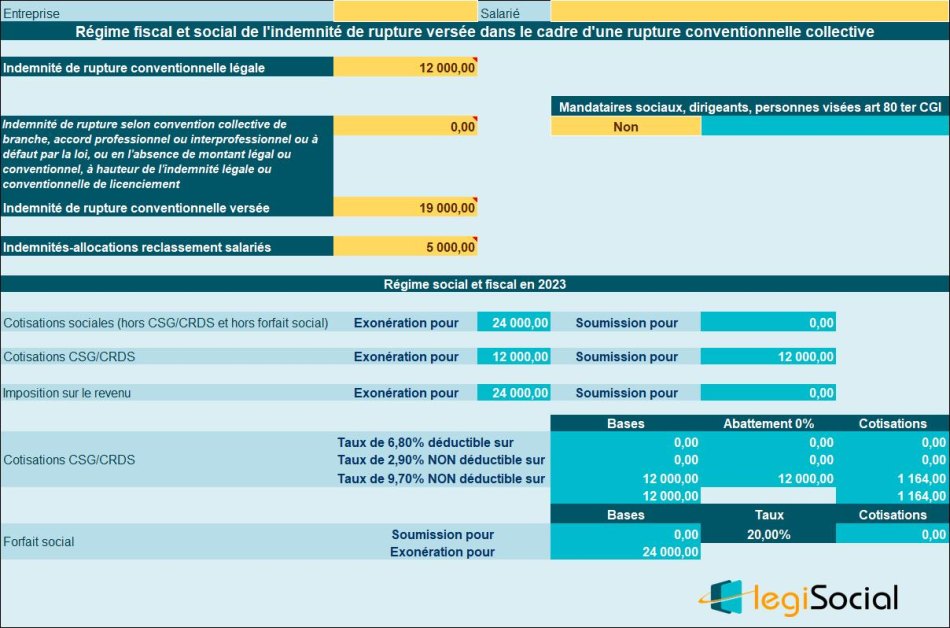

Salarié 1

Présentation du contexte

Dans le cadre d’un accord portant rupture conventionnelle collective :

- Un salarié perçoit en 2023 une indemnité de rupture d’un montant de 19.000 € ;

- Ainsi qu’une aide à la création d’entreprise d’un montant de 5.000 €.

Nous avons supposé une indemnité légale égale à l’indemnité conventionnelle versée, soit 19.0000 €.

Rappel des seuils à respecter

- Seuil au-delà duquel l’indemnité est soumise à cotisations : 87 984 € (2 PASS) ;

- Montant au-delà duquel l’indemnité est soumise à cotisations dès le 1er euro : 439.920 € (10 PASS).

Régime fiscal

- Les indemnités prévues par l’accord portant rupture conventionnelle ne sont pas imposables pour la totalité de leur montant.

Régime social

- Il est fait masse des indemnités versées dans le cadre de la convention de rupture collective et la part non imposable est comparée avec le seuil d’exclusion de l’assiette des cotisations : 24 000 € < 82 272 €.

- Dans le cas présent, les indemnités allouées dans le cadre de la rupture conventionnelle collective sont intégralement exclues de l’assiette des cotisations;

- L’exonération au titre des contributions CSG/CRDS est toutefois limitée à 19.000 €.

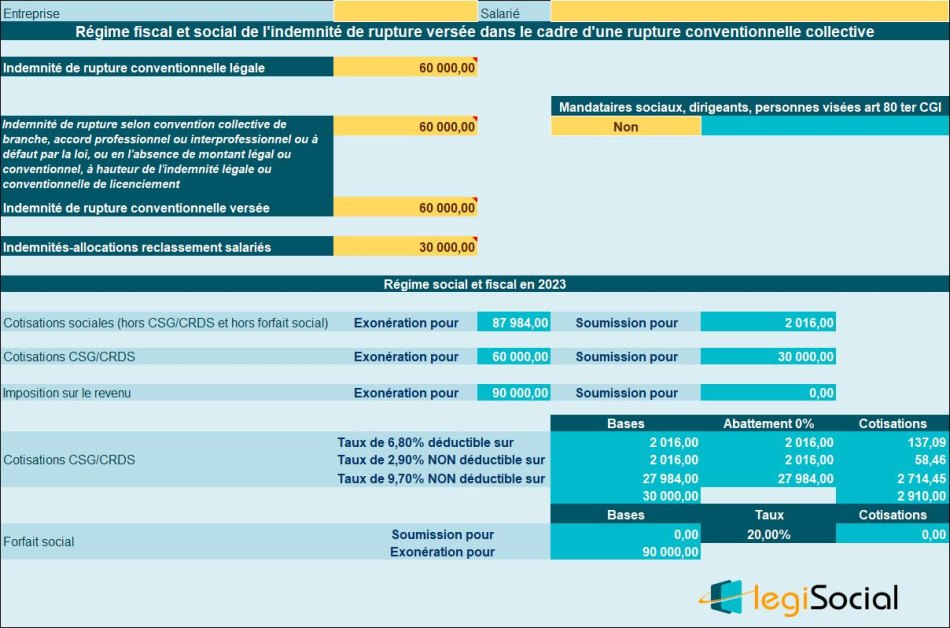

Salarié 2

Présentation du contexte

Dans le cadre d’un accord portant rupture conventionnelle collective :

- Un salarié perçoit en 2023 une indemnité de rupture d’un montant de 60.000 € ;

- Ainsi qu’une aide à la création d’entreprise d’un montant de 30.000 €.

Nous avons supposé une indemnité légale égale à l’indemnité conventionnelle versée, soit 60.0000 €.

Rappel des seuils à respecter

- Seuil au-delà duquel l’indemnité est soumise à cotisations : 87.984 € (2 PASS) ;

- Montant au-delà duquel l’indemnité est soumise à cotisations dès le 1er euro : 439.920 € (10 PASS).

Régime fiscal

- Les indemnités prévues par l’accord portant rupture conventionnelle ne sont pas imposables pour la totalité de leur montant.

Régime social

- Il est fait masse des indemnités versées et la part non imposable est comparée avec le seuil d’exclusion de l’assiette des cotisations : 90 000 € > 87.984 € ;

- Dans le cas présent, les indemnités allouées dans le cadre de la rupture conventionnelle collective sont exclues de l’assiette des cotisations dans la limite de 87.984 €.

- La fraction excédentaire de 2.016 € (90 000 € – 87.984 €) doit être soumise aux cotisations de sécurité sociale dans les conditions de droit commun ;

- L’exonération au titre des contributions CSG/CRDS est toutefois limitée à 60.000 €

Salarié 3

Présentation du contexte

Un salarié perçoit dans le cadre d‘un accord portant rupture conventionnelle collective :

- Une indemnité de rupture d’un montant de 19.000 € ;

- Ainsi qu’une aide à la création d’entreprise d’un montant de 5 000 € ;

- Le montant de l’indemnité légale de licenciement est de 12.000 €.

Il n’y a pas de montant spécifique prévu par les conventions et accords collectifs.

Rappel des seuils à respecter

- Seuil au-delà duquel l’indemnité est soumise à cotisations : 87.984 € (2 PASS) ;

- Montant au-delà duquel l’indemnité est soumise à contributions dès le 1er euro : 439.920 € (10 PASS).

Régime fiscal

- Les indemnités prévues par l’accord portant rupture conventionnelle ne sont pas imposables pour la totalité de leur montant.

Régime social

- Il est fait masse des indemnités versées et la part non imposable est comparée avec le seuil d’exclusion de l’assiette des cotisations : 000 € < 87.984 € ;

- Dans le cas présent, les indemnités allouées dans le cadre de la rupture conventionnelle collective sont intégralement exclues de l’assiette des cotisations.

Détermination de la limite d’exclusion de l’assiette de la CSG et de la CRDS

On retient la plus petite des 2 limites suivantes :

- Indemnité légale de licenciement : 12 000 €

- Montant exclu de l’assiette des cotisations de sécurité sociale : 24 000 €

Dans le cas d’espèce, l’indemnité prévue par l’accord portant rupture conventionnelle collective est exclue de l’assiette de la CSG et de la CRDS dans la limite de 12 000 €.

Détermination du régime social de la fraction excédentaire :

- La fraction excédentaire de 12 000 € est soumise à la CSG et à la-CRDS, sans abattement de 1,75 %.

- Bien qu’exclue de l’assiette des cotisations de sécurité sociale et soumise à la CSG et à la CRDS, cette fraction de 12 000 € n’est pas assujettie à forfait social.