Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Les frais professionnels selon le BOSS en 2025

- Exonération heures supplémentaires et complémentaires en 2025 : les informations du BOSS

- La déduction forfaitaire sur les heures supplémentaires en 2025 : les informations du BOSS

- Réduction Fillon dans le secteur du transport en 2025 : les informations du BOSS

Références BOSS : points n°10 à 1110

Définition des avantages en nature

- Conformément à l’article L.3241-1 du code du travail, le salaire doit en principe être payé en argent ;

- Toutefois, il est admis que le salarié puisse également être rémunéré en nature.

Article L3241-1

Sous réserve des dispositions législatives imposant le paiement des salaires sous une forme déterminée, le salaire est payé en espèces ou par chèque barré ou par virement à un compte bancaire ou postal.

Toute stipulation contraire est nulle.

En dessous d'un montant mensuel déterminé par décret, le salaire est payé en espèces au salarié qui le demande.

Au-delà d'un montant mensuel déterminé par décret, le salaire est payé par chèque barré ou par virement à un compte bancaire ou postal.

Cette forme de rémunération peut dans certains cas :

- Couvrir l’intégralité de la rémunération du salarié, à condition que la valeur réelle de ces avantages lui assure une rémunération au moins égale au SMIC.

Néanmoins, le plus souvent, cette forme de rémunération a le caractère d’accessoire du salaire versé en argent et constitue un avantage en nature qui s’ajoute à celui-ci.

Fourniture bien ou service

L’avantage en nature consiste :

- Dans la fourniture ou la mise à disposition d’un bien ou d'un service;

- Permettant au salarié de faire l’économie de frais qu’il aurait dû normalement supporter.

Élément de rémunération soumis aux cotisations

- Aux termes de l’article L.136-1-1 du code de la sécurité sociale, les cotisations de sécurité sociale, la CSG et la CRDS sont dues sur « toutes les sommes ainsi que les avantages et accessoires en nature ou en argent qui y sont associés »;

- Ainsi, les avantages en nature constituent un élément de la rémunération qui, au même titre que le salaire proprement dit, doit être intégré à l’assiette des cotisations et contributions sociales.

Une valeur brute

- La valeur des avantages en nature doit figurer sur le bulletin de paie du salarié, pour leur valeur brute ;

- Les règles de calcul et de prélèvement des cotisations sont appliquées selon les mêmes modalités que pour les autres éléments de rémunération.

Textes de référence : Article L.136-1-1 du code de la sécurité sociale et Cour de cassation, chambre sociale, 27 mars 1990, n° 87-43.813

Personnes concernées

- Les avantages en nature ne sont retenus pour être pris en compte dans l’assiette des cotisations et contributions sociales que lorsqu’ils sont perçus à l’occasion de l’activité du salarié.

- Il est indifférent que l’avantage en nature soit octroyé par l’intermédiaire d’un tiers dès lors que cet octroi est opéré en considération de l’appartenance du salarié à l’entreprise concernée.

Sont concernés :

- Tous les travailleurs salariés, y compris les salariés employés par des employeurs n’ayant pas d’établissement en France ;

- Tous les travailleurs assimilés à des salariés affiliés au régime général, dont les gérants minoritaires de sociétés à responsabilité limitée et de sociétés d’exercice libéral à responsabilité limitée, les présidents directeurs généraux de société anonyme et les présidents et dirigeants de société par actions simplifiées.

- Dans la fonction publique, les fonctionnaires et les agents contractuels.

Textes de référence : Articles L.311-2 et L. 311-3 du code de la sécurité sociale

Modalités d’évaluation des avantages en nature

Règles générales

La valeur de l’avantage en nature à réintégrer à l’assiette des cotisations et contributions sociales est déterminée :

- Soit en fonction de sa valeur réelle;

- Soit, dans les cas pour lesquels cette forme d’évaluation est prévue, par application de forfaits, sur option de l’employeur ou à titre obligatoire.

Chiffrage méthode forfaitaire

L’arrêté du 10 décembre 2002 prévoit un système de forfaits qui est applicable pour les principaux avantages en nature :

- Nourriture ;

- Logement ;

- Véhicule ;

- Outils issus des nouvelles technologies de l’information et de la communication (NTIC).

Chiffrage méthode réelle

- Dans les autres cas, les avantages en nature sont nécessairement déterminés par rapport à la valeur réelle;

- L’évaluation de l’avantage en nature d’après la valeur réelle est déterminée sur la base de l’économie réalisée par les salariés en bénéficiant.

Mandataires sociaux : AN logement

- S’agissant des mandataires sociaux limitativement énumérés par l’arrêté ;

- L’avantage accordé sous forme de logement attribué au titre de leur mandat est évalué d’après sa valeur réelle.

Texte de référence : Articles 1 à 4 et 6 de l’arrêté du 10 décembre 2002.

Évaluation minimale

- Le montant des avantages déterminé sur la base des forfaits prévus par l’arrêté du 10 décembre 2002 constitue une évaluation minimale, à défaut de stipulations de montants supérieurs prévues par la convention ou l’accord collectif applicable à l’activité professionnelle considérée ;

- Les montants des forfaits peuvent également être remplacés par des valeurs supérieures d’un commun accord entre le salarié et son employeur.

Evaluation inférieure selon convention collective

- Lorsque la convention collective prévoit une évaluation inférieure, celle-ci ne peut être retenue pour déterminer l’assiette des cotisations ;

- Les forfaits prévus par l’arrêté fixent en effet une règle générale d’ordre public.

Valeur réelle < valeur forfaitaire

- En revanche, lorsque l’avantage en nature (logement, véhicule ou nouvelles technologies) est estimé sur une base réelle ;

- Le montant de la valeur réelle peut être inférieur à l’évaluation forfaitaire sous réserve de la production de justificatifs.

Texte de référence : Arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale.

Participation du salarié

Les avantages en nature peuvent être consentis :

- A titre gratuit ;

- Ou moyennant une participation ou une contribution du travailleur salarié ou assimilé.

Pas de remise en cause, mais une minoration

La participation du salarié :

- Ne remet pas en cause les modalités d’évaluation de l’avantage consenti ;

- Et vient seulement minorer la valeur de l’avantage à concurrence de cette participation.

Situations particulières

Salarié rémunéré exclusivement en avantages en nature

Lorsque le salarié est exclusivement rémunéré sous la forme d’avantages en nature (*) :

- Seules les cotisations patronales sont dues sur la valeur des avantages en nature.

(*) situation qui peut notamment concerner les employés au pair

- En outre, pour les travailleurs salariés ou assimilés rémunérés exclusivement en avantages en nature ;

- L’avantage logement doit, en cas d’option pour l’évaluation forfaitaire, être évalué sur la base de la 1ère tranche du barème.

Texte de référence : Article R. 242-1 du code de la sécurité sociale

Agent de la fonction publique

L’ensemble des règles précitées (évaluation forfaitaire ou réelle, valeur minimale, etc.) est applicable aux fonctionnaires des 3 fonctions publiques pour la détermination de l’assiette de la CSG et de la CRDS ainsi qu’aux agents contractuels pour le calcul de l’ensemble des cotisations et contributions de sécurité sociale.

S’agissant des avantages en nature servis aux fonctionnaires :

- L’évaluation doit être opérée en prenant en compte l’ensemble de la rémunération perçue par l’agent ;

- Sans référence au traitement soumis à retenue pour pension.

Textes de référence : Cour de Cassation – 2ème chambre civile – 25 février 2010 Service Départemental d’incendie et de secours c/Urssaf de la Gironde et Cour de cassation, 2ème chambre civile, 16 juin 2011, Urssaf du Rhône contre Hospices civils de Lyon

Avantage en nature nourriture

Définition et modalités d’évaluation

Un avantage en nature est constitué lorsque l’employeur fournit gratuitement la nourriture à un salarié.

En application de l’article 1er de l’arrêté du 10 décembre 2002, l’avantage est évalué de façon forfaitaire ;

Au 1er janvier 2021, à 4,95 € pour un seul repas et à 9,90 € par journée.

Ces valeurs sont revalorisées au 1er janvier de chaque année conformément au taux prévisionnel d’évolution en moyenne annuelle des prix à la consommation hors tabac et arrondis à la dizaine de centimes d’euro la plus proche.

- L’avantage constitué par la fourniture du repas par l’employeur ;

- Se distingue du remboursement sous forme d’allocations forfaitaires des frais engagés par le salarié pour se nourrir lors d’un déplacement professionnel.

Mandataires sociaux

- Ces dispositions sont également applicables, depuis le 1er janvier 2020 :

- Aux personnes titulaires d’un mandat social, pour lesquelles il n'est plus requis de tenir compte de la valeur réelle des repas.

Texte de référence : Article 1er de l’arrêté du 10 décembre 2002 modifié par l’article 1er de l’arrêté du 23 décembre 2019

Titre restaurant

Exonération sociale

La participation de l’employeur à l'acquisition d'un titre restaurant est exonérée de cotisations de sécurité sociale :

- Dans la limite du montant prévu à l'article 81-19° du code général des impôts soit 5,55 € (valeur au 1er janvier 2021) ;

- Lorsque le montant de cette participation est compris entre 50 % et 60 % de la valeur du titre restaurant.

Soumission en cas de non-respect

- En cas de non-respect des règles relatives à l’exonération (dépassement soit de la valeur limite, soit du pourcentage de participation, ou des deux) ;

- La fraction des cotisations et contributions indûment exonérées ou réduites est réintégrée dans l’assiette des contributions et cotisations.

Cette valeur est revalorisée au 1er janvier de chaque année dans la même proportion que la variation de l’indice des prix à la consommation hors tabac entre le 1er octobre de l’avant-dernière année et le 1er octobre de l’année précédant celle de l’acquisition des titres-restaurant et arrondie, s’il y a lieu, au centime d’euro le plus proche.

Textes de référence : Article L. 136-1-1 III 4° a du code de la sécurité sociale et Article 81-19 du code général des impôts.

Mauvaise foi ou agissements répétés

- En cas de mauvaise foi ou d’agissements répétés de l’employeur ;

- La totalité de la participation patronale est réintégrée dans l’assiette des cotisations de sécurité sociale.

Texte de référence : Article L. 133-4-3 du code de la sécurité sociale

Salariés nourris en cantine

Sont ici concernés les :

- Salariés nourris en cantine ou en restaurant d'entreprise ou inter-entreprises ;

- Qui est géré ou subventionné par l'entreprise ou le comité d'entreprise.

Principe général

- La fourniture de repas à la cantine de l'établissement moyennant une participation des salariés ou du mandataire social constitue un avantage en nature ;

- Cet avantage consenti par l'employeur qui en supporte en partie la charge doit être réintégré dans l'assiette de cotisations pour un montant évalué à la différence entre le montant du forfait avantage nourriture prévu par l’article 1er de l’arrêté du 10 décembre 2002 et le montant de la participation personnelle du travailleur salarié ou assimilé.

Tolérance

Toutefois, il est admis que :

- Lorsque la participation du salarié ou du mandataire social est au moins égale à la moitié du forfait prévu par l'article 1er de l'arrêté du 10 décembre 2002 ;

- L’avantage nourriture peut être négligé.

Définition cantine d’entreprise

- La définition de cantine d’entreprise est celle prévue par l’article 85 bis de l’annexe III du code général des impôts.

Article 85 bis

L'application du taux réduit de la taxe sur la valeur ajoutée aux recettes provenant de la fourniture des repas dans les cantines d'entreprises est subordonnée à la réalisation des conditions suivantes :

Les personnes qui assurent la fourniture des repas doivent être liées aux entreprises avec lesquelles elles traitent par un contrat écrit prévoyant les conditions de la fourniture des repas au personnel. Elles doivent, dans le mois de son approbation par les parties, déposer un exemplaire de ce contrat auprès du service des impôts dont elles dépendent et de celui dont relèvent les entreprises avec lesquelles elles ont contracté ;

Les repas doivent être servis de façon habituelle et au seul personnel de l'entreprise partie au contrat, dans les locaux de celle-ci ;

Chaque consommateur doit être en mesure de justifier de son appartenance à l'entreprise ;

Le prix des repas doit être sensiblement inférieur à celui pratiqué par les restaurants similaires ouverts au public ;

Les opérations effectuées dans le cadre de chacun des contrats doivent être comptabilisées distinctement.

Tolérance personnes handicapées dans les ESAT

- Cependant, les personnes handicapées accueillies dans les entreprises et services d’aide par le travail (ESAT) et qui participent au paiement de leur repas au moins pour la moitié du forfait ;

- Bénéficient également de cette tolérance ;

- Et ce quand bien même la cantine de l’ESAT ne bénéficie pas du taux réduit de la taxe sur la valeur ajoutée.

Des précisions concernant ces personnes sont données plus loin…

Personnel des centres commerciaux

- Par ailleurs, cette tolérance s'applique également aux personnels des centres commerciaux prenant leur repas dans la cafétéria ouverte au public ;

- Et dont la participation est au moins égale à la moitié du forfait prévu par l'article 1er de l'arrêté du 10 décembre 2002.

Service repas pour personnes âgées

- Toutefois, le service du repas mis en place par une association mais pour la restauration des personnes âgées qu’elle héberge ou des autres personnes qu’elle accueille dans des structures collectives et qui sert à l’ensemble des bénéficiaires les mêmes menus en provenance des mêmes cuisines et mêmes approvisionnements ;

- Ne caractérise pas l’existence d’une cantine ou d’un restaurant d’entreprise à destination de ses salariés qui permettrait d'appliquer la tolérance d’absence d’assujettissement.

Textes de référence : Cour de Cassation - 2ème chambre civile - 10 mai 2012 n°11-16074 - Association de gestion des équipements sociaux c/ Urssaf du Bas-Rhin et Article 85 bis, annexe 3, du code général des impôts

Fourniture de repas résultant d'une obligation professionnelle ou pris par nécessité de service

- La fourniture de repas résultant d'obligations professionnelles ou pris par nécessité de service prévue conventionnellement ou contractuellement ;

- N’est pas considérée comme un avantage en nature;

- Et n'est en conséquence pas réintégrée dans l'assiette de cotisations.

Repas concernés

Par conséquent, sont exclus de l'assiette des cotisations les repas fournis :

- Aux personnels qui, par leur fonction, sont amenés par nécessité de service à prendre leur repas avec les personnes dont ils ont la charge éducative, sociale ou psychologique ;

- Dès lors que leur présence au moment des repas résulte d'une obligation professionnelle figurant soit dans le projet pédagogique ou éducatif de l'établissement, soit dans un document de nature contractuelle (contrat de travail, convention).

Ces dispositions ne sont pas applicables au personnel de cantine et de service.

La justification peut être apportée par la mention de l'obligation professionnelle dans un projet pédagogique, tout document contractuel ou être inhérente à la fonction de surveillance et d'éducation des personnels concernés.

Praticiens hospitaliers

- Enfin, constitue un avantage en nature pris en compte dans l’assiette des cotisations de sécurité sociale ;

- Le repas fourni à des praticiens hospitaliers assurant un service de garde de 18 heures le soir à 9 heures le lendemain matin dès lors qu’ils n’accomplissent aucune tâche professionnelle durant ces repas, peu important qu’ils soient tenus d’assurer ce service à tout moment de la période de garde.

Texte de référence : Cour de Cassation - 2ème chambre civile - 10/10/2013 Centre hospitalier général de Longjumeau c/Urssaf de Paris

Personnes handicapées accueillies dans des entreprises et services d’aide par le travail (ESAT)

Les personnes handicapées accueillies dans des entreprises et services d’aide par le travail (ESAT) sont susceptibles d’être redevables d’une participation pour le financement des repas que les ESAT leur fournissent dont le montant est fixé par l’arrêté du 13 juillet 1978 à une fois le revenu minimum garanti soit 3,65 € (valeur au 1er janvier 2021).

2 situations envisageables

Situation 1 :

- Lorsque l’intéressé nourri en cantine paie cette participation ;

- Aucun avantage en nature ne doit être réintégré puisque que sa participation est au moins égale à la moitié du forfait (soit 2,47 € au 1er janvier 2021), soit le niveau permettant d’appliquer la tolérance décrite auparavant.

Situation 2 :

- En revanche, lorsque l’intéressé ne participe pas au financement de l’avantage dont il bénéficie ;

- Il est considéré comme étant nourri gratuitement et l’avantage en nature doit être évalué à 4,95 € (valeur au 1er janvier 2021).

Salariés des hôtels, cafés et restaurants

Selon le minimum garanti

Pour les salariés et les titulaires d’un mandat social relevant des conventions collectives nationales des hôtels-cafés-restaurants, de restauration des collectivités, de la restauration rapide, des chaînes de cafétérias et assimilés et des casinos, lorsque l’employeur a l’obligation de fournir gratuitement la nourriture, la valeur de l'avantage en nature est fixée à :

- 2 fois le minimum garanti soit 7,30 € (valeur au 1er janvier 2021) par journée ;

- 1 fois le minimum garanti soit 3,65 € (valeur au 1er janvier 2021) pour un repas.

Ces valeurs sont revalorisées chaque année au 1er janvier conformément au taux prévisionnel d’évolution en moyenne annuelle des prix à la consommation hors tabac et arrondis à la dizaine de centimes d’euros la plus proche.

Textes de référence : Article L. 3231-9, D.3231-10 du code du travail et arrêté du 28 avril 2003

Avantage en nature logement

Définition

- Lorsqu’elle est gratuite ou qu’elle donne lieu à une faible participation du salarié, non assimilable à un loyer;

- La mise à disposition d’un logement constitue un avantage en nature à inclure dans l’assiette des cotisations de sécurité sociale.

Usage mixte

- En cas d’usage à la fois professionnel et privé du logement ;

- L’avantage en nature se limite à la partie utilisée à titre privé.

Chiffrage

2 méthodes

Lorsque l’employeur fournit le logement à son salarié, cet avantage est évalué :

- Forfaitairement ;

- Ou sa valeur peut être calculée, sur option de l’employeur, d’après la valeur locative servant à l’établissement de la taxe d’habitation dans les conditions prévues aux articles 1496 et 1516 du code général des impôts et d’après la valeur réelle pour les avantages accessoires (eau, électricité, gaz, chauffage et garage).

Une option au choix de l’employeur

- L’option est laissée au choix de l’employeur ;

- Celui-ci a la faculté de changer en fin d’exercice l’option prise en fonction de son choix (forfait ou valeur locative servant à l’établissement de la taxe d’habitation) pour l’année entière écoulée, salarié par salarié.

Une option au choix de l’employeur : changement en cours d’année

- L’employeur qui choisit de changer d’option en fin d’année régularise alors les cotisations précomptées au cours de l’année.

S'agissant d'une option qui doit être exercée au plus tard dans la dernière déclaration afférente à l’année en cours, l'employeur ne peut en revanche en revendiquer rétroactivement le bénéfice pour les années antérieures.

Textes de référence : Article 2 de l’arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale, articles 1496 et 1516 du code général des impôts

Loyer pris en charge par l’employeur= avantage en nature

- Lorsque le règlement du loyer est pris en charge par l’employeur ;

- Cet avantage doit être considéré comme un avantage en nature;

- Lorsque l’employeur, titulaire du bail locatif, loge gratuitement le salarié.

Lorsque le bail est au nom du salarié, l’avantage consenti à ce dernier constitue un avantage en espèces. L’ensemble des sommes prises en charge pour le compte du salarié, que l’employeur paie directement le loyer auprès du bailleur ou qu’il rembourse le montant du loyer au salarié, devra être assujetti aux cotisations et contributions de sécurité sociale.

Évaluation forfaitaire

Principe général

- La valorisation du forfait d’avantage logement est réalisée par application d’un barème comprenant 8 tranches ;

- Les avantages accessoires, déterminés selon une liste limitative (eau, gaz, électricité, chauffage, garage), sont intégrés au montant du forfait.

Barème au 1er janvier 2021

Le tableau ci-dessous indique le montant mensuel de l’avantage logement à réintégrer dans l’assiette des cotisations et contributions (montants au 1er janvier 2021) suivant les tranches de revenus et le nombre de pièces du logement.

| Rémunération brute mensuelle | Pour 1 pièce | Par pièce principale (si plusieurs pièces) |

| Inférieure à 1 714, 00 € | 71,20 € | 38,10 € |

| De 1 714,00 € à 2 056,79 € | 83,20 € | 53,40 € |

| De 2 056,80 € à 2 399,59 € | 94,90 € | 71,20 € |

| De 2 399,60 € à 3 085,19 € | 106,70 € | 88,90 € |

| De 3 085,20 € à 3 770,79 € | 130,70 € | 112,70 € |

| De 3 770,80 € à 4 456,39 € | 154,30 € | 136,20 € |

| De 4 456,40 € à 5 141,99 € | 178,10 € | 166,00 € |

| Supérieure ou égale à 5 142,00 € | 201,70 € | 189,80 € |

Exemple chiffré en 2021

- L’avantage constitué par la fourniture gratuite d’un logement de 3 pièces par l’employeur à un salarié dont la rémunération en espèces du mois de mars 2021 s’élève à 2.000 € ;

- Doit, pour ce mois, être évalué à 53,40 € x 3 = 160,20 €.

- Les cotisations sont dues sur 2 000 € + 160,20 € = 2 160,20 €.

Ces valeurs sont revalorisées chaque année au 1er janvier conformément au taux prévisionnel d’évolution en moyenne annuelle des prix à la consommation hors tabac et arrondis à la dizaine de centimes d’euro la plus proche.

Qualification « pièces principales »

- Pour être qualifiées de pièces principales, les pièces doivent être pourvues d’un ouvrant et de surfaces transparentes donnant sur l’extérieur ;

- Ne constituent des pièces principales que les pièces destinées au sommeil et au séjour ;

- Les pièces dites de service telles que cuisine et salle d’eau ne sont pas prises en compte.

Texte de référence : Article R.111-10 du code de la construction et de l’habitation

Évaluation par semaine ou par mois

- L’avantage logement est évalué par semaine ou par mois ;

- Selon l’article 2 de l’arrêté du 10 décembre 2002, l’évaluation par semaine ou par mois s’entend des semaines ou mois complets, quel que soit le nombre de jours ouvrables qu’ils contiennent ;

- Toute semaine incomplète doit être comptabilisée comme une semaine entière ;

- En cas de mois incomplet, c’est le nombre de semaines qui est pris en compte, dans la limite de 4.

Cas particuliers d’application de l’avantage en nature logement en méthode forfaitaire

Usage partiellement professionnel du logement

- Lorsque le logement est fourni gratuitement par l’employeur et que son usage est en partie professionnel;

- La partie du logement à usage professionnel doit être exclue de l’évaluation, à condition toutefois que le contrat de mise à disposition indique le nombre de pièces réservées pour l’usage privé et le nombre de pièces réservées pour l’usage professionnel.

- Cette règle est applicable quel que soit le mode d’évaluation.

Option forfait

- Lorsque l’employeur opte pour le forfait ;

- Cet avantage doit être évalué selon le nombre de pièces réservées pour un usage privé.

Option valeur réelle

- Lorsque l’employeur opte pour une évaluation selon la valeur réelle ou la valeur locative ;

- L’avantage de logement doit être évalué selon le rapport de la superficie dévolue à un usage privé à la superficie totale.

Rémunération exclusivement sous forme d’avantage en nature logement

- Lorsque le salarié ne perçoit pas de rémunération en espèces au sens de l’article L. 242-1 du code de la sécurité sociale pendant le mois considéré ;

- Tout en bénéficiant d’un avantage en nature sous forme de logement ;

- Il est alors rémunéré exclusivement au moyen d'avantages en nature.

En conséquence :

- L’avantage de logement doit être évalué sur la base de la 1ère tranche du barème;

- Et seules les cotisations patronales sont dues sur la valeur des avantages en nature.

Rémunération exclusivement sous forme d’avantage en nature logement plus congés payés

- Lorsque le salarié ne perçoit aucune rémunération en espèces de son employeur durant un mois civil complet ;

- Mais qu’il est indemnisé au titre des congés payés ;

- Il doit être considéré comme ayant perçu un avantage en espèces de son employeur qui ne peut pas donner lieu à exonération puisque les indemnités de congés payés ont la nature d’un salaire et ont pour but d’assurer à l’intéressé des ressources équivalentes à la rémunération qu’il aurait perçue.

- L’avantage de logement doit alors être calculé sur la base du salaire mensuel brut de référence servant de calcul à l’indemnité de congés payés (selon la règle du maintien du salaire) sans intégrer les indemnités, primes, gratifications, avantages en nature, etc...

Texte de référence : Cour de cassation, Chambre sociale n°91-45157 du 19 mai 1993

Salariés relevant de plusieurs employeurs (PEM)

- Pour les salariés relevant de plusieurs employeurs ;

- Il convient de ne tenir compte que de la rémunération due par l’employeur qui accorde l’avantage de logement ;

- Il n’est pas nécessaire de faire masse de l’ensemble des rémunérations dont bénéficie le salarié.

Logements fournis aux mandataires sociaux

- Lorsque l’employeur fournit un logement à un mandataire social, salarié par ailleurs de l’entreprise, au titre de son contrat de travail;

- Seule la rémunération brute versée au titre de ce contrat de travail doit être prise en compte pour déterminer le forfait.

Textes de référence : Article R. 111-10 du code de la construction et de l’habitation et arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale

Évaluation d’après la valeur locative

Principe général

Pour l’évaluation de l’avantage d’après la valeur locative servant à l’établissement de la taxe d’habitation, l’évaluation de la valeur du logement ne doit tenir compte que des locaux effectivement utilisés par le salarié pour ses besoins propres par opposition aux locaux réservés aux besoins professionnels dans le cadre du contrat de travail.

- Si, par exception, les services fiscaux ne sont pas en mesure de renseigner la valeur locative servant à l’établissement de la taxe d’habitation ;

- La valeur locative réelle doit être prise en compte ou, à défaut, le forfait.

La valeur locative réelle s’entend du taux des loyers pratiqués dans la commune pour un logement de surface comparable.

Avantages accessoires

- Les avantages accessoires pris en charge par l’employeur ;

- Comme l’eau, le gaz, l’électricité, le chauffage, le garage ;

- Doivent être ajoutés pour leur montant réel à l’évaluation de la valeur du logement pour déterminer la valeur de l’avantage en nature.

Par ailleurs, d’autres types de charges liées au logement (taxe d’habitation, assurances...) dont le paiement incombe normalement à l’occupant du logement constituent un avantage en espèces soumis à cotisations pour leur montant réel lorsqu'elles sont acquittées par l’employeur.

Texte de référence : Article 2 arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale

Cas particulier d’application de l’avantage en nature logement en méthode réelle

Usage partiellement professionnel du logement

- Lorsque le logement est fourni gratuitement par l’employeur et que son usage est en partie professionnel ;

- La partie du logement à usage professionnel doit être exclue, à condition toutefois que le contrat de mise à disposition indique le nombre de pièces réservées pour l’usage privé et le nombre de pièces réservées pour l’usage professionnel ;

- Lorsque l’employeur opte pour une évaluation selon la valeur locative ou la valeur réelle, cet avantage doit être évalué à hauteur de la proportion de la superficie du logement utilisée à titre privé.

- Le même rapport est appliqué pour l’évaluation des avantages accessoires.

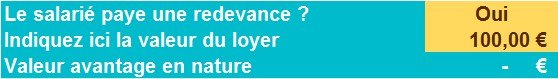

Versement d’une redevance par le salarié

Déduction à faire

- Lorsque le salarié logé verse une redevance au titre de l’occupation de son logement ;

- Ce montant est déduit de l’évaluation de l’avantage en nature.

Prise en compte de la redevance en cas d’évaluation forfaitaire de l’avantage logement

2 situations envisageables :

- Lorsque l’employeur opte pour le forfait et que la redevance ou le loyer est inférieur à cette valeur, l’avantage est évalué par différence entre ces deux montants.

- Lorsque la redevance est égale ou supérieure au forfait, il n’y a pas d’avantage en nature.

Prise en compte de la redevance en cas d’évaluation d’après la valeur locative de l’avantage logement

2 situations envisageables :

- Lorsque l’employeur opte pour la valeur locative et que la redevance ou le loyer est inférieur à cette valeur, l’avantage est évalué par différence entre ces deux montants.

- Lorsque la redevance est égale ou supérieure à la valeur locative, il n’y a pas d’avantage en nature.

Les avantages accessoires au logement (eau, gaz, électricité, garage, chauffage), lorsque le salarié en bénéficie, sont calculés d’après leur valeur réelle établie à partir des factures.

Avantage en nature logement occupé par 2 conjoints dans la même entreprise

2 situations envisageables

Avantage en nature prévu sur un seul contrat de travail

- Lorsque le logement est occupé par 2 conjoints (ou des personnes ayant conclu un pacte civil de solidarité ou vivant en concubinage) travaillant dans la même entreprise ;

- Et que le contrat de travail d’un seul conjoint prévoit l’attribution du logement, l’avantage en nature est réintégré dans l’assiette des cotisations et contributions sociales de ce dernier.

Avantage en nature prévu ou pas sur les contrats de travail

- Lorsque le logement est occupé par 2 conjoints (ou ayant conclu un pacte civil de solidarité ou vivant en concubinage) travaillant dans la même entreprise ;

- L’avantage en nature est évalué sur le salaire de chacun des conjoints: la moitié de la valeur de l’avantage en nature applicable à chacun d’eux s’ajoute à leur rémunération respective (le fait que les contrats de travail prévoient ou non l’attribution d’un logement n’est pas pris en compte).

Partage de l’usage du logement entre plusieurs salariés

- En dehors du cas des conjoints salariés (ou ayant conclu un pacte civil de solidarité ou vivant en concubinage) de la même entreprise ;

- Lorsque le logement est occupé par 2 ou plusieurs salariés;

- L’avantage en nature logement doit être évalué selon des modalités distinctes selon que l’employeur opte pour une évaluation forfaitaire ou sur la base de la valeur locative servant à l’établissement de la taxe d’habitation.

Modalités d’évaluation de l’avantage logement en cas de partage entre plusieurs salariés en cas d’évaluation forfaitaire

Dans cette situation, l’évaluation de l’avantage en nature logement tient compte de 3 paramètres :

- La rémunération du salarié ;

- Le nombre de pièces principales (c’est-à-dire les pièces de séjour et de sommeil) mises à sa disposition ;

- L’occupation seul ou avec un autre salarié de la pièce destinée au sommeil.

L’avantage en nature logement d’un salarié partageant un logement est déterminé sur la base de la rémunération perçue par le salarié et compte tenu du nombre de pièces principales mises à sa disposition.

Exemple :

- Un logement de 3 pièces est occupé par 2 salariés;

- La détermination de l’avantage en nature logement s’effectue sur la base d'une pièce personnelle par salarié et de la pièce commune pour chacun des 2 salariés;

- Il en résulte pour chacun d’eux un avantage en nature logement correspondant à 2 pièces principales.

Constituent les pièces principales les pièces destinées au sommeil et au séjour. Les pièces dites de service telles que cuisine et salle d’eau ne sont pas prises en compte. Pour être qualifiées de pièces principales, celles-ci doivent être pourvues d’un ouvrant et de surfaces transparentes donnant sur l’extérieur.

A l’égard de chaque salarié, constitue une pièce principale la pièce destinée au sommeil qu’il occupe seul ou avec un autre salarié et la ou les pièces communes non destinées au sommeil et utilisées par l’ensemble des occupants.

- Lorsque la pièce destinée au sommeil utilisée par le salarié est également occupée par un autre salarié, seule la moitié de l’avantage ainsi évalué doit être ajoutée à la rémunération ;

- Même si la notion de dortoir dépend essentiellement des circonstances de fait, le caractère collectif ne permettant pas à lui seul de caractériser un dortoir, seul le partage par moitié est envisagé dans la mesure où l’occupation de la pièce destinée au sommeil par plus de deux salariés devrait conduire à la qualification de dortoir, excluant par là même la qualification d’avantage en nature.

- Pour les dortoirs, l’avantage en nature est donc négligé.

Texte de référence : Article R.111-10 du code de la construction et de l’habitation.

Modalités d’évaluation de l’avantage logement en cas de partage entre plusieurs salariés en cas d’évaluation au réel

Notre question :

Le BOSS indique précédemment que l’avantage en nature logement doit être évalué selon des modalités distinctes selon que l’employeur opte pour une évaluation forfaitaire ou sur la base de la valeur locative servant à l’établissement de la taxe d’habitation.

Il semblerait que les modalités de chiffrage selon la seconde méthode aient été oubliées.

Selon nous, il conviendrait de prendre en considération les 3 paramètres suivants :

- La valeur locative du logement servant à l’établissement de la taxe d’habitation ;

- Le nombre de pièces principales (c’est-à-dire les pièces de séjour et de sommeil) mises à sa disposition ;

- L’occupation seul ou avec un autre salarié de la pièce destinée au sommeil.

Nous interrogeons les services de l’URSSAF Caisse Nationale (ex ACOSS) à ce sujet.

La réponse de l’URSSAF Caisse Nationale

Dans une réponse personnalisée, qui nous est parvenue le 19 mars 2021, les services de l’URSSAF Caisse Nationale nous confirment :

- L’évaluation est égale au rapport entre la somme de la valeur locative du logement à laquelle s’ajoute la valeur réelle des charges afférentes au logement d’une part et le nombre de salariés occupant le logement (montant réel du loyer par salarié) d’autre part ;

- Ce montant représente la valeur réelle que devrait verser chaque salarié en échange du logement fourni ;

- En cas d’impossibilité d’établir la valeur locative ou le montant du loyer acquitté par l’employeur, le niveau des loyers pratiqué dans la commune pour un logement de surface comparable doit être pris en compte.

Extrait réponse URSSAF Caisse Nationale, du vendredi 19 mars 2021 :

Les modalités de chiffrage selon la méthode de la valeur locative sont précisées au paragraphe 430 (dont le titre et le contenu vont être clarifiés) :

L’évaluation est égale au rapport entre la somme de la valeur locative du logement à laquelle s’ajoute la valeur réelle des charges afférentes au logement d’une part et le nombre de salariés occupant le logement (montant réel du loyer par salarié) d’autre part.

Ce montant représente la valeur réelle que devrait verser chaque salarié en échange du logement fourni. En cas d’impossibilité d’établir la valeur locative ou le montant du loyer acquitté par l’employeur, le niveau des loyers pratiqué dans la commune pour un logement de surface comparable doit être pris en compte.

Modalités d’évaluation de l’avantage logement en cas de partage entre plusieurs salariés et en cas de versement d’une redevance

- Lorsque les salariés versent à l’employeur, en échange du logement fourni, une redevance ou un loyer comprenant les charges afférentes au logement ;

- Le montant de la participation de chaque salarié doit être supérieur ou égal au rapport entre la somme de la valeur locative du logement à laquelle s’ajoute la valeur réelle des charges afférentes au logement d’une part et le nombre de salariés occupant le logement (montant réel du loyer par salarié) d’autre part.

- Ce montant représente la valeur réelle que devrait verser chaque salarié en échange du logement fourni ;

- En cas d’impossibilité d’établir la valeur locative ou le montant du loyer acquitté par l’employeur, le niveau des loyers pratiqué dans la commune pour un logement de surface comparable doit être pris en compte.

Lorsque l’employeur opte pour le forfait ;

- Et que la participation du salarié est inférieure à ce forfait ;

- L’avantage est évalué par différence entre ces deux montants.

Lorsque l’employeur opte pour la valeur locative :

- Et que la participation du salarié est inférieure au montant réel du loyer par salarié ;

- L’avantage est évalué par différence entre ces deux montants.

- Lorsque la redevance est égale ou supérieure à la valeur locative, il n’y a pas d’avantage en nature.

Quelle que soit l’évaluation retenue (forfaitaire ou valeur locative) :

- Lorsque l’évaluation mensuelle de l’avantage en nature est inférieure à la première tranche du barème forfaitaire pour une pièce ;

- L’avantage de logement peut être négligé.

Personne logée par nécessité absolue de service

Abattement 30%

- Pour les salariés et fonctionnaires ne pouvant accomplir leur service sans être logés dans les locaux où ils exercent leur fonction (personnel de sécurité, de gardiennage, ...) ;

- La valeur de l’avantage en nature logement dont ils bénéficient fait l’objet d’un abattement pour sujétion de 30 % sur la valeur forfaitaire de l’avantage logement ou sur la valeur locative servant à l’établissement de la taxe d’habitation. Dans ce dernier cas, l’abattement pour sujétion ne doit pas être pratiqué sur la valeur des avantages accessoires (eau, gaz, électricité, chauffage, garage).

- Pour ouvrir droit à cet abattement, ces sujétions, qui peuvent notamment consister en des astreintes, doivent être mentionnées dans le contrat de travail.

Cas où l’abattement est applicable

Ces dispositions sont notamment applicables :

- Aux salariés chargés de la garde et de la sécurité des locaux ou des installations d’une entreprise ;

- Aux salariés laissant la disposition de leur logement à leur remplaçant pendant la période de congés annuels en vertu d’une obligation contractuelle ;

- Aux salariés chargés de remédier, de jour comme de nuit, à une défaillance des installations de production ou de distribution d’une entreprise ;

- Aux sapeurs-pompiers logés en dehors de la caserne en application de l’article 5 du décret n° 90-850 du 25 septembre 1990 qui prévoit que les pompiers sont logés en caserne dans la limite des logements disponibles mais peuvent également être logés à l’extérieur de la caserne par nécessité absolue de service ;

- Aux directeurs d’hôpitaux logés sur place, dans la mesure où ils doivent assurer la continuité du service, et dès lors que leur contrat de travail mentionne les astreintes auxquelles ils sont tenus. En revanche, les directeurs logés à l’extérieur dont la situation ne peut être assimilée à celle des salariés logés sur le lieu de travail n’ouvrent pas droit à l’abattement pour sujétion de 30%, sauf dans le cas particulier où l’exercice des fonctions sur plusieurs sites géographiquement distincts impose de localiser le logement en dehors de chaque site.

Ministre du culte protestant

- Pour l’évaluation forfaitaire du logement de fonction des ministres du culte protestant rémunérés par des associations cultuelles et affiliés au régime général de la sécurité sociale ;

- Il doit être considéré, dans toutes les hypothèses, que le nombre de pièces à usage privatif du logement est égal à 3, sans tenir compte des caractéristiques du logement effectivement mis à disposition.

Gardiens d’immeuble

L’évaluation de l’avantage en nature logement pour un gardien d’immeuble diffère :

- Selon que l’employeur a opté pour l’évaluation de l’avantage en nature sur la base du forfait ou sur la base de la valeur réelle du loyer ou selon la valeur locative servant à l’établissement de la taxe d’habitation ;

- Et selon l’application par l’employeur de la convention collective des gardiens, concierges et employés d’immeuble qui prévoit que de la rémunération des gardiens est déduite, lorsqu’ils sont logés, une participation financière du salarié pour cet avantage.

Lorsque le gardien d’immeuble est logé par nécessité absolue de service, l’abattement de 30 % pour sujétion est applicable, dans les mêmes conditions que pour les « personnes logées par nécessité absolue de service ».

Évaluation de l’avantage logement pour les gardiens lorsque l’employeur du gardien opte pour le forfait

2 situations sont alors à envisager comme suit :

Situation 1 : Évaluation de l’avantage logement sur la base du forfait en cas d’application de la convention nationale

- Lorsque l’employeur opte pour le forfait et qu’il applique la convention collective des gardiens, concierges et employés d’immeuble, il convient pour déterminer le barème applicable selon le nombre de pièce, de retenir le salaire brut mensuel diminué de l’évaluation forfaitaire de l’avantage en nature prévue par la convention collective (qui correspond à la participation du salarié).

- Lorsque le montant de la participation du salarié est égal ou supérieur au montant de l’évaluation forfaitaire de l’avantage logement, aucun avantage en nature n’est à réintégrer dans l’assiette de cotisations.

- A contrario, lorsque le montant de la participation du salarié est inférieur au forfait, la différence entre ces deux montants est alors réintégrée dans l’assiette de cotisations. (NDLR : cette situation n’était autrefois pas envisagée par les publications sur le site de l’URSSAF).

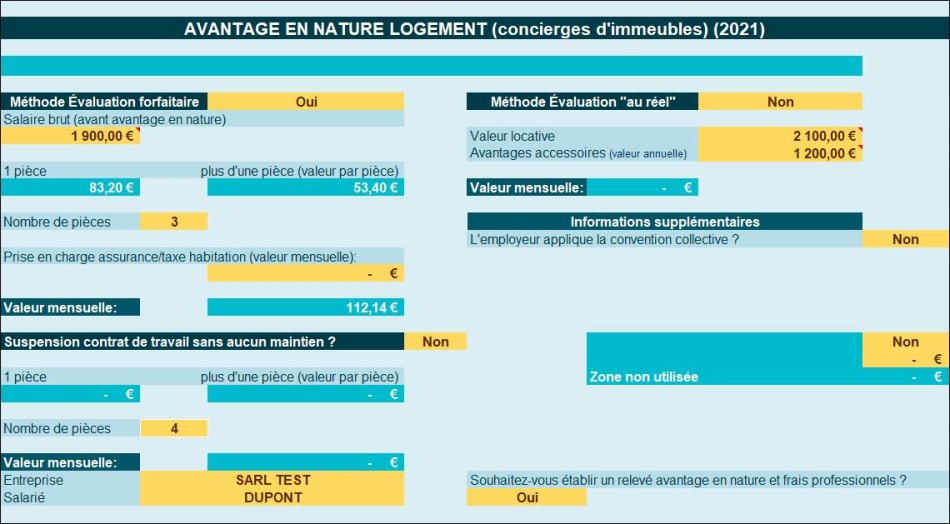

Exemple chiffré

- L’employeur applique la convention collective et opte pour l’évaluation forfaitaire.

- La rémunération brute est de 1.900 € (salaire brut mensuel moins participation du salarié prévue par la convention collective) ;

- Le salarié participe à hauteur de 120 €/mois.

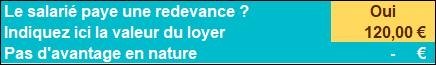

Rappel : dans le cas de chiffrage de droit commun, nous obtenons une valeur de 160,20 € (3 * 53,40€).

- 112,14 € = 160,20 € * 70% (abattement de 30%).

L’utilisateur indique le montant du loyer versé par le salarié.

Si ce montant est supérieur ou égal au chiffrage précédent, aucun avantage en nature n’est constaté.

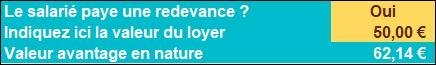

Tenant compte des dispositions confirmées par le BOSS :

- Lorsque le montant de la participation du salarié est inférieur au forfait ;

- La différence entre ces deux montants est alors réintégrée dans l’assiette de cotisations

Exemple chiffré

Supposons une valeur forfaitaire évaluée à 112,14 € et une participation du salarié pour 50,00 €.

L’avantage en nature est alors de 62,14 €

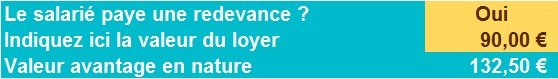

Situation 2 : Évaluation de l’avantage logement sur la base du forfait sans application de la convention collective

- Lorsque l’employeur opte pour le forfait, qu’il fournit le logement gratuitement et qu’il n’applique pas la convention collective, l’avantage logement est calculé par rapport à la rémunération brute mensuelle du salarié et son évaluation est réintégrée dans l’assiette de cotisations.

La zone permettant d’indiquer la participation financière éventuelle n’est alors pas utilisable.

Rappel : dans le cas de chiffrage de droit commun, nous obtenons une valeur de 160,20 € (3 * 53,40€).

- 112,14 € = 160,20 € * 70% (abattement de 30%).

Évaluation de l’avantage logement pour les gardiens lorsque l’employeur opte pour l’évaluation selon la valeur réelle du loyer ou selon la valeur locative servant à l’établissement de la taxe d’habitation

Là encore 2 situations sont alors à envisager comme suit :

Situation 1 : Évaluation de l’avantage logement selon la valeur réelle du loyer ou selon la valeur locative servant à l’établissement de la taxe d’habitation en cas d’application de la convention nationale

- Lorsque l’employeur opte pour la valeur locative (ou pour la valeur réelle) et qu’il applique la convention collective, il convient de comparer le montant de la rémunération en nature évaluée au titre du logement dans la convention (montant correspondant à la participation financière du salarié) avec la valeur locative (ou bien la valeur réelle) de celui-ci.

- Lorsque le montant de la participation du salarié est égal ou supérieur à cette valeur, il n’y a pas d’avantage logement à réintégrer. A contrario, lorsque le montant de la participation du salarié est inférieur, l’avantage en nature à réintégrer est alors égal à la différence entre ces deux montants.

- Pour évaluer les avantages accessoires, il convient de comparer le montant de la participation du salarié, représentée par la rémunération en nature complémentaire allouée au titre des avantages accessoires, au montant de la valeur réelle des avantages accessoires sur présentation des factures. Lorsque le montant de la participation du salarié est égal ou supérieur à ce dernier montant, il n’y a pas d’avantage en nature à réintégrer. A contrario, lorsque le montant de la participation du salarié est inférieur, l’avantage en nature à réintégrer dans l’assiette de cotisations est alors égal à la différence entre ces deux montants.

- Nous supposerons une valeur locative de 2.100 €

- Et des avantages accessoires (valeur annuelle) de 1.200 €

Explications sur le chiffrage :

La valeur locative est indiquée en valeur annuelle, elle est prise en compte pour 70% de sa valeur.

Valeur mensuelle avantage en nature :

[(2.100 * 70%) + 1.200] / 12 = 2.670/12= 222,50 €.

Si le montant de la participation est égal ou supérieur à la valeur locative, il n’y a pas d’avantage à réintégrer.

A l’inverse, si le montant de la participation est inférieur, l’avantage est évalué par la différence entre ces deux montants.

Pour évaluer les avantages accessoires, il convient de comparer le montant de la participation du salarié évaluée forfaitairement en application de la convention collective et le montant de la valeur réelle des avantages accessoires sur présentation de facture.

Si le montant de la participation est égal ou supérieur au montant réel des avantages accessoires il n’y a pas d’avantage en nature à réintégrer.

Dans notre exemple, la valeur des avantages accessoires est estimée à 1.200 €/ an soit 100 €/mois.

Supposons une participation du salarié pour 100 €/ mois, nous aurons alors :

Situation 2 : Évaluation de l’avantage logement selon la valeur réelle du loyer ou selon la valeur locative servant à l’établissement de la taxe d’habitation sans application de la convention nationale

- Lorsque l’employeur opte pour la valeur locative (ou la valeur réelle) et qu’il fournit gratuitement le logement sans se référer à l’évaluation conventionnelle, il convient de réintégrer dans l’assiette de cotisations la valeur locative (ou bien la valeur réelle) du logement et la valeur réelle des avantages accessoires.

Versement d’une redevance : une tolérance qui se poursuit

Consultation site URSSAF

Le site de l’URSSAF, dans sa version disponible et consultée le 18 mars 2021, nous informe sur une tolérance concernant l’avantage en nature logement en cas de redevance versée par le salarié :

- Lorsque la valeur de l’avantage en nature déterminé selon la méthode forfaitaire, et diminué par la redevance versée par le salarié ;

- Se trouve être inférieure à l’évaluation résultant de la 1ère tranche du barème forfaitaire pour une pièce.

- Par mesure de simplification, cet avantage en nature est négligé (position d’ailleurs également confirmée par le BOFIP du 10 juillet 2020).

Un salarié perçoit habituellement une rémunération de 2.500,00 € et bénéficie d’un logement composé de 4 pièces.

Il verse une redevance de 300,00 € par mois.

Dans un premier temps, la valeur selon la méthode forfaitaire est déterminée comme suit :

Ensuite la valeur de la redevance est prise en compte, afin de déterminer la valeur de l’avantage en nature logement comme proposé ci-dessous :

Extrait site URSSAF, consultation du 18 mars 2021 :

Versement d’une redevance ou d’un loyer

La fourniture du logement n’est pas considérée comme un avantage en nature lorsque le salarié ou l’agent verse à son employeur une redevance ou un loyer dont le montant est supérieur ou égal, selon l’option exercée par l’employeur, au montant forfaitaire ou à la valeur locative.

Lorsque la redevance ou le loyer est inférieur au forfait ou à la valeur locative, la différence constitue un avantage en nature imposable. Toutefois, par mesure de simplification, cet avantage est négligé lorsque son montant est inférieur à l’évaluation résultant de la première tranche du barème forfaitaire pour une pièce.

Extrait BOFIP :

2° Logement donnant lieu au versement d'une redevance ou d'un loyer notamment au titre d'une convention d'occupation précaire avec astreinte

180

La fourniture du logement n’est pas considérée comme un avantage en nature lorsque le salarié ou l'agent verse à son employeur une redevance ou un loyer dont le montant est supérieur ou égal, selon l’option exercée par l’employeur, au montant forfaitaire ou à la valeur locative cadastrale (ou, à défaut, à la valeur locative réelle).

Lorsque la redevance ou le loyer est inférieur au forfait ou à la valeur locative cadastrale (ou, à défaut, à la valeur locative réelle), la différence constitue un avantage en nature imposable. Toutefois, par mesure de simplification, cet avantage est négligé lorsque son montant est inférieur à l’évaluation résultant de la première tranche du barème forfaitaire pour une pièce

Date de début de publication du BOI : 10/07/2020 Identifiant juridique : BOI-RSA-BASE-20-20

Notre question aux services de l’URSSAF Caisse Nationale

A la lecture du BOSS, dans sa version opposable au 1er avril 2021, cette situation de tolérance n’est envisagée que dans le cadre d’un avantage en nature logement « Modalités d’évaluation de l’avantage logement en cas de partage entre plusieurs salariés et en cas de versement d’une redevance » (paragraphe 430 à 460)

Nous interrogeons les services de l’URSSAF Caisse Nationale (ex ACOSS), afin de savoir si cette tolérance est toujours en vigueur (auquel cas, il conviendra de l’ajouter à la documentation proposée en ligne) ou bien si elle n’est désormais accordée qu’à la seule situation d’un avantage en logement dans le cadre d’un partage entre plusieurs salariés avec versement d’une redevance.

La réponse de l’URSSAF Caisse Nationale

Dans une réponse personnalisée, qui nous est parvenue le 19 mars 2021, les services de l’URSSAF Caisse Nationale nous confirment :

- Que cette tolérance est toujours applicable, dans toutes les situations dans lesquelles le salarié verse une redevance ;

- Et que le paragraphe en question va être déplacé dans la partie relative au versement d’une redevance par le salarié.

Extrait réponse URSSAF Caisse Nationale, du vendredi 19 mars 2021 :

« Nous vous confirmons que cette tolérance est bien applicable à toutes les situations dans lesquelles le salarié verse une redevance (le paragraphe en question va être déplacé dans la partie relative au versement d’une redevance par le salarié). »

Avantage en nature véhicule

Définition

- L'utilisation privée d'un véhicule mis à disposition du salarié de façon permanente constitue un avantage en nature;

- Qu’il s'agisse d'un véhicule dont l'employeur est propriétaire ou locataire, ou d'un véhicule dont l'employeur acquiert la propriété dans le cadre de location avec option d'achat.

Mise à disposition permanente

Il y a mise à disposition à titre permanent du véhicule chaque fois que les circonstances de fait permettent au salarié d'utiliser à titre privé, et donc en dehors du temps de travail, un véhicule professionnel.

On considère qu'il y a mise à disposition permanente :

- Lorsque le salarié n'est pas tenu de restituer le véhicule en dehors de ses périodes de travail, notamment en fin de semaine (samedi et dimanche) ou pendant ses périodes de congés.

Pas d’avantage en nature

Il n’y a pas d’avantage en nature :

- Lorsque le salarié est tenu de restituer à l’employeur le véhicule lors de chaque repos hebdomadaire et durant les périodes de congés;

- De même, lorsque le salarié dispose en permanence d’un véhicule mais a l’interdiction de l’utiliser pendant le repos hebdomadaire et durant les périodes de congés payés, il n'y a pas lieu de procéder à l'évaluation d'un avantage en nature.

- Toutefois, cette interdiction doit être notifiée par écrit (règlement intérieur, circulaire professionnelle, courrier papier ou électronique de la direction).

- Lorsque l’interdiction d’utiliser le véhicule pendant le repos hebdomadaire est notifiée par écrit, l’employeur n’a pas non plus à comptabiliser un avantage en nature au regard de la carte de carburant de l’entreprise.

Trajet domicile-lieu de travail

- Lorsque le salarié est tenu de restituer le véhicule durant le repos hebdomadaire et les congés ;

- Mais qu’il dispose néanmoins d’un véhicule de l’entreprise pour effectuer les trajets entre son domicile et son lieu de travail ;

- Il n’y a pas lieu de considérer qu’il y a un avantage en nature lorsqu’il est démontré que l’utilisation du véhicule est nécessaire à l’activité professionnelle.

- Par ailleurs, l’employeur doit démontrer que le salarié ne peut pas utiliser les transports en commun soit parce que le trajet domicile-lieu de travail n’est pas desservi ou mal desservi, soit en raison de conditions ou d’horaires particuliers de travail.

Véhicule à disposition de plusieurs salariés

- Lorsque le véhicule est mis à disposition par l’employeur auprès de plusieurs salariés ;

- Et que l’employeur indique sur un document que ce véhicule est utilisé pour un usage uniquement professionnel ;

- Aucun avantage en nature ne doit être décompté.

- Il en est de même pour la carte de carburant appartenant à l'entreprise.

Texte de référence : Article 3 de l'arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale

Modalités d’évaluation

2 méthodes d’évaluation

Lorsque l’employeur met un véhicule à disposition de son salarié, son utilisation privée constitue un avantage en nature. L’estimation de cet avantage :

- Est évaluée forfaitairement ;

- Ou peut être calculée, sur option de l’employeur, sur la base des dépenses réellement engagées.

Sur option de l’employeur

- L’option est laissée au choix de l’employeur.

- Celui-ci a la faculté de changer l’option en fin d’exercice annuel en fonction de son choix (évaluation forfaitaire ou sur la base des dépenses réellement engagées) pour l’année entière écoulée, salarié par salarié.

- L’employeur qui choisit de changer d’option en fin d’année régularise, le cas échéant, les cotisations précomptées au cours de l’année.

- S'agissant d'une option qui doit être exercée au plus tard lors de la dernière déclaration afférente à l’exercice, l'employeur ne peut en revanche en revendiquer rétroactivement le bénéfice pour les années antérieures.

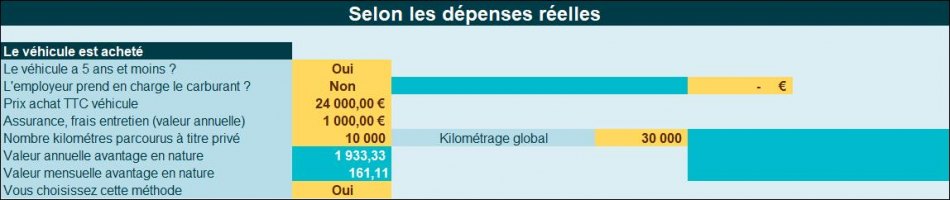

Évaluation sur la base de la valeur réelle

Les modalités d’évaluation diffèrent selon que le véhicule est acheté par l’employeur ou loué par ce dernier.

Barème en vigueur en 2021

| Dépenses réelles (évaluation annuelle) | Véhicule acheté depuis 5 ans et moins | Véhicule acheté depuis + de 5 ans |

| Sans prise en charge du carburant par l'employeur | 20 % du coût d'achat + assurance + frais d'entretien = A | 10 % du coût d'achat + assurance + frais d'entretien = A |

| Pour évaluer l'avantage en nature (B) | ||

| Avec prise en charge du carburant par l'employeur | B + frais réels de carburant utilisé pour un usage personnel | B + frais réels de carburant utilisé pour un usage personnel |

Pas de prise en compte du bonus-malus écologique

En toute hypothèse, qu’il s’agisse d’un achat, d’une location ou d’une location avec option d’achat, ni le bonus écologique et sa majoration, ni le malus ne doivent être pris en compte pour la détermination du prix d’achat ou du prix de location du véhicule servant au calcul de l’avantage en nature.

- Le bonus s’analyse comme une aide de l’État et non comme une remise consentie par le vendeur ou le loueur venant minorer le prix d’achat ou le coût de la location.

- Le malus s’analyse comme des frais relatifs à l’immatriculation dont la prise en compte pour l’évaluation de l’avantage n’est pas prévue.

Évaluation de l’avantage véhicule sur la base de la valeur réelle en cas d’achat du véhicule

L'évaluation est effectuée sur la base des dépenses réellement engagées pour le compte du salarié et incorpore l’ensemble des éléments donnant lieu, le cas échéant, à prise en charge par l’employeur :

- L’amortissement de la valeur d’achat du véhicule ;

- La valeur des assurances, frais d’entretien et taxes pris en charge ;

- La valeur du carburant.

Valeur du véhicule

- La valeur du véhicule mis à disposition est prise en compte selon sa valeur d’achat amortie sur 5 ans. Il convient donc de retenir chaque année pour l’évaluation de l’avantage 20 % du prix public d’achat toutes taxes comprises.

- Si le véhicule a plus de 5 ans, l'amortissement à appliquer est de 10 % par an (pour un véhicule d’occasion, l’âge du véhicule s'apprécie par rapport à la date de première mise en circulation telle qu’elle figure sur la carte grise).

- Si l’employeur obtient une remise sur l’achat du véhicule, c’est le prix d’achat après remise qui sera retenu. De même, lorsque l'employeur achète un véhicule avec reprise de son ancien véhicule, le montant correspondant à cette reprise doit être pris en compte pour déterminer le prix d'achat.

Exemple :

- Prix du véhicule acheté : 20 000 €

- Reprise de l’ancien véhicule : 2 000 €

- Le prix de référence pour l’avantage en nature sera de 18 000 €.

Lorsqu’un salarié utilise en permanence plusieurs véhicules que l’employeur, disposant d’une flotte de véhicules, met à sa disposition permanente, la valeur d’achat à prendre en compte est la valeur moyenne des prix réglés pour l’ensemble des véhicules mis à disposition.

Il en est de même pour les contrats d’assurance (valeur moyenne des prix TTC des contrats d’assurance).

L’assurance, les frais d’entretien et les taxes

- La valeur de l’avantage en nature inclut l'assurance et les frais d'entretien qui intègrent les taxes.

- Sont concernés par la valorisation, lorsqu’ils sont pris en charge par l’employeur, les frais courants, à l’exception de ceux de remise en état du véhicule consécutifs à un sinistre.

- La valeur de l’assurance correspond au coût de l’assurance réellement supporté par l’entreprise (quels que soient les risques pour lesquels elle s’est assurée). Ne doivent pas être prises en compte les éventuelles franchises supportées par l’entreprise en cas de sinistre.

- Dans le cas où l’entreprise ne pourrait déterminer le coût de l’assurance pour chaque salarié (exemple : en cas de contrat d’assurance de flotte), elle peut retenir un coût moyen.

- Les frais d’entretien comprennent les frais courants (révisions, changements de pneus, de pot d'échappement ou d'ampoules, vidanges, lavages, etc.). Ne doivent pas être pris en compte par exemple les frais de remise en état du véhicule consécutifs à un sinistre.

Les frais de carburant

- Les frais du carburant utilisé pour l'usage privé et pris en charge par l'employeur sont pris en compte pour leur valeur réelle pour l’évaluation de l’avantage en nature.

- Si l’employeur ne prend pas en charge le carburant correspondant à l’usage privé du véhicule, il doit en apporter la preuve. Cette preuve peut être apportée par tout moyen. Par exemple, le fait d’imposer au salarié d’effectuer le plein avec une carte essence, le vendredi soir et de lui imposer également un plein le lundi matin à sa charge peut constituer un moyen de preuve suffisant.

- En revanche, le blocage de la carte essence, par exemple durant le week-end, ne suffit pas à prouver que le salarié paie son carburant, le plein de carburant ayant pu être effectué la veille du congé hebdomadaire.

- En pratique, lorsqu’au vu des factures le nombre total de litres de carburant payés par l’entreprise correspond au nombre de kilomètres parcourus à titre professionnel multiplié par la consommation moyenne du véhicule aux 100 km, ces éléments constituent une présomption suffisante pour apprécier que le salarié prend en charge son carburant à titre privé.

- Lorsque le nombre total de litres de carburant payés par l’entreprise est supérieur à la consommation en carburant correspondant au nombre de kilomètres parcourus à titre professionnel, le nombre de litres de carburant dépassant cette consommation professionnelle est alors considéré comme une consommation privée. Le montant de l’avantage en nature qui doit alors être réintégré dans l’assiette de cotisations est calculé en multipliant le nombre de litres de carburant utilisés à titre privé par le coût du litre de carburant facturé.

- Les carnets de bord, de visite ou de rendez-vous constituent des éléments de preuve suffisants du kilométrage parcouru à titre professionnel.

Cas particulier des constructeurs et concessionnaires auto

- Lorsque le constructeur, le concessionnaire ou l’agent de marques met ses véhicules à la disposition permanente de ses salariés et qu’il opte pour les dépenses réellement engagées, l’avantage en nature est déterminé en prenant en compte, le cas échéant, le rabais dont aurait bénéficié le salarié si l’entreprise lui avait vendu un de ses véhicules ;

- Le montant de l’avantage en nature est alors calculé en déduisant du prix public TTC pratiqué par l’employeur, pour le même produit à un consommateur non salarié de l’entreprise, le montant du rabais consenti à ses salariés lorsqu’elle vend ses véhicules, dans la limite de 30 %.

- Ainsi, lorsque le constructeur, le concessionnaire ou l’agent de marques met ses véhicules à la disposition permanente de ses salariés et qu’il opte pour la prise en compte des dépenses réellement engagées, l’évaluation est effectuée sur la base de 20 % (10 % si le véhicule a plus de 5 ans) du prix consenti aux salariés de l’entreprise (prix public TTC diminué du rabais offert aux salariés ou au concessionnaire ou à l’agent de marques dans la limite de 30 %) auquel on ajoute l’assurance et les frais d’entretien (TTC). Le tout est proportionné au nombre de kilomètres parcourus annuellement par le véhicule.

- A cette somme sont ajoutés, le cas échéant, les frais du carburant utilisé pour l’usage privé et payés par l’employeur.

Exemple :

- Prix public véhicule : 30 000 €

- Rabais 20 % : 6 000 € dans la limite de 30 % : 9 000 €

- Assurance : 700 € par an

- Frais d’entretien : 300 € par an

- Km annuels parcourus par le véhicule : 30 000 Km

- Km annuels parcourus à titre privé : 10 000 Km

- L’avantage en nature est évalué selon les modalités suivantes :

- (30 000 - 6 000) * 20 % + 700 + 300 = 5 800 €

- 5 800*10 000/30 000 = 1 933 €

- L'avantage est donc de 1 933 € par an auxquels s’ajoutent les frais de carburant à usage privé payés par l’employeur.

Le coût d'achat s'entend du prix TTC réglé par l'entreprise.

Évaluation de l’avantage véhicule sur la base de la valeur réelle en cas de location du véhicule ou de location avec option d’achat

- L'évaluation sur la base des dépenses réellement engagées s'effectue à partir du coût global annuel de la location, de l'entretien et de l'assurance (toutes taxes comprises) et, le cas échéant, des frais de carburant utilisé pour l'usage privé et payés par l'employeur.

Texte de référence : Article 3 de l'arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale

| Dépenses réelles (évaluation annuelle) | |

| Sans prise en charge du carburant par l'employeur | coût global annuel de la location + entretien + assurance = A |

| Pour évaluer l'avantage en nature (B) = A x nombre de km parcourus à titre privé / total de km parcourus par le véhicule pour la même période | |

| Avec prise en charge du carburant par l'employeur | B + frais réels de carburant utilisé pour usage personnel |

Évaluation sur la base d’une valeur forfaitaire

Un calcul proportionnel

- De manière générale, en cas de mise à disposition d’un véhicule en cours d'année, que le véhicule soit acheté ou loué ou en location avec option d'achat ;

- L’évaluation forfaitaire devra être proportionnée à hauteur du nombre de mois de mise à disposition;

- En cas de mise à disposition en cours de mois, le mois entier est pris en compte.

Remise véhicule pendant congés

- Lorsque le salarié rend le véhicule mis à disposition permanente à l’entreprise pendant ses congés;

- Et que la période de congés payés ne couvre pas un mois complet ;

- Le mois entier demeure pris en compte pour l’évaluation de l’avantage en nature.

Cependant il est admis que l’avantage véhicule annuel peut dans ce cas être proratisé pour tenir compte du nombre de semaines durant lesquelles le salarié ne dispose pas du véhicule.

| Forfait annuel | Véhicule acheté depuis 5 ans et moins | Véhicule acheté depuis + de 5 ans |

| Sans prise en charge du carburant par l'employeur | 9 % du coût d'achat | 6 % du coût d'achat |

| Avec prise en charge du carburant par l'employeur | 9 % du coût d'achat + frais réels (sur factures) de carburant utilisé à des fins personnelles | 6 % du coût d'achat + frais réels (sur factures) de carburant utilisé à des fins personnelles |

Évaluation de l’avantage véhicule sur la base de la valeur forfaitaire en cas d’achat du véhicule

- Lorsque le salarié utilise en permanence le véhicule acheté par son entreprise et paie ses frais de carburant, l'évaluation de cet avantage est effectuée sur la base de 9 % du coût d'achat du véhicule, toutes taxes comprises.

- Lorsque le véhicule a été acheté depuis plus de 5 ans, l'évaluation est effectuée sur la base de 6 % du coût d'achat comprenant toutes les taxes.

Lorsque le salarié utilise en permanence le véhicule acheté par son entreprise et que l'employeur paie le carburant du véhicule, l'évaluation de l'avantage résultant de l'usage privé est effectuée :

- Soit sur la base de la valeur forfaitaire de la mise à disposition du véhicule, majorée de l'évaluation des dépenses de carburant pour l'usage privé payées par l’employeur à partir des frais réellement engagés,

- Soit sur la base d'un forfait global de 12 % du coût d'achat du véhicule, ou de 9 % de ce coût lorsque ce véhicule a plus de 5 ans.

Évaluation de l’avantage véhicule sur la base de la valeur forfaitaire en cas de location du véhicule ou de location avec option d’achat

- Lorsque le salarié utilise en permanence le véhicule de son entreprise et s’acquitte des frais de carburant correspondant à son usage privé, l'évaluation de l'avantage résultant de l'usage privé est effectuée sur la base de 30 % du coût global annuel comprenant la location, l'entretien et l'assurance évalué d'après les factures (y compris les taxes).

Lorsque le salarié utilise en permanence le véhicule de son entreprise et que l'employeur s’acquitte des frais de carburant du véhicule correspondant à son usage privé (soit directement auprès commerçant, soit par mise à disposition d’une carte pour le règlement du carburant, soit par remboursement au salarié), l'évaluation de cet avantage est effectuée :

- Soit sur la base du pourcentage prévu au paragraphe précédent auquel s'ajoute l'évaluation des dépenses de carburant pour l'usage privé et professionnel à partir des frais réellement engagés,

- Soit sur la base d'un forfait de 40 % du coût total annuel de la location, l'entretien, l'assurance du véhicule, le carburant utilisé à titre privé et professionnel et de toutes les taxes y afférant.

Toutefois, l’évaluation ne peut pas avoir pour effet de porter le montant de l’avantage en nature à un niveau supérieur à celui qui aurait été évalué si l’employeur avait acheté le véhicule. Le prix de référence du véhicule retenu pour cette évaluation est le prix d’achat TTC du véhicule par le loueur, après prise en compte du rabais consenti le cas échéant, dans la limite de 30% du prix conseillé, par le constructeur pour la vente du véhicule au jour du début du contrat.

Il appartient aux loueurs et crédit-bailleurs de communiquer aux entreprises locataires les éléments nécessaires à l’application des règles mentionnées ci-dessus.

En l’absence d’une telle information, le prix retenu sera le prix conseillé d’achat du véhicule par le constructeur au jour du début du contrat de location.

| Forfait annuel | ||

| Sans prise en charge du carburant par l'employeur | 30 % du coût global annuel pour la location (location, entretien, assurance) | |

| L'évaluation ainsi obtenue sera plafonnée à celle de la règle applicable en cas de véhicule acheté, le prix de référence du véhicule étant le prix d'achat TTC du véhicule par le loueur, rabais compris, dans la limite de 30 % du prix conseillé par le constructeur pour la vente de véhicule au jour du début du contrat. | ||

| Avec prise en charge du carburant par l'employeur | soit 30 % du coût global annuel pour la location (location, entretien, assurances) plus frais réels (sur factures) de carburant utilisé à des fins personnelles. | soit 40 % du coût global annuel pour la location (location, entretien, assurance et coût global du carburant utilisé à des fins professionnelles et personnelles) |

| L'évaluation ainsi obtenue est plafonnée à celle de la règle applicable en cas de véhicule acheté, le prix de référence du véhicule étant le prix d'achat TTC du véhicule par le loueur, rabais compris dans la limite de 30 % du prix conseillé par le constructeur pour la vente de véhicule au jour du début du contrat. | ||

Cas particuliers des véhicules électriques

Période 1er janvier 2020-31 décembre 2022

- Entre le 1er janvier 2020 et le 31 décembre 2022 ;

- En cas de mise à disposition d’un véhicule fonctionnant exclusivement au moyen de l'énergie électrique ;

- L’évaluation de l’avantage en nature ne tient pas compte des frais d'électricité engagés par l'employeur pour la recharge du véhicule ;

- Et l’évaluation de l’avantage en nature l’avantage en nature est calculée après application d'un abattement de 50 % dans la limite de 1.800 € par an.

A noter par ailleurs que jusqu’au 31 décembre 2022 :

- En cas de mise à disposition par l’employeur, y compris pour les véhicules appartenant aux salariés, d’une borne de recharge de véhicules fonctionnant au moyen de l'énergie électrique ;

- L’avantage en nature résultant de l'utilisation de cette borne par le salarié à des fins non professionnelles est négligé.

Calcul forfaitaire

Lorsque l’avantage en nature est calculé sur la base d’un forfait :

- L’employeur qui loue un véhicule électrique, avec ou sans option d’achat, doit évaluer cet avantage sur la base de 30 % du coût global annuel ;

- Ce coût global comprend la location, l’entretien et l’assurance du véhicule, puisque les frais d’électricité ne sont pas pris en compte dans le calcul de l’avantage en nature.

Avantage en nature NTIC

Définition

- L’employeur peut mettre à disposition de son salarié, dans le cadre de son activité professionnelle, des outils issus des Nouvelles Technologies de l'Information et de la Communication (NTIC) et l'autoriser à les utiliser à titre privé;

- L'usage privé de ces outils issus des nouvelles technologies, qu’ils soient achetés ou bénéficiant d'un abonnement, constitue un avantage en nature.

Liste NTIC

Les outils issus des nouvelles technologies de l'information et de la communication comprennent :

- Les outils de téléphonie mobile ;

- Les micro-ordinateurs portables ou non ;

- Les progiciels ;

- Les modems d'accès à un télécopieur, à l'ordinateur de l'entreprise, à Internet, etc…

Définition mise à disposition permanente

- Il y a mise à disposition permanente des outils issus des nouvelles technologies de l'information et de la communication chaque fois que les circonstances de fait permettent au salarié d'utiliser à titre privé, et donc en dehors du temps de travail, cet outil ;

- La réalité de l'usage privé résulte soit d'un document écrit (contrat individuel, accord conventionnel ou d'entreprise, règlement intérieur, circulaire professionnelle, courrier de la direction), soit de l'existence de factures détaillées.

Tolérance

- Toutefois, peut être considéré comme un avantage en nature de valeur négligeable pour la détermination de l’assiette des cotisations et contributions sociales ;

- L’utilisation raisonnable de ces instruments dans la vie quotidienne d'un salarié (exemple : courtes durées d'appel au domicile, brèves consultations de serveurs usuels sur Internet) dont l'emploi est justifié par des besoins ordinaires de la vie professionnelle et personnelle.

En outre, cet avantage peut être également négligé dans les conditions suivantes :

- Si un document écrit mentionne que les matériels, logiciels, abonnements et temps de connexion consentis par l'employeur sont destinés à l'usage professionnel ;

- À défaut, lorsque l'utilisation de technologies portables par le salarié découle d'obligations ou sujétions professionnelles (notamment la possibilité d'être joint à tout moment, de recevoir ou d'émettre des informations à tout moment pendant l'exécution du contrat de travail).

Ainsi, si un document écrit :

- Mentionne l’usage privé, l’avantage en nature est assujetti au titre de cet usage privé ;

- Indique que les matériels sont toujours destinés à un usage professionnel, l’avantage ne peut pas être établi.

Texte de référence : Arrêté du 10 décembre 2002 relatif à l'évaluation des avantages en nature en vue du calcul des cotisations de sécurité sociale

Régime fiscal et social de faveur supprimé

Depuis le 1er janvier 2019 :

- Le régime de faveur fiscal et social attaché aux dons de matériels informatiques et de logiciels nécessaires à leur utilisation a été supprimé ;

- L’avantage résultant pour le salarié de la remise gratuite par son employeur de matériels informatiques et de logiciels doit donc être réintégré dans l’assiette de contributions et cotisations.

Modalités d’évaluation

Sur option : au réel ou forfaitaire

L'avantage résultant de l'usage privé est évalué, sur option de l'employeur :

- Sur la base des dépenses réellement engagées ;

- Ou sur la base d'un forfait en pourcentage du coût d'achat de ces outils ou, le cas échéant, de l'abonnement, toutes taxes comprises.

L’option est laissée au choix de l’employeur.

- Celui-ci a la faculté de changer en fin d’exercice l’option prise en fonction de son choix (évaluation forfaitaire ou sur la base des dépenses réellement engagées) pour l’année entière écoulée, salarié par salarié.

- L’employeur qui choisit de changer d’option en fin d’année régularise, le cas échéant, les cotisations précomptées au cours de l’année.

- S'agissant d'une option qui doit être exercée au plus tard à l’occasion de la dernière déclaration afférente à l’exercice, l'employeur ne peut en revanche en revendiquer rétroactivement le bénéfice pour les années antérieures.

Participation du salarié

- Si le salarié participe au financement de l’avantage en nature, l’évaluation de l’avantage tient compte de cette participation ;

- Pour apprécier cet avantage, ni les cotisations et contributions sociales, ni les taxes qui s’appliquent à l’avantage ne sont intégrées.

Évaluation sur la base des dépenses réellement engagées

Cas général

Lorsque l'employeur opte pour l’évaluation sur la base des dépenses réellement engagées, la présentation des justificatifs de facture justifiant le temps passé pour l’utilisation privée (numéro de téléphone, accès Internet, etc.) est nécessaire à l’évaluation de l’avantage ;

- Lorsque l'employeur ne peut apporter la preuve des dépenses réellement engagées, l'avantage résultant de l'usage privé doit être effectué d'après les forfaits selon les modalités précisées au B de la présente section.