Avantage en nature véhicule : rappels

Fourniture d’un véhicule de fonction : avantage en nature ?

Les services de l’URSSAF rappelle la notion fondamentale concernant l’avantage en nature véhicule.

Ainsi, lorsque l’employeur fournit un véhicule à son salarié, l’entreprise aura la faculté de considérer qu’il n’y a pas avantage en nature lorsque :

- Le salarié restitue le véhicule lors de chaque repos hebdomadaire et durant les périodes de congés ;

- Le salarié dispose de façon permanente d’un véhicule utilitaire, catégorie particulière vérifiable sur la carte grise du véhicule.

- Le salarié dispose d’une voiture particulière aménagée dans un but professionnel, sous réserve que l’employeur indique dans un écrit (règlement intérieur, circulaire professionnelle, courrier écrit ou électronique, etc.) que le véhicule est utilisé à des fins professionnelles uniquement.

Extrait de la documentation URSSAF du 24/09/2013

Usage privé du véhicule de fonction

24/09/2013

Véhicule de fonction et usage privé : comment évaluer cet avantage ?

Dans le cadre de son travail, un salarié peut disposer d’un véhicule de fonction acheté ou loué par l’employeur. L’utilisation à titre privé de ce véhicule mis à disposition permanente du salarié constitue un avantage en nature*.

*L’avantage en nature consiste dans la fourniture ou la mise à disposition d’un bien ou service, permettant au salarié de faire l’économie de frais qu’il aurait dû normalement supporter. Il doit être soumis à cotisations.Il n’y a pas avantage en nature lorsque :

Le salarié restitue le véhicule lors de chaque repos hebdomadaire et durant les périodes de congés. L’obligation de restituer le véhicule doit être mentionnée par l’employeur dans un document écrit (règlement intérieur, circulaire professionnelle, courrier écrit ou électronique, etc.).

Le salarié dispose de façon permanente d’un véhicule utilitaire.

La notion de véhicule utilitaire peut être vérifiée par référence à la «carte grise».

Il pourra également s’agir de voitures particulières aménagées dans un but professionnel. L’employeur doit indiquer dans un écrit (règlement intérieur, circulaire professionnelle, courrier écrit ou électronique, etc.) que le véhicule est utilisé à des fins professionnelles uniquement.

Évaluation de l’avantage en nature : 2 méthodes

Les entreprises peuvent chiffrer la valeur de l’avantage en nature véhicule selon la méthode des dépenses réelles ou selon une méthode forfaitaire.

Les services de l’URSSAF précisent que :

- L’évaluation peut être faite différemment en fonction de chaque salarié ;

- L'employeur a la faculté de réviser en fin d'exercice l'option prise en fonction de son choix (forfait ou valeur réelle) pour l'année entière écoulée ;

- Le choix du mode d’évaluation doit être déterminé lors de l'établissement de la DADS (c'est-à-dire au 31 janvier de l’année N+1) et doit être identique pour l’année entière.

Extrait de la documentation URSSAF du 24/09/2013

Évaluation de l’avantage : dépenses réelles ou forfait

L’avantage en nature véhicule est évalué, au choix de l’employeur, soit sur la base des dépenses réellement engagées, soit sur la base d’un forfait. L’évaluation peut être faite différemment en fonction de chaque salarié.

L'employeur a la faculté de réviser en fin d'exercice l'option prise en fonction de son choix (forfait ou valeur réelle) pour l'année entière écoulée.

Le choix du mode d’évaluation doit être déterminé lors de l'établissement de la DADS (c'est-à-dire au 31 janvier de l’année N+1) et doit être identique pour l’année entière.

Exemples concrets d’entreprise

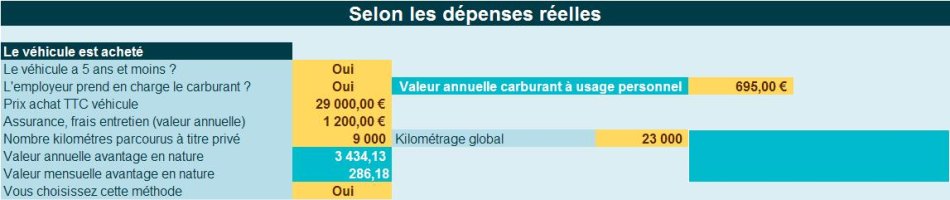

Exemple n°1

Dans cette entreprise, le véhicule mis à la disposition du salarié est acheté, il y a moins de 5 ans.

Le prix d’achat TTC est de 29.000 €.

Les frais d’entretien et assurance sont présumés être de 1.200 € pour l’année.

L’employeur prend en charge les frais de carburant estimés à 695 € pour l’année.

Le nombre de kilomètres parcourus à titre personnel est estimé à 9.000 kms pour un kilométrage total de 23.000 kms.

Le chiffrage est donc de : [((29.000,00 € *20%) +1.200,00)* (9.000/23.000)]+ 695,00 €= 3.434,13 € (valeur annuelle), ce qui donne une valeur mensuelle de 286,18 €.

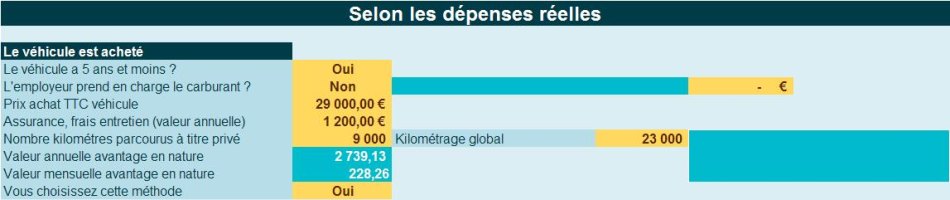

Exemple n°2

Dans cette entreprise, le véhicule mis à la disposition du salarié est acheté, il y a moins de 5 ans.

Le prix d’achat TTC est de 29.000 €.

Les frais d’entretien et assurance sont présumés être de 1.200 € pour l’année.

L’employeur ne prend pas en charge les frais de carburant.

Le nombre de kilomètres parcourus à titre personnel est estimé à 9.000 kms pour un kilométrage total de 23.000 kms.

Le chiffrage est donc de : [((29.000,00 € *20%) +1.200,00)* (9.000/23.000)]= 2.739,13 € (valeur annuelle), ce qui donne une valeur mensuelle de 228,86 €.

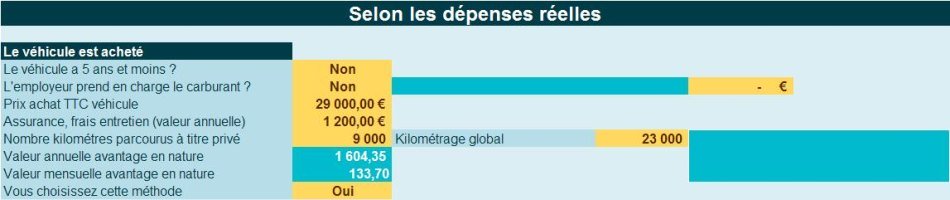

Exemple n°3

Dans cette entreprise, le véhicule mis à la disposition du salarié est acheté, il y a plus de 5 ans.

Le prix d’achat TTC est de 29.000 €.

Les frais d’entretien et assurance sont présumés être de 1.200 € pour l’année.

L’employeur ne prend pas en charge les frais de carburant.

Le nombre de kilomètres parcourus à titre personnel est estimé à 9.000 kms pour un kilométrage total de 23.000 kms.

Le chiffrage est donc de : [((29.000,00 € *10%) +1.200,00)* (9.000/23.000)]= 1.604,35 € (valeur annuelle), ce qui donne une valeur mensuelle de 133,70 €.

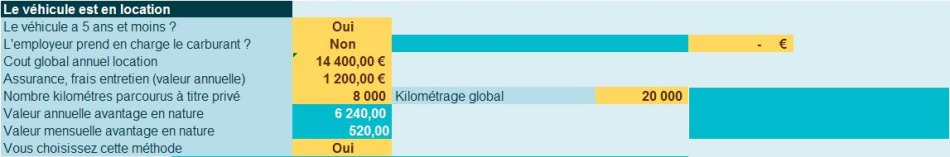

Exemple n°4

Dans cette entreprise, le véhicule mis à la disposition du salarié est en location.

Le cout global de la location est estimé à 14.400 €.

Les frais d’entretien et assurance sont présumés être de 1.200 € pour l’année.

L’employeur ne prend pas en charge les frais de carburant.

Le nombre de kilomètres parcourus à titre personnel est estimé à 8.000 kms pour un kilométrage total de 20.000 kms.

Le chiffrage est donc de : (14.400,00+ 1.200,00) * (8.000/20.000)] = 6.240,00 € (valeur annuelle), ce qui donne une valeur mensuelle de 520,00 €.

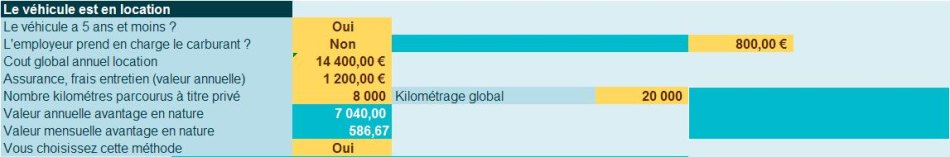

Exemple n°5

Dans cette entreprise, le véhicule mis à la disposition du salarié est en location.

Le cout global de la location est estimé à 14.400 €.

Les frais d’entretien et assurance sont présumés être de 1.200 € pour l’année.

L’employeur prend en charge les frais de carburant, estimés à 800,00 €.

Le nombre de kilomètres parcourus à titre personnel est estimé à 8.000 kms pour un kilométrage total de 20.000 kms.

Le chiffrage est donc de : (14.400,00+ 1.200,00) * (8.000/20.000)] + 800,00 = 7.040,00 € (valeur annuelle), ce qui donne une valeur mensuelle de 586,67 €.