Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Indemnités kilométriques : le régime en vigueur en 2025

- Comment chiffrer l’avantage en nature véhicule, selon la méthode forfaitaire, en 2024 ?

- Comment chiffrer l’avantage en nature véhicule, selon la méthode des dépenses réelles, en 2024 ?

- Activité partielle : chiffrage des indemnités horaires et des allocations employeurs pour janvier 2025

Barème automobiles 2022

Petits rappels

Les allocations versées sous la forme d’indemnité kilométriques à un salarié contraint d’utiliser son véhicule à des fins professionnelles peuvent être exonérées de charges sociales dans la limite du barème kilométrique publié chaque année par l’administration fiscale. L’exonération est possible sous réserve de pouvoir justifier :

- Du moyen de transport utilisé par le salarié, de la distance séparant le domicile du lieu de travail

- De la puissance du véhicule

- Du nombre de trajets effectués chaque mois, et à condition que le salarié atteste ne transporter aucune autre personne de la même entreprise bénéficiant des mêmes indemnités.

Barème en vigueur au 1er janvier 2022

|

| |||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||

Arrêté du 1er février 2022 fixant le barème forfaitaire permettant l'évaluation des frais de déplacement relatifs à l'utilisation d'un véhicule par les bénéficiaires de traitements et salaires optant pour le régime des frais réels déductibles, JO du 13

Majoration véhicules électriques

Arrêté du 15 février 2021

En application du décret du 15 février 2021, JO du 19, le montant des frais de déplacement calculés est majoré de 20% pour les véhicules électriques.

A notre sens, cette majoration ne s’applique qu’aux véhicules « 100% électriques » au détriment des véhicules dits « hybrides ».

Article 1

L'article 6 B de l'annexe IV au code général des impôts est ainsi modifié :

1° Au début du premier alinéa, il est inséré la mention : « I. - » ;

2° Il est complété par un II ainsi rédigé :

« II. - Pour les véhicules électriques, le montant des frais de déplacement calculés en application du I est majoré de 20 %. »Article 2

L'article 1er s'applique à compter de l'imposition des revenus de l'année 2020.

Exemples chiffrés

Véhicules non électriques

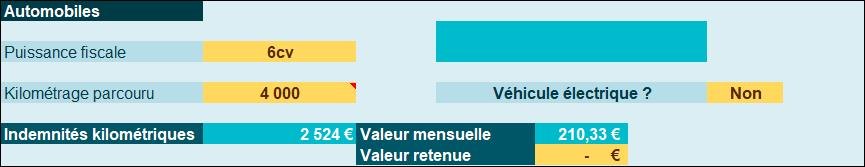

- Pour 4.000 km parcourus à titre professionnel avec un véhicule de 6 CV, le contribuable peut faire état d’un montant de frais réels égal à : 4.000 km x 0,631 = 2.524 € (soit une valeur mensuelle de 210,33 €, 2.524 €/12).

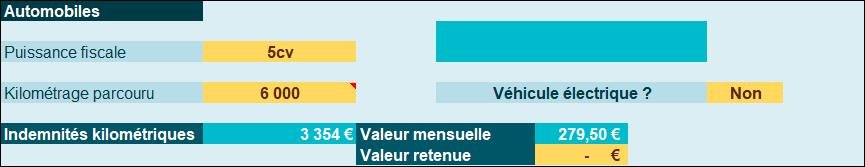

- Pour 6.000 km parcourus à titre professionnel avec un véhicule de 5 CV, le contribuable peut faire état d'un montant de frais réels égal à : (6.000 km x 0,339) + 1.320 = 3.354 € (soit une valeur mensuelle de 279,50 €).

- Pour 6.000 km parcourus à titre professionnel avec un véhicule de 3 CV, le contribuable peut faire état d'un montant de frais réels égal à : (6.000 km x 0,300) + 1.007 = 2.807 € (soit une valeur mensuelle de 233,92 €).

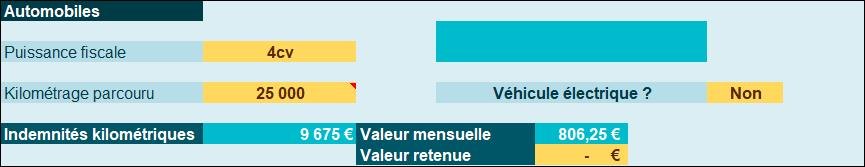

- Pour 25.000 km parcourus à titre professionnel avec un véhicule de 4 CV, le contribuable peut faire état d'un montant de frais réels égal à : (25.000 km x 0,387) = 9.675 € (soit une valeur mensuelle de 806,25 €).

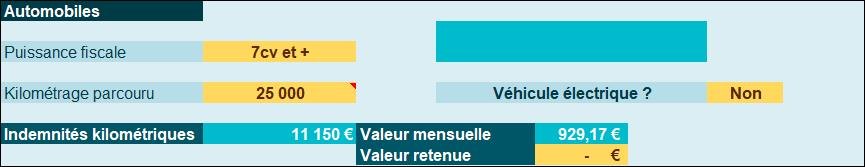

- Pour 25.000 km parcourus à titre professionnel avec un véhicule de 7 CV et plus, le contribuable peut faire état d'un montant de frais réels égal à : (25.000 km x 0,446) = 11.150 € (soit une valeur mensuelle de 929,17 €).

Véhicules électriques

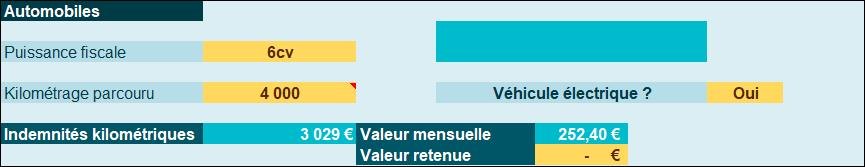

- Pour 4.000 km parcourus à titre professionnel avec un véhicule de 6 CV, le contribuable peut faire état d’un montant de frais réels égal à : 4.000 km x 0,631 = 2.524 €, cette valeur est majorée de 20% permettant alors d’obtenir : 3.029 €, soit une valeur mensuelle de 252,40 €.

- Pour 25.000 km parcourus à titre professionnel avec un véhicule de 4 CV, le contribuable peut faire état d'un montant de frais réels égal à : (25.000 km x 0,387) = 9.675 € cette valeur est majorée de 20% permettant alors d’obtenir : 11.610 €, soit une valeur mensuelle de 967,50 €.