Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

- Quel est le régime de la contribution aux frais de transports collectifs en 2025 ?

- Prise en charge des frais de nourriture et de grands déplacements : le régime en vigueur en 2025

- Comment gérer socialement et fiscalement les jours de RTT monétisés en 2025 ?

- Les principes généraux de la loi TEPA en 2025

Frais de carburant du salarié

Dispositions selon LFSS 2009

Il existe un dispositif du chèque transport titre de paiement nominatif et facultatif que l'employeur peut préfinancer au profit des salariés pour le paiement des dépenses liées au déplacement « domicile- lieu de travail ».

Nouvelles dispositions selon la loi LOM

En plus des frais de carburant et des frais exposés pour l’alimentation de véhicules électriques ou hybrides rechargeables, l’employeur peut désormais prendre en charge les frais exposés pour l’alimentation de véhicules hydrogènes.

Extrait de la loi :

Article 82 (…)

2° L’article L. 3261-3 est ainsi modifié :

a) Au premier alinéa, après le mot : « carburant », sont insérés les mots : « et des frais exposés pour l’alimentation de véhicules électriques, hybrides rechargeables ou hydrogène » ;

Références

- Article 82 de la loi ;

- Article L 3261-3 code du travail (modification)

Salariés concernés

Dispositions selon LFSS 2009

Sont concernés, tous les salariés :

- Dont la résidence habituelle ou le lieu de travail est situé en dehors de la région d'Ile-de-France et d'un périmètre de transports urbains ;

- Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Article L3261-3

Version en vigueur depuis le 01 janvier 2020

Modifié par LOI n°2019-1428 du 24 décembre 2019 - art. 82 (V)

L'employeur peut prendre en charge, dans les conditions prévues à l'article L. 3261-4, tout ou partie des frais de carburant et des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés pour leurs déplacements entre leur résidence habituelle et leur lieu de travail par ceux de ses salariés :

1° Dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l'employeur, soit n'est pas inclus dans le périmètre d'un plan de mobilité obligatoire en application des articles L. 1214-3 et L. 1214-24 du code des transports ;

2° Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Le bénéfice de cette prise en charge ne peut être cumulé avec celle prévue à l'article L. 3261-2.

Conformément au VI de l’article 82 de la loi n° 2019-1428 du 24 décembre 2019, ces dispositions entrent en vigueur le 1er janvier 2020.

Depuis la loi LFSS 2020

La loi apporte une modification à l’article L 3261-3 du code du travail, sont désormais aussi concernés les salariés :

« dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l’employeur, soit n’est pas inclus dans le périmètre d’un plan de mobilité obligatoire ».

Références

- Article 82 de la loi ;

- Article L 3261-3 code du travail (modification)

Extrait de la loi :

Article 82 (…)

b) Après le mot : « travail », la fin du 1° est ainsi rédigée : « soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l’employeur, soit n’est pas inclus dans le périmètre d’un plan de mobilité obligatoire en application des articles L. 1214-3 et L. 1214-24 du code des transports ; »

c) L’avant-dernier alinéa est supprimé ;

Article L3261-3

Version en vigueur depuis le 01 janvier 2020

Modifié par LOI n°2019-1428 du 24 décembre 2019 - art. 82 (V)

L'employeur peut prendre en charge, dans les conditions prévues à l'article L. 3261-4, tout ou partie des frais de carburant et des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés pour leurs déplacements entre leur résidence habituelle et leur lieu de travail par ceux de ses salariés :

1° Dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l'employeur, soit n'est pas inclus dans le périmètre d'un plan de mobilité obligatoire en application des articles L. 1214-3 et L. 1214-24 du code des transports ;

2° Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Le bénéfice de cette prise en charge ne peut être cumulé avec celle prévue à l'article L. 3261-2.

Conformément au VI de l’article 82 de la loi n° 2019-1428 du 24 décembre 2019, ces dispositions entrent en vigueur le 1er janvier 2020.

Régime fiscal et social

Suite à la publication de la loi LOM, il convient désormais de raisonner selon nous en notion de « cumuls » comme suit :

LOI n° 2019-1428 du 24 décembre 2019 d’orientation des mobilités, JO du 26 décembre 2019

Cumul forfait avec frais de carburant: régime social et fiscal

Les sommes prises en charge par l’employeur sont :

- Exonérées de cotisations et contributions sociales (*) ainsi que d’impôt sur le revenu ;

- Dans la limite de 500 € par an et par salarié (au lieu de 200 € auparavant) ;

- Dont 200 € maximum au titre des frais de carburant.

Le cumul est autorisé entre la prise en charge des différents modes de transports, dans la limite d’un plafond de 400 € ou de la prise en charge des transports en commun si elle excède déjà ce montant.

(*) Cette exonération de cotisations et contributions sociales, dans la limite des plafonds précités autorisés concerne concrètement :

- Toutes les cotisations et contributions de sécurité sociale, y compris CSG/CRDS ;

- Toutes les taxes sur salaires (effort construction, contribution formation professionnelle, CPF-CDD, taxe d’apprentissage, contribution supplémentaire taxe d’apprentissage, taxe sur les salaires).

Références

- Article 82 de la loi ;

- Article 81 du CGI (modification)

Nouvelles dispositions selon la loi de finances pour 2021 (article 57)

- Sous réserve du respect de certaines conditions, la prise en charge des frais de transport personnel exposés par les salariés pour se rendre de leur domicile à leur lieu de travail (forfait mobilités durables, « prime transport » pour les frais de carburant) est exonérée d’impôt sur le revenu dans une limite fixée à 500 € par an et par salarié, dont 200 € maximum au titre des frais de carburant.

Par effet rebond, ce seuil d’exonération fiscale s’applique de façon identique au niveau social, en application des articles L 136-1-1 (III 4° e) et L 242-1 du code de la sécurité sociale.

Ces nouvelles dispositions entrent en vigueur le 1er janvier 2021

Cumul avec frais de carburant et frais de transports collectifs : régime social et fiscal

La loi autorise le cumul d’une prise en charge par l’employeur (facultative) dans le cadre du « forfait mobilités durables » et/ou « frais de carburant » avec la prise en charge (obligatoire) des frais de transports collectifs ;

- Mais dans la limite d’un plafond annuel de 500 € par an et par salarié ;

- Ou dans la limite de la prise en charge des frais de transports collectifs, si cette prise en charge venait à excéder la valeur plafonnée de 500 €.

Selon nous, la limite de 400 € en vigueur en 2020 doit être portée à 500 €, en application de l’article 57 de la loi de finances pour 2021.

Références

- Article 82 de la loi ;

- Article 81 du CGI (modification)

Exemples concrets d’entreprise

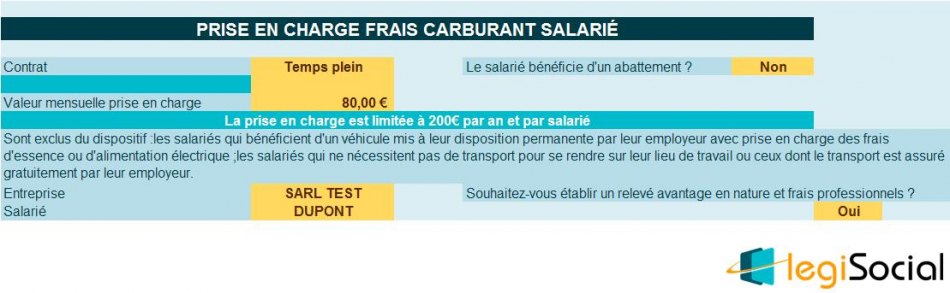

Exemple n°1

Un employeur prend en charge les frais de carburant de son salarié à hauteur de 80€ sur un mois.

Le salarié est en contrat à temps plein.

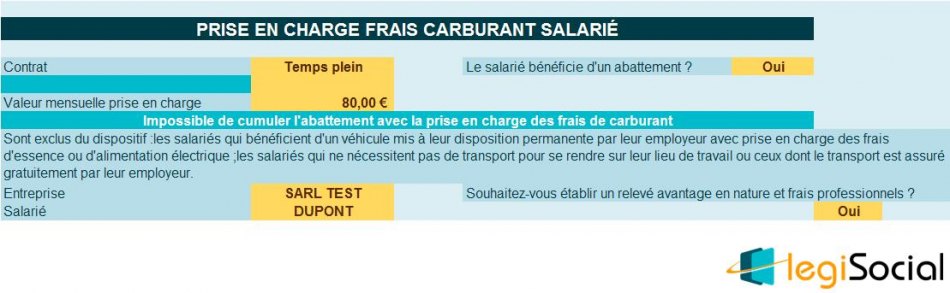

Exemple n°2

Un employeur prend en charge les frais de carburant de son salarié à hauteur de 80€ sur un mois.

Le salarié est en contrat à temps plein et bénéficie de DFS (abattement).

Il est alors impossible de cumuler l’avantage octroyé par la DFS avec la prise en charge des frais de carburant.

Publication au BOFIP du 15 juillet 2020

Principe général

En application de l'article 81 du CGI (b du 19° ter) est exonéré d’impôt sur le revenu :

- L’avantage résultant de la prise en charge par l'employeur des frais de carburant ou des frais exposés pour l'alimentation des véhicules électriques, hybrides rechargeables ou à hydrogène, par les salariés dans les conditions prévues à l'article L. 3261-3 du code du travail.

Article 81

Modifié par LOI n° 2018-1317 du 28 décembre 2018 - art. 137 (V)

Modifié par LOI n°2019-486 du 22 mai 2019 - art. 155 (V)

Modifié par Décret n°2019-559 du 6 juin 2019 (V)

Modifié par Ordonnance n°2019-697 du 3 juillet 2019 - art. 4

Modifié par Ordonnance n°2019-770 du 17 juillet 2019 - art. 7

Modifié par Ordonnance n°2019-766 du 24 juillet 2019 - art. 3

Modifié par LOI n° 2019-1428 du 24 décembre 2019 - art. 82 (V)

Modifié par LOI n°2019-1428 du 24 décembre 2019 - art. 35

Modifié par LOI n° 2019-1446 du 24 décembre 2019 - art. 14 (V)

Modifié par LOI n° 2019-1479 du 28 décembre 2019 - art. 3

Modifié par LOI n° 2019-1479 du 28 décembre 2019 - art. 6 (V)

Sont affranchis de l'impôt : (…)

19° ter (…)

-

L'avantage résultant de la prise en charge par l'employeur des frais de carburant ou des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés par les salariés dans les conditions prévues à l'article L. 3261-3 du code du travail et des frais mentionnés à l'article L. 3261-3-1 du même code, dans la limite globale de 400 € par an, dont 200 € au maximum pour les frais de carburant. Lorsque la prise en charge des frais de transports personnels engagés par les salariés est cumulée avec la prise en charge prévue à l'article L. 3261-2 dudit code, l'avantage résultant de ces deux prises en charge ne peut dépasser le montant maximum entre 400 € par an et le montant de l'avantage mentionné au a du présent 19° ter ;(…)

Limite globale et annuelle

L'exonération s'applique :

- Dans la limite globale de 400 € par an (commune au passage avec celle applicable au forfait mobilités durables) ;

- Sans que l'exonération de la prise en charge des frais de carburant ne puisse excéder 200 €.

Rappelons que l’article 82 de la loi n° 2019-1428 du 24 décembre 2019 d'orientation des mobilités étend le bénéfice de cette prise en charge aux frais d'alimentation des véhicules hybrides rechargeables ou à hydrogène.

Une prise en charge facultative

Pour les employeurs de droit privé et leurs salariés, les conditions et les modalités de cette prise en charge facultative sont prévues :

- Par le code du travail, aux articles R 3261-11 à R 3261-13, et R 3261-14 à R 3261-15 du code du travail ;

- Et précisées par la circulaire interministérielle DSS/DGT/5B/2009/30 du 28 janvier 2009.

Lire aussi :

Accueil - Ministère de la santé et de l'accès aux soins

Accueil - Ministère de la santé et de l'accès aux soins

Le ministère Ministère de la santé et de l'accès aux soins met en ?uvre les politiques relatives à la solidarité, à la cohésion sociale, à la santé publique, à l'organisation du système de santé et à la protection sociale.

Article R3261-11

Modifié par Décret n°2020-541 du 9 mai 2020 - art. 1

Lorsque l'employeur prend en charge tout ou partie des frais de carburant d'un véhicule et des frais d'alimentation d'un véhicule électrique, hybride rechargeable ou hydrogène engagés par ses salariés, il en fait bénéficier, selon les mêmes modalités et en fonction de la distance entre le domicile et le lieu de travail, l'ensemble des salariés remplissant les conditions prévues à l'article L. 3261-3.

L'employeur doit disposer des éléments justifiant cette prise en charge. Il les recueille auprès de chaque salarié bénéficiaire qui les lui communique.

Article R3261-12

Modifié par Décret n°2020-541 du 9 mai 2020 - art. 1

Sont exclus du bénéfice de la prise en charge des frais mentionnés à l'article R. 3261-11 :

1° Les salariés bénéficiant d'un véhicule mis à disposition permanente par l'employeur avec prise en charge par l'employeur des dépenses de carburant ou d'alimentation électrique d'un véhicule ;

2° Les salariés logés dans des conditions telles qu'ils ne supportent aucun frais de transport pour se rendre à leur travail ;

3° Les salariés dont le transport est assuré gratuitement par l'employeur.

Article R3261-13

Modifié par Décret n°2020-541 du 9 mai 2020 - art. 1

En cas de changement des modalités de remboursement des frais mentionnés à l'article R. 3261-11, l'employeur avertit les salariés au moins un mois avant la date fixée pour le changement.

Article R3261-14

Modifié par Décret n°2020-541 du 9 mai 2020 - art. 1

Le salarié à temps partiel, employé pour un nombre d'heures égal ou supérieur à la moitié de la durée légale hebdomadaire ou conventionnelle, si cette dernière lui est inférieure, bénéficie des prises en charges prévues aux articles L. 3261-3 et L. 3261-3-1 dans les mêmes conditions qu'un salarié à temps complet.

Le salarié à temps partiel, employé pour un nombre d'heures inférieur à la moitié de la durée du travail à temps complet défini conformément au premier alinéa, bénéficie d'une prise en charge calculée à due proportion du nombre d'heures travaillées par rapport à la moitié de la durée du travail à temps complet.

Article R3261-15

Modifié par Décret n°2020-541 du 9 mai 2020 - art. 1

Le salarié qui exerce son activité sur plusieurs lieux de travail au sein d'une même entreprise qui n'assure pas le transport entre ces différents lieux et entre ces lieux et la résidence habituelle du salarié peut prétendre aux prises en charge mentionnées aux articles L. 3261-3 et L. 3261-3-1 pour les déplacements qui lui sont imposés entre sa résidence habituelle et ses différents lieux de travail, ainsi qu'entre ces lieux de travail.

Salariés susceptibles d’être concernés

Principe général

Conformément à l'article L. 3261-3 du code du travail, les employeurs peuvent prendre en charge tout ou partie des frais de carburant et des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou à hydrogène engagés pour leurs déplacements entre leur résidence habituelle et leur lieu de travail par ceux de leurs salariés :

- Dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l'employeur, soit n'est pas inclus dans le périmètre d'un plan de mobilité obligatoire en application de l'article L. 1214-3 du code des transports et de l'article 1214-24 du code des transports ;

- Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne leur permettant pas d'emprunter un mode collectif de transport.

Conséquence frais transports collectifs

- Les salariés qui bénéficient de la prise en charge de leurs frais de carburant ou d'alimentation électrique ne peuvent bénéficier de la prise en charge par leur employeur des frais d'abonnement à un transport collectif ou à un service public de location de vélos.

Activité sur plusieurs lieux de travail

- Les salariés qui exercent leur activité sur plusieurs lieux de travail au sein d'une même entreprise qui n'assure pas le transport entre leur résidence habituelle et leurs différents lieux de travail ou entre ces lieux de travail peuvent prétendre à la prise en charge des frais de carburant ou des frais assimilés qu'ils engagent afin de réaliser tous les déplacements qui leur sont imposés.

Exceptions

Sont exclus du bénéfice de la prise en charge des frais de carburant ou des frais assimilés, les salariés :

- Qui bénéficient de la mise à disposition permanente, par leur employeur, d'un véhicule avec prise en charge par ce dernier des frais de carburant ou d'alimentation électrique ;

- Qui ne supportent aucun frais de transport, soit du fait de la distance réduite qui sépare leur domicile de leur lieu de travail, soit parce que leur employeur assure gratuitement leurs déplacements.

Modalités de la prise en charge

Accord collectif ou DUE

Le montant, les modalités et les critères d'attribution de la prise en charge sont déterminés :

- Par accord d'entreprise ou par accord interentreprises, et à défaut par accord de branche ;

- A défaut d'accord, la prise en charge de ces frais est mise en œuvre par décision unilatérale de l'employeur, après consultation du CSE, s'il existe.

Article L3261-4

Modifié par LOI n°2019-1428 du 24 décembre 2019 - art. 82 (V)

Le montant, les modalités et les critères d'attribution de la prise en charge des frais mentionnés aux articles L. 3261-3 et L. 3261-3-1 sont déterminés par accord d'entreprise ou par accord interentreprises, et à défaut par accord de branche. A défaut d'accord, la prise en charge de ces frais est mise en œuvre par décision unilatérale de l'employeur, après consultation du comité social et économique, s'il existe.

NOTA :

Conformément au VI de l’article 82 de la loi n° 2019-1428 du 24 décembre 2019, ces dispositions entrent en vigueur le 1er janvier 2020.

Nouvelles dispositions depuis le 1er janvier 2020

L'article 82 de la loi n° 2019-1428 du 24 décembre 2019 d'orientation des mobilités (dite loi LOM) modifie, à compter du 1er janvier 2020, les conditions de mise en œuvre des frais de transports personnels :

- Cette prise en charge ne revêt pas un caractère obligatoire pour l'employeur ;

- Toutefois, dès lors qu'elle est accordée, elle doit bénéficier selon les mêmes modalités à l'ensemble des salariés contraints d'utiliser leur véhicule personnel pour les motifs mentionnés au 1° et 2° du II-A-1-a § 270 et suivants en fonction de la distance entre leur domicile et leur lieu de travail.

Salariés à temps partiel

- Les salariés à temps partiel employés au moins à mi-temps bénéficient d'une prise en charge équivalente à celle des salariés à temps complet ;

- Pour les salariés dont le temps de travail est inférieur à un mi-temps, la participation est calculée à due proportion du nombre d'heures travaillées par rapport au mi-temps.

Justificatifs

- Afin que l'employeur soit en mesure de justifier la prise en charge des frais de carburant ou des frais assimilés de ceux de ses salariés qui en bénéficient, ces derniers doivent lui communiquer les éléments justifiant du fait qu'ils ne peuvent utiliser les transports en commun ainsi que la photocopie de la carte grise du véhicule qu'ils utilisent.

Régime fiscal

Limite annuelle

En application de l'article 81 du CGI (b du 19° ter) l'avantage résultant de la prise en charge facultative des frais de carburants ou des frais assimilés engagés par les salariés est exonéré d’impôt sur le revenu :

- Dans la limite globale de 400 € par an ;

- Dont 200 € au maximum pour les frais de carburant.

Ces limites de 400 € et de 200 € s'apprécient par année civile et par personne.

Complément de revenu imposable

Constitue un complément de revenu imposable à l'impôt sur le revenu selon les règles de droit commun des traitements et salaires l'avantage résultant de la prise en charge par le ou les employeurs des frais de carburant ou des frais assimilés, les situations suivantes :

- Au-delà de 400 € par an (ce plafond incluant également, le cas échéant, le forfait mobilités durables) ;

- Et pour les frais de carburant, au-delà de 200 € par an, même si le plafond global de 400 € n'est pas dépassé;

- Lorsque cette prise en charge, même inférieure ou égale à ces seuils, ne respecte pas les conditions de mise en place du dispositif, par exemple si la prise en charge prend la forme d'indemnités de remboursement pour frais professionnels au profit de certains salariés seulement ou si cette prise en charge n'est pas justifiée au regard des conditions prévues par l’article L 3261-3 du code du travail pour que le salarié en bénéficie.

Exemples concrets

Exemple 1 :

- Soit un salarié qui a bénéficié de la prise en charge, par son employeur, au cours de l'année N, des frais de carburant, à hauteur de 250 €, et des frais d'alimentation d'un véhicule électrique, à hauteur de 100 €.

- L'avantage résultant de la prise en charge des frais de carburant est imposable à hauteur de 50 €, pour la part qui excède 200 €.

Exemple 2 :

- Soit un salarié qui a bénéficié de la prise en charge, par son employeur, au cours de l'année N, de frais de carburant, à hauteur de 175 €, et de frais d'alimentation d'un véhicule électrique, à hauteur de 300 €.

- L'avantage total résultant de la prise en charge de ces différents frais est imposable à hauteur de 75 €, pour la part qui excède 400 €.

Incidence de l'option pour le régime des frais réels

- Les salariés qui optent pour la déduction de leurs frais professionnels selon le régime des frais réels et justifiés doivent ajouter à leur revenu brut imposable la fraction de la participation de leur employeur à leur frais de carburant ou assimilés exonérée d'impôt sur le revenu.

- Toutefois, ils peuvent choisir de ne pas réintégrer cette fraction exonérée dans leur rémunération imposable, et dans ce cas, ils ne peuvent déduire leurs frais professionnels correspondant aux déplacements entre leur résidence habituelle et leur lieu de travail.

Références

Date de début de publication du BOI 15/07/2020

Lire aussi :

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet | bofip.impots.gouv.fr

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet | bofip.impots.gouv.fr

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet

Identifiant juridique BOI-RSA-CHAMP-20-30-10-20

Lire aussi :

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet | bofip.impots.gouv.fr

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet | bofip.impots.gouv.fr

RSA - Champ d'application des traitements, salaires et revenus assimilés - Éléments du revenu imposable - Revenus accessoires - Indemnités, primes, allocations, gratifications - Avantage résultant de la prise en charge des frais de trajet

La loi de finances rectificative pour 2022

L’employeur a la possibilité de prendre en charge les frais de carburant et/ou d’alimentation des véhicules électriques, hybrides. La loi de finances rectificative pour 2022, et son article 2 apporte des modifications au régime.

Les évolutions du régime depuis la LFSS pour 2009

Régime selon la LFSS pour 2009

Frais de carburant

L’article 20 de la loi instaure la prise en charge des « frais de carburant ».

Cette prise en charge a un caractère facultatif.

L'employeur peut prendre en charge, tout ou partie des frais de carburant engagés pour les déplacements des salariés entre leur résidence habituelle et leur lieu de travail.

Salariés concernés

Sont concernés, tous les salariés :

- Dont la résidence habituelle ou le lieu de travail est situé en dehors de la région d'Ile-de-France et d'un périmètre de transports urbains ;

- Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Les dispositions selon la loi LOM

Frais de carburant et alimentation véhicules

En plus des frais de carburant et des frais exposés pour l’alimentation de véhicules électriques ou hybrides rechargeables, l’employeur peut désormais prendre en charge les frais exposés pour l’alimentation de véhicules hydrogènes.

Salariés concernés

La loi apporte une modification à l’article L 3261-3 du code du travail, sont désormais aussi concernés les salariés :

« dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l’employeur, soit n’est pas inclus dans le périmètre d’un plan de mobilité obligatoire ».

Article L3261-3

Version en vigueur depuis le 01 janvier 2020

Modifié par LOI n°2019-1428 du 24 décembre 2019 - art. 82 (V)

L'employeur peut prendre en charge, dans les conditions prévues à l'article L. 3261-4, tout ou partie des frais de carburant et des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés pour leurs déplacements entre leur résidence habituelle et leur lieu de travail par ceux de ses salariés :

1° Dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l'employeur, soit n'est pas inclus dans le périmètre d'un plan de mobilité obligatoire en application des articles L. 1214-3 et L. 1214-24 du code des transports ;

2° Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Le bénéfice de cette prise en charge ne peut être cumulé avec celle prévue à l'article L. 3261-2.

Conformément au VI de l’article 82 de la loi n° 2019-1428 du 24 décembre 2019, ces dispositions entrent en vigueur le 1er janvier 2020.

Régime fiscal et social

Les dispositions selon la loi LOM

Les sommes prises en charge par l’employeur sont :

- Exonérées de cotisations et contributions sociales (*) ainsi que d’impôt sur le revenu ;

- Dans la limite de 400 € par an et par salarié (au lieu de 200 € auparavant) ;

- Dont 200 € maximum au titre des frais de carburant.

Le cumul est autorisé entre la prise en charge des différents modes de transports, dans la limite d’un plafond de 400 € ou de la prise en charge des transports en commun si elle excède déjà ce montant.

(*) Cette exonération de cotisations et contributions sociales, dans la limite des plafonds précités autorisés concerne concrètement :

- Toutes les cotisations et contributions de sécurité sociale, y compris CSG/CRDS ;

- Toutes les taxes sur salaires (effort construction, contribution formation professionnelle, CPF-CDD, taxe d’apprentissage, contribution supplémentaire taxe d’apprentissage, taxe sur les salaires).

Les dispositions selon la loi de finances pour 2021 (article 57)

- Sous réserve du respect de certaines conditions, la prise en charge des frais de transport personnel exposés par les salariés pour se rendre de leur domicile à leur lieu de travail (forfait mobilités durables, « prime transport » pour les frais de carburant) est exonérée d’impôt sur le revenu dans une limite fixée à 500 € par an et par salarié, dont 200 € maximum au titre des frais de carburant.

Par effet rebond, ce seuil d’exonération fiscale s’applique de façon identique au niveau social, en application des articles L 136-1-1 (III 4° e) et L 242-1 du code de la sécurité sociale.

Ces nouvelles dispositions sont entrées en vigueur depuis le 1er janvier 2021

Les dispositions selon la loi de finances rectificative pour 2022

Augmentation seuil exonération

Pour les années 2022 et 2023, pour faire face à la hausse du carburant, le plafond annuel d’exonération de prise en charge est réhaussé

- Le plafond d’exonération est porté à 700 €pour les frais d’alimentation des véhicules électriques, hybrides rechargeables ou hydrogène dont 400 € pour les frais de carburant.

Des dispositions dérogatoires plus favorables sont prévues pour les départements d’outre-mer (collectivités régies par l'article 73 de la Constitution, soit la Guadeloupe, Guyane, La Martinique, La Réunion et Mayotte), le seuil d’exonération précité étant porté à 900 € dont 600 € au titre des frais de carburant.

Cumul prime transport avec abonnement frais transports collectifs

Rappel régime en vigueur avant la loi :

- Selon le BOSS, la prise en charge des frais de carburant (ou frais exposés pour l’alimentation de véhicules électriques, hybrides rechargeables ou hydrogène) ne peut être cumulée avec la prise en charge du coût des titres d’abonnement aux transports collectifs prévue à l’article L 3261-2 du code du travail.

L’article 2 de la loi lève l’interdiction du cumul entre la « prime transport » et la prise en charge obligatoire de 50 % du coût des abonnements à des transports publics.

Concrètement :

- En 2022 et 2023, la prise en charge obligatoire par l’employeur de 50 % du prix des frais de transports publics est cumulable avec la prime de transport.

- Les conditions pour bénéficier de la prime de transport (exemple, être situé dans une zone non desservie par les transports en commun) sont temporairement supprimées.

Extrait de la loi :

Article 2

I. - Par dérogation au b du 19° ter de l'article 81 du code général des impôts, pour l'imposition des revenus des années 2022 et 2023, l'avantage résultant de la prise en charge par l'employeur des frais de carburant ou des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés par les salariés dans les conditions prévues à l'article L. 3261-3 du code du travail et des frais mentionnés à l'article L. 3261-3-1 du même code est exonéré d'impôt sur le revenu dans la limite globale de 700 € par an, dont 400 € au maximum pour les frais de carburant. Par exception, dans les collectivités régies par l'article 73 de la Constitution, la limite globale est portée à 900 €, dont 600 € pour les frais de carburant.

II. - Par dérogation aux trois premiers alinéas de l'article L. 3261-3 du code du travail, l'employeur peut prendre en charge, au titre de l'année 2022 et de l'année 2023, dans les conditions prévues à l'article L. 3261-4 du même code, tout ou partie des frais de carburant et des frais exposés pour l'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène engagés par ses salariés pour leurs déplacements entre leur résidence habituelle et leur lieu de travail.Par dérogation au dernier alinéa de l'article L. 3261-3 dudit code, la prise en charge par l'employeur des frais mentionnés au même article L. 3261-3 exposés par ses salariés peut, au titre de l'année 2022 et de l'année 2023, être cumulée avec la prise en charge prévue à l'article L. 3261-2 du même code.

Assouplissement

Il est à noter que la loi assouplit le régime de la prise en charge par l’employeur, dérogeant désormais au fait que la prime transport ne peut bénéficier qu’aux salariés :

- Dont la résidence habituelle ou le lieu de travail soit est situé dans une commune non desservie par un service public de transport collectif régulier ou un service privé mis en place par l'employeur :

- Ou pour lesquels l'utilisation d'un véhicule personnel est rendue indispensable par des conditions d'horaires de travail particuliers ne permettant pas d'emprunter un mode collectif de transport.

Concrètement, la prime transport vise désormais :

- L’ensemble des salariés engageant des frais de carburant ou des frais d'alimentation de véhicules électriques, hybrides rechargeables ou hydrogène pour leurs déplacements entre leur résidence habituelle et leur lieu de travail ;

- Y compris s’ils ont la possibilité d’utiliser des transports collectifs.

Les évolutions du régime : synthèse

| Les différentes étapes | Seuil exonération |

| Régime selon la loi LOM

| Les sommes prises en charge par l’employeur sont :

|

| Loi de finances pour 2021

| Les sommes prises en charge par l’employeur sont :

|

| Loi de finances rectificative pour 2022 Loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022, JO du 17 | Les sommes prises en charge par l’employeur sont :

|

| (*) Cette exonération de cotisations et contributions sociales, dans la limite des plafonds précités autorisés concerne concrètement :

| |

Références

Loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022, JO du 17