Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Présentation du contexte

- Salarié cadre, présent dans l’entreprise du 1er janvier au 31 décembre 2019 ;

- Il exerce son activité à temps partiel (30h/semaine) dans l’entreprise qui compte 15 salariés

- Aucune heure complémentaire n’a été réalisée sur l’année 2019.

Rémunérations versées en 2019

| janvier | 3 800,00 |

| février | 3 800,00 |

| mars | 5 400,00 |

| avril | 3 800,00 |

| mai | 5 400,00 |

| juin | 3 800,00 |

| juillet | 5 400,00 |

| août | 3 800,00 |

| septembre | 4 600,00 |

| octobre | 3 800,00 |

| novembre | 3 800,00 |

| décembre | 4 500,00 |

| TOTAL | 51 900,00 |

Régime prévoyance en vigueur dans l’entreprise

Un régime de prévoyance est en vigueur dans l’entreprise.

Ce régime est supposé répondre aux 9 conditions cumulatives permettant le bénéfice du régime social et fiscal de faveur

| Prévoyance complémentaire | |||

| Part patronale | Part salariale | ||

| Cadres | Cotisation sur tranche 1 | 4,00% | 2,00% |

| Cotisation sur tranche 2 | 4,00% | 2,00% | |

L’assurance-décès cadre obligatoire est supposée comprise dans le taux de 4% en vigueur sur la tranche 1

| Mutuelle | ||

| Part patronale | Part salariale | |

| Cotisation forfaitaire mensuelle | 125 € | 125 € |

Traitement fiscal et social

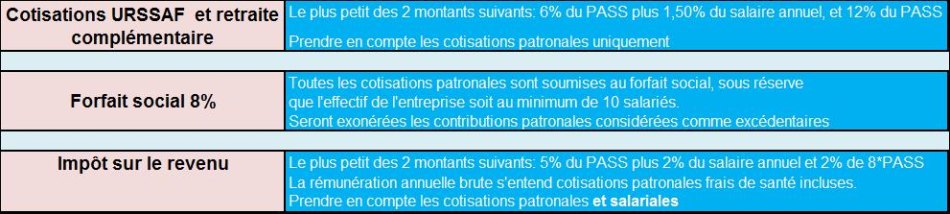

De façon synthétique, le traitement fiscal et social des cotisations excédentaires s’effectue comme suit :

Traitement des cotisations excédentaires de prévoyance

Traitement social

Explications

- Sur l’année 2019, les contributions patronales ont été versées à hauteur de 3.576,00 € (2.076 €+ 1.500 €)

- La limite sociale est fixée au plus petit montant entre :

- 6% du PASS + 1,5% RAB ;

- 12% du PASS

PASS= Plafond Annuel de Sécurité Sociale RAB= Rémunération Annuelle Brute

- Dans le cas présent, nous avons donc :

- 6% du PASS + 1,5% RAB= (6% *34.734,86 €+ (1,5%* 51.900 €) = 2.084,09 € + 778,50 €= 2.862,59 € ;

- 12% du PASS= (12% *34.734,86 €) = 4.468,18 €

Est retenu présentement un PASS proratisé en raison d’un contrat à temps partiel, soit 40.524 € * 30/35=34.734,86 €

Nous retenons donc 2.862,59 €.

Des cotisations excédentaires sont constatées à hauteur de : 3.576,00 € - 2.862,59 €= 713,41 € sur l’année 2019.

Traitement fiscal

Explications

- Sur l’année 2019, les contributions patronales et salariales prises en compte ont été versées à hauteur de 4.614 € (1.038 €+ 2.076 €+ 1.500 €) (les contributions patronales frais de santé ne sont pas prises en compte).

- La limite fiscale est fixée au plus petit montant entre :

- 5% du PASS + 2% RAB fiscale ;

- 2% de 8 PASS

PASS= Plafond Annuel de Sécurité Sociale RAB fiscale= Rémunération Annuelle Brute fiscale (soit la rémunération brute + le total des contributions patronales mutuelle de l’année).

Est retenu présentement un PASS proratisé en raison d’un contrat à temps partiel, soit 40.524 € * 30/35=34.734,86 €

- Dans le cas présent, nous avons donc :

- 5% du PASS + 2% RAB= (5% *34.734,86 €) + [2%* (51.900 €+ 1.500 €)] = 1.736,74 € + 1.068,00 €= 2.804,74 € ;

- 2% de 8 PASS= [2% *(8*34.734,86 €)] = 5.557,58 €

Nous retenons donc 2.804,74 €.

Des cotisations excédentaires, au niveau fiscal, sont constatées à hauteur de : 4.614,00 € - 2.804,74 €= 1.809,26 € sur l’année 2019.