Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Exonération ZRR en 2025 : exemples chiffrés

- Comment déterminer la réduction des cotisations sur les heures supplémentaires/complémentaires, en cas de taux dérogatoires en 2025 ?

- Comment gérer en paie le bulletin de paie au terme d’une période de modulation en 2024 ?

- Comment gérer l’exonération ZRR en 2024, avec 2 valeurs du Smic horaire sur l’année ?

Principes du traitement

Une fiche pratique est publiée sur notre site, dans laquelle vous sont présentés les principes du traitement des cotisations excédentaires de prévoyance sur l’année 2020.

Lire aussi : Quels sont les principes du traitement des cotisations excédentaires de prévoyance sur l'année 2020 ? Fiche pratique

En ce début d’année 2021, les gestionnaires de paie doivent se pencher sur les éventuelles cotisations excédentaires de prévoyance sur l’année 2020. Notre fiche pratique rappelle les principes de ce traitement particulier.

Présentation du contexte

- Salarié cadre, présent dans l’entreprise du 1er janvier au 31 décembre 2020 ;

- Il exerce son activité à temps plein dans l’entreprise qui compte 15 salariés.

Rémunérations versées en 2020

| janvier | 3 800,00 |

| février | 3 800,00 |

| mars | 5 400,00 |

| avril | 3 800,00 |

| mai | 5 400,00 |

| juin | 3 800,00 |

| juillet | 5 400,00 |

| août | 3 800,00 |

| septembre | 4 600,00 |

| octobre | 3 800,00 |

| novembre | 3 800,00 |

| décembre | 4 500,00 |

| TOTAL | 51 900,00 |

Régime prévoyance en vigueur dans l’entreprise

- Un régime de prévoyance est en vigueur dans l’entreprise.

- Ce régime est supposé répondre aux 9 conditions cumulatives permettant le bénéfice du régime social et fiscal de faveur

| Prévoyance complémentaire | |||

| Part patronale | Part salariale | ||

| Cadres | Cotisation sur tranche 1 | 4,00% | 2,00% |

| Cotisation sur tranche 2 | 4,00% | 2,00% | |

L’assurance-décès cadre obligatoire est supposée comprise dans le taux de 4% en vigueur sur la tranche 1

| Mutuelle | ||

| Part patronale | Part salariale | |

| Cotisation forfaitaire mensuelle | 125 € | 125 € |

Rappel des normes en vigueur en 2020

Pour le traitement fiscal et social des cotisations excédentaires, les normes suivantes sont en vigueur sur l’année 2020.

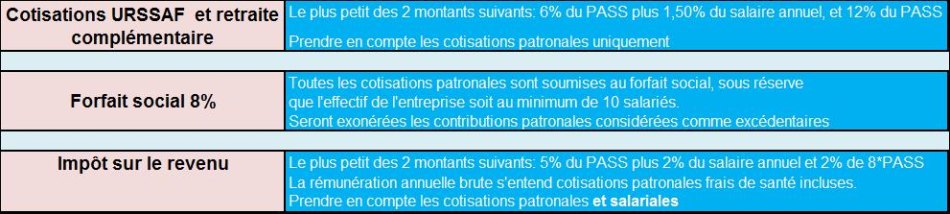

Traitement social

De façon synthétique, le traitement social des cotisations excédentaires s’effectue comme suit :

Explications

- Sur l’année 2020, les contributions patronales ont été versées à hauteur de 3.576,00 € (2.076 €+ 1.500 €)

- La limite sociale est fixée au plus petit montant entre :

- 6% du PASS + 1,5% RAB ;

- 12% du PASS

PASS= Plafond Annuel de Sécurité Sociale RAB= Rémunération Annuelle Brute

- Dans le cas présent, nous avons donc :

- 6% du PASS + 1,5% RAB= (6% *41.136 €) + (1,5%* 51.900 €) = 2.468,16 € + 778,50 €= 3.246,66 € ;

- 12% du PASS= (12% *41.136 €) = 4.936,32 €

Nous retenons donc 3.246,66 €.

Des cotisations excédentaires sont constatées à hauteur de : 3.576,00 € - 3.246,66 €= 329,34 € sur l’année 2020.

Traitement fiscal

De façon synthétique, le traitement fiscal des cotisations excédentaires s’effectue comme suit :

Explications

- Sur l’année 2020, les contributions patronales et salariales prises en compte ont été versées à hauteur de 4.614 € (1.038 €+ 2.076 €+ 1.500,00 €+) (les contributions patronales frais de santé ne sont pas prises en compte).

- La limite fiscale est fixée au plus petit montant entre :

- 5% du PASS + 2% RAB fiscale ;

- 2% de 8 PASS

PASS= Plafond Annuel de Sécurité Sociale RAB fiscale= Rémunération Annuelle Brute fiscale (soit la rémunération brute + le total des contributions patronales mutuelle de l’année).

- Dans le cas présent, nous avons donc :

- 5% du PASS + 2% RAB= (5% *41.136 €) + [2%* (51.900 €+ 1.500 €)] = 2.056,80 € + 1.068,00 €= 3.124,80 € ;

- 2% de 8 PASS= [2% *(8*41.136 €) = 6.581,76 €

Nous retenons donc 3.124,80 €.

Des cotisations excédentaires, au niveau fiscal, sont constatées à hauteur de : 4.614,00 € - 3.124,80 €= 1.489,20 € sur l’année 2020.