Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Quelques articles récents qui pourraient vous intéresser :

- Comment calculer la réduction de cotisations salariales sur les heures supplémentaires/complémentaires en 2025 ?

- Comment déterminer la réduction des cotisations sur les heures supplémentaires/complémentaires, en cas de taux dérogatoires en 2025 ?

- Quelles sont les heures supplémentaires éligibles à la réduction de cotisations salariales en 2025 ?

- Les conditions d’application de la réduction des cotisations salariales sur les heures supplémentaires/complémentaires en 2025

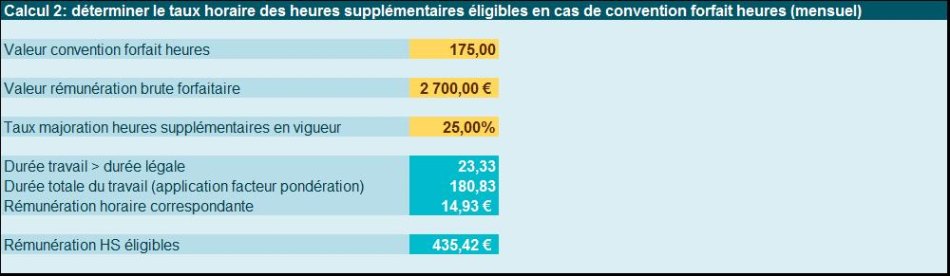

Exemple 1 : forfait mensuel

Présentation du contexte

- Soit un salarié ayant un forfait de 175 heures par mois, rémunéré 2 700 € par mois ;

- L’entreprise applique un taux de majoration de 25% pour les 8 premières heures supplémentaires réalisées dans la semaine.

Détermination de la durée de travail

- Le forfait représente une durée de travail supérieure de 23,33 heures à la durée légale mensuelle (175h moins 151,67h);

- Compte tenu du taux de majoration des heures supplémentaires en vigueur (25 % pour les 8 premières heures supplémentaires par semaine), la durée de travail est alors déterminée par application d’une pondération d’un facteur 1,25 pour ces 23,33 heures supplémentaires ;

- La « durée totale de travail » prise en compte est donc de 151,67 + (23,33 x 1,25) = 180,83 heures.

Chiffrage des heures supplémentaires éligibles

- Et la rémunération horaire correspondante de 2.700 € / 180,83 h = 14,93 €.

- La rémunération des heures supplémentaires à retenir pour le calcul de l’exonération s’élève donc à 23,33 x 14,93 x 1,25 = 435,42 €.

Exemple 2 : forfait hebdomadaire

Présentation du contexte

- Soit un salarié ayant un forfait de 41 heures par semaine, rémunéré 2.400 € par mois ;

- L’entreprise applique un taux de majoration de 25% pour les 8 premières heures supplémentaires réalisées dans la semaine.

Détermination de la durée de travail

- Nous commençons par transformer la convention forfait hebdomadaire en heures à une valeur mensuelle ;

- Si le salarié travaille 41 heures/semaines, sont déclenchées mensuellement des heures supplémentaires à raison de 6h*52semaines/12 mois, soit 26 heures ;

- Ce qui implique un rythme mensuel de 151,67h+26h= 177,67 h

- Ces heures bénéficient d’une majoration de 25% qui entraîne une pondération de 1,25 ;

- La durée « totale de travail prise en compte est donc de 151,67 + (26,00 x 1,25) = 184,17 heures.

Chiffrage des heures supplémentaires éligibles

- La rémunération horaire correspondante de 2.400 / 184,17 = 13,03 €

- La rémunération des heures supplémentaires à retenir pour le calcul de l’exonération s’élève donc à 26,00 x (13,03 € x 1,25) ou 26*16,29 € = 423,53 €.