Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Traitement fiscal et social de l’indemnité lors d’un départ à la retraite en 2025 : exemple chiffrés

- Quel est le régime social et le régime fiscal de l’indemnité de licenciement en 2025 ?

- Comment gérer le prélèvement à la source d’un salarié qui part à l’étranger ou retourne en France, en cours d’année en 2025 ?

- Traitement fiscal et social des indemnités de rupture en 2025 : fiches synthétiques

Rappel

Afin de vérifier que des cotisations de prévoyance puissent être considérées comme excédentaires, il convient de se référer pour cela aux traitements suivants, présentés de façon synthétique :

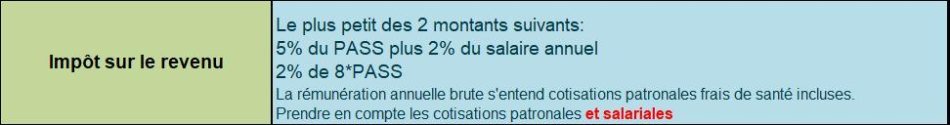

Traitement fiscal

Exemple chiffré

Présentation du contexte

- Un salarié, exerçant son activité sur la base de la durée légale, perçoit les rémunérations brutes suivantes de janvier à mars 2021 inclus

| Mois | Rémunération brute | Cumul rémunérations brutes |

| Janvier 2021 | 4.000 € | 4.000 € |

| Février 2021 | 2.000 € | 6.000 € |

| Mars 2021 | 5.000 € | 11.000 € |

Régime de prévoyance en vigueur dans l’entreprise

- Un régime de prévoyance complémentaire avec la répartition suivante : part patronale (T1 et T2) : un taux de 4%, et une part salariale :1% (T1+T2)

- Une mutuelle collective et obligatoire, avec des cotisations forfaitaires réparties comme suit : part patronale pour 150 € et part salariale de 150 € également.

Mois de janvier 2021

Seuil exonération fiscale

Compte tenu du contexte proposé, il convient de retenir la valeur la plus petite entre :

- 5% du PMSS + 2% RMB, soit (5%*3.428 €) + (2%*(4.000 €+150 €)) = 171,40 €+ 83,00 €= 254,40 €;

- 2% de 8*PMSS = (2%*(8*3.428 €)) = 548,48 €

Nota : la rémunération mensuelle brute retenue correspond à la rémunération brute soumise à cotisations, augmentée de la part patronale de mutuelle.

Total cotisations salariales et patronales

Puis de totaliser les cotisations salariales et patronales appelées sur le mois de janvier 2021, soit présentement

- Au titre de la prévoyance : (4%*4.000 €) + (1%*4.000 €) = 160 € +40 €= 200 €

- Au titre de la mutuelle : 150 € (seule la part salariale est retenue, la part patronale ayant déjà été intégrée au net imposable)

- Nous permettant d’aboutir à un total de 350 €.

Détermination cotisations excédentaires

Des cotisations excédentaires sont ainsi déterminées :

- Total cotisations salariales et patronales moins seuil d’exonération fiscale ;

- Soit 350 €- 254,40 €= 95,60 €.

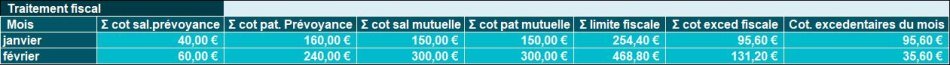

Capture d’écran de notre outil bulletin de paie (disponible en téléchargement immédiat sur notre site, en cliquant ici).

Fiche de paye avec modèle de bulletin de salaire 2025

-

Établissez facilement vos bulletins de paie (cadre non-cadre ou dirigeant) avec notre outil

-

Gérez les différents dispositifs de réduction de charges et le PAS

Mois de février 2021

Seuil exonération fiscale

Compte tenu du contexte proposé, il convient de retenir la valeur la plus petite entre :

- 5% du PMSS + 2% RMB, soit (5%*3.428 €* 2 mois) + (2%*(6.000 €+300 €)) = 342,80 €+ 126,00 €= 468,80 €;

- 2% de 8*PMSS = (2%*(8*3.428 € * 2 mois)) = 1.096,96 €

Nota : la rémunération mensuelle brute retenue correspond à la rémunération brute soumise à cotisations, augmentée de la part patronale de mutuelle.

Total cotisations salariales et patronales

Puis de totaliser les cotisations salariales et patronales appelées sur le mois de janvier et février 2021, soit présentement

- Au titre de la prévoyance : (4%*6.000 €) + (1%*6.000 €) = 300 €

- Au titre de la mutuelle : 150 €* 2 mois= 300 € (seule la part salariale est retenue, la part patronale ayant déjà été intégrée au net imposable)

- Nous permettant d’aboutir à un total de 600 €.

Détermination cotisations excédentaires

Des cotisations excédentaires sont ainsi déterminées :

- Total cotisations salariales et patronales moins seuil d’exonération fiscale ;

- Soit 600 €- 468,80 €= 131,20 €.

Effet de la méthode de « régularisation progressive » :

- Nous devons constater à fin février 2021, des cotisations excédentaires pour 131,20 €

- 95,60 € ont déjà été constatées à fin janvier 2021 ;

- En février nous constatons sur le bulletin de paie : 131,20 € moins 95,60 €, soit 35,60 €.

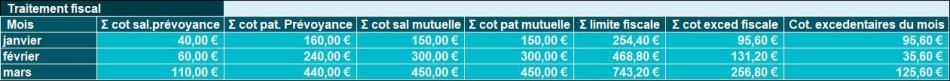

Mois de mars 2021

Seuil exonération fiscale

Compte tenu du contexte proposé, il convient de retenir la valeur la plus petite entre :

- 5% du PMSS + 2% RMB, soit (5%*3.428 €* 3 mois) + (2%*(11.000 €+450 €)) = 514,20 €+ 229,00 €= 743,20 €;

- 2% de 8*PMSS = (2%*(8*3.428 €* 3 mois)) = 1.645,44 €

Nota : la rémunération mensuelle brute retenue correspond à la rémunération brute soumise à cotisations, augmentée de la part patronale de mutuelle.

Total cotisations salariales et patronales

Puis de totaliser les cotisations salariales et patronales appelées sur les mois de janvier à mars 2021, soit présentement

- Au titre de la prévoyance : (4%*11.000 €) + (1%*11.000 €) = 550 €

- Au titre de la mutuelle : 150 €* 3 mois= 450 € (seule la part salariale est retenue, la part patronale ayant déjà été intégrée au net imposable)

- Nous permettant d’aboutir à un total de 1.000 €.

Détermination cotisations excédentaires

Des cotisations excédentaires sont ainsi déterminées :

- Total cotisations salariales et patronales moins seuil d’exonération fiscale ;

- Soit 1.000 €- 743,20 €= 256,80 €.

Effet de la méthode de « régularisation progressive » :

- Nous devons constater à fin mars 2021, des cotisations excédentaires pour 256,80 €

- 131,20 € ont déjà été constatées à fin février 2021, de façon cumulée ;

- En mars, nous constatons sur le bulletin de paie : 256,80 € moins 131,20 €, soit 125,60 €.