Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Préambule

La présente instruction interministérielle du 16/11/2020 donne des détails sur le traitement social des cotisations excédentaires de prévoyance.

Nous attendons des précisions de l’administration fiscale afin de connaitre les dispositions en matière fiscale.

Dans l’attente, notre outil pratique le traitement des cotisations excédentaires selon les dispositions habituelles, et non dérogatoires liées au Covid-19.

La loi d’urgence sanitaire du 17 juin 2020

L’article 12 de la loi d’urgence sanitaire du 17 juin 2020, publiée au JO du 18 juin 2020, instaure les 3 mesures suivantes

Mesure 1 : le maintien des garanties de protection sociale complémentaire

- Lorsque les salariés sont placés en activité partielle pendant la période du [12 mars 2020 jusqu’au 31 décembre 2020] ;

- Les garanties des régimes de prévoyance doivent être maintenues et ne peuvent être suspendues ou résiliées, peu important ce qui est prévu par l’acte instituant le régime et par le contrat d’assurance.

Mesure 2 : calcul des cotisations de protection sociale complémentaire

- Si les garanties des salariés placés en activité partielle sont financées en tout ou partie par des primes ou cotisations assises sur leurs revenus d’activité, ou si elles sont déterminées par référence à cette rémunération ;

- L’indemnité d’activité partielle brute viendra se substituer aux revenus d’activité afin de permettre la reconstitution de l’assiette de calcul des cotisations salariales et patronales de protection sociale complémentaire.

Ainsi, si un salarié a cumulé rémunération et indemnité d’activité partielle au cours d’un même mois ;

- L’indemnité d’activité partielle est l’assiette pour les heures chômées;

- Et la rémunération est l’assiette pour les heures travaillées.

Mesure 3 : demandes de reports ou délais de paiement des cotisations dues

- Concernant les demandes de reports ou de délais de paiement par l’employeur, des cotisations dues au titre du financement des garanties de prévoyance

- Elles doivent être accordées sans frais ni pénalité par l’organisme assureur.

De plus, si l’employeur n’a pas exécuté son obligation de payer les primes et cotisations pendant la période du 12 mars au 15 juillet 2020, l’organisme assureur ne peut suspendre les garanties ou résilier le contrat.

La loi d’urgence sanitaire du 14 novembre 2020

Ainsi que le confirme la publication des services de l’URSSAF du 18 novembre 2020, en application de l’article 8 de la loi d’urgence sanitaire du 14 novembre 2020, ces dispositions concernant le maintien des garanties de protection sociale complémentaire s’applique désormais jusqu’au 30 juin 2021 (au lieu du 31 décembre 2020).

Nous noterons que la loi ajoute également une phrase au premier alinéa du II de l’article 12 de la loi d’urgence sanitaire du 17 juin 2020 ainsi rédigée :

« Le complément à l'indemnité brute mensuelle d'activité partielle versé par l'employeur peut être intégré aux assiettes précitées. »

L’instruction interministérielle du 16/11/2020

Objet de la publication

La présente instruction :

- Apporte des précisions sur l’application de l’article 12 de la loi n° 2020-734 du 17 juin 2020 relative à diverses dispositions liées à la crise sanitaire, à d'autres mesures urgentes ainsi qu'au retrait du Royaume-Uni de l'Union européenne, modifié par l’article 8 de loi n° 2020-1379 du 14 novembre 2020 autorisant la prorogation de l’état d’urgence sanitaire et portant diverses mesures de gestion de la crise sanitaire ;

- Qui rend obligatoire le maintien des garanties de protection sociale complémentaire aux salariés placés en activité partielle en conséquence de l’épidémie de covid-19.

- Elle détaille les conditions de maintien du bénéfice des exonérations de cotisations et contributions sociales attachées au caractère collectif des couvertures complémentaires mises en place dans les entreprises au bénéfice des salariés en cas de placement de tout ou partie des salariés en activité partielle, ainsi que les modalités de régularisation du paiement des cotisations ou primes afférentes.

Champ d’application

Salariés concernés

Une précision importante est apportée par la présente instruction interministérielle, à savoir que :

- L’obligation de maintien des garanties de protection sociale complémentaire ;

- S’applique aux salariés placés en activité partielle en application de l’article L. 5122-1 du code du travail (activité partielle classique) ;

- Et aux salariés placée en APLD (Activité Partielle de Longue Durée) prévue par l’article 53 de la loi du 17 juin 2020 précitée

L’instruction indique à ce niveau : « L’activité partielle de longue durée étant assimilable à l’activité partielle de droit commun, ces dispositions sont applicables dans les mêmes termes ».

Les salariés concernés sont ceux :

- Dont l’activité est totalement suspendue et pour lesquels les conditions de maintien des garanties sont explicitées dans la présente instruction ;

- Dont les horaires sont réduits et qui bénéficient des garanties collectives dans les conditions habituelles pour les heures travaillées et du maintien de ces garanties dans les conditions explicitées ci-après pour les heures chômées.

Les éventuels ayants droit du salarié continuent également de bénéficier de ces garanties dans les mêmes conditions.

Non-respect obligation= remise en cause caractère collectif et obligatoire

- Le non-respect du maintien des garanties pour l’ensemble des salariés placés en activité partielle et en activité partielle de longue durée, ou le cas échéant, pour leurs ayants droit, entre le 12 mars 2020 et le 30 juin 2021 ;

- Remet en cause le caractère collectif et obligatoire de la couverture.

Salariés non concernés par l’activité partielle

- Les salariés non concernés par l’activité partielle continuent de bénéficier des garanties collectives dans les conditions prévues par l’acte instaurant ces garanties dans l’entreprise

Garanties obligatoirement maintenues

La présente instruction interministérielle donne la liste des garanties obligatoirement maintenues, du 12 mars 2020 au 30 juin 2021, comme suit :

- Les garanties contre le risque décès ;

- Les risques portant atteinte à l'intégrité physique de la personne ou liés à la maternité ;

- Les risques d'incapacité de travail ou d'invalidité ;

- Les risques d'inaptitude et le risque de chômage ;

- Ainsi que les dispositifs permettant aux salariés de bénéficier d'avantages sous forme d'indemnités, de primes de départ en retraite ou de fin de carrière.

Stipulations contraires acte fondateur

- Par conséquent, les stipulations contraires de l’acte instaurant les garanties (convention ou accord collectif, accord référendaire ou décision unilatérale de l’employeur) ou du contrat ou règlement souscrit ou le bulletin auquel l’employeur a adhéré ;

- Sont réputées non écrites pour la même période.

Versement de prestation

- Aucun salarié ne peut donc se voir refuser le versement de prestations au motif que son contrat de travail est suspendu pendant les périodes d’activité partielle.

Sort de la retraite supplémentaire

- S’agissant des dispositifs de retraite supplémentaire, l’article 12 modifié de la loi du 17 juin 2020 précitée ne prévoit pas leur maintien à titre obligatoire ;

- Le maintien du versement de cotisations liées aux dispositifs de retraite supplémentaire est donc subordonné aux stipulations de l’acte instaurant les garanties dans l’entreprise et du contrat, règlement ou bulletin d’adhésion ;

- Ainsi, le maintien des versements pour les salariés en activité et la suspension pour les salariés en position d’activité partielle, y compris en activité partielle de longue durée, ne remettent pas en cause par eux-mêmes le caractère collectif et obligatoire des garanties au sens de l’article L. 242-1 du code de la sécurité sociale.

- En l’absence de stipulations de l’acte de droit du travail concernant le maintien des versements de cotisations au titre des dispositifs de retraite supplémentaire, l’employeur peut choisir de les maintenir.

- Dans ce cas, les précisions de la présente instruction relatives au caractère collectif et obligatoire des garanties maintenues sont applicables aux garanties de retraite supplémentaire

Assiette de calcul des primes ou cotisations et des prestations

Principe général : le respect des stipulations de l’acte fondateur

- L’article 12 modifié de la loi du 17 juin 2020 prévoit les modalités de financement des garanties pour les salariés placés en activité partielle ;

- S’agissant des modalités de calcul des primes ou cotisations et des prestations, l’employeur est tenu de respecter les stipulations de l’acte instaurant les garanties ou le contrat, le règlement ou le bulletin d’adhésion ;

- Les modalités de calcul des primes ou cotisations doivent donc être les mêmes que pour les périodes d’activité, l’assiette étant déterminée par l’acte instaurant les garanties ou par le contrat ou règlement souscrit ou le bulletin auquel l’employeur a adhéré (pourcentage du PMSS, revenu imposable, etc.)

Assiette déterminée par référence aux revenus d’activité

- Toutefois, lorsque l’assiette est déterminée par référence aux revenus d’activité soumis à cotisations ou contributions sociales du salarié (rémunération mensuelle ou annuelle, brute ou nette), cette assiette ne peut être retenue ;

- La loi prévoit une assiette minimale de calcul des primes ou des cotisations et des prestations, à appliquer à défaut de stipulations spécifiques ;

- Dans ce cas, l’indemnité légale d’activité partielle brute mensuelle se substitue, pour les périodes pendant lesquelles cette dernière a été perçue, aux revenus d’activité.

Sort du complément employeur à l’indemnité légale

- Lorsqu’un complément à l’indemnité légale d’activité partielle est versé par l’employeur, ce complément peut être pris en compte pour le calcul à la fois des primes ou cotisations et des prestations.

Cumul indemnité activité partielle et rémunération

- Lorsque, au cours du même mois, le salarié a cumulé activité partielle et rémunération ;

- L’indemnité d’activité partielle est l’assiette par défaut pour les heures chômées ;

- Pour les heures travaillées, la rémunération reste cotisée dans les conditions de droit commun et donc conformément aux stipulations du contrat.

Pas de remise en cause caractère collectif et obligatoire

- La substitution de l’assiette conventionnelle ou contractuelle par les indemnités d’activité partielle, le cas échéant augmentée du complément employeur, pour les salariés placés en activité partielle ;

- Ne remet pas en cause le caractère collectif et obligatoire de la couverture au sens de l’article L. 242-1 du code de la sécurité sociale pendant la période concernée ;

- Dès lors, l’employeur continue de bénéficier des exonérations de cotisations sociales sans autre formalisme ;

- L’absence de formalisation par un acte mentionné à l’article L. 911-1 du code de la sécurité sociale de la mise en œuvre de cette assiette minimale, le cas échéant majorée des indemnités d’activité partielle complémentaires versées par l’employeur, ne remet pas non plus en cause le caractère collectif et obligatoire des régimes.

Assiette supérieure

- Par ailleurs, la loi prévoit que l’employeur peut faire le choix d’appliquer une assiette supérieure à l’assiette minimale légale ;

- Dans ce cas, la substitution de l’assiette conventionnelle ou contractuelle utilisée à la fois pour la détermination des cotisations ou primes et des prestations, au titre des heures chômées, par une reconstitution de la rémunération sur la base du montant moyen des rémunérations perçues au cours des 12 mois précédant la période d’activité partielle ;

- Ne remet pas en cause le caractère collectif et obligatoire de la couverture au sens de l’article L. 242-1 du code de la sécurité sociale pendant la période concernée ;

- Dès lors, l’employeur continue de bénéficier des exonérations de cotisations sociales sans autre formalisme ;

- L’absence de formalisation par un acte mentionné à l’article L. 911-1 du code de la sécurité sociale de la mise en œuvre de l’assiette reconstituée précitée ne remet pas non plus en cause le caractère collectif et obligatoire des régimes.

Autre modalité de reconstitution d’assiette

- Toute autre modalité de reconstitution d’assiette des primes ou cotisations et des prestations que celles expressément précisées supra doit faire l’objet d’une formalisation par un acte mentionné à l’article L. 911-1 du code de la sécurité sociale ;

- L’absence de formalisation conforme à ces dispositions remet en cause le caractère collectif et obligatoire des régimes.

Assiette de calcul des primes ou cotisations et des prestations : exemples concrets

Exemple 1

- Un régime de remboursement de frais de soins de santé prévoit que les cotisations sont calculées sur la base du plafond mensuel de la sécurité sociale;

- Dans ce cas, l’assiette de calcul des cotisations au titre d’un salarié placé en activité partielle reste inchangée pour la période d’activité partielle et d’activité partielle de longue durée (NDLR : nonobstant le fait que le placement en activité partielle conduira à l’application d’un PMSS pondéré a l’instar d’un salarié à temps partiel [en cas de réduction d’horaires) ou au titre d’une absence n’ayant donné lieu à aucune rémunération (en cas de fermeture totale de l’entreprise, établissement ou service ou atelier]).

Exemple 2

- Un régime de prévoyance prévoit que les cotisations sont calculées sur la base de la rémunération des salariés soumise à cotisations de sécurité sociale ;

- Un salarié est placé en activité partielle ou en activité partielle de longue durée, avec interruption totale de l’activité, à compter du 16 mars 2020 ;

- Dans ce cas, la cotisation due au titre du mois de mars est ainsi reconstituée :

- Au titre de la période du 1er au 15 mars, application de l’assiette de calcul prévue par l’acte instaurant les garanties dans l’entreprise (rémunération soumise à cotisations de sécurité sociale) ;

- Au titre de la période 16 au 31 mars, les cotisations sont assises sur l’indemnité d’activité partielle perçue par le salarié, complétée, le cas échéant, du complément employeur

Exemple 3

- Un régime de prévoyance prévoit que les cotisations sont calculées sur la base de la rémunération des salariés soumise à cotisations de sécurité sociale ;

- Un salarié travaillant habituellement du lundi au vendredi est placé en activité partielle ou en activité partielle de longue durée à hauteur de 3 jours par semaine à compter du 16 mars 2020 (les lundi, mardi et vendredi) ;

- Dans ce cas, la cotisation due au titre du mois de mars est ainsi reconstituée :

- Au titre de la période du 1er au 15 mars, application de l’assiette de calcul prévue par l’acte instaurant les garanties dans l’entreprise (rémunération soumise à cotisations de sécurité sociale) ;

- Au titre de la période du 16 au 31 mars, les cotisations sont assises sur l’indemnité d’activité partielle complétée, le cas échéant, du complément employeur pour les jours pendant lesquels cette indemnité a été perçue par le salarié (soit 8 jours) et sur la rémunération soumise à cotisations de sécurité sociale pour les jours où le salarié a été en activité (soit 4 jours).

Il est également possible au titre de la période d’activité partielle, d’asseoir les cotisations sur la base de la rémunération moyenne perçue au cours des 12 derniers mois, proratisée

Répartition du financement des garanties maintenues

- Les garanties obligatoirement maintenues sont financées selon la répartition entre employeur et salarié prévue par l’acte instaurant les garanties ;

- Néanmoins, l'application d'une répartition du financement des garanties plus favorable pour les seuls salariés placés en activité partielle et en activité partielle de longue durée, sans formalisation, ne remet pas en cause le caractère collectif et obligatoire de ces garanties au sens de l’article L. 242-1 du code de la sécurité sociale

Cotisations excédentaires prévoyance : un traitement exceptionnel au titre de l’année 2020

3 mesures concernant le maintien des garanties de protection complémentaire sont instaurées par la loi d’urgence sanitaire du 17/06/2020 et prolongées par celle du 14/11/2020.

Une instruction interministérielle du 16/11/2020 donne des détails et surtout des informations concernant le traitement des éventuelles cotisations excédentaires de prévoyance.

Un utilitaire est ajouté à ce titre sur notre version « 2020,11 ».

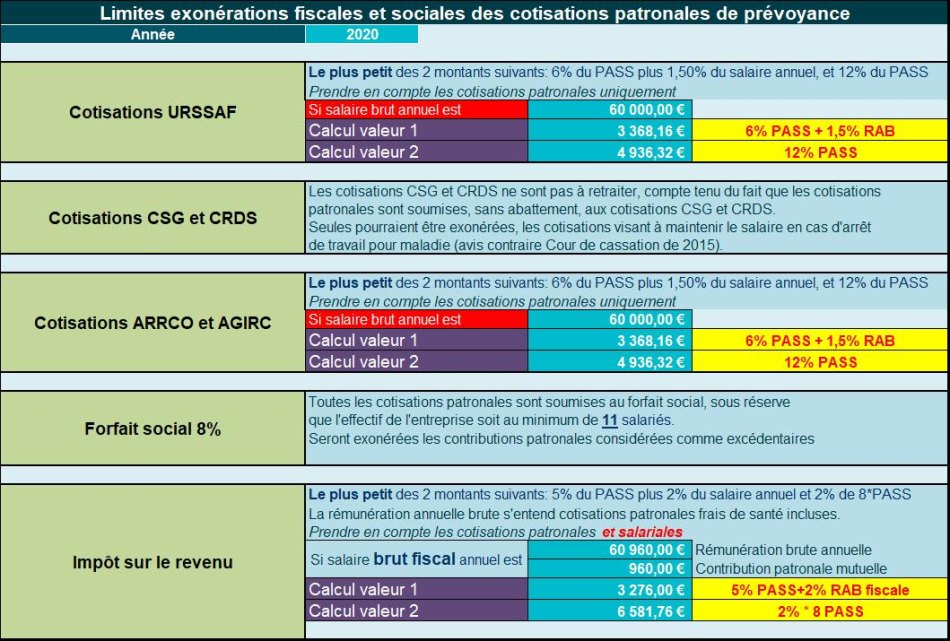

Rappel du principe général

- Les contributions des employeurs au financement de prestations de protection sociale complémentaire sont exclues de l’assiette des cotisations de sécurité sociale de chaque assuré, à hauteur de deux limites distinctes pour la retraite supplémentaire d’une part et la prévoyance complémentaire d’autre part.

- Ces limites sont notamment fixées en référence à la rémunération du salarié au sens de l’article L. 242-1 du code de la sécurité sociale.

Détermination du seuil d’exonération : principe général

Pour les contributions de prévoyance complémentaire, sont exclues de l’assiette des cotisations de sécurité sociale de chaque assuré, pour une fraction n’excédant pas un montant égal à la somme de :

- 6 % du montant du plafond annuel de la sécurité sociale ;

- Et 1,5 % de la rémunération soumise à cotisations de sécurité sociale.

Le total ainsi obtenu ne peut excéder 12 % du montant annuel du plafond de la sécurité sociale.

| Nota : Une autre manière de présenter le dispositif serait de dire que les cotisations patronales de prévoyance sont exonérées de cotisations sociales à hauteur du plafond d’exonération, correspondant à la plus petite des 2 valeurs suivantes : 1. 6% du PASS plus 1,50% du salaire annuel ; 2. 12% du PASS. PASS= Plafond Annuel de Sécurité Sociale |

Salariés placés en activité partielle ou APLD

- Pour les salariés placés en activité partielle et en APLD ;

- Les limites d’exonération sont calculées pour la période d’activité partielle sur l’assiette retenue pour le calcul des cotisations ou primes et prestations.

- Ainsi, lorsque l’assiette minimale mentionnée au sein de la présente instruction est appliquée pour le calcul des cotisations, primes et prestations ;

- Cette assiette sert également de référence pour le calcul des limites d’exonération prévues par l’article D. 242-1 du code de la sécurité sociale.

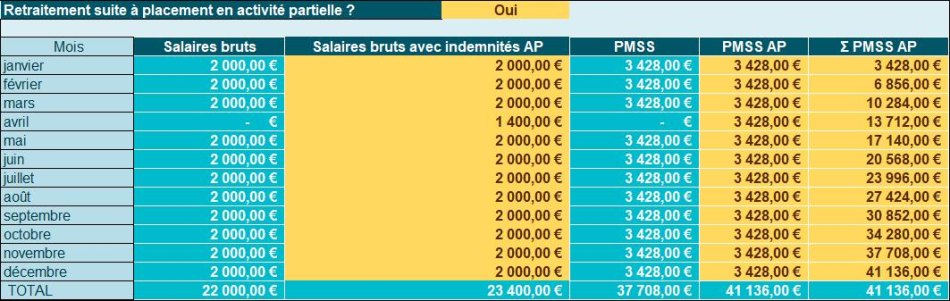

Traitement cotisations excédentaires de prévoyance en cas d’activité partielle : exemple 1

(exemple 4 de l’instruction interministérielle du 16 novembre 2020)

Contexte : assiette minimale sans indemnités complémentaires employeur

- Un salarié perçoit une rémunération soumise à cotisations sociales de 2.000 € par mois pour l’année 2020 ;

- Il est placé en activité partielle pour l’intégralité du mois d’avril et reprend son activité le 1er mai ;

- Son employeur fait le choix de l’assiette minimale pendant la période d’activité partielle et ne verse pas de complément aux indemnités légales d’activité partielle.

- La rémunération à prendre en compte est de 2.000 x 11 = 22.000 € ;

- L’indemnité d’activité partielle estimée à prendre en compte est de 2.000 x 70 % = 1.400 € ;

- Le montant total pour le calcul de la limite de l’exclusion de l’assiette des cotisations est donc de 23 400 € (22 000 +1 400) ;

- Cette somme n’intègre aucune contribution de retraite et de prévoyance soumises aux cotisations de sécurité sociale (régime facultatif ou ne présentant pas de caractère collectif) ;

- La somme de 6 % du plafond de la sécurité sociale soit 2.468 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *6%= 2.468,16 €) et de 1,5 % du montant cumulant rémunération et indemnité (23.400 €* 1,50%=351 €) est égale à 2.819 €;

- Ce montant étant inférieur à 12 % du plafond de la sécurité sociale, soit 4.936 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *12%=4.936,32 €) ;

- La limite d’exclusion d’assiette applicable au salarié est de 2.819 €.

Traitement cotisations excédentaires (traitement habituel)

Si l’entreprise n’appliquait pas les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020, le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales : 22.000 € (11 mois * 2.000 €) ;

- PASS de l’année : 37.708 € (11 mois * 3.428 €, le mois d’avril 2020 étant neutralisé compte tenu du placement du salarié en activité partielle durant tout le mois)

Le seuil d’exonération sociale aurait alors été de 2.592,48 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*37.708 €) + (1,5%* 22.000 €), 2.262,48 €+ 330,00 €= 2.592,48 €

- 12 % du plafond de la sécurité sociale, soit 4.524,96 € ;

- Le montant déterminé en 1/ étant ici retenu.

Dans le cas d’une entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit égal à zéro euro en avril 2020.

Des cotisations doivent donc être constatées pour :

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : (22.000 € * 1%)+ 14 € = 234 € ;

- Cotisations patronales de prévoyance de l’année : (22.000 € * 5%)+ 70,00 € = 1.170,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.170,00 € + 1.800,00 €= 2.970,00 €

- Seuil d’exonération : 2.592,48 €

- Cotisations excédentaires : 2.970,00 € moins 2.592,48 €= 377,52 €

Traitement cotisations excédentaires (traitement dérogatoire covid)

L’entreprise applique les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020.

Elle doit donc « rétablir » les salaires bruts et les PMSS de l’année comme suit :

Le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales, incluant les indemnités horaires d’activité partielle : (11 mois * 2.000 €) + (1.400 €) = 23.400 € ;

- PASS de l’année : 41.136 € (12 mois * 3.428 €, le mois d’avril 2020 étant reconstitué nonobstant le fait que le salarié soit placé en activité partielle durant tout le mois)

Le seuil d’exonération sociale est alors de 2.819,16 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*41.136 €) + (1,5%* 23.400 €), 2.468,16 €+ 351,00 €= 2.819,16 €

- 12 % du plafond de la sécurité sociale, soit (12%*41.136 €) = 4.936,32 € ;

- Le montant déterminé en 1/ étant ici retenu.

L’entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit égal à zéro euro en avril 2020.

Des cotisations doivent donc être constatées pour :

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : (22.000 € * 1%)+ 14 € = 234 € ;

- Cotisations patronales de prévoyance de l’année : (22.000 € * 5%)+ 70,00 € = 1.170,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.170,00 € + 1.800,00 €= 2.970,00 €

- Seuil d’exonération : 2.819,16 € ;

- Cotisations excédentaires : 2.970,00 € moins 2.819,16 €= 150,84 €

Comparatif : traitement habituel et traitement covid

- Si l’entreprise applique les dispositions habituelles, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 377,52 € ;

- Si l’entreprise applique les dispositions issues de l’instruction interministérielle du 16 novembre 2020, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 150,84 € ;

- Soit une différence annuelle de 226,68 €.

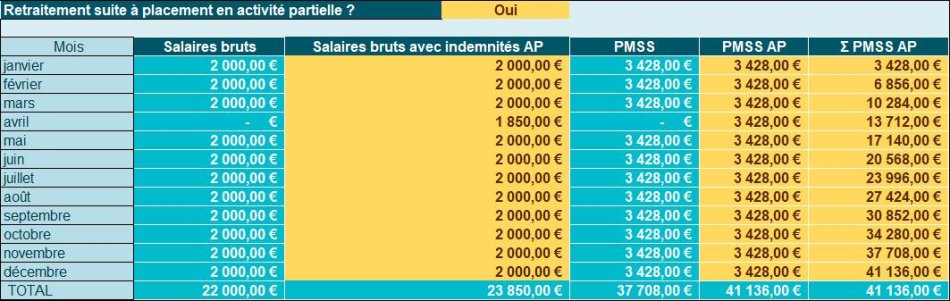

Traitement cotisations excédentaires de prévoyance en cas d’activité partielle : exemple 2

(exemple 5 de l’instruction interministérielle du 16 novembre 2020)

Contexte : cotisations calculées selon un pourcentage du PMSS

Dans le cas où l’assiette des cotisations et primes n’a pas à être modifiée car elle n’est pas déterminée par référence aux revenus d’activité, par exemple lorsque les primes ou cotisations sont exprimées en pourcentage du plafond de la sécurité sociale, les limites d’exonération sont calculées pour la période d’activité partielle sur la base d’une rémunération reconstituée à l’aide du montant moyen des rémunérations soumises à cotisations perçues au cours des 12 mois précédant la période d’activité partielle.

- Un salarié perçoit une rémunération en 2019 soumise à cotisations de 1.800 €/mois ;

- En 2020, sa rémunération mensuelle soumise à cotisations est de 2.000 € ;

- Il est placé en activité partielle pour l’intégralité du mois d’avril et reprend son activité le 1er mai ;

- L’indemnité d’activité partielle estimée à prendre en compte est de 2.000 x 70 % = 1.400 € ;

- La convention collective prévoit que les primes des garanties santé sont calculées en pourcentage du plafond de la sécurité sociale.

- La rémunération à prendre en compte pour les périodes d’activité est de 2.000 x 11 = 22.000 € ;

- Pour le mois d’avril, la somme à prendre en compte est égale à (9 x 1.800 + 3 x 2.000) /12 = 1.850 € ;

- Le montant total pour le calcul de la limite de l’année est de 23 850 € ;

- La somme de 6 % du plafond de la sécurité sociale, soit 2.468 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *6%= 2.468,16 €) et de 1,5 % de la rémunération soit (23.850 €*1,50%=358 € arrondi de 357,75 €) est égale à 2.826 € ;

- Ce montant étant inférieur à 12 % du plafond de la sécurité sociale, soit 936 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *12%=4.936,32 €) ;

- La limite d’exclusion d’assiette applicable au salarié est de 2.826 €

Traitement cotisations excédentaires (traitement habituel)

Si l’entreprise n’appliquait pas les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020, le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales : 22.000 € (11 mois * 2.000 €) ;

- PASS de l’année : 37.708 € (11 mois * 3.428 €, le mois d’avril 2020 étant neutralisé compte tenu du placement du salarié en activité partielle durant tout le mois)

Le seuil d’exonération sociale aurait alors été de 2.592,48 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*37.708 €) + (1,5%* 22.000 €), 2.262,48 €+ 330,00 €= 2.592,48 €

- 12 % du plafond de la sécurité sociale, soit 4.524,96 € ;

- Le montant déterminé en 1/ étant ici retenu.

Dans le cas d’une entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% du PMSS et part salariale 1% du PMSS, soit 171,40 €/mois pour la part patronale et 34,28 € pour la part salariale ;

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : 34,28 € * 12 mois= 411,36 € ;

- Cotisations patronales de prévoyance de l’année : 171,40 € * 12 mois= 2.056,80 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 2.056,80 € + 1.800,00 €= 3.856,80 €

- Seuil d’exonération : 2.592,48 €

- Cotisations excédentaires : 3.856,80 € moins 2.592,48 €= 1.264,32 €

Traitement cotisations excédentaires (traitement dérogatoire covid)

L’entreprise applique les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020.

Elle doit donc « rétablir » les salaires bruts et les PMSS de l’année comme suit :

Le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales, incluant les indemnités horaires d’activité partielle avec reconstitution à hauteur de 1.850 € pour le mois d’avril 2020 : (11 mois * 2.000 €) + (1.850 €) = 23.850 € ;

- PASS de l’année : 41.136 € (12 mois * 3.428 €, le mois d’avril 2020 étant reconstitué nonobstant le fait que le salarié soit placé en activité partielle durant tout le mois)

Le seuil d’exonération sociale est alors de 2.825,91 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*41.136 €) + (1,5%* 23.850 €), 2.468,16 €+ 357,75 €= 2.825,91 €

- 12 % du plafond de la sécurité sociale, soit (12%*41.136 €) = 4.936,32 € ;

- Le montant déterminé en 1/ étant ici retenu.

Dans le cas d’une entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% du PMSS et part salariale 1% du PMSS, soit 171,40 €/mois pour la part patronale et 34,28 € pour la part salariale ;

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : 34,28 € * 12 mois= 411,36 € ;

- Cotisations patronales de prévoyance de l’année : 171,40 € * 12 mois= 2.056,80 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 2.056,80 € + 1.800,00 €= 3.856,80 €

- Seuil d’exonération : 2.825,91 €

- Cotisations excédentaires : 3.856,80 € moins 2.825,91 €= 1.030,89 €

Comparatif : traitement habituel et traitement covid

- Si l’entreprise applique les dispositions habituelles, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 1.264,32 € ;

- Si l’entreprise applique les dispositions issues de l’instruction interministérielle du 16 novembre 2020, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 1.030,89 € ;

- Soit une différence annuelle de 233,43 €.

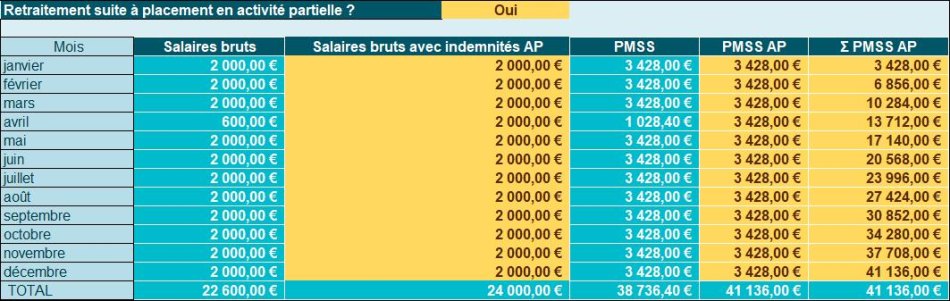

Traitement cotisations excédentaires de prévoyance en cas d’activité partielle : exemple 3

(exemple 6 de l’instruction interministérielle du 16 novembre 2020)

Contexte : cumul activité partielle en réduction d’horaire et activité rémunérée

Pour les salariés cumulant pendant un même mois activité partielle et activité, il est admis que le montant pris en compte pour les heures chômées durant le mois soit identique à la rémunération horaire soumise à cotisations pour les heures travaillées sur cette même période

- Un salarié travaillant 35 heures par semaine perçoit une rémunération soumise à cotisations de 2.000 €/mois, soit 13,19 € de l’heure ;

- Au mois d’avril, il est placé en activité partielle avec une réduction horaire de 70 % ;

- Ainsi, sa rémunération pour les heures travaillées sera de 13,19 x 45,50 (30% de 151,67h= 45,50 h) soit 600 € ;

- Quelle que soit la rémunération moyenne des 12 mois précédents, il est possible de retenir un montant pour les heures chômées de 13,19 x 106,17h (70% de 151,67h= 106,17 h) soit 1.400 € ;

- La rémunération à prendre en compte pour le mois d’avril est donc de 1.400 + 600 € = 2 000 € ;

- Le montant total pour le calcul de la limite de l’exclusion de l’assiette des cotisations est donc de 2 000 x 12 = 24 000 € ;

- La somme de 6 % du plafond de la sécurité sociale soit 2.468 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *6%= 2.468,16 €) et de 1,5 % de la rémunération soit 360 € (24.000 € *1,50%) est égale à 2.828 €;

- Ce montant étant inférieur à 12 % du plafond de la sécurité sociale soit 936 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *12%=4.936,32 €) ;

- La limite d’exclusion d’assiette applicable au salarié est de 2.828 €.

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit égal à zéro euro en avril 2020.

Des cotisations doivent donc être constatées pour :

Traitement cotisations excédentaires (traitement habituel)

Si l’entreprise n’appliquait pas les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020, le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales : 22.600 €, soit ((11 mois * 2.000 €)+ 600 €) au titre du mois d’avril 2020 ;

- PASS de l’année : 38.736,40 € (soit 11 mois * 3.428 € plus 1.028,40 € pour le mois d’avril 2020 compte tenu d’une activité réduite à 30% de la durée légale compte tenu du placement du salarié en activité partielle par réduction d’horaires durant tout le mois)

Le seuil d’exonération sociale aurait alors été de 2.663,18 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*38.736,40 €) + (1,5%* 22.600 €), 2.324,18 €+ 339,00 €= 2.663,18 €

- 12 % du plafond de la sécurité sociale, soit (12%*38.736,40 €) = 4.648,37 € ;

- Le montant déterminé en 1/ étant ici retenu.

Dans le cas d’une entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social) :

Vérifications :

- Cotisations salariales de prévoyance de l’année : (24.000 € * 1%), les indemnités horaires étant soumises aux cotisations de prévoyance = 240 € ;

- Cotisations patronales de prévoyance de l’année : (24.000 € * 5%), les indemnités horaires étant soumises aux cotisations de prévoyance = 1.200,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.200,00 € + 1.800,00 €= 3.000,00 €

- Seuil d’exonération : 2.663,18 €

- Cotisations excédentaires : 2.942,01 € moins 2.592,48 €= 336,82 €

Traitement cotisations excédentaires (traitement dérogatoire covid)

L’entreprise applique les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020.

Elle rétablit donc les salaires bruts et les PMSS de l’année comme suit :

Le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales, incluant les indemnités horaires d’activité partielle : (12 mois * 2.000 €) = 24.000 € ;

- PASS de l’année : 41.136 € (12 mois * 3.428 €, le mois d’avril 2020 étant reconstitué nonobstant le fait que le salarié soit placé en activité partielle durant tout le mois)

Le seuil d’exonération sociale est alors de 2.828,16 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*41.136 €) + (1,5%* 24.000 €), 2.468,16 €+ 360,00 €= 2.828,16 €

- 12 % du plafond de la sécurité sociale, soit (12%*41.136 €) = 4.936,32 € ;

- Le montant déterminé en 1/ étant ici retenu.

L’entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit diminué en avril 2020.

Des cotisations doivent donc être constatées pour :

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : (24.000 € * 1%), les indemnités horaires étant soumises aux cotisations de prévoyance = 240 € ;

- Cotisations patronales de prévoyance de l’année : (24.000 € * 5%), les indemnités horaires étant soumises aux cotisations de prévoyance = 1.200,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.200,00 € + 1.800,00 €= 3.000,00 €

- Seuil d’exonération : 2.828,16 € ;

- Cotisations excédentaires : 2.970,00 € moins 2.825,91 €= 171,84 €

Comparatif : traitement habituel et traitement covid

- Si l’entreprise applique les dispositions habituelles, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 336,82 € ;

- Si l’entreprise applique les dispositions issues de l’instruction interministérielle du 16 novembre 2020, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 171,84 € ;

- Soit une différence annuelle de 164,98 €.

Références

INSTRUCTION INTERMINISTERIELLE N° DSS/3C/5B/2020/197 du 16 novembre 2020 relative à l'application du maintien de certaines garanties de protection sociale complémentaire collectives aux salariés placés en activité partielle en conséquence de l'épidémie de covid-19 (diffusion le 18 décembre 2020 au sein du BO Santé du 15/12/2020)