Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Exonération sous conditions

Les contributions patronales versées au titre d’un régime de retraite supplémentaire sont réputées socialement et fiscalement exonérées sous réserve du respect des 6 conditions cumulatives suivantes :

| Conditions | Explications |

| Condition numéro 1 : l’objet des garanties. |

|

| Condition numéro 2 : statut juridique de l’organisme prestataire |

|

| Condition numéro 3 : non-substitution à des éléments de rémunération |

|

| Condition numéro 4 : les modalités de mise en place | Le régime de retraite supplémentaire doit être mis en place par :

|

| Condition numéro 5 : caractère collectif |

|

| Condition numéro 6 : caractère obligatoire |

|

Traitement des cotisations excédentaires

Même dans le cas où le régime de retraite supplémentaire respecte les 6 conditions précitées, il convient de vérifier que le montant des cotisations de l’année n’excède pas le seuil d’exonération prévu.

A ce niveau, il convient de différencier le régime social et fiscal.

Régime social

Socialement, les contributions patronales restent exclues de cotisations sociales lorsque leurs valeurs sur l’année n’excédent pas le seuil d’exonération fixé comme suit :

PASS= Plafond Annuel de Sécurité sociale

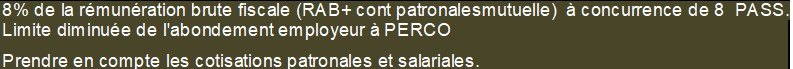

Régime fiscal

En ce qui concerne l’impôt sur le revenu, les contributions salariales et patronales continuent à bénéficier d’une exonération fiscale lorsque leurs valeurs sur l’année n’excédent pas le seuil d’exonération fixé comme suit :

Exemple concret (traitement sur janvier 2020)

Présentation du contexte

- Soit un salarié cadre rémunéré sur la base de 4.500 € brut/mois en janvier 2020 (temps plein).

- Une retraite supplémentaire est en vigueur dans l’entreprise (taux patronal : 6% et taux salarial : 1%) (T1 et T2) ;

- Une mutuelle collective et obligatoire est également en vigueur (part patronale : 150 €/ part salariale : 75 €)

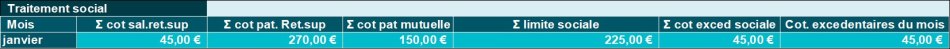

Traitement social

Détermination du seuil d’exonération sociale

Retenir la valeur la plus élevée entre :

- 5% du PMSS (5%*3.428 €) = 171,40 €

- 5% RMB (5%*4.500 €) = 225,00 €

La valeur retenue est de 225,00 €

Total cotisations patronales

Sur le mois de janvier 2020, sont constatées les cotisations patronales suivantes :

- 4.500 € * 6%= 270,00 €.

Aucune cotisation excédentaire n’est donc constatée pour le mois de janvier 2020.

Extrait du traitement réalisé par notre outil simulateur bulletin de paie, téléchargeable au lien suivant :

Découvrir aussi : Fiche de paye avec modèle de bulletin de salaire 2025 Outil de gestion de la paie

Établissez facilement vos bulletins de paie (cadre non-cadre ou dirigeant) avec notre outil Gérez les différents dispositifs de réduction de charges et le PAS Déterminez les plafonds de Sécurité Sociale, la base de cotisations, les éventuelles cotisations excédentaires ... Bénéficiez d'un fichier d'aide complet pour vous guider pas à pas lors de l'utilisation de l'outil, avec des exemples concrets.

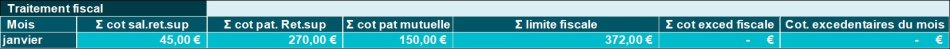

Traitement fiscal

Détermination du seuil d’exonération fiscale

- 8% de la RMB fiscale [8% (4.500 € + 150,00 €)] = 372,00 €

- Dans la limite de 8 PMSS= 8*3.428 €= 27.424 €

RMB fiscale= Rémunération Mensuelle Brute fiscale (à savoir la rémunération brute à laquelle est ajoutée la contribution patronale de mutuelle déjà soumise à l’impôt sur le revenu).

La valeur retenue est de 372,00 €

Total cotisations patronales et salariales

- Sur le mois de janvier 2020, sont calculées les cotisations suivantes :

- Au titre de la part patronale : 4.500 € * 6%= 270,00 € ;

- Au titre de la part salariale : 4.500 € * 1%= 45,00 € ;

- Permettant de déterminer une valeur totale de 315,00 €.

Le seuil d’exonération fiscale, déterminée précédemment étant de de 372,00 €, aucune cotisation excédentaire n’est constatée au niveau du traitement fiscal.

Extrait du traitement réalisé par notre outil simulateur bulletin de paie, téléchargeable au lien suivant :

Découvrir aussi : Fiche de paye avec modèle de bulletin de salaire 2025 Outil de gestion de la paie

Établissez facilement vos bulletins de paie (cadre non-cadre ou dirigeant) avec notre outil Gérez les différents dispositifs de réduction de charges et le PAS Déterminez les plafonds de Sécurité Sociale, la base de cotisations, les éventuelles cotisations excédentaires ... Bénéficiez d'un fichier d'aide complet pour vous guider pas à pas lors de l'utilisation de l'outil, avec des exemples concrets.