Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

Quelques articles récents qui pourraient vous intéresser :

Exemple chiffré

Présentation du contexte

- Un salarié qui n’a pas atteint l’âge de départ à la retraite, s’accorde avec son employeur pour partir de l’entreprise par une rupture conventionnelle ;

- Le salarié est rémunéré à hauteur de 2.000 € ;

- Le contrat est rompu le 30 juin 2023, soit après 6 mois de présence ;

- Il ne remplit pas la condition d’ancienneté de 8 mois dans l’entreprise pour bénéficier de l’indemnité légale de licenciement.

Droit à l’indemnité spécifique de rupture conventionnelle

- Dans le cas où le salarié parti à la rupture conventionnelle ne remplit pas la condition d’ancienneté de 8 mois dans l’entreprise pour bénéficier de l’indemnité légale de licenciement ;

- L’indemnité spécifique de rupture conventionnelle lui est due au prorata du nombre de mois de présence.

Texte de référence : Circulaire DGT n°2009-04 du 17 mars 2009 (point 5.3)

Chiffrage de l’indemnité de rupture conventionnelle

L’indemnité spécifique de rupture conventionnelle doit, a minima, être égale à 250 €.

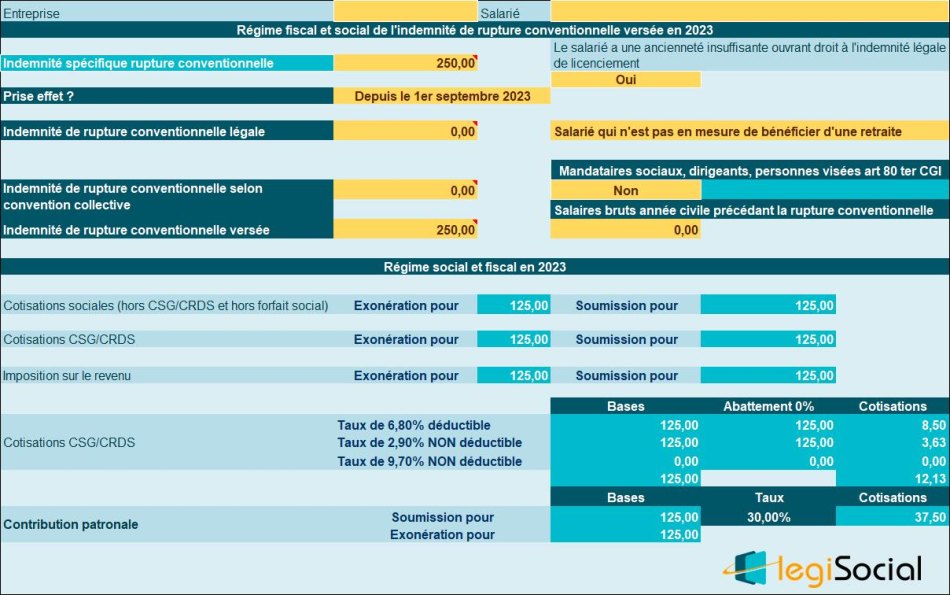

Traitement social : hypothèse 1

Si l’indemnité versée est égale à 250 €, alors :

- Elle est exonérée de cotisations de sécurité sociale pour la moitié de sa valeur soit 125 €: en effet, la part non imposable est inférieure à 2 PASS il n’existe pas de rémunération au titre de l’année antérieure ainsi que d’indemnité légale ou conventionnelle de licenciement due

- Elle donc soumise aux cotisations sociales pour 125€;

- Elle est exonérée de CSG et de CRDS dans la même limite de 125 €: en effet, l’indemnité est égale à l’indemnité légale due au prorata de la présence mais seule la fraction exonérée de cotisations sociales est retenue. L’assiette de la CSG et de la CRDS sera donc de 125 €, sans application de l’abattement de 1,75 % ;

- L’indemnité sera soumise à la contribution patronale sur la base de 125 € (fraction exonérée de cotisations sociales).

Notre outil

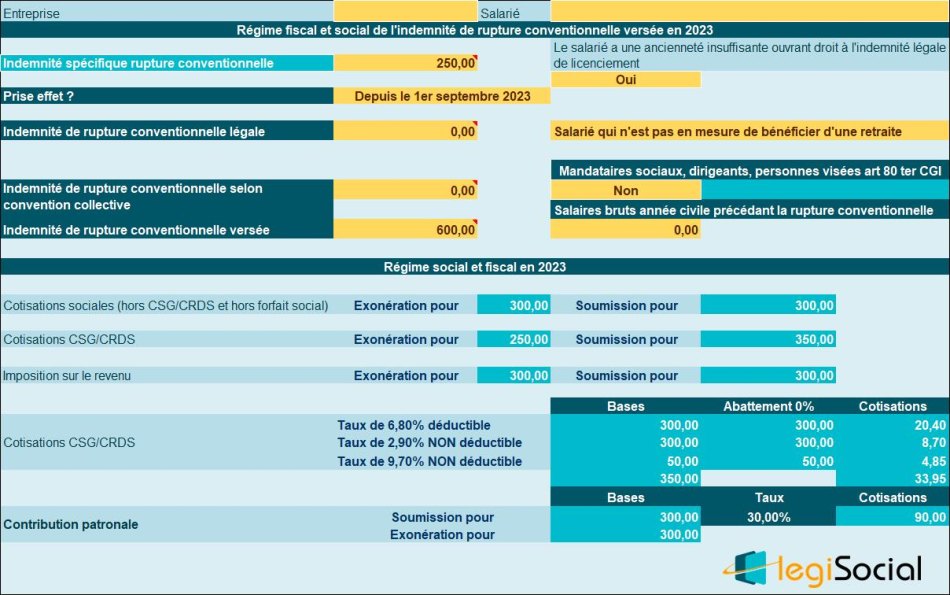

Traitement social : hypothèse 2

Si l’indemnité versée est égale à 600 €, alors :

- Elle est exonérée de cotisations de sécurité sociale pour la moitié de sa valeur soit 300 €: en effet, la part non imposable est inférieure à 2 PASS, il n’existe pas de rémunération au titre de l’année antérieure ni d’indemnité légale ou conventionnelle de licenciement due ;

- Elle donc soumise aux cotisations sociales pour 300€;

- Elle est exonérée de CSG et de CRDS à hauteur de 250 €: en effet, l’indemnité exonérée de CSG ne peut être supérieure à la part de l’indemnité égale à l’indemnité minimale prévue. L’assiette de la CSG et de la CRDS sera donc de 350 €, sans application de l’abattement de 1,75 % ;

- L’indemnité sera soumise à la contribution patronale sur la base de 300 € (fraction exonérée de cotisations sociales).

Notre outil