Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

- Quels sont les principes de la défiscalisation des heures supplémentaires / complémentaires en 2025 ?

- Comment calculer la réduction de cotisations salariales sur les heures supplémentaires/complémentaires en 2025 ?

- Les conditions d’application de la réduction des cotisations salariales sur les heures supplémentaires/complémentaires en 2025

- Exonération ou réduction des cotisations salariales sur les heures supplémentaires/complémentaires en 2025 ?

Présentation du contexte

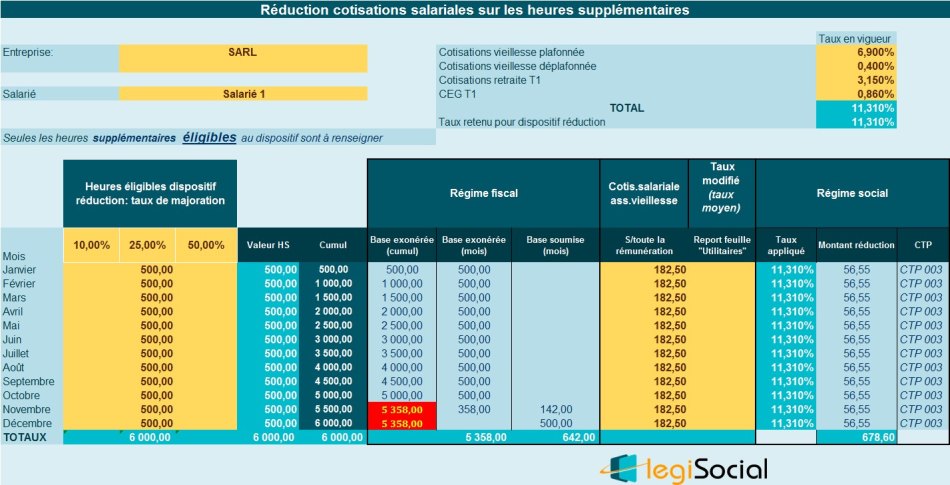

- Soit un salarié exerçant son activité selon un rythme de 39h/semaine ;

- Sa rémunération de base est de 3.500 € ;

- La valeur mensuelle des heures supplémentaires est de 500€ ;

- Le taux de réduction de cotisations salariales de 11,31% est supposé en vigueur dans l’entreprise.

Tableau de surveillance

Conséquences

Conséquence 1

À la fin octobre 2019, le total des heures supplémentaires, valeur brute, exonérées d’impôt sur le revenu est de 5.000 €.

En conséquence, en novembre 2019, sur les 500 € d’heures supplémentaires :

- 358 € ouvrent droit à une exonération fiscale

- 142 € sont soumises à l’impôt sur le revenu, elles viennent augmenter le net imposable et sont soumises au prélèvement à la source.

Conséquence 2

Jusqu’à la fin octobre 2019, les heures supplémentaires bénéficient d’une exonération au titre de l’impôt sur le revenu.

En conséquence, les contributions CSG/CRDS sont calculées au taux unique de 9,70% et sont totalement non déductibles.

A partir du mois de novembre 2019, les heures supplémentaires ne bénéficiant plus de la défiscalisation seront prise en considération dans la base des sommes ayant qualité de revenu.

La base « particulière » CSG/CRDS totalement non déductibles ne sera donc plus utilisée en novembre et décembre 2019, et les heures supplémentaires abattues donneront lieu à détermination d’une CSG déductible au taux de droit commun.