Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

- Prélèvement à la source : IJSS subrogées et contrats courts en 2025

- Les IJSS subrogées et le prélèvement à la source en 2025

- Comment traiter en paie un salarié en arrêt maladie avec des IJSS subrogées en 2024 ?

- Comment appliquer le prélèvement à la source des revenus perçus par un assistant maternel en 2025 ?

Rappel : PAS= Prélèvement A la Source

Traitement des IJSS subrogées : principes

Rappels des principes généraux

En cas de versement d’IJSS subrogées soumises au PAS (comme à l’occasion d’un arrêt maladie pour les 60 premiers jours) :

- Le montant de l’assiette déclarée en rubrique « Rémunération nette fiscale - S21.G00.50.002 » et celui effectivement pris en compte dans le calcul du prélèvement à la source en rubrique « Montant de prélèvement à la source - S21.G00.50.009 » diffèrent.

En effet, La Rémunération Nette Fiscale (RNF) peut être différente du montant soumis au PAS :

- En cas d’Indemnités Journalières Sécurité Sociale (IJSS) subrogées versées par l’employeur au salarié.

Pas d’information sur la RNF

En cas de versement des IJSS subrogées :

- Le montant des IJ versées n’est pas renseigné au niveau de la rémunération nette fiscale, afin d'en éviter le double décompte sur la déclaration de revenus pré-remplie de l'usager l'année suivante ;

- En effet, la CNAM déclare annuellement l'ensemble des montants imposables d'IJ, lorsqu'elle les verse directement ou lorsque l'employeur les verse en situation de subrogation) ;

- Cependant, le montant des IJ versées est imposable et doit être soumis au prélèvement à la source dans la limite des 60 premiers jours. Il entre donc dans le calcul de l’assiette du PAS.

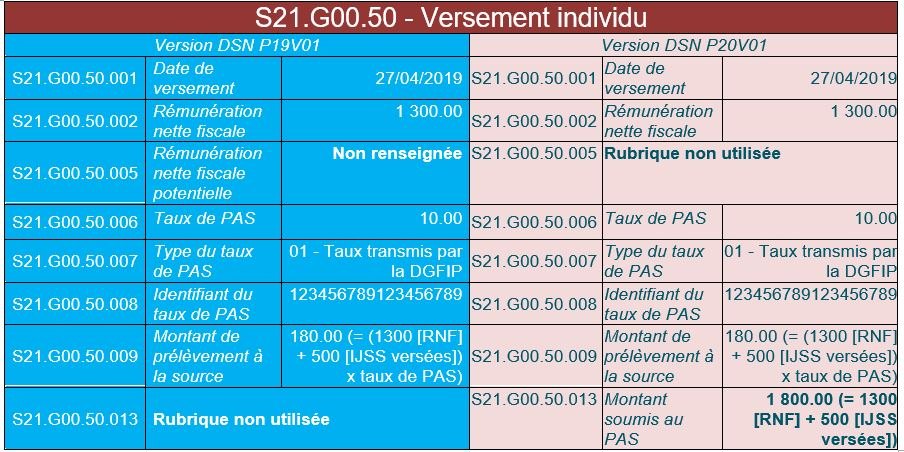

Traitement des IJSS subrogées : exemple concret

Présentation du contexte

- En avril N, un employeur verse un revenu de 1.300 (valeur nette imposable) ;

- Ainsi que des IJSS subrogées dont la valeur nette imposable est supposée fixée à 500 €.

Déclaration DSN

Commentaires

En version DSN P19V01

- Ni la rubrique « Rémunération nette fiscale S21.G00.50.002 », ni la rubrique « Rémunération nette fiscale potentielle - S21.G00.50.005 » ne doivent être renseignées du montant net imposable d'IJ subrogées.

- Les autres rubriques du bloc « Versement individu S21.G00.50 » doivent néanmoins être valorisées normalement.

A compter de la version DSN P20V01

- La rubrique « Rémunération nette fiscale S21.G00.50.002 » ne doit pas être renseignée du montant net imposable d'IJ subrogées.

- Les autres rubriques du bloc « Versement individu S21.G00.50 » doivent néanmoins être valorisées normalement.

- La rubrique « Rémunération nette fiscale potentielle S21.G00.50.005 » n’est plus utilisable ;

- Le montant des IJ subrogées versées est porté au niveau de la rubrique « Montant soumis au PAS S21.G00.50.013 » (rubrique inexistante en 2019).

Traitement contrats courts : principes

Rappels des principes généraux

En cas de présence d’un contrat court n’excédant pas 2 mois (ou à terme imprécis) et application d’un taux non-personnalisé (aucun taux n’a été transmis par les services fiscaux) :

- Le montant de l’assiette déclarée en rubrique « Rémunération nette fiscale - S21.G00.50.002 » et celui effectivement pris en compte dans le calcul du prélèvement à la source en rubrique « Montant de prélèvement à la source - S21.G00.50.009 » diffèrent ;

- Un abattement d'un demi-SMIC est appliqué au montant net imposable pour déterminer l'assiette soumise au PAS.

Présentation du contexte

- En avril N, un employeur verse un revenu de 1.300 (valeur nette imposable) ;

- Nous sommes en présence d’un contrat court pour lequel l’administration fiscale n’a transmis aucun taux personnalisé ;

- En conséquence un abattement de ½ Smic s’applique (le site de la DSN retient la valeur de 600 € pour les besoins de la démonstration, sachant que la valeur en vigueur en 2019 est actuellement de 624 €).

BOI-BAREME-000037-20181228 Date de publication : 28/12/2018

- Montant de l'abattement pour les contrats courts

30

Le montant mensuel du salaire minimum de croissance s'élève, au 1er janvier 2019, à 1 247,55 €. Par suite, le montant de l'abattement applicable aux contrats courts, en vigueur à compter de cette même date, est égal à 624 € (1 247,55 / 2).

Déclaration DSN

Commentaires

En version DSN P19V01

- La rubrique « Rémunération nette fiscale S21.G00.50.002 » doit être valorisée du montant net imposable après abattement de ½ SMIC.

- La rubrique « Rémunération nette fiscale potentielle S21.G00.50.005 » doit être valorisée du montant net imposable sans tenir compte de l'abattement.

- La rubrique « Taux de PAS S21.G00.50.006 » doit être valorisée du taux de PAS issu du barème mensuel (aucune proratisation ne devant être effectuée en présence d'un contrat à durée déterminée ou contrat de mission qui n’excède pas 2 mois, ou d'un contrat à terme imprécis dont la durée minimale n'excède pas 2 mois, et pour lequel le collecteur ne disposerait pas de taux personnalisé).

- La rubrique « Type de taux de PAS S21.G00.50.007 » doit être valorisée du code 13- 23 ou 33 en fonction du barème mensuel (métropole ou DOM) utilisé.

- La rubrique « Montant de PAS S21.G00.50.009 » doit être valorisée du résultat issu du calcul Rémunération Nette Fiscale * taux de PAS (c'est-à-dire montant net imposable après abattement d'assiette x taux de PAS).

A compter de la version DSN P20V01

- La rubrique « Rémunération nette fiscale S21.G00.50.002 » doit être valorisée du montant net imposable sans tenir compte de l'abattement.

- Le montant d’assiette du PAS renseigné au niveau de la rubrique « Montant soumis au PAS S21.G00.50.013 » correspond à la RNF déduite de l'abattement de ½ SMIC.

Publication site DSN-info

Comment déterminer et déclarer en DSN l’assiette du Prélèvement A la Source ?

Objectifs de la fiche

Rappel du contexte

La réforme du prélèvement à la source ne modifie aucune règle d'assiette fiscale.

Définition

L'assiette d'application du PAS est constituée du montant net imposable à l'impôt sur le revenu des sommes versées et des avantages accordés.

Traitement dans la norme DSN

Ce montant net imposable est à reporter dans la rubrique " Rémunération nette fiscale - S21.G00.50.002 " ou dans la rubrique « Montant net fiscal du revenu versé - S89.G00.92.006 » selon les cas.

À compter de la version DSN P20V01, ce montant est à reporter également dans les rubriques « Montant soumis au PAS – S21.G00.50.013 » au niveau du bloc « Versement individu - S21.G00.50 », ou « Montant soumis au PAS – S89.G00.92.013 » au niveau du bloc « Bases spécifiques individu non salarié – S89.G00.92 », selon le cas.

Points d'attention

Toutefois, il se présente des cas où le montant de l’assiette déclarée en rubrique « Rémunération nette fiscale - S21.G00.50.002 » et celui effectivement pris en compte dans le calcul du prélèvement à la source en rubrique « Montant de prélèvement à la source - S21.G00.50.009 » diffèrent.

En effet, La Rémunération Nette Fiscale (RNF) peut être différente du montant soumis au PAS :

En cas d’Indemnités Journalières Sécurité Sociale (IJSS) subrogées versées par l’employeur au salarié.

En cas d’un abattement d’un demi-SMIC de l’assiette pour les contrats à durée déterminée n’excédant pas deux mois (ou à terme imprécis) et pour lesquels aucun taux personnalisé n'a été transmis.

En cas de versement des IJSS subrogées :

Le montant des IJ versées n’est pas renseigné au niveau de la rémunération nette fiscale, afin d'en éviter le double décompte sur la déclaration de revenus pré-remplie de l'usager l'année suivante.

En effet, la CNAM déclare annuellement l'ensemble des montants imposables d'IJ, lorsqu'elle les verse directement ou lorsque l'employeur les verse en situation de subrogation).

Cependant, le montant des IJ versées est imposable et doit être soumis au prélèvement à la source dans la limite des 60 premiers jours. Il entre donc dans le calcul de l’assiette du PAS.

En version DSN P19V01

Ni la rubrique « Rémunération nette fiscale S21.G00.50.002 », ni la rubrique « Rémunération nette fiscale potentielle - S21.G00.50.005 » ne doivent être renseignées du montant net imposable d'IJ subrogées.

Les autres rubriques du bloc « Versement individu S21.G00.50 » doivent néanmoins être valorisées normalement.

A compter de la version DSN P20V01

La rubrique « Rémunération nette fiscale S21.G00.50.002 » ne doit pas être renseignée du montant net imposable d'IJ subrogées.

Les autres rubriques du bloc « Versement individu S21.G00.50 » doivent néanmoins être valorisées normalement.

Aussi, le montant des IJ subrogées versées est porté au niveau de la rubrique « Montant soumis au PAS S21.G00.50.013 ».

Dans le cas des contrats à durée déterminée n’excédant pas deux mois ou à terme imprécis et pour lesquels aucun taux personnalisé n'a été transmis :

Les modalités pour ce cas ne concernent que les individus pour lesquels le collecteur n'est pas en possession d'un taux transmis par la DGFiP (situation d'application d'un taux non personnalisé). Pour plus de précisions, se reporter à la fiche consigne n° 1389 en DSN.

Un abattement d'un demi-SMIC est appliqué au montant net imposable pour déterminer l'assiette soumise au PAS.

En version DSN P19V01

La rubrique « Rémunération nette fiscale S21.G00.50.002 » doit être valorisée du montant net imposable après abattement d'un demiSMIC.

La rubrique « Rémunération nette fiscale potentielle S21.G00.50.005 » doit être valorisée du montant net imposable sans tenir compte de l'abattement.

La rubrique « Taux de PAS S21.G00.50.006 » doit être valorisée du taux de PAS issu du barème mensuel (aucune proratisation ne devant être effectuée en présence d'un contrat à durée déterminée ou contrat de mission qui n’excède pas 2 mois, ou d'un contrat à terme imprécis dont la durée minimale n'excède pas 2 mois, et pour lequel le collecteur ne disposerait pas de taux personnalisé).

La rubrique « Type de taux de PAS S21.G00.50.007 » doit être valorisée du code 13- 23 ou 33 en fonction du barème mensuel (métropole ou DOM) utilisé.

La rubrique « Montant de PAS S21.G00.50.009 » doit être valorisée du résultat issu du calcul Rémunération Nette Fiscale * taux de PAS (c'està-dire montant net imposable après abattement d'assiette x taux de PAS).

A compter de la version DSN P20V01

La rubrique « Rémunération nette fiscale S21.G00.50.002 » doit être valorisée du montant net imposable sans tenir compte de l'abattement.

Le montant d’assiette du PAS renseigné au niveau de la rubrique « Montant soumis au PAS S21.G00.50.013 » correspond à la RNF déduite de l'abattement d’un demi-SMIC.

Exemples

Déclaration des IJSS subrogées :

Description du cas

En avril 2019, un employeur verse un revenu de 1800 euros comprenant un montant d’IJSS de 500 euros au titre de la subrogation.

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

27/04/2019

S21.G00.50.002

Rémunération nette fiscale

1 300.00

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

10.00

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

123456789123456789

S21.G00.50.009

Montant de prélèvement à la source

180.00 (= (1300 [RNF] + 500 [IJSS versées]) x taux de PAS)

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

27/04/2019

S21.G00.50.002

Rémunération nette fiscale

1 300.00

S21.G00.50.006

Taux de PAS

10.00

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

123456789123456789

S21.G00.50.009

Montant de prélèvement à la source

180.00 (= Montant soumis au PAS x taux de PAS)

S21.G00.50.013

Montant soumis au PAS

1 800.00 (= 1300 [RNF] + 500 [IJSS versées])

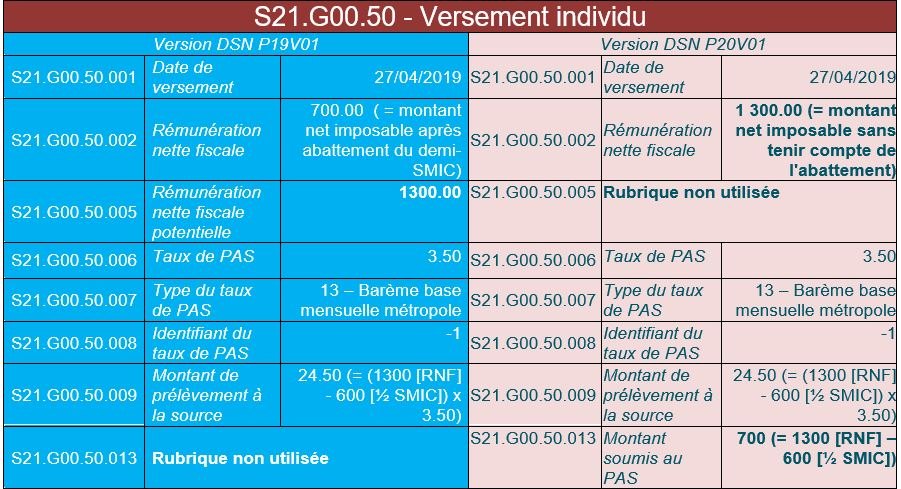

Déclaration d’un abattement d’un demi-SMIC

Description du cas

En avril 2019, un employeur verse 1300 euros à son salarié au titre d’un contrat à durée déterminée n’excédant pas 2 mois (hypothèse : ½ SMIC = 600 euros).

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

27/04/2019

S21.G00.50.002

Rémunération nette fiscale

700.00 ( = montant net imposable après abattement du demi-SMIC)

S21.G00.50.005

Rémunération nette fiscale potentielle

1300.00

S21.G00.50.006

Taux de PAS

3.50

S21.G00.50.007

Type du taux de PAS

13 – Barème base mensuelle métropole

S21.G00.50.008

Identifiant du taux de PAS

-1

S21.G00.50.009

Montant de prélèvement à la source

24.50 (= (1300 [RNF] - 600 [½ SMIC]) x 3.50)

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

27/04/2019

S21.G00.50.002

Rémunération nette fiscale

1 300.00 (= montant net imposable sans tenir compte de l'abattement)

S21.G00.50.006

Taux de PAS

3.50

S21.G00.50.007

Type du taux de PAS

13 – Barème base mensuelle métropole

S21.G00.50.008

Identifiant du taux de PAS

-1

S21.G00.50.009

Montant de prélèvement à la source

24.50 (= Montant soumis au PAS x Taux de PAS)

S21.G00.50.013

Montant soumis au PAS

700 (= 1300 [RNF] – 600 [½ SMIC])

Pour le besoin de l’exemple, le montant du demi SMIC a une valeur fictive de 600 € (se référer au BOFiP pour connaître le montant actualisé- cf http://bofip.impots.gouv.fr/bofip/11255-PGP.html)

Références

- Publication site DSN, Fiche n° 1816 Date de création : 30/01/2018 04:29 PM Date de modification : 21/06/2019 12:00 PM