Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Les principes majeurs

À l’organisme qui verse les revenus de procéder au PAS

- Le prélèvement à la source s'applique à l'ensemble des IJ (maladie, maternité...), qu'il s'agisse d'IJ de base ou d'IJ complémentaires, dès lors qu'elles sont imposables ;

- C'est à l'organisme qui verse les revenus de procéder au prélèvement du montant de l'impôt sur le revenu, dans le cas des IJ subrogées, c'est à l'employeurréalisant la subrogation de réaliser le prélèvement.

Extrait fiche pratique DSN n° 1851

Description des modalités déclaratives à appliquer pour les IJ subrogées

Comment déclarer en DSN les IJ subrogées pour le PAS ?

Le prélèvement à la source s'applique à l'ensemble des IJ (maladie, maternité...), qu'il s'agisse d'IJ de base ou d'IJ complémentaires, dès lors qu'elles sont imposables.

NB : Toutefois, il n'est pas prélevé de PAS sur les IJ TPT (temps partiel thérapeutique) en 2019.

Cette mesure de tolérance est étendue à l’année 2020.

Il revient à l'organisme qui verse les revenus de procéder au prélèvement du montant de l'impôt sur le revenu. Dans le cas des IJ subrogées, c'est à l'employeur réalisant la subrogation de réaliser le prélèvement.

Absence d'imposition au-delà de 2 mois pour les IJ de base

- Les IJ maladie de base subrogées font l'objet de prélèvement à la source uniquement durant les 2 premiers mois d'arrêt de travail ;

- Au-delà des 2 premiers mois de l'arrêt, les IJ maladie de base subrogées ne sont plus soumises au PAS.

Cas particulier des IJ maladie complémentaires

Les IJ maladie complémentaires ne sont pas soumises à ces règles :

- Elles donnent lieu à prélèvement à la source indépendamment de la durée de l'arrêt (et a fortiori au-delà des 2 premiers mois) ;

- Elles doivent être soumises au PAS dès lors qu'elles sont imposables.

- Le montant versé au titre des IJ maladie complémentaires doit être renseigné dans la rubrique " rémunération nette fiscale " (S21.G00.50.002).

Traitement des IJ de base subrogées

Principes déclaratifs

Dans le cas des IJ de base subrogées, les rubriques " Rémunération nette fiscale- S21.G00.50.002 " et " Rémunération nette fiscale potentielle - S21.G00.50.005 " (*) ne doivent pas être renseignées du montant net imposable d'IJ subrogées, afin d'en éviter le double décompte sur la déclaration de revenus pré-remplie de l'usager l'année suivante (en effet, la CNAM déclare en parallèle l'ensemble des montants imposables d'IJ, lorsqu'elle les verse directement ou lorsque l'employeur les verse en situation de subrogation).

(*) A noter qu’à compter de la version DSN P20V01 et l’évolution des modalités déclaratives du PAS, la rubrique " Rémunération nette fiscale potentielle - S21.G00.50.005 " est supprimée et une rubrique " Montant soumis au PAS - S21.G00.50.013 " est créée.

- Ainsi, le collecteur ne déclare pas en rémunération nette fiscale le montant des IJ de base versées, mais il soumet les montants d'IJ de base versées au PAS, renseigne le montant de PAS qu'il a prélevé et le taux qu'il a appliqué.

- A ce titre, lorsqu'un collecteur déclare du PAS au titre du versement d'une IJ subrogée de base, le montant de PAS renseigné est supérieur au produit de la rémunération nette fiscale et du taux de PAS.

Contexte proposé

- Soit un salarié dont la rémunération nette imposable est de 1.562,34 € ;

- Pour lequel des IJ de base subrogées sont versées (valeur imposable : 519.31 € ;

- Le renseignement du bloc " Versement individu - S21.G00.50 " se fera ainsi en norme 2019 et 2020.

Déclaration en version DSN P19V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2019 |

| S21.G00.50.002 | Rémunération nette fiscale | 1562.34 |

| S21.G00.50.005 | Rémunération nette fiscale potentielle | Non renseignée |

| S21.G00.50.006 | Taux de PAS | 8.50 |

| S21.G00.50.007 | Type du taux de PAS | 01 - Taux transmis par la DGFIP |

| S21.G00.50.008 | Identifiant du taux de PAS | 9271402520187263177 |

| S21.G00.50.009 | Montant de prélèvement à la source | 176.94 (= (1562.34 [RNF] +519.31 [IJSS versées]) x 8,50% [Taux de PAS]) |

Pour déterminer le montant de PAS, il y a donc lieu de sommer le montant de RNF hors IJ inscrite en rubrique « Rémunération nette fiscale - S21.G00.50.002 », avec le montant des IJ subrogées de base soumises au PAS et de ensuite de faire application du taux de PAS.

Déclaration en version DSN P20V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2020 |

| S21.G00.50.002 | Rémunération nette fiscale | 1562.34 |

| S21.G00.50.006 | Taux de PAS | 8.50 |

| S21.G00.50.007 | Type du taux de PAS | 01 - Taux transmis par la DGFIP |

| S21.G00.50.008 | Identifiant du taux de PAS | 9271402520187263177 |

| S21.G00.50.009 | Montant de prélèvement à la source | 176.94 (= (2081.65 [Montant soumis au PAS]) x 8,50% [Taux de PAS]) |

| S21.G00.50.013 | Montant soumis au PAS | 2081.65 (= 1562.34 [RNF] +519.31 [IJSS versées]) |

Traitement des IJ de base subrogées et RNF négative

Principes déclaratifs

- Dans le cas particulier d'une RNF hors IJ qui serait négative ;

- Les 2 montants ne sont pas compensés et le montant soumis au PAS résulte de l'intégralité du montant des IJ subrogées de base.

Contexte proposé

- Soit un salarié dont la rémunération nette fiscale est supposée fixée à -768,61 € ;

- Pour lequel des IJ de base subrogées sont versées (valeur imposable : 519.31 € ;

- Le renseignement du bloc " Versement individu - S21.G00.50 " se fera ainsi en norme 2019 et 2020.

Déclaration en version DSN P19V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2019 |

| S21.G00.50.002 | Rémunération nette fiscale | -768.61 |

| S21.G00.50.005 | Rémunération nette fiscale potentielle | Non renseignée |

| S21.G00.50.006 | Taux de PAS | 8.50 |

| S21.G00.50.007 | Type du taux de PAS | 01 - Taux transmis par la DGFIP |

| S21.G00.50.008 | Identifiant du taux de PAS | 9271402520187263177 |

| S21.G00.50.009 | Montant de prélèvement à la source | 44.14 (= (0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées]) x 8,50% [Taux de PAS]) |

Déclaration en version DSN P20V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2020 |

| S21.G00.50.002 | Rémunération nette fiscale | -768.61 |

| S21.G00.50.006 | Taux de PAS | 8.50 |

| S21.G00.50.007 | Type du taux de PAS | 01 - Taux transmis par la DGFIP |

| S21.G00.50.008 | Identifiant du taux de PAS | 9271402520187263177 |

| S21.G00.50.009 | Montant de prélèvement à la source | 44.14 (= (519.31 [Montant soumis au PAS]) x 8,50% [Taux de PAS]) |

| S21.G00.50.013 | Montant soumis au PAS | 519.31 (= 0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées])] |

Traitement IJ de base subrogées et RNF négative : compensation tolérée

Principes déclaratifs

- Néanmoins, dans le cas où les traitements de paie rendraient impossible cette absence de soustraction de RNF hors IJ négative pour déterminer la base soumise au PAS ;

- La compensation est tolérée.

Contexte proposé

- Soit un salarié dont la rémunération nette fiscale est supposée fixée à -768,61 € ;

- Pour lequel des IJ de base subrogées sont versées (valeur imposable : 519.31 € ;

- Le renseignement du bloc " Versement individu - S21.G00.50 " se fera ainsi en norme 2019 et 2020.

Déclaration en version DSN P19V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2019 |

| S21.G00.50.002 | Rémunération nette fiscale | -768.61 |

| S21.G00.50.005 | Rémunération nette fiscale potentielle | Non renseignée |

| S21.G00.50.006 | Taux de PAS | 8.50 |

| S21.G00.50.007 | Type du taux de PAS | 01 - Taux transmis par la DGFIP |

| S21.G00.50.008 | Identifiant du taux de PAS | 9271402520187263177 |

| S21.G00.50.009 | Montant de prélèvement à la source | 0.00 |

A noter : même dans ce cas de figure, Mais comme il ne peut y avoir de déclaration de PAS négatif. L le " Montant du prélèvement à la source - S21.G00.50.009 " est ramené à : 0.00.

Point d'attention :

- Lorsque le collecteur applique un taux non personnalisé, ce taux est déterminé en tenant compte du montant d'IJ de base subrogées.

- Par exemple, le renseignement en DSN du bloc versement individu concernant à la fois un salaire (ex : 1562,34€) et des IJ de base subrogées (ex : montant de 519.31€) se fera ainsi :

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2019 |

| S21.G00.50.002 | Rémunération nette fiscale | 1562.34 |

| S21.G00.50.005 | Rémunération nette fiscale potentielle | Non renseignée |

| S21.G00.50.006 | Taux de PAS | 7.50 (déterminé à partir du montant du salaire et des IJ de base subrogées) |

| S21.G00.50.007 | Type du taux de PAS | 13 - Taux barème métropole |

| S21.G00.50.008 | Identifiant du taux de PAS | Non renseigné |

| S21.G00.50.009 | Montant de prélèvement à la source | 156.12 (= (1562.34 [RNF] + 519.31 [IJSS versées]) x 7,50% [Taux de PAS]) |

Déclaration en version DSN P20V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2020 |

| S21.G00.50.002 | Rémunération nette fiscale | 1562.34 |

| S21.G00.50.006 | Taux de PAS | 7.50 (déterminé à partir du montant du salaire et des IJ de base subrogées) |

| S21.G00.50.007 | Type du taux de PAS | 13 - Taux barème métropole |

| S21.G00.50.008 | Identifiant du taux de PAS | Non renseigné |

| S21.G00.50.009 | Montant de prélèvement à la source | 156.12 (= (2081.65 [Montant soumis au PAS]) x 7,50% [Taux de PAS]) |

| S21.G00.50.013 | Montant soumis au PAS | 2081.65 (= 1562.34 [RNF] + 519.31 [IJSS versées]) |

Traitement IJ de base subrogées et RNF négative sans taux personnalisé

Principes déclaratifs

- En l’absence de taux personnalisé transmis par la DGFiP ;

- Et en cas de RNF hors IJ qui serait négative ;

- Le taux est recherché avec le seul montant d'IJ de base subrogées.

Contexte proposé

- Soit un salarié dont la rémunération nette fiscale est supposée fixée à -768,61 € ;

- Pour lequel des IJ de base subrogées sont versées (valeur imposable : 519.31 € ;

- Le renseignement du bloc " Versement individu - S21.G00.50 " se fera ainsi en norme 2019 et 2020.

Déclaration en version DSN P19V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2019 |

| S21.G00.50.002 | Rémunération nette fiscale | -768.61 |

| S21.G00.50.005 | Rémunération nette fiscale potentielle | Non renseignée |

| S21.G00.50.006 | Taux de PAS | 0.00 (déterminé à partir du seul montant des IJ de base subrogées) |

| S21.G00.50.007 | Type du taux de PAS | 13 - Taux barème métropole |

| S21.G00.50.008 | Identifiant du taux de PAS | Non renseigné |

| S21.G00.50.009 | Montant de prélèvement à la source | 0.00 (= (0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées]) x 0.00% [Taux de PAS]) |

Déclaration en version DSN P20V01

| S21.G00.50 - Versement individu | ||

| S21.G00.50.001 | Date de versement | 30/06/2020 |

| S21.G00.50.002 | Rémunération nette fiscale | -768.61 |

| S21.G00.50.006 | Taux de PAS | 0.00 (déterminé à partir du seul montant d'IJ de base subrogées) |

| S21.G00.50.007 | Type du taux de PAS | 13 - Taux barème métropole |

| S21.G00.50.008 | Identifiant du taux de PAS | Non renseigné |

| S21.G00.50.009 | Montant de prélèvement à la source | 0.00 (= (0.00 [Montant soumis au PAS]) x 0.00% [Taux de PAS]) |

| S21.G00.50.013 | Montant soumis au PAS | 519.31 (=0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées])] |

Traitement simultané d’IJ de base et complémentaires

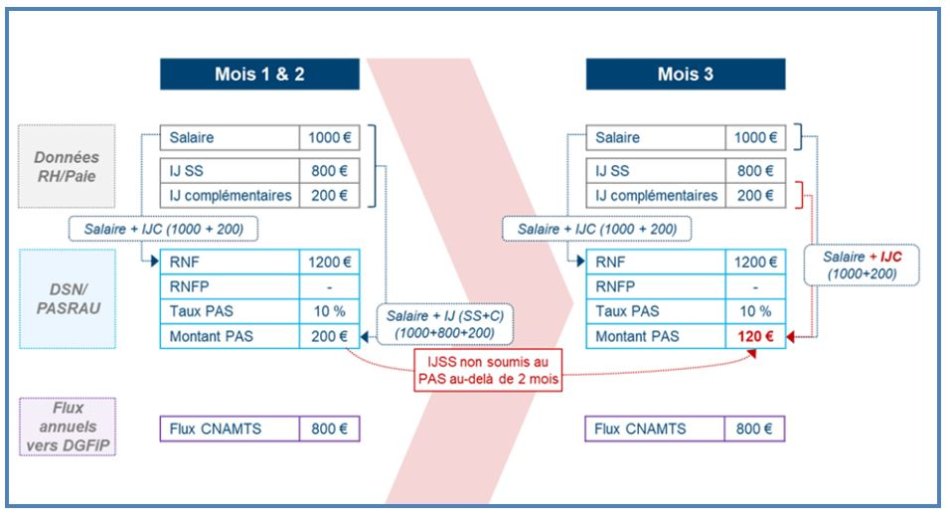

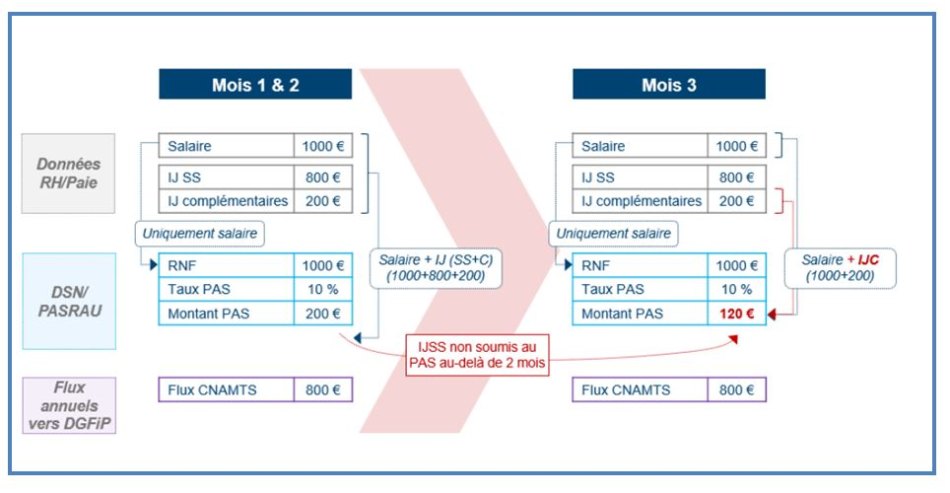

A ce sujet, le site de la DSN propose les 2 schémas suivants, en norme 2019 et 2020 :

Déclaration en version DSN P19V01

Déclaration en version DSN P20V01

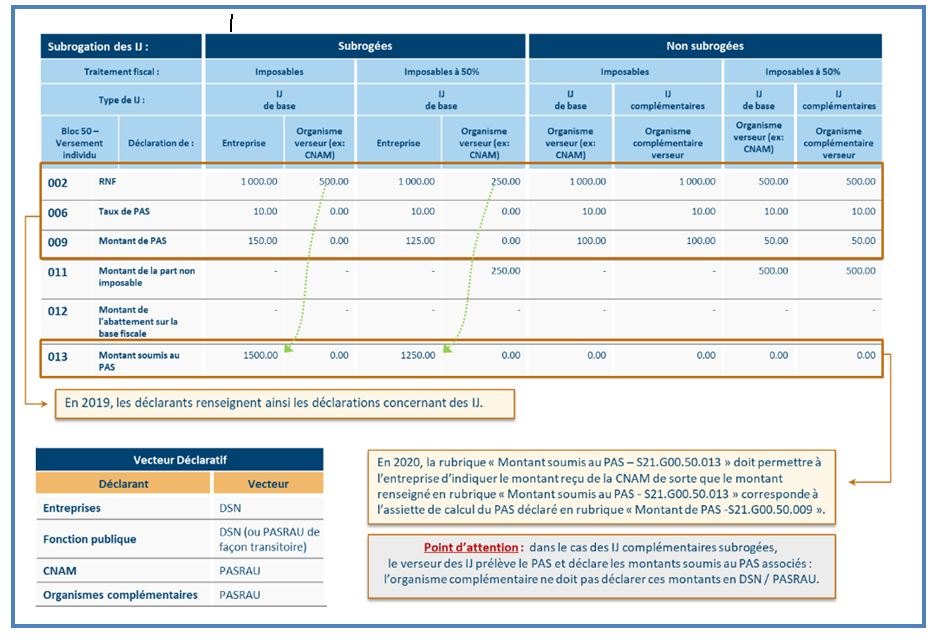

En situation de versements d’IJ complémentaires subrogées par l’employeur, les montants d’IJ complémentaires ne doivent pas être déclarés en DSN / PASRAU par l’organisme complémentaire (et à l’identique au sein des déclarations annuelles bilatérales d’IJM à la DGFiP).

Synthèse traitement IJ de base et complémentaires

Le site de la DSN propose une vue de synthèse présentant les modalités de déclaration des IJ de base et complémentaires par les différents acteurs impliqués en cas de subrogation ou d’absence de subrogation.

Publication site DSN, fiche pratique n°1851 :

Description des modalités déclaratives à appliquer pour les IJ subrogées

Comment déclarer en DSN les IJ subrogées pour le PAS ?

Le prélèvement à la source s'applique à l'ensemble des IJ (maladie, maternité...), qu'il s'agisse d'IJ de base ou d'IJ complémentaires, dès lors qu'elles sont imposables.

NB : Toutefois, il n'est pas prélevé de PAS sur les IJ TPT (temps partiel thérapeutique) en 2019.

Cette mesure de tolérance est étendue à l’année 2020.

Il revient à l'organisme qui verse les revenus de procéder au prélèvement du montant de l'impôt sur le revenu. Dans le cas des IJ subrogées, c'est à l'employeur réalisant la subrogation de réaliser le prélèvement.

Modalités déclaratives des IJ de base subrogées en DSN :

Dans le cas des IJ de base subrogées, les rubriques " Rémunération nette fiscale- S21.G00.50.002 " et " Rémunération nette fiscale potentielle - S21.G00.50.005 " (*) ne doivent pas être renseignées du montant net imposable d'IJ subrogées, afin d'en éviter le double décompte sur la déclaration de revenus pré-remplie de l'usager l'année suivante (en effet, la CNAM déclare en parallèle l'ensemble des montants imposables d'IJ, lorsqu'elle les verse directement ou lorsque l'employeur les verse en situation de subrogation).

(*) A noter qu’à compter de la version DSN P20V01 et l’évolution des modalités déclaratives du PAS, la rubrique " Rémunération nette fiscale potentielle - S21.G00.50.005 " est supprimée et une rubrique " Montant soumis au PAS - S21.G00.50.013 " est créée.

Ainsi, le collecteur ne déclare pas en rémunération nette fiscale le montant des IJ de base versées, mais il soumet les montants d'IJ de base versées au PAS, renseigne le montant de PAS qu'il a prélevé et le taux qu'il a appliqué.

A ce titre, lorsqu'un collecteur déclare du PAS au titre du versement d'une IJ subrogée de base, le montant de PAS renseigné est supérieur au produit de la rémunération nette fiscale et du taux de PAS.

Par exemple, le renseignement en DSN du bloc " Versement individu - S21.G00.50 " concernant à la fois un salaire (ex : 1562,34€) et des IJ de base subrogées (ex : montant de 519.31€) se fera ainsi :

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2019

S21.G00.50.002

Rémunération nette fiscale

1562.34

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

8.50

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

9271402520187263177

S21.G00.50.009

Montant de prélèvement à la source

176.94 (= (1562.34 [RNF] +519.31 [IJSS versées]) x 8,50% [Taux de PAS])

Pour déterminer le montant de PAS, il y a donc lieu de sommer le montant de RNF hors IJ inscrite en rubrique « Rémunération nette fiscale - S21.G00.50.002 », avec le montant des IJ subrogées de base soumises au PAS et de ensuite de faire application du taux de PAS.

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2020

S21.G00.50.002

Rémunération nette fiscale

1562.34

S21.G00.50.006

Taux de PAS

8.50

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

9271402520187263177

S21.G00.50.009

Montant de prélèvement à la source

176.94 (= (2081.65 [Montant soumis au PAS]) x 8,50% [Taux de PAS])

S21.G00.50.013

Montant soumis au PAS

2081.65 (= 1562.34 [RNF] +519.31 [IJSS versées])

Dans le cas particulier d'une RNF hors IJ qui serait négative (les deux montants ne sont pas compensés et le montant soumis au PAS résulte de l'intégralité du montant des IJ subrogées de base.

Par exemple :

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2019

S21.G00.50.002

Rémunération nette fiscale

-768.61

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

8.50

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

9271402520187263177

S21.G00.50.009

Montant de prélèvement à la source

44.14 (= (0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées]) x 8,50% [Taux de PAS])

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2020

S21.G00.50.002

Rémunération nette fiscale

-768.61

S21.G00.50.006

Taux de PAS

8.50

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

9271402520187263177

S21.G00.50.009

Montant de prélèvement à la source

44.14 (= (519.31 [Montant soumis au PAS]) x 8,50% [Taux de PAS])

S21.G00.50.013

Montant soumis au PAS

519.31 (= 0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées])]

Néanmoins, dans le cas où les traitements de paie rendraient impossible cette absence de soustraction de RNF hors IJ négative pour déterminer la base soumise au PAS, la compensation est tolérée.

Par exemple :

En version DSN P19V01 uniquement

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2019

S21.G00.50.002

Rémunération nette fiscale

-768.61

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

8.50

S21.G00.50.007

Type du taux de PAS

01 - Taux transmis par la DGFIP

S21.G00.50.008

Identifiant du taux de PAS

9271402520187263177

S21.G00.50.009

Montant de prélèvement à la source

0.00

A noter : même dans ce cas de figure, Mais comme il ne peut y avoir de déclaration de PAS négatif. L le " Montant du prélèvement à la source - S21.G00.50.009 " est ramené à : 0.00.

Point d'attention : Lorsque le collecteur applique un taux non personnalisé, ce taux est déterminé en tenant compte du montant d'IJ de base subrogées.

Par exemple, le renseignement en DSN du bloc versement individu concernant à la fois un salaire (ex : 1562,34€) et des IJ de base subrogées (ex : montant de 519.31€) se fera ainsi :

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2019

S21.G00.50.002

Rémunération nette fiscale

1562.34

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

7.50 (déterminé à partir du montant du salaire et des IJ de base subrogées)

S21.G00.50.007

Type du taux de PAS

13 - Taux barème métropole

S21.G00.50.008

Identifiant du taux de PAS

Non renseigné

S21.G00.50.009

Montant de prélèvement à la source

156.12 (= (1562.34 [RNF] + 519.31 [IJSS versées]) x 7,50% [Taux de PAS])

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2020

S21.G00.50.002

Rémunération nette fiscale

1562.34

S21.G00.50.006

Taux de PAS

7.50 (déterminé à partir du montant du salaire et des IJ de base subrogées)

S21.G00.50.007

Type du taux de PAS

13 - Taux barème métropole

S21.G00.50.008

Identifiant du taux de PAS

Non renseigné

S21.G00.50.009

Montant de prélèvement à la source

156.12 (= (2081.65 [Montant soumis au PAS]) x 7,50% [Taux de PAS])

S21.G00.50.013

Montant soumis au PAS

2081.65 (= 1562.34 [RNF] + 519.31 [IJSS versées])

Ainsi, en l’absence de taux personnalisé transmis par la DGFiP, et en cas de RNF hors IJ qui serait négative, le taux est recherché avec le seul montant d'IJ de base subrogées.

Par exemple :

En version DSN P19V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2019

S21.G00.50.002

Rémunération nette fiscale

-768.61

S21.G00.50.005

Rémunération nette fiscale potentielle

Non renseignée

S21.G00.50.006

Taux de PAS

0.00 (déterminé à partir du seul montant des IJ de base subrogées)

S21.G00.50.007

Type du taux de PAS

13 - Taux barème métropole

S21.G00.50.008

Identifiant du taux de PAS

Non renseigné

S21.G00.50.009

Montant de prélèvement à la source

0.00 (= (0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées]) x 0.00% [Taux de PAS])

A compter de la version DSN P20V01

S21.G00.50 - Versement individu

S21.G00.50.001

Date de versement

30/06/2020

S21.G00.50.002

Rémunération nette fiscale

-768.61

S21.G00.50.006

Taux de PAS

0.00 (déterminé à partir du seul montant d'IJ de base subrogées)

S21.G00.50.007

Type du taux de PAS

13 - Taux barème métropole

S21.G00.50.008

Identifiant du taux de PAS

Non renseigné

S21.G00.50.009

Montant de prélèvement à la source

0.00 (= (0.00 [Montant soumis au PAS]) x 0.00% [Taux de PAS])

S21.G00.50.013

Montant soumis au PAS

519.31 (=0.00 [RNF négative comptabilisée] + 519.31 [IJSS versées])]

Absence d'imposition au-delà de deux mois pour les IJ de base :

Les IJ maladie de base subrogées font l'objet de prélèvement à la source uniquement durant les deux premiers mois d'arrêt de travail. Au-delà des 2 premiers mois de l'arrêt, les IJ maladie de base subrogées ne sont plus soumises au PAS.

Cas particulier des IJ maladie complémentaires :

Les IJ maladie complémentaires ne sont pas soumises à ces règles :

Elles donnent lieu à prélèvement à la source indépendamment de la durée de l'arrêt (et a fortiori au-delà des 2 premiers mois). Elles doivent être soumises au PAS dès lors qu'elles sont imposables.

Le montant versé au titre des IJ maladie complémentaires doit être renseigné dans la rubrique " rémunération nette fiscale " (S21.G00.50.002).

En situation de versements d’IJ complémentaires subrogées par l’employeur, les montants d’IJ complémentaires ne doivent pas être déclarés en DSN / PASRAU par l’organisme complémentaire (et à l’identique au sein des déclarations annuelles bilatérales d’IJM à la DGFiP).

Date de création : 31/01/2018 04:07 PM Date de modification : 19/08/2019 03:25 PM Fiche n° 1851

Ressources

- Publication sur le site GIP-MDS, fiche n° 1851 - Date de création : 31/01/2018 04:07 PM Date de modification : 19/08/2019 03:25 PM