Cet article a ÃĐtÃĐ publiÃĐ il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Le décret du 6 mars 2014, publié au JO du 7/03, introduit la forme dématérialisée des titres-restaurant et modifie également certaines règles légales.

Décret no 2014-294 du 6 mars 2014 relatif aux conditions d’émission et de validité et à l’utilisation des titres-restaurant, JO du 7/03/2014

Règles d’attribution

Elle n’est pas automatique !

Légalement, il n’y a aucune obligation de mettre en place un système de titres-restaurant dans l’entreprise.

Nous noterons que la Cour de cassation précise à ce sujet, que l’attribution n’est pas obligatoire pour les entreprises disposant déjà d’un local de restauration.

Extrait de l’arrêt :

Mais attendu qu'il résulte de la combinaison de l'article R. 232-10-1 du Code du travail et de l'ordonnance du 27 mai 1967 que l'attribution de tickets-restaurant n'est pas obligatoire pour les entreprises disposant d'un local de restauration ;

Et attendu que la cour d'appel, qui a constaté que la convention collective du 20 janvier 1978 se bornait à faire bénéficier le personnel des organismes de sécurité sociale des dispositions de ladite ordonnance, a décidé à bon droit que l'employeur n'était pas tenu d'attribuer des tickets-restaurant aux salariés ;

D'où il suit que le moyen n'est pas fondé ;

PAR CES MOTIFS :

REJETTE le pourvoi.

Cour de cassation du 18/07/2000, pourvoi 98-40402

1 jour de travail = 1 titre restaurant

Il ne peut être attribué qu'un seul titre-restaurant par jour de travail.

C’est ainsi qu’en cas d’absence du salarié (congés payés, maladie, maternité, congé de paternité et d’accueil de l’enfant, etc.), aucun titre ne peut être réclamé ou attribué.

Le temps de travail comprend le temps de repas

Autre condition nécessaire à l’attribution des titres-restaurants, le temps de repas doit être compris dans l’horaire de travail journalier du salarié, qu’il soit en activité à temps partiel ou temps plein.

Départ du salarié

Lorsqu’un salarié quitte l’entreprise, Il est remboursé du montant de sa contribution à l'achat des titres-restaurants en sa possession en remettant ces derniers à son employeur.

Article R3262-11

Créé par Décret n°2008-244 du 7 mars 2008 - art. (V)

Le salarié qui quitte l'entreprise remet à l'employeur, au moment de son départ, les titres-restaurant en sa possession. Il est remboursé du montant de sa contribution à l'achat de ces titres.

Sous quelle forme ?

Les titres-restaurants peuvent être émis sous 2 formes dématérialisées :

- Une carte rechargeable ;

- Une application sur téléphone mobile.

Une fois les cartes commandées, ces dernières sont valables 3 ans et rechargeables tous les mois à distance.

Certains organismes prévoient un rechargement sur un site Internet dédié.

Article R3262-1

Modifié par Décret n°2014-294 du 6 mars 2014 - art. 1

Les titres-restaurant peuvent être émis sur un support papier ou sous forme dématérialisée.

Article R3262-1-2

Créé par Décret n°2014-294 du 6 mars 2014 - art. 2

Lorsque les titres-restaurant sont émis sous forme dématérialisée, les dispositions suivantes sont applicables :

1° Les mentions prévues aux 1° et 2° de l'article R. 3262-1-1 figurent de façon très apparente sur le support physique du paiement dématérialisé. Si le paiement est effectué à partir d'un équipement terminal, au sens du 10° de l'article L. 32 du code des postes et des communications électroniques, utilisé par le salarié et comportant une fonctionnalité de paiement électronique, ces mentions sont accessibles directement sur cet équipement ;

2° L'émetteur assure à chaque salarié l'accès permanent et gratuit, par message textuel, par voie téléphonique ou directement sur l'équipement terminal mentionné au 1°, aux informations suivantes :

a) Le solde de son compte personnel de titres-restaurant, en distinguant le montant des titres-restaurant émis durant l'année civile écoulée qui ne sont pas périmés et, pendant la période de quinze jours mentionnée au deuxième alinéa de l'article R. 3262-5, le montant des titres-restaurant périmés ;

b) La date de péremption des titres ainsi que la date limite à laquelle peuvent être échangés les titres périmés ;

c) Le montant de la valeur libératoire du titre, toute modification de cette valeur libératoire faisant en outre l'objet d'une information préalable du salarié sur un support durable ;

3° Le numéro de série caractérisant l'émission mentionné au 5° de l'article R. 3262-1-1 est conservé par l'émetteur dans une base de données qui associe ce numéro avec un identifiant permettant de garantir que le paiement est effectué au profit d'une personne ou d'un organisme mentionné au deuxième alinéa de l'article L. 3262-3. Cette base de données associe également ce numéro de série avec l'année civile d'émission prévue au 4° de l'article R. 3262-1-1 ;

4° L'émetteur met en œuvre une fonctionnalité assurant qu'aucun titre émis durant l'année en cours ne peut être utilisé par le salarié tant qu'il n'a pas utilisé tous les titres émis durant l'année civile écoulée en méconnaissance des dispositions du deuxième alinéa de l'article R. 3262-5 ;

5° L'émetteur met en œuvre une fonctionnalité de blocage automatique du paiement empêchant l'utilisation des titres-restaurant lorsque l'une des obligations suivantes n'est pas satisfaite :

a) Celles qui sont prévues aux 3° et 4° du présent article ;

b) Celles qui sont prévues aux articles R. 3262-8 et R. 3262-10 du présent code ;

6° Le solde du compte personnel de titres-restaurant du salarié ne peut être converti sur support papier, sauf pour ceux des salariés qui, dans le cadre des activités de l'entreprise qui les emploie, accomplissent principalement leurs missions en dehors des locaux de cette entreprise. Dans ce cas, la base de données de l'émetteur mentionnée au 3° ci-dessus recense les opérations de conversion par employeur et par salarié

Titres-restaurants dématérialisés

Depuis le 2 avril 2014, suite à la publication d’un décret du 6 mars 2014 au JO du 7 mars, les titres-restaurant « dématérialisés » sont entrés en vigueur.

Rappelons que près de 120.000 entreprises octroient des titres-restaurants à leurs salariés, ce qui représente environ 3,5 millions de salarié concernés.

On décompte également 180.000 restaurateur et commerçants qui acceptent actuellement ce mode de paiement, ce changement est donc d’importance !

Forme dématérialisée obligatoire ?

L’employeur demeure totalement libre de passer aux titres-restaurants dématérialisés ou bien de rester à la forme « papier ».

Le titre-restaurant sous forme papier

Un nouvel article est inséré dans le code du travail, il précise le contenu du document qui doit comporter les mentions suivantes :

- Le nom et l'adresse de l'émetteur ;

- Le nom et l'adresse de l'établissement bancaire à qui les titres sont présentés au remboursement par les restaurateurs ou les détaillants en fruits et légumes;

- Le montant de la valeur libératoire du titre (que l’on dénomme parfois « valeur faciale » ;

- L'année civile d'émission,

- Le numéro dans une série continue de nombres caractérisant l'émission ;

- Et enfin le nom et adresse du restaurateur ou du détaillant en fruits et légumes chez qui le repas a été consommé ou acheté.

L’article R3262-2 précise en outre que les informations concernant le nom et adresse de l’émetteur, de l’établissement bancaire, montant de la valeur libératoire, année civile d’émission ou numéro de série sont apposées au recto du titre papier par l’émetteur.

En ce qui concerne le nom et adresse du restaurateur ou détaillant en fruits et légumes, ces mentions sont apposées par ces derniers au moment de l’acceptation du titre papier.

Article R3262-1-1

Créé par Décret n°2014-294 du 6 mars 2014 - art. 2

Les titres-restaurant émis sur un support papier comportent, en caractères très apparents, les mentions suivantes :

1° Le nom et l'adresse de l'émetteur ;

2° Le nom et l'adresse de l'établissement bancaire à qui les titres sont présentés au remboursement par les restaurateurs ou les détaillants en fruits et légumes ;

3° Le montant de la valeur libératoire du titre ;

4° L'année civile d'émission ;

5° Le numéro dans une série continue de nombres caractérisant l'émission ;

6° Le nom et l'adresse du restaurateur ou du détaillant en fruits et légumes chez qui le repas a été consommé ou acheté.

Article R3262-2

Modifié par Décret n°2014-294 du 6 mars 2014 - art. 3

Les mentions prévues aux 1° à 5° de l'article R. 3262-1-1 de l'article R. 3262-1 sont apposées au recto du titre émis sur un support papier par l'émetteur.

Les mentions prévues au 6° de l'article R. 3262-1-1 sont apposées par le restaurateur ou le détaillant en fruits et légumes au moment de l'acceptation du titre émis sur un support papier.

D’autres formes dans l’avenir ?

Outre les formes dématérialisées en carte rechargeable ou application mobile, certains organismes évoquent même la possibilité d’utiliser le téléphone mobile du restaurateur ou du commerçant…

Titres restaurants : valeur limite fixée à 19€ par jour

Voilà sans doute la nouveauté la plus importante.

Pour les 2 supports, papier ou dématérialisée, le plafond quotidien d’utilisation est fixé à 19€, cette valeur maximale n’était pas déterminée auparavant.

Précision importante : lorsque les titres-restaurant sont sous forme dématérialisée, le salarié n’est débité que de la somme exacte à payer, dans la limite de 19 € bien entendu.

En ce qui concerne la version « papier » du titre-restaurant, la règle habituelle du « non rendu » de la monnaie est maintenue.

Concrètement, en cas de titres-restaurants dématérialisés, l’utilisateur insère sa carte dans le lecteur de carte bleue du commerçant, si la valeur excède 19€, la carte est bloquée tout comme en cas d’utilisation sur des jours légalement proscrits.

Article R3262-10

Modifié par Décret n°2014-294 du 6 mars 2014 - art. 6

L'utilisation des titres-restaurant est limitée à un montant maximum de dix-neuf euros par jour.

Lorsque les titres-restaurant sont émis sous forme dématérialisée, le salarié est débité de la somme exacte à payer, dans la limite du montant maximum journalier mentionné au premier alinéa.

Utilisation du titre-restaurant : dimanches et jours fériés

Quelle qu’en soit la forme (papier ou dématérialisée), l’utilisation des titres-restaurants les dimanches et jours fériés est proscrite, sauf décision contraire de l’employeur au bénéfice des salariés qui travaillent ce jour là.

Lorsque la forme est « papier », cette décision fait l’objet d’une mention très apparente sur les titres.

Lorsque les titres sont émis sous forme dématérialisée, l’employeur informe les salariés auparavant.

Article R3262-8

Modifié par Décret n°2014-294 du 6 mars 2014 - art. 5

Les titres-restaurant ne sont pas utilisables les dimanches et jours fériés, sauf décision contraire de l'employeur au bénéfice exclusif des salariés travaillant pendant ces mêmes jours. Lorsque les titres sont émis sur support papier, cette décision fait l'objet d'une mention très apparente sur les titres. Lorsque les titres sont émis sous forme dématérialisée, l'employeur informe par tout moyen les salariés concernés de la décision mentionnée ci-dessus, avant l'émission du titre.

Utilisation du titre-restaurant : les limites dans le temps

Ces titres doivent exclusivement être utilisés pour le paiement d’un repas à un restaurateur ou de fruits et légumes auprès d’un détaillant.

Cette utilisation ne peut se faire que :

- Dans l’année civile dont ils font mention ;

- Et durant une période de 2 mois à compter du 1er janvier de l’année suivante.

Le code du travail précise désormais qu’aucun titre émis durant l'année en cours ne peut être utilisé par le salarié tant qu'il n'a pas utilisé tous les titres émis durant l'année civile écoulée.

Article R3262-5

Modifié par Décret n°2014-294 du 6 mars 2014 - art. 4

Les titres-restaurant ne peuvent être utilisés en paiement d'un repas à un restaurateur ou à un détaillant en fruits et légumes que pendant l'année civile dont ils font mention et durant une période de deux mois à compter du 1er janvier de l'année suivante.

Aucun titre émis durant l'année en cours ne peut être utilisé par le salarié tant qu'il n'a pas utilisé tous les titres émis durant l'année civile écoulée.

Les titres non utilisés au cours de cette période et rendus par les salariés bénéficiaires à leur employeur au plus tard au cours de la quinzaine suivante sont échangés gratuitement contre un nombre égal de titres valables pour la période ultérieure.

Les précisions de l’administration

La publication du 13 mars 2014 confirme les points suivants :

Sont ainsi confirmés les points suivants :

- À compter du 2 avril 2014, les titres-restaurant pourront être émis sur support papier ou sous forme dématérialisée ;

- Les salariés pourront donc utiliser les titres-restaurant sous forme dématérialisée par le biais d’une carte à puce rechargeable ou d’une application sur Smartphone ;

- Lorsque les titres-restaurant seront émis sous forme dématérialisée, les salariés sont débités de la somme exacte à payer, dans la limite du montant maximum fixé à 19€/jour ;

- Une fonctionnalité de blocage automatique du paiement empêche l’utilisation des titres-restaurant en cas d’utilisation les dimanches et jours fériés (sauf décision contraire de l’employeur au bénéfice exclusif des salariés travaillant pendant ces mêmes jours).

- Les titres-restaurant sont utilisés pour acquitter le prix d’un repas qui peut être composé de préparations alimentaires directement consommables, le cas échéant à réchauffer ou à décongeler. Il peut également être composé de fruits et légumes (directement consommables ou pas).

Publié le 13.03.2014 - Direction de l'information légale et administrative (Premier ministre)

Des titres-restaurant numériques à partir du 2 avril 2014

À compter du 2 avril 2014, les titres-restaurant pourront être émis sur support papier ou sous forme dématérialisée. C’est ce qu’indique un décret publié au Journal officiel du vendredi 7 mars 2014.

Les salariés pourront donc utiliser les titres-restaurant sous forme dématérialisée par le biais d’une carte à puce rechargeable ou d’une application sur smartphone. Lorsque les titres-restaurant seront émis sous cette forme, les salariés seront débités de la somme exacte à payer, dans la limite du montant maximum fixé à 19 euros par jour. Une fonctionnalité de blocage automatique du paiement empêchant l’utilisation des titres-restaurant est également prévue lorsque certaines obligations ne sont pas respectées, notamment en cas d’utilisation de ces titres les dimanches et jours fériés (sauf décision contraire de l’employeur au bénéfice exclusif des salariés travaillant pendant ces mêmes jours).

Les titres-restaurant sont utilisés pour acquitter le prix d’un repas. Ce repas peut être composé de préparations alimentaires directement consommables, le cas échéant à réchauffer ou à décongeler. Il peut également être composé de fruits et légumes (directement consommables ou pas).

Titres restaurant pour les stagiaires

LOI no 2014-788 du 10 juillet 2014 tendant au développement, à l’encadrement des stages et à l’amélioration du statut des stagiaires, JO du 11 juillet 2014

Désormais, selon l’article L 124-13 nouvellement instauré au sein du code de l’éducation, les stagiaires :

- Ont accès au restaurant d'entreprise ou aux titres-restaurant.

Ces nouveaux droits sont accordés dans les mêmes conditions que les salariés de l’organisme d’accueil.

Article L124-13

Créé par LOI n°2014-788 du 10 juillet 2014 - art. 1

(…) Le stagiaire a accès au restaurant d'entreprise ou aux titres-restaurant prévus à l'article L. 3262-1 du code du travail, dans les mêmes conditions que les salariés de l'organisme d'accueil. Il bénéficie également de la prise en charge des frais de transport prévue à l'article L. 3261-2 du même code

Titres restaurant pour les mandataires sociaux

La tolérance de l’URSSAF

Le site de l’URSSAF, en date du 1er janvier 2017, confirme que :

- Par mesure de tolérance, lesUrssaf considèrent que la participation patronale sur les titres restaurant attribuée aux mandataires sociaux peut être exonérée de cotisations de Sécurité sociale ;

- Sans qu’il soit nécessaire de rechercher l'existence d'un lien de subordination entre le mandataire social et la société (contrat de travail et attributions spécifiques distinctes de celles de son mandat social…).

Publication site URSSAF en date du 1er janvier 2017 :

Par mesure de tolérance, les Urssaf considèrent que la participation patronale sur les titres restaurant attribuée aux mandataires sociaux peut être exonérée de cotisations de Sécurité sociale sans qu’il soit nécessaire de rechercher l'existence d'un lien de subordination entre le mandataire social et la société (contrat de travail et attributions spécifiques distinctes de celles de son mandat social…).

La position de la CNTR

Néanmoins, les services de l’URSSAF précisent que c’est la CNTR (Commission Nationale des Titres Restaurant) qui fixe les conditions d’attribution des titres restaurant.

Ainsi, concernant l’attribution des titres-restaurant, la CNTR adopte une position plus restrictive en indiquant que :

- Seuls les mandataires sociaux qui cumulent leurs fonctions avec une activité salariée peuvent prétendre à l'attribution de titres restaurant.

Publication site URSSAF en date du 1er janvier 2017 :

Bon à savoir

C’est la commission nationale des titres restaurant qui fixe les conditions d’attribution des titres restaurant.

Ainsi, la CNTR estime de manière plus restrictive que les Urssaf, que seuls les mandataires sociaux qui cumulent leurs fonctions avec une activité salariée peuvent prétendre à l'attribution de titres restaurant.

Extrait du site de la CNTR en date du 29 avril 2017 :

Les salariés sont-ils-les seuls à pouvoir bénéficier de titres-restaurant ?

Selon la législation en vigueur, les titres-restaurant sont "remis par les employeurs à leur personnel salarié" (art L 3262-1 du code du travail). Ces titres " ne peuvent être utilisés que par les salariés employés par cette entreprise " (art R 3262-6 du code du travail).

Pour l’obtention de titres-restaurant, l’existence d’un lien salarial, au sens du Code du Travail, caractérisé notamment par les éléments de subordination hiérarchique à l’employeur et de rémunération directe par l’employeur, est la condition sine qua non. La nature ou la forme juridique du contrat de travail liant le bénéficiaire potentiel des titres à son employeur (CDI ou CDD, contrat à temps complet ou à temps partiel) ne sont pas, par contre, à prendre en considération comme critère d’attribution des titres.Les mandataires sociaux peuvent-ils se voir attribuer des titres-restaurant ?

Aux termes de l’article L 3262-1 du code du travail, les titres-restaurant sont remis par les employeurs à "leur personnel salarié" : l’attribution des titres est conditionnée par l’existence d’un lien de salariat, au sens du Code du Travail, entre le bénéficiaire des titres et l’employeur prescripteur.

Au regard de la législation sur les titres-restaurant, les mandataires sociaux ne peuvent prétendre à l’attribution de cet avantage social car, en règle générale, ils n’ont pas la qualité de salarié de l’entreprise, au sens des dispositions du Code du Travail : ils ne sont pas liés à leur entreprise par un contrat de travail mais ont simplement envers leur société un contrat de mandat défini par l’article 1984 du Code Civil et, dans cette situation, ne bénéficient ni des dispositions du Code du Travail, ni de celles de la convention collective applicable à l’entreprise. Le gérant majoritaire, ou le gérant égalitaire d’une SARL ne peut, ainsi, selon la jurisprudence de la Cour de Cassation, être salarié de la société.

Toutefois, dans certaines conditions, un mandataire social peut cumuler cette fonction avec un véritable travail salarié, défini par un contrat de travail le liant à l’entreprise : ce cumul n’est cependant possible, selon la jurisprudence de la Cour de Cassation, que si les fonctions techniques salariées - qui doivent être distinctes de celles découlant du mandat social - correspondent à un emploi subordonné, effectif, en contrepartie duquel est versé un salaire séparé de la rémunération du mandat. Si telle est la situation juridique et économique du mandataire social par rapport à la société, ce dernier peut prétendre à l’attribution de titres-restaurant, dans les conditions prévues par la législation sur les titres, à savoir un titre par jour de travail effectif effectué au poste de travail objet du contrat de travail qui le lie à sa société.

Si les éléments constitutifs d’une situation de cumul autorisé entre un mandat social et un contrat de travail ne se trouvaient pas réunis, l’attribution à un mandataire social de titres-restaurant pourrait faire l’objet de contestation de la part des organismes chargés du recouvrement des cotisations sociales (URSSAF), qui seraient en droit de réintégrer dans l’assiette de calcul des cotisations sociales de l’entreprise les sommes que cette dernière aurait consacrées au financement des titres-restaurant indûment attribués.

En conclusion

L’entreprise a le choix d’adopter l’attribution de titres restaurant aux mandataires sociaux :

- Si elle applique la « tolérance » de l’URSSAF (avec les risques inhérents avec la prise en compte d’une tolérance, voir le récent arrêt de la Cour de cassation qui remet en cause la tolérance vis-à-vis de l’attribution de bons d’achat ou cadeaux aux salariés (voir l’actualité à ce sujet, en cliquant ici) ;

- Sous réserve que des titres-restaurant soient également attribués aux salariés de l’entreprise (précision qu’avaient apportée les services de l’URSSAF dans un document d'information révisé fin 2014).

Lire aussi : Bons d'achat et cadeaux attribuÃĐs aux salariÃĐs : quand la Cour de cassation ne reconnait pas la tolÃĐrance URSSAF ! ActualitÃĐ

Voilà un arrêt de la Cour de cassation qui devrait « faire grand bruit » et dont nous vous proposons de découvrir les détails dans la présente publication. Présentation de ...

Le régime social de la participation patronale

Les principes majeurs

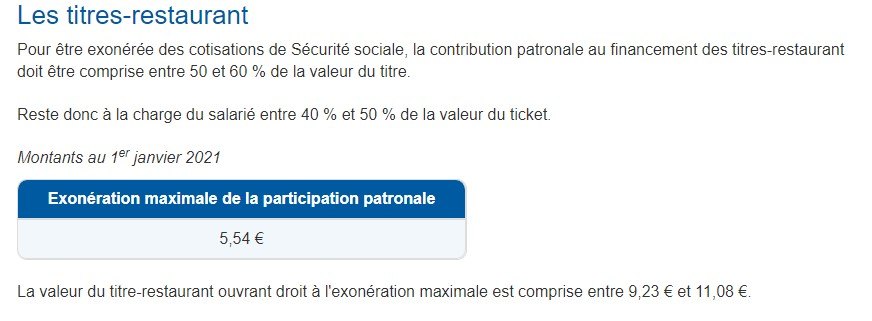

La participation patronale aux titres restaurant est exonérée de cotisations quand :

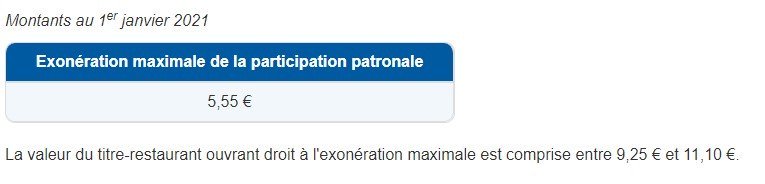

- Elle est inférieure à 5,55 € (le site de l’URSSAF avait indiqué une valeur de 5,54 € initialement, mais finalement fixée à 5,55 €);

- Sous réserve qu’elle se situe entre 50% et 60% de la valeur libératoire du titre.

Pour mémoire, la valeur qui avait été confirmée précédemment…

Régime social de la participation patronale en cas de participation excédentaire

- Exonération de cotisations sociales : le respect de 2 limites

Pour pouvoir bénéficier d’une exonération de cotisations de sécurité sociale, la contribution patronale au financement de l’acquisition des titres restaurants doit respecter 2 limites :

- Être comprise entre 50 % et 60 % de la valeur nominale du titre ;

- Et ne pas excéder la valeur de 5,55 € en 2021.

- Soumission pour la fraction excédentaire :

La publication de l’URSSAF confirme le régime social applicable en cas de mauvaise application de la règle précédente, sous réserve que cela ne résulte pas d’une mauvaise foi et d’agissements répétés du cotisant :

- En cas de mauvaise application de ces règles (dépassement d’une ou des 2 limites), le redressement ne porte que sur la fraction des cotisations et contributions indûment exonérées.

Exemples concrets

Exemple 1 :

- La valeur nominale du titre est supposée être de 8 € ;

- La participation patronale est de 70 %, soit 5,60 € ;

- Nous avons alors un dépassement des 2 limites (60 % et 5,55 €) ;

- La limite maximale permettant l’exonération de cotisations sociale est de 60 % soit 4,80 € ;

- Le redressement (donc la soumission aux cotisations sociales sous la forme d’un avantage en nature) ne porte alors que sur 0,80 €/titre (5,60 € moins 4,80 €).

Exemple 2 :

- La valeur nominale du titre est supposée être de 10 € ;

- La participation patronale est de 60 %, soit 6,00 € ;

- Nous avons alors un dépassement d’une des 2 limites (5,55 €) ;

- Le redressement (donc la soumission aux cotisations sociales sous la forme d’un avantage en nature) ne porte alors que sur 0,45 €/titre (6,00 € moins 5,55 €).

Résumé synthétique : régime en 2021

De façon schématique, le régime de la participation patronale est donc le suivant :

| Participation de l’employeur ou du comité d’entreprise | |

| Non soumise à cotisations | Soumise à cotisations |

| La participation est · comprise entre 50 % et 60 % de la valeur du titre. ET · et ne dépasse pas 5,55 € (valeur 2021) | 1) Si la participation est inférieure à 50 % de la valeur du titre, seule la fraction « excédentaire » est soumise à cotisations (sauf mauvaise foi ou agissements répétés) ; 2) Si la participation est supérieure à 60 %, seule la fraction « excédentaire » est soumise à cotisations (sauf mauvaise foi ou agissements répétés) ; 3) Si la participation de l’employeur est supérieure à 5,55 € (tout en étant supérieure à 50% et inférieure à 60%) : seule la fraction « excédentaire » est soumise à cotisations (sauf mauvaise foi ou agissements répétés). |

Article L133-4-3

Modifié par Ordonnance n°2018-474 du 12 juin 2018 - art. 4

Lorsqu'un redressement a pour origine la mauvaise application d'une mesure d'exonération des cotisations ou contributions de sécurité sociale portant sur les titres-restaurant mentionnés au a du 4° du III de l'article L. 136-1-1, ce redressement ne porte que sur la fraction des cotisations et contributions indûment exonérées ou réduites, sauf en cas de mauvaise foi ou d'agissements répétés du cotisant.

NOTA :

Conformément aux dispositions de l'article 16 de l'ordonnance n° 2018-474 du 12 juin 2018, les dispositions de la présente ordonnance s'appliquent aux cotisations et contributions dues pour les périodes courant à compter du 1er septembre 2018.

Régime fiscal participation patronale aux titres-restaurants

BOI-RSA-CHAMP-20-50-30-20150311 publié le 11 mars 2015

Dans sa publication du 11 mars 2015, l’administration fiscale rappelle quelques notions:

Rappels de quelques notions fondamentales

En préambule, les services fiscaux rappellent que les entreprises, qui ne disposent pas de cantine, ont la possibilité d’offrir à leurs salariés un « avantage analogue » par la prise en charge de titres-restaurants, en tout ou partie de la valeur des prix des repas consommés par les salariés dans les restaurants.

Un complément de rémunération

La contribution des employeurs à l’acquisition par les salariés de titres-restaurant, constitue un « complément de rémunération » qui peut être, sous certaines conditions et dans une certaine limité, exonéré d’impôt sur le revenu.

Extrait du BOFIP du 11 mars 2015

- Titres-restaurant (CGI, art. 81, 19°)

160

De nombreuses entreprises qui ne disposent pas de cantine offrent à leurs salariés un avantage analogue en prenant en charge sous forme de "titres-restaurant" tout ou partie du prix des repas consommés dans les restaurants par ces salariés.

Le chapitre II du titre VI du livre II de la troisième partie du code du travail (C. trav. art. L. 3262-1 à C. trav. art. L. 3262-7) réglemente l'émission et l'utilisation des titres-restaurant.

En outre, le complément de rémunération qui résulte de la contribution des employeurs à l’acquisition par les salariés de titres-restaurant émis conformément aux dispositions du code du travail précitées est, sous certaines conditions et dans une certaine limite, exonéré d’impôt sur le revenu en application du 19° de l’article 81 du CGI et de l’article L. 3262-6 du C. trav..

Les différentes appellations des « titres-restaurants »

Voilà qui devrait répondre à de fréquentes questions posées par les salariés, sous l’expression de « titres-restaurants » nous pouvons retrouver au sein d’une même considération, les différents titres suivants :

- Tickets-repas ;

- Tickets-restaurant ;

- Chèques-restaurant ;

- Chèques-déjeuner.

Extrait du BOFIP du 11 mars 2015

- Définition des titres-restaurant

170

Sous l'expression "titres-restaurant", le premier alinéa de l'article L. 3262-1 du C. trav. englobe tous les titres spéciaux de paiement remis par les employeurs aux salariés pour leur permettre d'acquitter en tout ou en partie le prix du repas consommé au restaurant ou acheté auprès d'une personne ou d'un organisme mentionné au deuxième alinéa de l'article L. 3262-3 du C. trav.. Ce repas peut être composé de fruits et légumes, qu'ils soient ou non directement consommables.

Ces titres sont connus sous le nom de tickets-repas, tickets-restaurant, chèques-restaurant, chèques-déjeuner.

Aucun de ces titres n'est négociable.

Régime fiscal de la participation patronale

5,55 € par titre

La limite d’exonération de la prise en charge patronale est fixée à 5,55 € / titre en 2021.

Ainsi, si la contribution de l'employeur s'élève à 6 €, l'exonération ne porte que sur 5,55 € par titre et le surplus constituera un avantage en argent imposable (soit 0,46 € par titre attribué).

Nota : cette valeur maximale ne sera toutefois totalement confirmée qu’après publication au BOFIP.

3 conditions pour bénéficier de l’exonération

La participation patronale peut bénéficier d’une exonération au titre de l’impôt sur le revenu, sous réserve que les 3 conditions suivantes soient cumulativement remplies :

- La condition de forme : le salarié doit inscrire son nom sur les titres-restaurant si cette mention n'a pas été apposée par l'employeur ou par le comité d'entreprise, bien entendu cette mention n’est pas exigée pour les titres-restaurants émis sous forme dématérialisée. Nota : si l'employeur est lui-même émetteur, soit directement, soit par l'intermédiaire du comité d'entreprise, il est également tenu de se conformer aux obligations qui incombent à l'émetteur ;

- Les conditions tenant au montant de la participation patronale : celle-ci ne pouvant, pour chaque titre, excéder 60 % de sa valeur libératoire ni être inférieure à 50 % de cette valeur ;

- La condition d'utilisation à savoir que :

- Les titres émis ou acquis par un employeur ne peuvent être remis qu'à des salariés employés dans son entreprise, à raison d'un titre par repas compris dans l'horaire journalier de travail ;

- Chaque titre ne peut être utilisé que par le salarié auquel il a été remis ;

- Si le salarié venait à quitter l'entreprise, il devrait alors remettre à l'employeur les titres non utilisés et, en contrepartie obtenir le remboursement du montant de sa participation à l'achat du titre ;

- Sauf mention contraire apposée par l'employeur sous sa responsabilité ou, pour les titres dématérialisés, dont il informe par tout moyen les salariés, les titres ne sont utilisables (durant leur période de validité) que pendant les jours ouvrables et dans le département du lieu de travail du bénéficiaire et dans les départements limitrophes ;

- Et enfin que l'utilisation des titres-restaurant est limitée à un montant maximum de 19 €/ jour.

Sort de la participation patronale « excédentaire »

Là où la présente publication est d’importance selon nous, c’est que la position de l’administration fiscale diffère de celle confirmée récemment par l’URSSAF.

Ainsi en cas de participation :

- Supérieure à 60 % de la valeur libératoire du titre ;

- Ou inférieure à 50%.

L’exonération ne s’applique alors pas, et la contribution constitue alors pour sa totalité un avantage en argent imposable. Il en est également ainsi, a fortiori, quand l'employeur prend à sa charge la totalité de l'achat du titre.

Soumission à l’impôt sur le revenu :

En conclusion, les services fiscaux indiquent que la contribution patronale constituera un avantage en nature imposable si :

- Le salarié contrevient à ses obligations relatives à la mention à porter sur ces titres ;

- Le salarié contrevient à l’utilisation des titres-restaurants ;

- Si le salarié reçoit plus d’un titre par repas compris dans l’horaire journalier de travail ;

- Et enfin, si la participation patronale est inférieure à 50% ou supérieure à 60%, de la valeur faciale.

Nota : les droits exigibles sont assortis, le cas échéant, des pénalités de droit commun.

Extrait du BOFIP du 11 mars 2015

- Conditions à remplir pour bénéficier de l'exonération

220

Ces conditions sont de trois ordres :

- conditions de forme ;

- conditions tenant au montant de la contribution patronale ;

- conditions d'utilisation des titres.

- Conditions de forme

230

L'article 39 de l'annexe II au CGI dispose que pour bénéficier de l'exonération prévue au 19° de l'article 81 du CGI, le salarié doit inscrire son nom sur les titres-restaurant si cette mention n'a pas été apposée par l'employeur ou par le comité d'entreprise.

Cette mention n'est pas exigée pour les titres-restaurants émis sous forme dématérialisée.

Remarque : Lorsque l'employeur est lui-même émetteur, soit directement, soit par l'intermédiaire du comité d'entreprise (C. trav., art. L. 3262-1), il est également tenu de se conformer aux obligations qui incombent à l'émetteur.

- Conditions tenant au montant de la participation patronale

240

L'article 6 A de l'annexe IV au CGI prévoit que la contribution de l'employeur ne peut, pour chaque titre, excéder 60 % de sa valeur libératoire ni être inférieure à 50 % de cette valeur.

Exemple : Pour un titre d'une valeur libératoire de 8 €, la contribution patronale doit être comprise entre 4 € et 4,80 €.

- Conditions d'utilisation

250

Les dispositions de l'article R. 3262-4 du C. trav. à l'article R. 3262-11 du C. trav. prévoient un certain nombre de règles destinées à prévenir les abus auxquels pourrait donner lieu la mise en œuvre du régime. Ces règles sont notamment les suivantes :

- les titres émis ou acquis par un employeur ne peuvent être remis qu'à des salariés employés dans son entreprise, à raison d'un titre par repas compris dans l'horaire journalier de travail ;

- chaque titre ne peut être utilisé que par le salarié auquel il a été remis. Si ce dernier vient à quitter l'entreprise, il doit remettre à l'employeur les titres non utilisés et, en contrepartie, il est aussitôt remboursé du montant de sa participation à l'achat du titre.

Sauf mention contraire apposée par l'employeur sous sa responsabilité ou, pour les titres dématérialisés, dont il informe par tout moyen les salariés, les titres ne sont utilisables - durant leur période de validité - que pendant les jours ouvrables et dans le département du lieu de travail du bénéficiaire et dans les départements limitrophes.

L'utilisation des titres-restaurant est limitée à un montant maximum de dix-neuf euros par jour.

- Portée de l'exonération

260

Lorsque les titres sont émis et utilisés dans les conditions indiquées au V-B-1 § 220 et suivants, le complément de rémunération que constitue la contribution patronale à l'achat du titre par le salarié est exonéré de l'impôt sur le revenu dû par ce dernier.

Le montant de cette exonération est limité à un seuil par titre effectivement et régulièrement utilisé par le salarié. Pour le surplus, la contribution patronale constitue un avantage en argent qui doit être ajouté à la rémunération allouée au salarié et imposé à l'impôt sur le revenu dans les mêmes conditions que cette dernière.

Exemple : Pour 2015, la limite d'exonération est de 5,36 € par titre. Ainsi, si la contribution de l'employeur à l'acquisition par le salarié de titres-restaurant s'élève à 6 €, l'exonération ne porte que sur 5,36 € par titre et le surplus constitue un avantage en argent imposable.

D'autre part, lorsque la contribution patronale est supérieure à 60 % ou inférieure à 50 % de la valeur libératoire du titre, l'exonération ne s'applique pas. Cette contribution constitue alors pour sa totalité un avantage en argent imposable. Il en est également ainsi, a fortiori, quand l'employeur prend à sa charge la totalité de l'achat du titre.

- Sanctions

270

Sans préjudice de l'application des sanctions pénales édictées par l'article R. 3262-46 du C. trav., le 19° de l'article 81 du CGI dispose que l'exonération est subordonnée à la condition que le salarié se conforme aux obligations qui sont mises à sa charge par le chapitre II du titre VI du livre II de la troisième partie du code du travail (C. trav., art. L. 3262-1 à C. trav., art. L. 3262-7).

Il en découle les conséquences suivantes :

- à raison de la contribution patronale, le salarié est redevable de l'impôt sur le revenu s'il contrevient à ses obligations relatives à la mention à porter sur ces titres (cf. V-B-1-a § 230) ou à l'utilisation de ces derniers (cf. V-A-3 § 190) ;

- lorsqu'elle est supérieure ou inférieure aux pourcentages prévus (cf. V-B-1-b § 240) ou lorsque le salarié reçoit plus d'un titre par repas compris dans l'horaire journalier de travail (cf. V-A-3 § 190), la contribution patronale est retenue dans les bases de l'impôt sur le revenu dû par le salarié.

Les droits exigibles sont assortis, le cas échéant, des pénalités de droit commun.

BOFIP du 6 mars 2020

Titres-restaurants

La part contributive de l’employeur à l’acquisition par les salariés de titres-restaurant est, sous certaines conditions et dans une certaine limite, exonérée d'impôt sur le revenu (CGI, art. 81, 19°) (nous noterons au passage que subsiste encore à ce jour la valeur de 5,52€ au 19° de l’article 81 du CGI, l’URSSAF ayant actualisé cette valeur à 5,55 € au 1er janvier 2020).

A ce titre, il nous semble important de rappeler que :

- L'article 6 A de l'annexe IV au CGI prévoit que la contribution de l'employeur ne peut, pour chaque titre, excéder 60 % de sa valeur libératoire ni être inférieure à 50 % de cette valeur;

- D'autre part, lorsque la contribution patronale est supérieure à 60 % ou inférieure à 50 % de la valeur libératoire du titre, l'exonération ne s'applique pas, cette contribution constitue alors pour sa totalité un avantage en argent imposable, il en est également ainsi, a fortiori, quand l'employeur prend à sa charge la totalité de l'achat du titre.

BOI-RSA-BASE-20-20-20200306 Date de publication : 06/03/2020

Décret du 10 juin 2020

Régime dérogatoire

De façon dérogatoire, jusqu’au 31 décembre 2020, le décret adapte les modalités d’utilisation du titre-restaurant.

L’objectif est d’encourager l’utilisation des titres-restaurant dans les restaurants et hôtels-restaurants, et ainsi de répondre aux difficultés économiques de ces établissements résultant de leur fermeture durant l’état d’urgence sanitaire.

Commerces exclus

Les personnes ou organismes exerçant une activité assimilée ou la profession de détaillant en fruits et légumes au sens du deuxième alinéa de l’article L. 3262-3 du code du travail sont exclus du champ d’application du présent décret.

Utilisation dimanches et jours fériés

- Par dérogation aux dispositions de l’article R. 3262-8 du code du travail ;

- Les titres-restaurant, lorsqu’ils sont utilisés dans des restaurants, des hôtels-restaurants ou des débits de boissons assimilés à ceux-ci dans les conditions prévues à l’article R. 3262-27 du même code ;

- Sont utilisables les dimanches et jours fériés.

38 €/jour

- Par dérogation aux dispositions de l’article R. 3262-10 du code du travail ;

- Lorsque les titres-restaurant sont utilisés dans des restaurants, des hôtels-restaurants ou des débits de boissons assimilés à ceux-ci dans les conditions prévues à l’article R. 3262-27 du même code ;

- Leur utilisation est limitée à un montant maximum de 38 € par jour.

Application

Ces dispositions dérogatoires s’appliquent :

- A compter du 12 juin 2020 (lendemain de la date de publication du décret au JO) ;

- Et jusqu’au 31 décembre 2020.

Extrait du décret :

Entrée en vigueur : le texte entre en vigueur le lendemain de sa publication. (…)

Article 1

Par dérogation aux dispositions de l’article R. 3262-8 du code du travail, les titres-restaurant, lorsqu’ils sont utilisés dans des restaurants, des hôtels-restaurants ou des débits de boissons assimilés à ceux-ci dans les conditions prévues à l’article R. 3262-27 du même code, sont utilisables les dimanches et jours fériés.

Article 2

Par dérogation aux dispositions de l’article R. 3262-10 du code du travail, lorsque les titres-restaurant sont utilisés dans des restaurants, des hôtels-restaurants ou des débits de boissons assimilés à ceux-ci dans les conditions prévues à l’article R. 3262-27 du même code, leur utilisation est limitée à un montant maximum de trente-huit euros par jour.

Article 3

Les dispositions du présent décret sont applicables jusqu’au 31 décembre 2020.

Annonce du 4 décembre 2020

Régime dérogatoire

Le site du Ministère de l’Économie, des Finances et de la Relance annonce, le 4 décembre 2020, que le dispositif dérogatoire fixé par le décret n°2020-706 du 10 juin 2020, est prolongé jusqu’au 1er septembre 2021 inclus.

Publication du 4 décembre 2020 :

Les mesures d’assouplissement prolongées jusqu’au 1er septembre 2021

Pour soutenir le secteur de la restauration, le Gouvernement prolonge jusqu’au 1er septembre 2021 inclus les mesures d’assouplissement des modalités d’utilisation des tickets restaurant prises en juin dernier :

dans les restaurants uniquement, le plafond d’utilisation quotidien des tickets restaurants est doublé, passant de 19€ à 38€;

dans les restaurants, les tickets restaurants sont utilisables également les week-end et jours fériés.

La durée de validité des titres restaurant 2020 également prolongée jusqu’au 1er septembre 2021

Pour soutenir les restaurateurs dans la durée, Bruno Le Maire, ministre de l’Économie, des Finances et de la Relance, a annoncé parallèlement la prolongation de la durée de validité des titres restaurant 2020 (qui arrive à échéance fin février 2021) jusqu’au 1er septembre 2021.

Compte tenu de la fermeture des restaurants, les tickets peuvent également être utilisés pour le click and collect ou pour les livraisons.

Lien vers communiqué de presse (doublement plafond journalier titres-restaurant)

Subordonner l’attribution ou la valeur des titres à des critères ?

Selon le site CNTR (Commission Nationale des Titres Restaurants) à la question suivante « L’employeur peut-il subordonner l’attribution ou la valeur des titres en fonction de critères particuliers (position hiérarchique, éloignement du domicile du salarié, ...) ? » il est répondu que :

- Le titre-restaurant est considéré comme un avantage social, et il est généralement admis qu’il doit être accordé sur une base égalitaire aux membres du personnel salarié de l’entreprise dans les conditions prévues par la règlementation, à savoir sur la base d’un titre par repas compris dans son horaire de travail journalier (en application de l’article R 3262-7 du code du travail) ;

- Toutefois, en l’absence de disposition contraire de la réglementation, un employeur pourrait décider de n’attribuer des titres-restaurant qu’à une partie de ses salariés dès lors que les salariés qui n’en seraient pas attributaires se verraient allouer une compensation équivalente à sa participation financière dans le titre-restaurant ;

- De même, rien n’interdit à l’employeur de prévoir une tarification différente en fonction de l’éloignement du lieu de travail par rapport au domicile des salariés (arrêt Cour de Cassation Chambre sociale du 22 janvier 1992).

Il convient toutefois de veiller, dans le cas d’attribution sélective, à ce que soit respecté "le principe d’équivalence de l’avantage accordé" afin qu’aucun salarié de l’entreprise ne soit désavantagé au regard de l’aide à la restauration qui est apportée par l’employeur.

Publication site CNTR :

L’employeur peut-il subordonner l’attribution ou la valeur des titres en fonction de critères particuliers (position hiérarchique, éloignement du domicile du salarié,...) ?

Le titre-restaurant est considéré comme un avantage social, et il est généralement admis qu’il doit être accordé sur une base égalitaire aux membres du personnel salarié de l’entreprise dans les conditions prévues par la règlementation, à savoir sur la base d’un titre par repas compris dans son horaire de travail journalier (art R 3262-7 du code du travail).

Toutefois, en l’absence de disposition contraire de la réglementation, un employeur pourrait décider de n’attribuer des titres-restaurant qu’à une partie de ses salariés dès lors que les salariés qui n’en seraient pas attributaires se verraient allouer une compensation équivalente à sa participation financière dans le titre-restaurant. De même, rien n’interdit à l’employeur de prévoir une tarification différente en fonction de l’éloignement du lieu de travail par rapport au domicile des salariés (cf. en ce sens : arrêt Cour de Cassation Ch. sociale "Mme Angelier et autres versus ASSEDIC de Belfort Montbéliard et Haute-Saône du 22 janvier 1992).

Il convient toutefois de veiller, dans le cas d’attribution sélective, à ce que soit respecté "le principe d’équivalence de l’avantage accordé" afin qu’aucun salarié de l’entreprise ne soit désavantagé au regard de l’aide à la restauration qui est apportée par l’employeur.