Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

- La réduction Fillon et la gestion des taux dérogatoires de retraite complémentaire en 2025

- Comment déterminer la réduction des cotisations sur les heures supplémentaires/complémentaires, en cas de taux dérogatoires en 2025 ?

- L’exonération LODEOM et la gestion des taux dérogatoires de retraite complémentaire en 2025

- L'exonération aide à domicile et la gestion des taux dérogatoires de retraite complémentaire en 2025

Présentation du contexte

- Soit un salarié exerçant son activité sur la base de la durée légale ;

- Il perçoit à ce titre une rémunération mensuelle de 2.000 € ;

- Le salarié est présent toute l’année, sans absence ni heures supplémentaires ;

- L’entreprise compte un effectif de 40 salariés.

Taux dérogatoire retraite complémentaire

- L’entreprise applique un taux global de cotisation de retraite sur la tranche 1 de 7,87 % (soit le taux minimal prévu) ;

- Mais applique une répartition dérogatoire comme suit : part patronale 50%/ part salariale 50% ;

- Le taux qui sera pris en considération au niveau de la réduction FILLON sera alors 3,935 % (50% de 7,87%) (cotisation retraite) + 1,29% (CEG) soit 5,225% au lieu de 6,01%.

Détermination de la réduction Fillon sur l’année 2019

Rappels

La réduction Fillon s’applique présentement en 2 temps :

- De janvier à septembre : sur les cotisations URSSAF et retraite complémentaire

- D’octobre à décembre : sur les cotisations visées par la période [janvier-septembre] en y ajoutant les cotisations chômage.

Détermination de la réduction Fillon sur l’année

| Détermination de la réduction Fillon sur l’année | Pour la période 1er janvier au 30 septembre 2019 Le taux T est réduit par application du taux dérogatoire de retraite complémentaire, l’imputation « de droit commun » des cotisations de retraite est habituellement de 6,01%, il est ici de 5,225%, soit un différentiel de 0,785% qui a pour conséquence de passer le taux T de 0,2849 à 0,2771 (arrondi affiché ici de 0,27705). C= (T/0,6) × [(1,6 × SMIC calculé pour un an/ RAB-) 1] Soit dans le cas présent : C= (0,2771/0,6) × [(1,6 × 18.254,60 €/ 24.000 €)- 1] = 0,1002 ce qui donne une réduction FILLON de 0,1002* 24.000 €= 2.404,80 € Pour la période 1er octobre au 31 décembre 2019 C= (majoration pour intégration cotisations chômage/0,6) x [(1,6 × SMIC calculé pour un an/ RAB-) 1] Soit dans le cas présent : C= (0,0405/0,6) × [(1,6 × 18.254,60 €/ 24.000 €)- 1] = 0,0146, ce qui donne une réduction FILLON de 0,0146 * 6.000 € (calcul sur rémunérations octobre) soit 87,60 € Soit un total sur l’année de 2.492,40 € (2.404,80 €+ 87,60€) |

Imputation de la réduction Fillon

| Imputation URSSAF/AGIRC-ARRCO | Pour la période 1er janvier au 30 septembre 2019 Le total des cotisations patronales est de 27,705 % Les cotisations URSSAF représentent 22,485% Si nous prenons le mois de janvier 2019, nous avons : Une réduction Fillon de 200,40 €

Pour la période 1er octobre au 31 décembre 2019 Le total des cotisations patronales est de 31,755 % Les cotisations URSSAF représentent 26,53% Si nous prenons le mois d’octobre 2019, nous avons : Une réduction Fillon de 229,60 €

|

Notre outil Excel

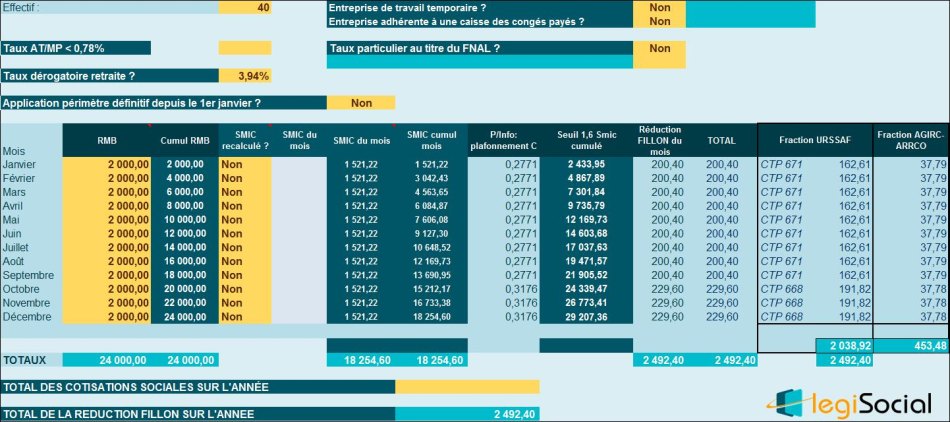

L’outil Excel fourni avec notre outil consacré à la réduction Fillon vous donne le résultat suivant :

Découvrir aussi : Simulateur de calcul de la réduction Fillon 2025 Outil de gestion de la paie

Calculez simplement et de manière sécurisée la réduction Fillon à laquelle vous avez droit par salarié Obtenez, par salarié et par an, jusqu'à 6.000€ d'exonération de charges URSSAF Tenez compte de chaque situation : régularisation progressive ou annuelle, rupture de contrat en cours d'année ... Bénéficiez d'une documentation complète et d'exemples concrets avec les fiches pratiques incluses