Cet article a été publié il y a un an, il est donc possible qu'il ne soit plus à jour.

- Quelles sont les modalités déclaratives de la déduction forfaitaire TEPA en 2025 ?

- Calcul de la déduction forfaitaire TEPA en 2025 : exemples chiffrés pour effectif inférieur à 20 salariés

- Déduction forfaitaire TEPA et seuil d’effectif : quelles sont les dispositions en 2025 ?

- Calcul de la déduction forfaitaire TEPA en 2025 : exemples chiffrés pour effectif 20 salariés et moins de 250 salariés

Atteinte ou dépassement seuil de 20 salariés

Régime en vigueur avant la loi PACTE

Ce régime n’est désormais plus en vigueur en 2023, l’année 2021 fut la dernière application du dispositif.

LOI n° 2015-1785 du 29 décembre 2015 de finances pour 2016, JO 30 décembre 2015

Selon l’article L 241-18 du code de la sécurité sociale récemment modifié par la loi travail, les entreprises qui atteignent ou dépassent le seuil de 20 salariés au 31 décembre 2016, 31 décembre 2017 ou 31 décembre 2017 continuent à bénéficier de la déduction forfaitaire TEPA pendant 3 ans, soit :

- En 2017,2018 et 2019 en cas d’atteinte ou franchissement du seuil au 31 décembre 2016 ;

- En 2018,2019 et 2020 en cas d’atteinte ou franchissement du seuil au 31 décembre 2017 ;

- En 2019,2020 et 2021 en cas d’atteinte ou franchissement du seuil au 31 décembre 2018.

Même si l’article L241-18 ne le précise pas, il faut entendre selon nous une atteinte ou un franchissement du seuil pour la 1ère fois, une précision de l’administration à ce sujet serait la bienvenue selon nous.

Extrait de la loi :

Article 15

III. - Le code de la sécurité sociale est ainsi modifié : (…)

2° Après le V de l’article L. 241-18, il est inséré un V bis ainsi rédigé :

« V bis. - La déduction mentionnée au I continue de s’appliquer pendant trois ans aux employeurs qui atteignent ou dépassent au titre des années 2016, 2017 ou 2018 l’effectif de vingt salariés. » ;

Article L241-18

Modifié par LOI n°2019-486 du 22 mai 2019 - art. 11 (V)

I.-Dans les entreprises employant moins de vingt salariés, toute heure supplémentaire effectuée par les salariés mentionnés au II de l'article L. 241-13 ouvre droit à une déduction forfaitaire des cotisations patronales à hauteur d'un montant fixé par décret.

La réduction s'applique au titre des heures mentionnées aux 1° à 3° du I de l'article L. 241-17.

II.-Dans les mêmes entreprises, une déduction forfaitaire égale à sept fois le montant défini au I est également applicable pour chaque jour de repos auquel renonce un salarié relevant d'une convention de forfait en jours sur l'année, au-delà du plafond de deux cent dix-huit jours mentionné au 3° du I de l'article L. 3121-64 du code du travail, dans les conditions prévues à l'article L. 3121-59 du même code.

III.-Les déductions mentionnées aux I et II sont imputées sur les sommes dues par les employeurs aux organismes de recouvrement mentionnés aux articles L. 213-1 du présent code et L. 725-3 du code rural et de la pêche maritime pour chaque salarié concerné au titre de l'ensemble de sa rémunération versée au moment du paiement de cette durée de travail supplémentaire et ne peuvent dépasser ce montant.

IV.-Les déductions mentionnées aux I et II sont cumulables avec des exonérations de cotisations patronales de sécurité sociale dans la limite des cotisations patronales de sécurité sociale, ainsi que des contributions patronales recouvrées suivant les mêmes règles, restant dues par l'employeur au titre de l'ensemble de la rémunération du salarié concerné.

Les I et II sont applicables sous réserve du respect par l'employeur des dispositions légales et conventionnelles relatives à la durée du travail et sous réserve que l'heure supplémentaire effectuée fasse l'objet d'une rémunération au moins égale à celle d'une heure non majorée.

Ils ne sont pas applicables lorsque ces revenus d'activité se substituent à des sommes soumises à cotisations de sécurité sociale en application du premier alinéa de l'article L. 242-1 du présent code, à moins qu'un délai de douze mois ne se soit écoulé entre le dernier versement de l'élément de rémunération en tout ou partie supprimé et le premier versement des revenus mentionnés aux I et II du présent article.

Le bénéfice des déductions mentionnées aux I et II du présent article est subordonné au respect du règlement (UE) n° 1407/2013 de la Commission, du 18 décembre 2013, relatif à l'application des articles 107 et 108 du traité sur le fonctionnement de l'Union européenne aux aides de minimis.

V.-Le bénéfice des déductions mentionnées aux I et II est subordonné, pour l'employeur, à la mise à la disposition des agents chargés du contrôle mentionnés à l'article L. 243-7 du présent code et à l'article L. 724-7 du code rural et de la pêche maritime d'un document en vue du contrôle de l'application du présent article.

V bis.-Abrogé.

VI.-Un décret fixe les modalités d'application du présent article ainsi que les modalités selon lesquelles les heures supplémentaires effectuées par les salariés affiliés au régime général dont la durée du travail ne relève pas du titre II du livre Ier de la troisième partie du code du travail ou du chapitre III du titre Ier du livre VII du code rural et de la pêche maritime ouvrent droit aux déductions mentionnées au présent article.

NOTA :

Conformément au XII de l’article 11 de la loi n° 2019-486 du 22 mai 2019, dans leur rédaction antérieure à la présente loi, continuent à s'appliquer aux entreprises bénéficiaires de ces dispositions au 31 décembre 2019.

Le nouveau régime depuis la loi PACTE

Fin du dispositif

La loi PACTE met fin au dispositif de neutralisation de l’effet d’atteinte ou franchissement du seuil de 20 salariés.

Extrait de la loi :

Article 11

(…) 4° Le V bis de l’article L. 241-18 est abrogé ;

Nouveau dispositif

Désormais, la loi PACTE considère que :

- L’atteinte ou le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que lorsque ce seuil a été atteint ou dépassé durant 5 années civiles consécutives ;

- Ce n’est qu’ensuite (donc au titre de la 6ème année) que les entreprises seront effectivement soumises à leurs nouvelles obligations ou perdront le bénéficie de certains dispositifs ;

- Le franchissement à la baisse sera pris en compte plus rapidement puisqu’il suffira d’une année civile complète (du 1er janvier au 31 décembre de l’année X) ;

- Et en cas de franchissement à la baisse se produit, la règle précitée de report de 5 années recommencera à courir, en d’autres termes : le seuil devra à nouveau être atteint durant 5 années consécutives pour générer l’obligation.

Exemples concrets

Préambule

Les exemples proposés ci-après sont extraits de notre fiche pratique, disponible sur notre site, qui vous propose 7 exemples concrets, ainsi qu’un document récapitulatif:

Lire aussi : Déduction forfaitaire TEPA et seuil d'effectif : quelles sont les dispositions en 2025 ? Fiche pratique

L’application de la déduction forfaitaire TEPA est étroitement liée à l’effectif de l’entreprise qui souhaite en bénéficier. La présente fiche pratique vous informe sur le régime en vigueur en 2025 en cas d’atteinte ou franchissement de seuil.

Exemple concret numéro 1 : bénéfice ancien dispositif en 2020

Une entreprise compte :

- 22 salariés au 31 décembre 2017 ;

- Ce seuil a été atteint, pour la 1ère fois le 31/12/2017 ;

- L’entreprise a donc bénéficié de la déduction forfaitaire en 2018,2019 et 2020 (application de l’ancien dispositif en vigueur avant la loi PACTE) ;

- Son effectif est de 15 salariés au 31 décembre 2020 ;

- Elle bénéficie de la déduction forfaitaire TEPA en 2021 ;

- Son effectif est de 25 salariés au 31 décembre 2021 ;

- Le dispositif « gel pendant 5 années consécutives » issu de la loi PACTE s’applique ;

- En 2021, 2022 et 2023, l’entreprise pourra bénéficier de la déduction forfaitaire TEPA;

- Ce qui signifie que si l’atteinte ou le franchissement du seuil de 20 salariés est réalisé durant 5 années civiles consécutives, elle perdra alors le bénéfice de la déduction forfaitaire TEPA ;

- Concrètement, cette atteinte ou franchissement du seuil de 20 salariés doit être constatée au 31 décembre 2021, 31 décembre 22, 31 décembre 23, 31 décembre 24 et 31 décembre 25 conduisant à une perte du bénéfice de la déduction forfaitaire TEPA à compter du 1er janvier 2027.

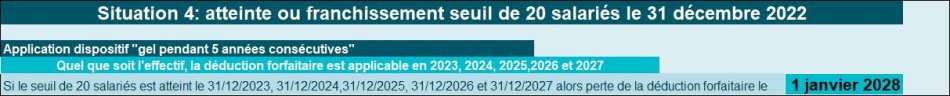

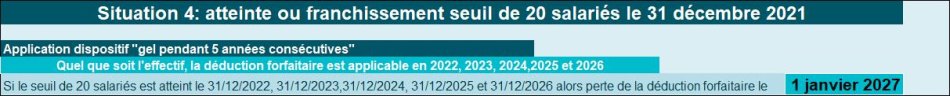

Exemple concret numéro 2 : bénéfice ancien dispositif en 2021 (dernière année)

Une entreprise compte :

- 22 salariés au 31 décembre 2018 ;

- Ce seuil a été atteint, pour la 1ère fois le 31/12/2018 ;

- L’entreprise a donc bénéficié de la déduction forfaitaire en 2019,2020 et 2021 (application de l’ancien dispositif en vigueur avant la loi PACTE) ;

- Son effectif est de 25 salariés au 31 décembre 2020 ;

- Elle bénéficie de la déduction forfaitaire TEPA en 2021 (application ancien dispositif) ;

- Son effectif est de 15 salariés au 31 décembre 2021 ;

- Elle bénéficie de la déduction forfaitaire TEPA en 2022;

- Son effectif est de 35 salariés au 31 décembre 2022 ;

- Le dispositif « gel pendant 5 années consécutives » issu de la loi PACTE s’applique ;

- Ce qui signifie que si l’atteinte ou le franchissement du seuil de 20 salariés est réalisé durant 5 années civiles consécutives, elle perdra alors le bénéfice de la déduction forfaitaire TEPA ;

- Concrètement, cette atteinte ou franchissement du seuil de 20 salariés doit être constatée au 31 décembre 2022, 31 décembre 2023, 31 décembre 2024, 31 décembre 2025 et 31 décembre 2026 conduisant à une perte du bénéfice de la déduction forfaitaire TEPA à compter du 1er janvier 2028.