Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Articuler exonération aide à domicile et réduction Fillon en 2025

- Exemple concret et chiffré calcul exonération aide à domicile et réduction Fillon en 2025

- Exonération LODEOM et réduction Fillon : le régime en 2025

- L'exonération aide à domicile et la gestion des taux dérogatoires de retraite complémentaire en 2025

Aide à domicile : principes généraux

Les employeurs concernés

Ouvrent droit au dispositif d’exonération « aide à domicile », lorsqu’elles constituent des employeurs de droit privé, les entités suivantes :

- Les associations et entreprises déclarées pour l’exercice des activités concernant la garde d’enfant ou l’assistance aux personnes âgées ou handicapées ;

- Aux organismes habilités au titre de l’aide sociale ou ayant passé convention avec un organisme de sécurité sociale.

Ne sont pas visées par le présent dispositif les CCAS (Centre Communaux d’Action Sociale) ou CIAS (Centre Intercommunaux d’Action Sociale).

Les rémunérations éligibles

Sont éligibles au dispositif, les rémunérations soumises aux cotisations sociales, versées dans le cadre d’une aide à domicile intervenant auprès d’un public « fragile » et visées par l’article L 241-10 du code de la sécurité sociale.

Article L241-10

Modifié par Ordonnance n°2019-861 du 21 août 2019 - art. 3

I.-La rémunération d'une aide à domicile est exonérée des cotisations patronales de sécurité sociale, à l'exception de celles dues au titre des accidents du travail et des maladies professionnelles, lorsque celle-ci est employée effectivement à leur service personnel, à leur domicile ou chez des membres de leur famille, par :

- a) Des personnes ayant atteint un âge déterminé et dans la limite, par foyer, et pour l'ensemble des rémunérations versées, d'un plafond de rémunération fixé par décret ;

- b) Des personnes ayant à charge un enfant ouvrant droit au complément de l'allocation d'éducation de l'enfant handicapé mentionné à l'article L. 541-1 ou à la prestation de compensation dans les conditions définies au 1° du III de l'article L. 245-1 du code de l'action sociale et des familles.

- c) Des personnes titulaires :

-soit de l'élément de la prestation de compensation mentionnée au 1° de l'article L. 245-3 du code de l'action sociale et des familles ;

-soit d'une majoration pour tierce personne servie au titre de l'assurance invalidité, d'un régime spécial de sécurité sociale ou de l'article L. 18 du code des pensions militaires d'invalidité et des victimes de la guerre ;

-soit d'une prestation complémentaire pour recours à tierce personne servie au titre de la législation des accidents du travail ;

- d) Des personnes se trouvant, dans des conditions définies par décret, dans l'obligation de recourir à l'assistance d'une tierce personne pour accomplir les actes ordinaires de la vie, sous réserve d'avoir dépassé un âge fixé par décret ;

- e) Des personnes remplissant la condition de perte d'autonomie prévue à l'article L. 232-2 du code de l'action sociale et des familles, dans des conditions définies par décret.

Sauf dans le cas mentionné au a, l'exonération est accordée sur la demande des intéressés par l'organisme chargé du recouvrement des cotisations dans des conditions fixées par arrêté ministériel.

Le bénéfice de ces dispositions ne peut se cumuler pour une même aide à domicile avec le complément de libre choix du mode de garde de la prestation d'accueil du jeune enfant versé au titre de la garde à domicile.

I bis.-Chaque heure de travail effectuée par les salariés mentionnés à l'article L. 7221-1 du code du travail ouvre droit à une déduction forfaitaire patronale :

1° Des cotisations de sécurité sociale, à hauteur de 2 €, dans les cas autres que celui mentionné au 3° ;

2° (Abrogé) ;

3° Des cotisations et contributions sociales d'origine légale et conventionnelle, à hauteur de 3,70 €, dans les départements d'outre-mer ainsi que dans les collectivités de Saint-Barthélemy, de Saint-Martin et de Saint-Pierre-et-Miquelon.

Ces déductions ne sont cumulables avec aucune exonération de cotisations sociales, ni avec l'application de taux ou d'assiettes spécifiques ou de montants forfaitaires de cotisations.

II.-Les particuliers et personnes morales qui ont passé un contrat conforme aux articles L. 442-1 et L. 444-3 du code de l'action sociale et des familles pour l'accueil par des particuliers à leur domicile, à titre onéreux, de personnes mentionnées aux a, c, d et e du I du présent article sont exonérés, dans les conditions prévues à l'avant-dernier alinéa du même I, des cotisations patronales de sécurité sociale, à l'exception de celles dues au titre des accidents du travail et des maladies professionnelles, dues sur la rémunération qu'elles versent à ces accueillants familiaux.

III.-Sont exonérées de cotisations patronales de sécurité sociale, à l'exception de celles dues au titre des accidents du travail et des maladies professionnelles, les rémunérations versées aux aides à domicile employées sous contrat à durée indéterminée ou sous contrat à durée déterminée pour remplacer les salariés absents ou dont le contrat de travail est suspendu dans les conditions prévues à l'article L. 1242-2 du code du travail, par les structures suivantes :

1° Les associations et entreprises déclarées dans les conditions fixées à l'article L. 7232-1-1 du même code pour l'exercice des activités concernant la garde d'enfant ou l'assistance aux personnes âgées ou handicapées ;

2° Les centres communaux ou intercommunaux d'action sociale ;

3° Les organismes habilités au titre de l'aide sociale ou ayant passé convention avec un organisme de sécurité sociale.

Les structures mentionnées aux 1° et 3° du présent III, lorsqu'elles constituent des employeurs de droit privé, sont en outre exonérées, pour les rémunérations versées aux aides à domicile employées dans les conditions définies au premier alinéa du présent III, de la contribution mentionnée au 1° de l'article L. 14-10-4 du code de l'action sociale et des familles, des contributions mentionnées à l'article L. 834-1 du présent code, des cotisations dues au titre des accidents du travail et des maladies professionnelles à hauteur du taux fixé par l'arrêté mentionné à la seconde phrase du deuxième alinéa de l'article L. 241-5, des cotisations à la charge de l'employeur dues au titre des régimes de retraite complémentaire et des contributions à la charge de l'employeur dues au titre de l'assurance chômage prévues au 1° de l'article L. 5422-9 du code du travail.

Pour les structures mentionnées au cinquième alinéa du présent III, lorsque la rémunération est inférieure à un seuil égal au salaire minimum de croissance annuel majoré de 20 %, le montant de l'exonération est égal au montant des cotisations et contributions à la charge de l'employeur. A partir de ce seuil, la part de la rémunération sur laquelle est calculée l'exonération décroît et devient nulle lorsque la rémunération est égale au salaire minimum de croissance annuel majoré de 60 %.

Ces exonérations s'appliquent à la fraction des rémunérations versée en contrepartie de l'exécution des tâches effectuées au domicile à usage privatif :

- a) Des personnes mentionnées au I ;

- b) Des bénéficiaires soit de prestations d'aide ménagère aux personnes âgées ou handicapées au titre de l'aide sociale légale ou dans le cadre d'une convention conclue entre les structures susmentionnées et un organisme de sécurité sociale, soit des prestations mentionnées au deuxième alinéa de l'article L. 222-3 du code de l'action sociale et des familles ou des mêmes prestations d'aide et d'accompagnement aux familles dans le cadre d'une convention conclue entre ces structures et un organisme de sécurité sociale, dans la limite, pour les tâches effectuées au bénéfice des personnes visées au a du I du présent article, du plafond prévu par ce même a.

Le bénéfice du présent III ne peut s'appliquer dans les établissements, centres et services mentionnés aux 2° et 3°, au b du 5° et aux 6°, 7°, 11° et 12° du I de l'article L. 312-1 du code de l'action sociale et des familles, au titre des prestations financées par les organismes de sécurité sociale en application de l'article L. 314-3 du même code.

Un décret détermine les modalités d'application de l'exonération prévue par le présent III et notamment :

-les informations et pièces que les associations, les centres communaux et intercommunaux d'action sociale et les organismes visés au précédent alinéa doivent produire auprès des organismes chargés du recouvrement des cotisations de sécurité sociale du régime général ;

-les modalités selon lesquelles les organismes chargés du recouvrement des cotisations de sécurité sociale du régime général vérifient auprès des organismes servant les prestations mentionnées aux b, c, d et e du I ou les prestations d'aide ménagère visées au précédent alinéa que les personnes au titre desquelles cette exonération a été appliquée ont la qualité de bénéficiaires desdites prestations.

Les rémunérations des aides à domicile ayant la qualité d'agent titulaire relevant du cadre d'emplois des agents sociaux territoriaux en fonction dans un centre communal ou intercommunal d'action sociale bénéficient d'une exonération de 100 % de la cotisation d'assurance vieillesse due au régime visé au 2° de l'article R. 711-1 du présent code pour la fraction de ces rémunérations remplissant les conditions définies au présent III.

Article L245-3 (code action sociale)

Modifié par LOI n°2015-1702 du 21 décembre 2015 - art. 59

La prestation de compensation peut être affectée, dans des conditions définies par décret, à des charges :

1° Liées à un besoin d'aides humaines, y compris, le cas échéant, celles apportées par les aidants familiaux ;

2° Liées à un besoin d'aides techniques, notamment aux frais laissés à la charge de l'assuré lorsque ces aides techniques relèvent des prestations prévues au 1° de l'article L. 160-8 du code de la sécurité sociale ;

3° Liées à l'aménagement du logement et du véhicule de la personne handicapée, ainsi qu'à d'éventuels surcoûts résultant de son transport ;

4° Spécifiques ou exceptionnelles, comme celles relatives à l'acquisition ou l'entretien de produits liés au handicap ;

5° Liées à l'attribution et à l'entretien des aides animalières. A compter du 1er janvier 2006, les charges correspondant à un chien guide d'aveugle ou à un chien d'assistance ne sont prises en compte dans le calcul de la prestation que si le chien a été éduqué dans une structure labellisée et par des éducateurs qualifiés selon des conditions définies par décret. Les chiens remis aux personnes handicapées avant cette date sont présumés remplir ces conditions.

Article D241-5

Modifié par Décret n°2010-1734 du 30 décembre 2010 - art. 5

Pour l'application de l'article L. 241-10, les conditions d'âge sont les suivantes :

-soixante-dix ans, pour les personnes mentionnées au a de cet article ; pour les couples, la condition est satisfaite dès lors que l'un de ses membres a atteint cet âge ;

-l'âge prévu par l'article L. 161-17-2, pour les personnes mentionnées au d du même article lorsqu'une condition d'âge est requise.

Le plafond de rémunération prévu au a du I de l'article L. 241-10 est fixé, par mois, à soixante-cinq fois la valeur horaire du salaire minimum de croissance en vigueur au premier jour du mois considéré.

NOTA :

Décret n° 2010-1734 du 30 décembre 2010 art. 11 : Ces dispositions sont applicables aux pensions prenant effet à compter du 1er juillet 2011.

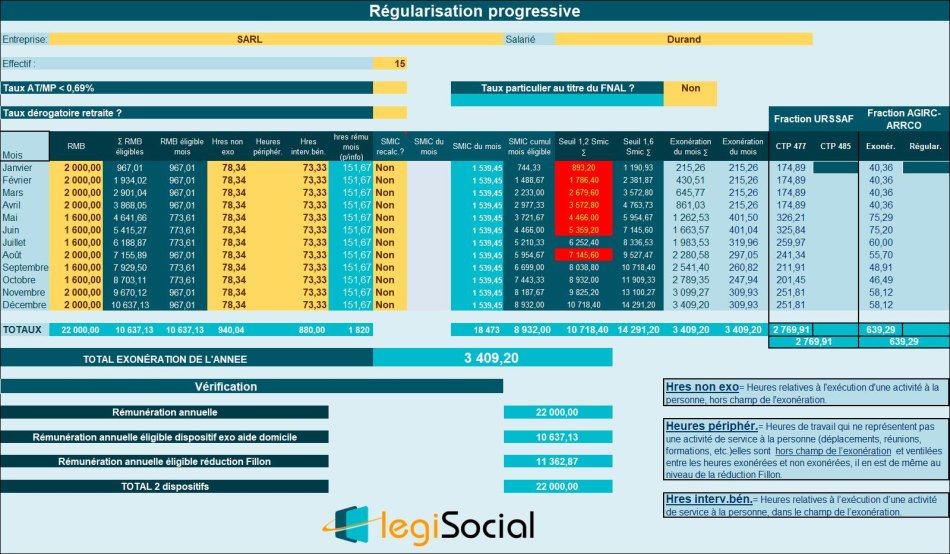

Exemple chiffré

Présentation du contexte

- Soit un salarié dont la rémunération annuelle sur 2020 est supposée être de 22.000 € selon un rythme de travail de 35h/semaine ;

- Les heures rémunérées ne se situent pas toutes dans le champ de l’exonération aide à domicile, en conséquence le salarié ouvre droit pour une partie de sa rémunération à l’exonération aide à domicile, et en partie à la réduction Fillon ;

- Le salarié exerce son activité selon un rythme hebdomadaire de 35 heures ;

- Son temps de travail de mensuel se répartit (sur toute l’année 2020) de la façon suivante :

- 73,33 heures d’intervention auprès d’un public permettant l’éligibilité à l’exonération « aide à domicile » ;

- 78,34 heures d’activités permettant l’éligibilité à la réduction Fillon.

Sur l’année 2020, nous obtenons alors :

- 880,00 heures d’intervention auprès d’un public permettant l’éligibilité à l’exonération « aide à domicile » ;

- 940,04 heures d’activités permettant l’éligibilité à la réduction Fillon.

RMB éligible exonération aide à domicile sur l’année 2020

Formule sur l’année

La formule permettant de déterminer la rémunération annuelle brute « éligible » au dispositif d’exonération aide à domicile est la suivante : Rémunération Annuelle brute x [A / (A + B)]

- A : heures effectuées auprès d’un public fragile sur l’année ;

- B : heures effectuées auprès d’un public « non fragile ».

Ce qui nous permet d’obtenir une rémunération éligible de :

22.000 € * [880/ (880+940.04)] = 10.637,13 €

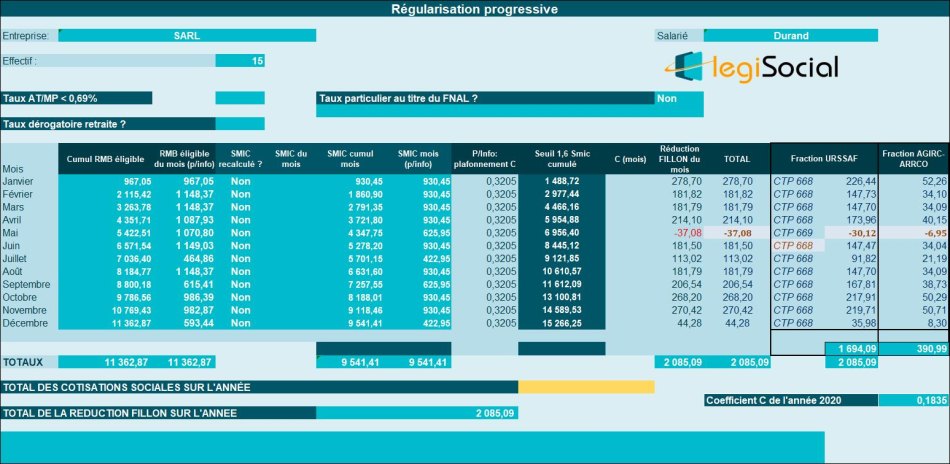

RMB retenue pour la réduction Fillon sur l’année 2020

En conséquence, le cumul des rémunérations éligibles à la réduction Fillon est de 22.000 € - 10.637,13 €= 11.362,87 €.

Chiffrage exonération aide à domicile

Sur l’ensemble de l’année, la rémunération est inférieure au seuil de 1,2 Smic.

Compte tenu de l’effectif de l’entreprise, l’exonération aide à domicile est donc de :

- 32,05% * 10.637,13 €= 3.409,20 €

Chiffrage réduction Fillon

Sur l’ensemble de l’année, la rémunération est inférieure au seuil de 1,6 Smic.

Compte tenu de l’effectif de l’entreprise, la réduction Fillon est donc chiffrée comme suit :

Vérification :

- Notre outil vous confirme la valeur du coefficient C sur l’année 2020 à 0,1835, ce qui permet d’obtenir une réduction Fillon sur l’année 2020 de 0,1835 * 11.362,87 €= 2.085,09 €