Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Exemples chiffrés de l’exonération LODEOM en 2025 : barème dit de compétitivité (Guadeloupe, Guyane, Martinique, Réunion)

- Exemples chiffrés de l’exonération LODEOM en 2025 : barème dit de compétitivité renforcée (Guadeloupe, Guyane, Martinique, Réunion)

- Exemples chiffrés de l’exonération LODEOM en 2025 : barème dit « Innovation et croissance » (Guadeloupe, Guyane, Martinique, Réunion)

- Le nouveau régime de l’exonération LODEOM en 2025 : barème dit de compétitivité renforcée (Guadeloupe, Guyane, Martinique, Réunion)

Dispositif d’exonération de droit commun dit « de compétitivité »

Champ d’application

L’exonération est applicable aux employeurs occupant moins de 11 salariés, ainsi qu’aux employeurs, quel que soit leur effectif, relevant d’un des secteurs d’activité éligibles au dispositif d’exonération « LODEOM », lorsqu’ils ne bénéficient pas des dispositifs dits de compétitivité renforcée ou d’innovation et de croissance.

Modalités de calcul

Lorsque la rémunération annuelle brute est inférieure ou égale à 1,3 fois le SMIC annuel, l’exonération des cotisations et contributions patronales est totale.

Lorsque la rémunération annuelle brute est supérieure à 1,3 fois le SMIC annuel, l’exonération est dégressive et s’annule à 2,2 fois le SMIC annuel.

| Montant de la rémunération annuelle brute | Description de l’exonération | Modalités de calcul de l’exonération |

| Inférieur ou égal à 1,3 SMIC annuel | Exonération totale | Rémunération annuelle brute x T |

| Egal ou supérieur à 1,3 SMIC et inférieure à 2,2 SMIC annuel | Exonération dégressive | Exonération = rémunération annuelle brute x coefficient Coeff. = 1,3 × T / 0,9 × (2,2 × SMIC calculé pour un an / rémunération annuelle brute – 1) |

| Egal ou supérieur à 2,2 SMIC annuel | Exonération nulle dès le 1er euro versé | |

Exemples concrets

Exemple 1

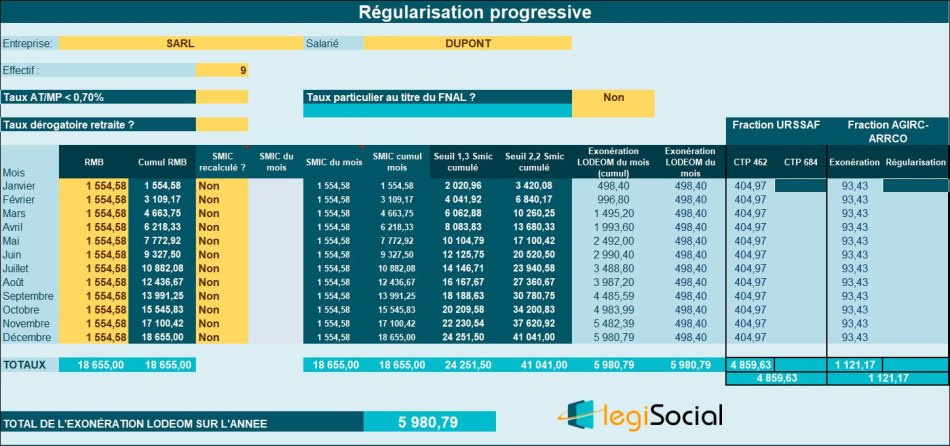

- En 2021, si le salarié d’un employeur occupant moins de 11 salariés est rémunéré au niveau du SMIC ;

- Le montant de l’exonération est égal au produit du montant annuel du SMIC par la valeur T ;

- Cette valeur T est égale à 32,06 %, soit la somme des cotisations au titre de l’assurance maladie (7 %), de l’assurance vieillesse (10,45 %), des allocations familiales (3,45 %), des accidents du travail et des maladies professionnelles pour la part mutualisée (0,70 %), des régimes de retraite complémentaire (6,01 %), de l’assurance chômage (4,05 %), de la contribution de solidarité autonomie (0,3 %) et de la contribution au FNAL (0,1 %).

Dans le cas présent, nous avons :

- Une rémunération annuelle brute égale à 18.655 €

- Une valeur du Smic annuel de référence égale à 18.655 €

- Une valeur T fixée à 0,3206 en 2021, compte tenu de l’effectif de l’entreprise ;

- Permettant de déterminer une exonération LODEOM de 0,3206 * 18.655 €= 5.980,73 €

Exemple 2

- En 2021, si le salarié d’un employeur, relevant du secteur du bâtiment et des travaux publics occupant 60 salariés (et dont le taux de contribution au FNAL est de 0,5 %) est rémunéré à hauteur de 2 SMIC ;

- Le montant de l’exonération est égal au produit de la rémunération annuelle brute du salarié par un coefficient égal à 1,3 x 32,46 % /0,9 x (2,2 x 1 SMIC / 2 SMIC – 1), soit 4,69 %.

Dans le cas présent, nous avons :

- Une rémunération annuelle brute égale à 18.655 €*2= 37.310 €

- Une valeur du Smic annuel de référence égale à 18.655 €

- Une valeur T fixée à 0,3246 en 2021, compte tenu de l’effectif de l’entreprise ;

- Un coefficient de 4,69 % ;

- Permettant de déterminer une exonération LODEOM de 0,0469 * 37.310 €= 1.749,84 €

Dispositif d’exonération dit « de compétitivité renforcée »

Champ d’application

Pour bénéficier du régime de compétitivité renforcée, les employeurs doivent employer moins de 250 salariés et réaliser un chiffre d’affaires annuel inférieur à 50 millions d’euros.

L’employeur doit remplir au moins l’une des 2 conditions suivantes :

- Soit exercer son activité dans un des secteurs suivants : agriculture, y compris les coopératives agricoles et sociétés d’intérêt collectif agricoles et leurs unions ainsi que les coopératives maritimes et leurs unions ; pêche, cultures marines et aquaculture ; industrie ; environnement ; agronutrition ; énergies renouvelables ; restauration ; tourisme, y compris les activités de loisirs s’y rapportant ; nautisme ; hôtellerie ; recherche et développement ; nouvelles technologies de l’information et de la communication et centres d’appel ; presse ; production audiovisuelle.

- Soit réaliser des opérations sous le bénéfice du régime dit de « perfectionnement actif ».

Pour les employeurs situés en Guyane, peuvent également bénéficier de ce régime les employeurs ayant une activité principale relevant de l’un des secteurs éligibles à la réduction d’impôt prévue à l’article 199 undecies B du code général des impôts, ou correspondant à l’une des activités suivantes : comptabilité, conseil aux entreprises, ingénierie ou études techniques.

Modalités de calcul

Lorsque la rémunération annuelle brute est inférieure ou égale au salaire annuel minimum de croissance majoré de 100 %, l’exonération totale des cotisations et contributions patronales est totale.

Lorsque la rémunération annuelle brute est supérieure au salaire annuel minimum de croissance majoré de 100 %, l’exonération est dégressive et s’annule au niveau du salaire minimum de croissance majoré de 170 %.

| Montant de la rémunération annuelle brute | Description de l’exonération | Modalités de calcul de l’exonération |

| Inférieur ou égal à 2 SMIC annuel | Exonération totale | Rémunération annuelle brute x T |

| Egal ou supérieur à 2 SMIC et inférieure à 2,7 SMIC annuel | Exonération dégressive | Exonération = rémunération annuelle brute x coefficient Coeff. = 2 × T / 0,7 × (2,7 × SMIC calculé pour un an / rémunération annuelle brute – 1) |

| Egal ou supérieur à 2,7 SMIC annuel | Exonération nulle dès le 1er euro versé | |

Exemple

- En 2021, pour un salarié d’un employeur, relevant du secteur du tourisme occupant 60 salariés (dont la contribution au FNAL est au taux de 0,5%) et réalisant 30 millions d’euros de chiffre d’affaires annuel rémunéré 2,5 SMIC (46 637 euros en 2020) ;

- Le montant de l’exonération est égal au produit de la rémunération annuelle brute du salarié par un coefficient égal à 2 x 32,46 % / 0,7 x (2,7 SMIC / 2,5 SMIC – 1), soit 7,42 %.

Dans le cas présent, nous avons :

- Une rémunération annuelle brute égale à 18.655 €*2,5= 46.637,50 €

- Une valeur du Smic annuel de référence égale à 18.655 €

- Une valeur T fixée à 0,3246 en 2021, compte tenu de l’effectif de l’entreprise ;

- Un coefficient de 7,42 % ;

- Permettant de déterminer une exonération LODEOM de 0,0742 * 46.637,50 €= 3.460,50 €

Dispositif d’exonération dit « d’innovation et de croissance »

Champ d’application

Pour bénéficier du dispositif d’innovation et de croissance, les employeurs doivent employer moins de 250 salariés et réaliser un chiffre d’affaires annuel inférieur à 50 millions d’euros.

L’exonération s’applique sur les rémunérations des salariés principalement occupés à la réalisation de projets innovants dans les domaines des technologies de l’information et de la communication.

Le bénéfice de l’exonération au titre d’un salarié sera considéré comme acquis dès lors que la moitié de son temps de travail au moins est consacrée à un projet innovant dans l’un des domaines mentionnés au II de l’article D. 752-7 du code de la sécurité sociale.

En deçà de ce temps de travail, le bénéfice de l’exonération sera apprécié au regard de la quotité de travail consacrée par le salarié à la réalisation du projet innovant par rapport à ses autres activités.

Les salariés concernés par ce dispositif sont ceux qui participent principalement et directement à la réalisation de projets innovants.

L’employeur devra être en mesure de produire des éléments permettant de justifier l’implication effective des salariés dans la réalisation de ce projet.

Ainsi, sont notamment concernés par ce dispositif les ingénieurs-chercheurs et les techniciens lorsque leur participation à ces projets constitue leur activité principale, pour la période pendant laquelle ils y participent.

En revanche, n’ouvrent pas droit à cette exonération les salariés affectés aux tâches administratives, financières, logistiques et de ressources humaines.

Les projets innovants s’entendent des projets ayant pour but l’introduction d’un bien, d’un service, d’une méthode de production ou de distribution nouveau ou sensiblement amélioré sur le plan de ses caractéristiques ou de l’usage auquel il est destiné. L’existence du projet doit être matérialisée au sein de l’entité déclarante et se traduire par des activités concrètes et identifiées.

Pour bénéficier de l’exonération, ces projets doivent être réalisés dans les domaines d’activité suivants :

- Télécommunication (ex : développement de réseaux mobiles) ;

- Informatique, dont notamment programmation, conseil en systèmes et logiciels, tierce maintenance de systèmes et d’applications, gestion d’installations, traitement de données, hébergement et activités connexes ;

- Edition de portails internet et de logiciels (ex : logiciel de traitement de données à destination des entreprises) ;

- Infographie, notamment conception de contenus visuels numériques (ex : film d’animation réalisé par infographie) ;

- Conception d’objets connectés (ex : application mobile en santé).

Afin de s’assurer de leur éligibilité à ce dispositif, les employeurs peuvent effectuer une demande de rescrit social auprès de la CGSS compétente visant à préciser leur situation au regard de la réglementation applicable. Sur le modèle de la demande d’avis au titre du dispositif de jeune entreprise innovante (JEI), cette demande aura notamment pour objet de décrire les projets réalisés, leur caractère innovant, les développements effectués, les méthodes et moyens mis en œuvre, ainsi que les ressources humaines associés à ces projets.

Modalités de calcul

Lorsque la rémunération annuelle brute est inférieure au salaire annuel minimum de croissance majoré de 70 %, l’exonération des cotisations et contributions patronales est totale.

Pour les rémunérations annuelles brutes supérieures au salaire annuel minimum de croissance majoré de 70 % mais inférieures au salaire annuel minimum de croissance majoré de 150 %, le montant de l’exonération est égal au montant dû pour les rémunérations annuelles brutes égales au salaire annuel minimum de croissance majoré de 70 %.

Lorsque la rémunération annuelle brute est supérieure ou égale au salaire annuel minimum de croissance majoré de 150 %, l’exonération devient dégressive et s’annule pour une rémunération égale ou supérieure au salaire annuel minimum de croissance majoré de 250 %.

| Montant de la rémunération annuelle brute | Description de l’exonération | Modalités de calcul de l’exonération |

| Inférieur ou égal à 1,7 SMIC annuel | Exonération totale | Rémunération annuelle brute x T |

| Supérieur à 1,7 SMIC et inférieur à 2,5 SMIC annuel | Exonération sur la partie de la rémunération limitée à 1,7 SMIC | Rémunération annuelle brute x T x 1,7 x SMIC calculé pour un an |

| Egal ou supérieur à 2,5 SMIC et inférieur à 3,5 SMIC annuel | Exonération dégressive | Exonération = rémunération annuelle brute x coefficient Coeff. = 1,7 × T × (3,5 × SMIC calculé pour un an / rémunération annuelle brute – 1). |

| Egal ou supérieur à 3,5 SMIC annuel | Exonération nulle dès le 1er euro versé | |

Exemple

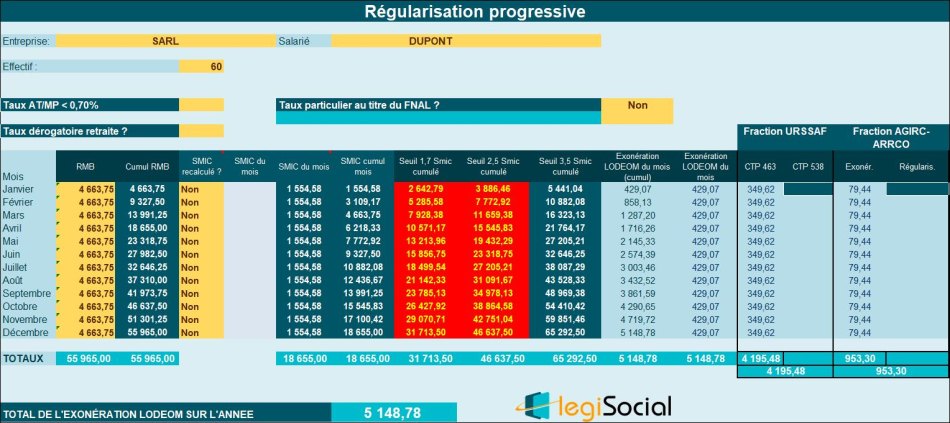

- En 2021, pour un salarié d’un employeur, relevant du secteur des technologies de l’information et de la communication, occupant 60 salariés (dont la contribution au FNAL est au taux de 0,5%) et réalisant 30 millions d’euros de chiffre d’affaires annuel rémunéré 3 SMIC (55 965 euros en 2021) ;

- Le montant de l’exonération est égal au produit de la rémunération annuelle brute du salarié par un coefficient égal à 1,7 x 32,46 % x (3,5 SMIC / 3 SMIC – 1), soit 9,19% (NDLR : le coefficient obtenu est de 0,09197 dont l’arrondi à 4 décimales permet d’obtenir un coefficient de 9,20%, au lieu de 9,19% comme l’indique présentement le BOSS).

Dans le cas présent, nous avons :

- Une rémunération annuelle brute égale à 18.655 €*3= 55.965 €

- Une valeur du Smic annuel de référence égale à 18.655 €

- Une valeur T fixée à 0,3246 en 2021, compte tenu de l’effectif de l’entreprise ;

- Un coefficient de 9,20 % ;

- Permettant de déterminer une exonération LODEOM de 0,0920 * 55.965 €= 5.148,78 €

Références

Publications sur la BOSS, version opposable depuis le 1er avril 2021, Références BOSS : points n°10 à 1580