Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

Formules de calcul : paragraphe 340

Mise à jour du 5 janvier 2023

Ainsi que nous vous l’indiquons en préambule, nous avons questionné les services du BOSS concernant plusieurs exemples chiffrés.

L’exemple chiffré proposé au paragraphe 340 indiquait ceci :

Exemple :

(avec une application anticipée sur le mois) :

Une salariée perçoit 1 800 € brut par mois en janvier 2023 pour un temps complet dans une structure de droit privé employant 10 salariés.

Elle effectue son travail uniquement auprès de personnes entrant dans le champ des publics dits « fragiles », l’ensemble de sa rémunération est donc éligible à l’exonération.

Le SMIC applicable sur le mois est de 1 709,28 euros (11,27 * 151,67). La rémunération éligible est donc inférieure au SMIC majoré de 20 % (égal à 2 051,14 euros).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T, (0,3195 pour les employeurs de moins de 50 salariés en 2023), soit à 1800 × 0,3231 = 581,58 euros.

Notre question

Nous avons indiqué aux services du BOSS, que le contexte proposé conduisait au résultat suivant :

Nos calculs

Pour cet exemple nous trouvons une exonération de :

1.800 €* 0,3191= 574,38 €

Mise à jour du 16 mars 2023

La mise à jour du 16 mars 2023, nous permet une totale cohérence entre notre chiffrage et celui du BOSS.

340

Exemple :

(avec une application anticipée sur le mois) :

Une salariée perçoit 1 800 € brut par mois en janvier 2023 pour un temps complet dans une structure de droit privé employant 10 salariés.

Elle effectue son travail uniquement auprès de personnes entrant dans le champ des publics dits « fragiles », l’ensemble de sa rémunération est donc éligible à l’exonération.

Le SMIC applicable sur le mois est de 1 709,28 € (11,27 * 151,67). La rémunération éligible est donc inférieure au SMIC majoré de 20 % (égal à 2 051,14 €).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T, (0,3191 pour les employeurs de moins de 50 salariés en 2023), soit à 1800 × 0,3191 = 574,38 €.

Le chiffrage réalisé avec notre outil

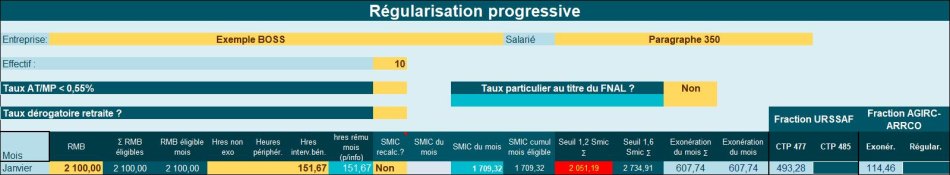

Formules de calcul : paragraphe 350

Mise à jour du 5 janvier 2023

Ainsi que nous vous l’indiquons en préambule, nous avons questionné les services du BOSS concernant plusieurs exemples chiffrés.

L’exemple chiffré proposé au paragraphe 350 indiquait ceci :

Exemple (avec une application anticipée sur le mois) :

Une salariée perçoit 2 100 € brut par mois en janvier 2023 pour un temps complet dans une structure de droit privé employant 10 salariés.

Elle effectue son travail uniquement auprès de personnes entrant dans le champ des publics dits « fragiles », l’ensemble de sa rémunération est donc éligible à l’exonération.

Le SMIC applicable sur le mois est de 1 709,28 euros (11,27 * 151,67). La rémunération éligible est donc supérieure au SMIC majoré de 20% (égal à 2 051,14 euros).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T telle que déterminée par la formule suivante :

1,2 × (0,3195 /0,4) × (1,6 × (1 709,28 / 2100) -1) = 0,2840

soit à 2 100 × 0,2840 = 596,4 euros

Notre question

Nous avons indiqué aux services du BOSS, que le contexte proposé conduisait au résultat suivant :

Nos calculs

Selon nous, le calcul suivant devrait être réalisé :

1,2 × (0,3191 /0,4) × (1,6 × (1 709,28 / 2100) -1) = 0,2894

soit à 2 100 × 0,2894 = 607,74 euros

Mise à jour du 16 mars 2023

La mise à jour du 16 mars 2023, nous permet une totale cohérence entre notre chiffrage et celui du BOSS.

350

A partir du seuil de dégressivité de l’exonération jusqu’à son point de sortie, le coefficient de réduction est déterminé selon la formule suivante :

Coefficient =1,2 × (T/0,4) × (1,6× (SMIC calculé pour un an) / (rémunération annuelle brute) -1)

Le résultat obtenu par application de cette formule est arrondi à quatre décimales. Pour l'application de cette formule, la valeur de T, le SMIC sont déterminés selon les modalités fixées à l'article D. 241-7 du code de la sécurité sociale, soit par référence à celles retenues pour la réduction générale.

Exemple :

Exemple (avec une application anticipée sur le mois) :

Une salariée perçoit 2 100 € brut par mois en janvier 2023 pour un temps complet dans une structure de droit privé employant 10 salariés.

Elle effectue son travail uniquement auprès de personnes entrant dans le champ des publics dits « fragiles », l’ensemble de sa rémunération est donc éligible à l’exonération.

Le SMIC applicable sur le mois est de 1 709,28 euros (11,27 * 151,67). La rémunération éligible est donc supérieure au SMIC majoré de 20% (égal à 2 051,14 euros).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T telle que déterminée par la formule suivante :

1,2 × (0,3191 / 0,4) × (1,6 × (1 709,28 / 2100) -1) = 0,2894

soit à 2 100 × 0,2894 = 607,74 €.

Le chiffrage réalisé avec notre outil

Formules de calcul : paragraphe 360

Mise à jour du 5 janvier 2023

L’exemple, proposé au paragraphe 360 indiquait ceci :

Exemple :

(avec une application anticipée sur le mois) :

Une salariée perçoit 1400 euros pour 120 heures de travail par mois dans une structure de droit privé employant 10 salariés, ainsi réparties :

60 heures auprès de publics « fragiles »,

55 heures auprès de publics « non fragiles »,

5 heures de trajet.

L’exonération aide à domicile s’applique sur la base de 730 euros (1400 × 60 ÷ 115).

Le SMIC proratisé sur la période est de 705,5 euros (11,27 * 62,6 ; dans la mesure où 62,6 heures sont éligibles à l’exonération aide à domicile après répartition des heures de trajet soit 5 × 60 ÷ 115). La rémunération est donc inférieure au SMIC proratisé majoré de 20% (égal à 846,60 euros).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T, (0,3191 pour les employeurs de moins de 50 salariés en 2023), soit à 846,60 × 0,3191 = 270,15 euros.

Notre question

Nous avons indiqué aux services du BOSS, que, selon nous, le contexte proposé conduisait au résultat suivant :

Nos calculs

Pour cet exemple, nous trouvons

Une exonération de 730,43 €* 0,3191= 233,08 € (la publication retient la valeur 846,60 € pour calculer l’exonération…)

Mise à jour du 16 mars 2023

La mise à jour du 16 mars 2023, nous permet une totale cohérence entre notre chiffrage et celui du BOSS.

Exemple :

(avec une application anticipée sur le mois) :

Une salariée perçoit 1400 euros pour 120 heures de travail par mois dans une structure de droit privé employant 10 salariés, ainsi réparties :

60 heures auprès de publics « fragiles »,

55 heures auprès de publics « non fragiles »,

5 heures de trajet.

L’exonération aide à domicile s’applique sur la base de 730 euros (1400 × 60 ÷ 115).

Le SMIC proratisé sur la période est de 705,5 euros (11,27 * 62,6 ; dans la mesure où 62,6 heures sont éligibles à l’exonération aide à domicile après répartition des heures de trajet soit 5 × 60 ÷ 115). La rémunération est donc inférieure au SMIC proratisé majoré de 20% (égal à 846,60 euros).

Dans ce cas, le montant de l’exonération est égal à la rémunération éligible multipliée par la valeur de T, (0,3191 pour les employeurs de moins de 50 salariés en 2023), soit à 730 × 0,3191 = 232,94 €.

Le chiffrage réalisé avec notre outil

NDLR : il perdure un écart de quelques centimes, notre outil retenant une rémunération éligible de 730,43 €, alors que le BOSS effectue un arrondi à 730 €, conduisant à une différence de 0,14 € au final.

Références

Mise à jour du BOSS, du 16 mars 2023