Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Exemples chiffrés exonération LODEOM en 2025 : barème sectoriel à Saint-Barthélemy et Saint-Martin

- Exemples chiffrés de l’exonération LODEOM en 2025 : barème dit de compétitivité (Guadeloupe, Guyane, Martinique, Réunion)

- Exemples chiffrés exonération LODEOM en 2025 : barème dit de compétitivité à Saint-Barthélemy et Saint-Martin

- Exemples chiffrés de l’exonération LODEOM en 2025 : barème dit « Innovation et croissance » (Guadeloupe, Guyane, Martinique, Réunion)

L’instruction n° DSS/5B/SAFSL/2020/160 du 22 septembre 2020 relative aux modalités d’application des mesures concernant les cotisations et contributions sociales des entreprises, travailleurs indépendants et artistes-auteurs affectés par la crise sanitaire prévues à l’article 65 de la loi n°2020-935 du 30 juillet 2020 de finances rectificatives pour 2020, nous propose les exemples concrets suivants :

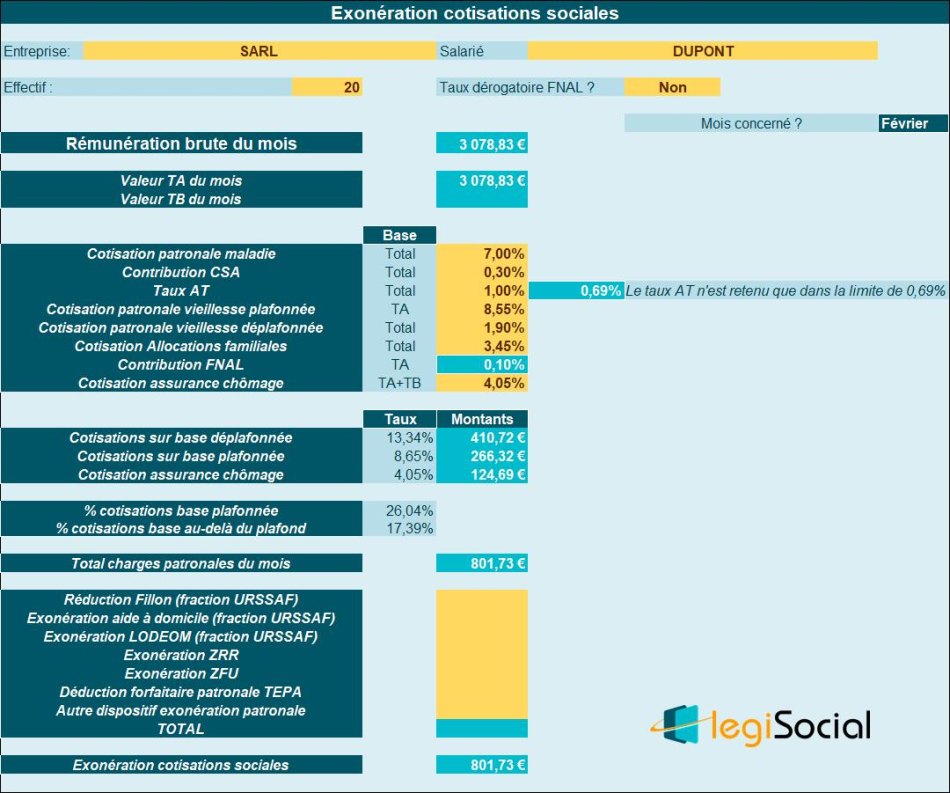

Exemple numéro 1

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- La rémunération brute soumise aux cotisations est de 078,83 € (soit 2 fois le Smic mensuel temps plein) ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur le mois de février 2020.

Montant de l’exonération Covid

- L’instruction nous confirme une exonération sur la base d’un taux de 26,04% (compte tenu de l’application des réductions de taux des cotisations d’allocations familiales et maladie) ;

- Conduisant à une valeur de 801,73 € (pour être précis, une exonération de 3.206,91 € sur 4 mois d’application).

Chiffrage avec notre outil

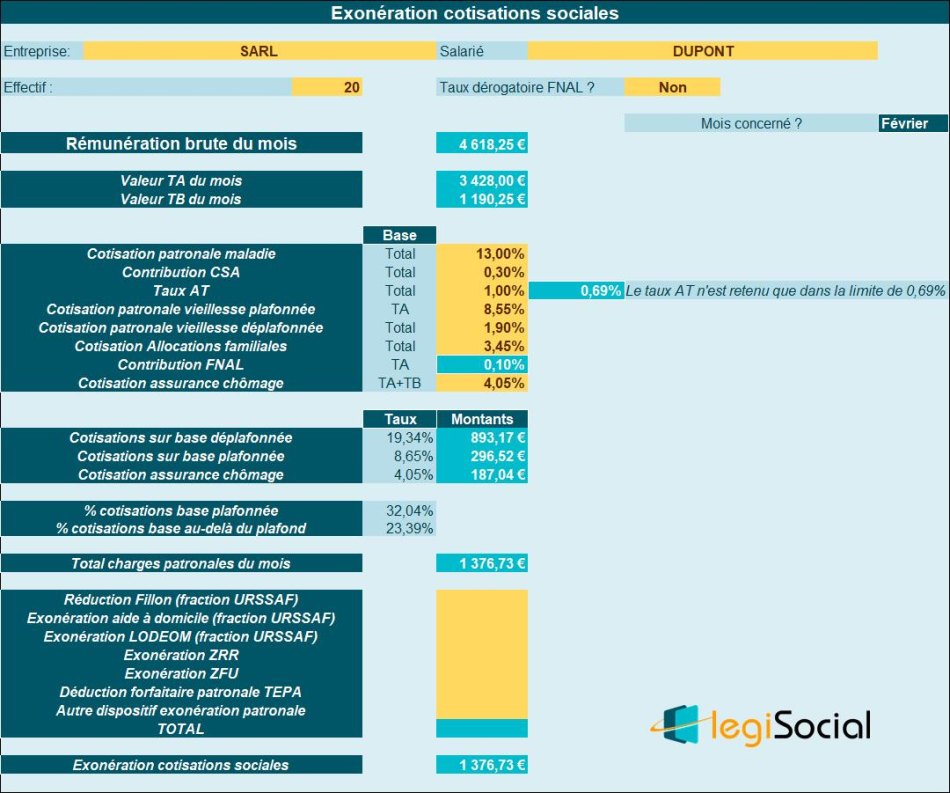

Exemple numéro 2

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- La rémunération brute soumise aux cotisations est de 618,25 € (soit 3 fois le Smic mensuel temps plein) ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur le mois de février 2020.

Montant de l’exonération Covid

- L’instruction nous confirme une exonération sur la base d’un taux de 32,04% (compte tenu de l’application d’un taux majoré maladie et d’un taux réduit d’allocations familiales) sur la part de la rémunération dans la limite du PMSS;

- L’instruction nous confirme une exonération sur la base d’un taux de 23,49% sur la part de la rémunération supérieure au PMSS;

Nous pensons qu’une erreur est commise à ce niveau, et nous questionnons l’ACOSS à ce sujet.

En effet, au-delà du PMSS ne sont pas appelées les cotisations et contributions déterminées dans la limite de la TA, soit présentement :

- Les cotisations d’assurance vieillesse au taux de 8,55% ;

- La contribution au titre du FNAL au taux de 0,10% ;

- Il convient donc de déduire du taux global de 32,04% la valeur de 8,65% ;

- Conduisant alors à un taux global 23,39% (au lieu de 23,49% comme indiqué dans la présente publication).

L’exonération covid est donc chiffrée pour la valeur de 1.377,92 € (nous trouvons 1.376,73 €), et pour être précis, une exonération de 5.511,68 € sur 4 mois d’application, alors que nous trouvons 5.506,92 €).

Réponse des services de l’ACOSS

En date du 12 octobre 2020, les services de l’ACOSS ont répondu à nos interrogations, confirmant notre position à savoir un taux de cotisations patronales de :

- Un taux global, dans la partie jusqu’à 1 PASS de 32,04%.

- Un taux global pour les cotisations au-dessus du PASS de 23,39%.

- Et une valeur d’exonération Covid sur 4 mois de 5.506,92 €.

Extrait réponse des services de l’ACOSS du 12 octobre 2020 :

L’instruction ministérielle n°2020-160 du 22 septembre 2020 précise les modalités d’application relatives à l’exonération de cotisations et contributions patronales et à l’aide au paiement dont peuvent bénéficier les employeurs de moins de 250 salariés des secteurs d'activité les plus impactés par la crise sanitaire ainsi que les employeurs de moins de 10 salariés dont l’activité impliquant l’accueil du public a été interrompue.

Après avoir précisé le champ d’application et les conditions d’application des dispositifs d’exonération et d’aide au paiement, l’instruction aborde les modalités d’application des dispositifs. Concernant la détermination du montant de l’exonération qui est égal au montant des cotisations et contributions patronales d’assurances sociales, d’accidents du travail, d’allocations familiales, de CSA, de FNAL et de chômage restant dues après application de tout autre dispositif d'exonération, elle prévoit plusieurs exemples.

Vous êtes interpelé par l’exemple 2 relatif à un salarié dont la rémunération est égale à 3 fois le SMIC (pages 12 et 13). Il précise :

Dans la partie somme des taux de cotisations jusqu’à 1 PASS, 32,04%.

Dans la partie somme des cotisations au-dessus du PASS, 23,49%.

Vous vous interrogez sur la référence à 23,49%.

En effet, au-delà du plafond, ne sont pas appelées les cotisations d’assurance vieillesse à 8,55% et également la cotisation FNAL au taux de 0,10%.

Il convient donc de retrancher de 32,04% 0,10 % en plus de 8,55%, ce qui donne comme résultat 23,39%.

Le montant d’exonération sur 4 mois est donc ainsi déterminé :

(3428 x 32,04%) + ((4618,25 – 3428) x 23,39%) x 4 = 5 506,92 €

Chiffrage avec notre outil

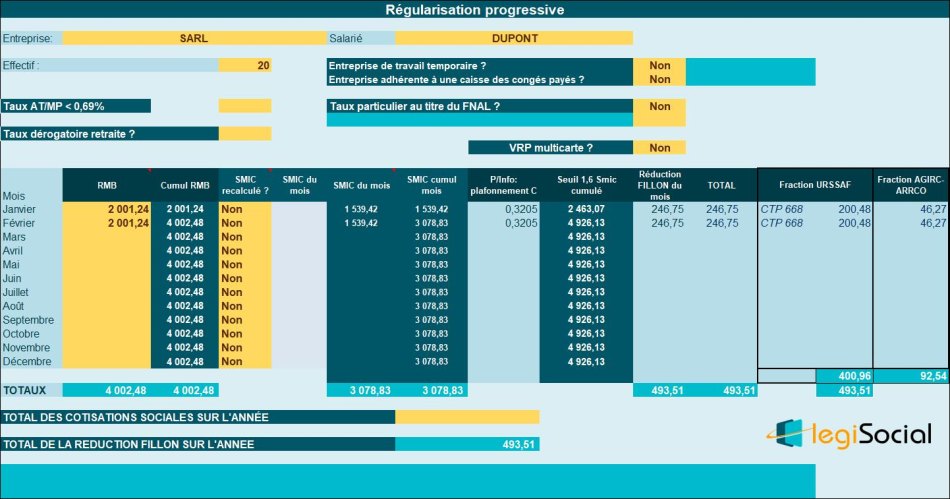

Exemple numéro 3

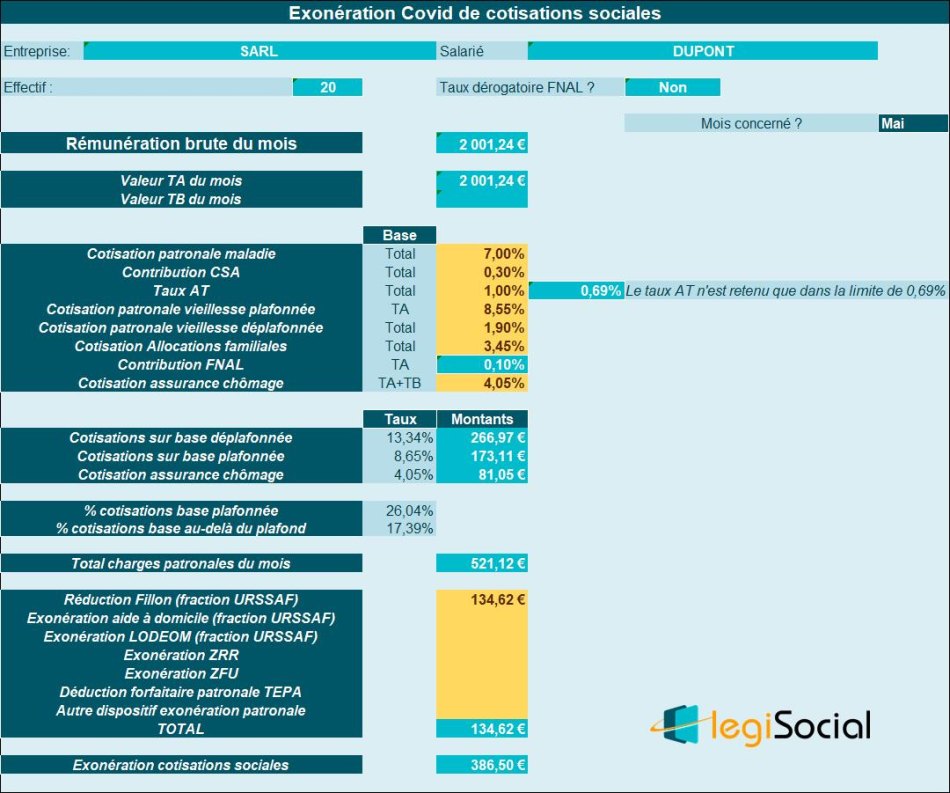

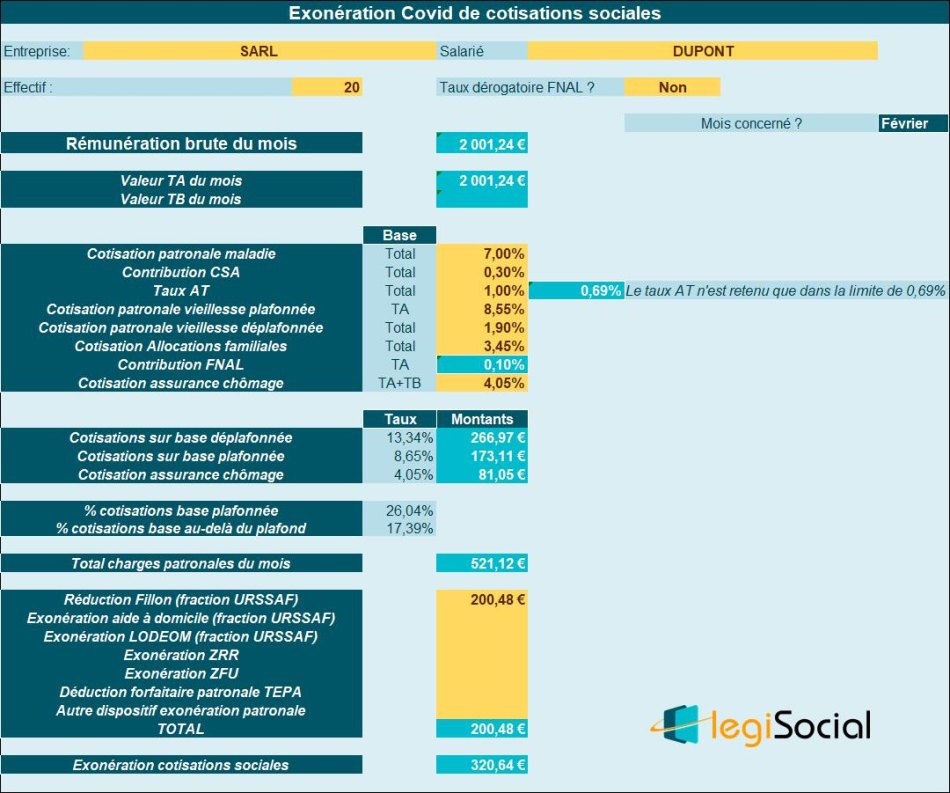

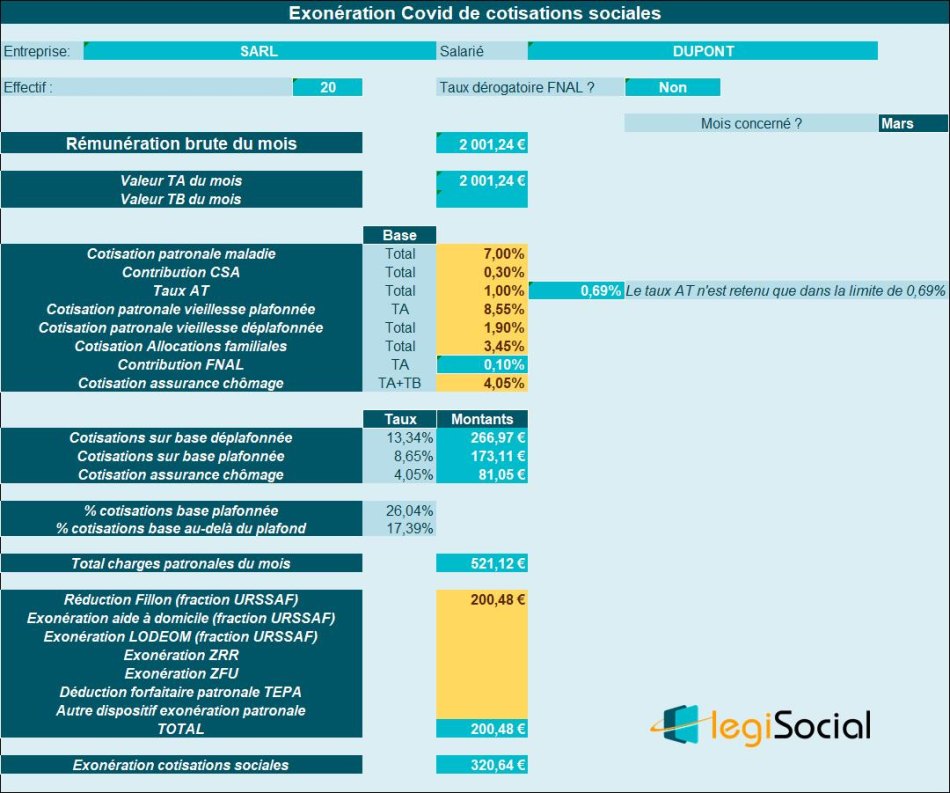

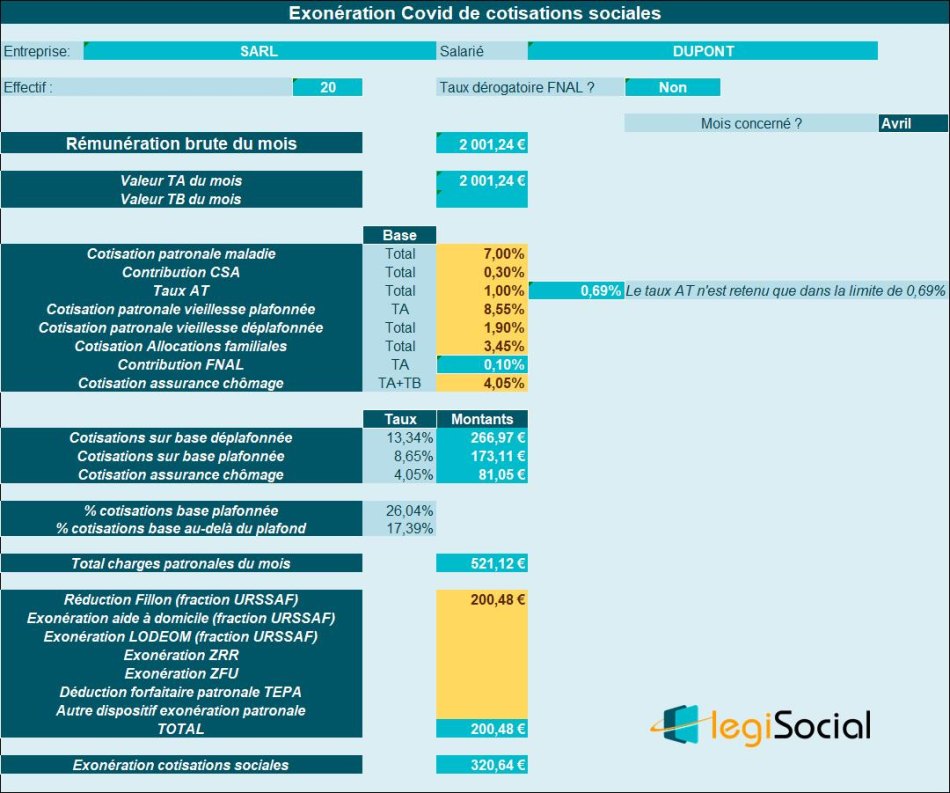

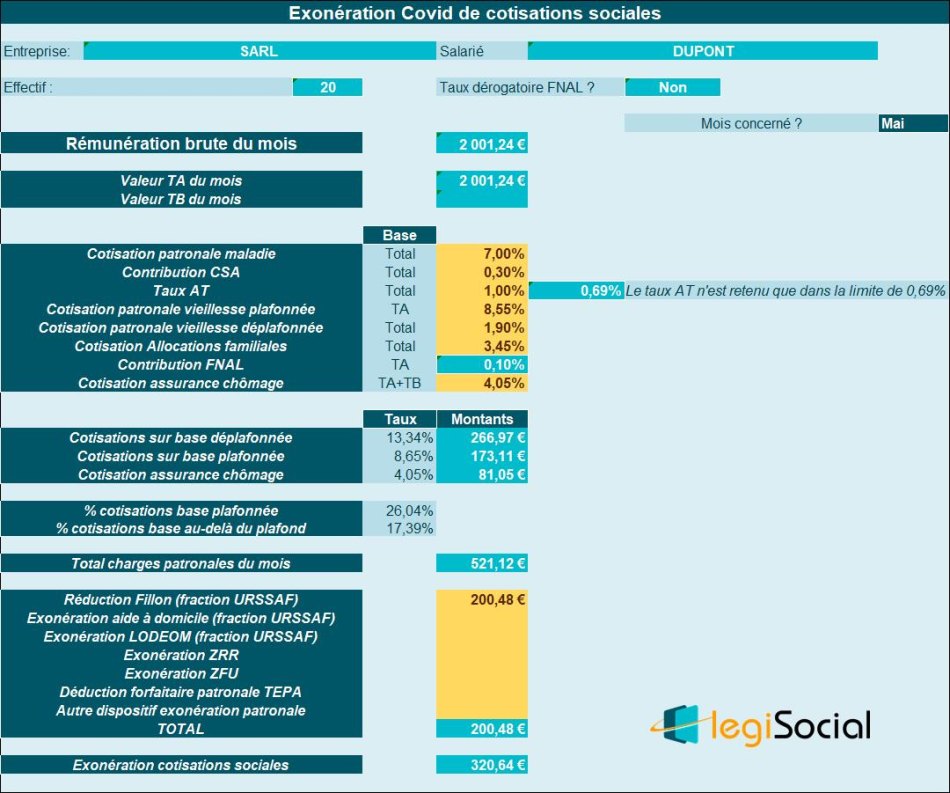

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- La rémunération brute soumise aux cotisations est de 001,24 € (soit 1,3 fois le Smic mensuel temps plein) ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur le mois de février 2020 uniquement.

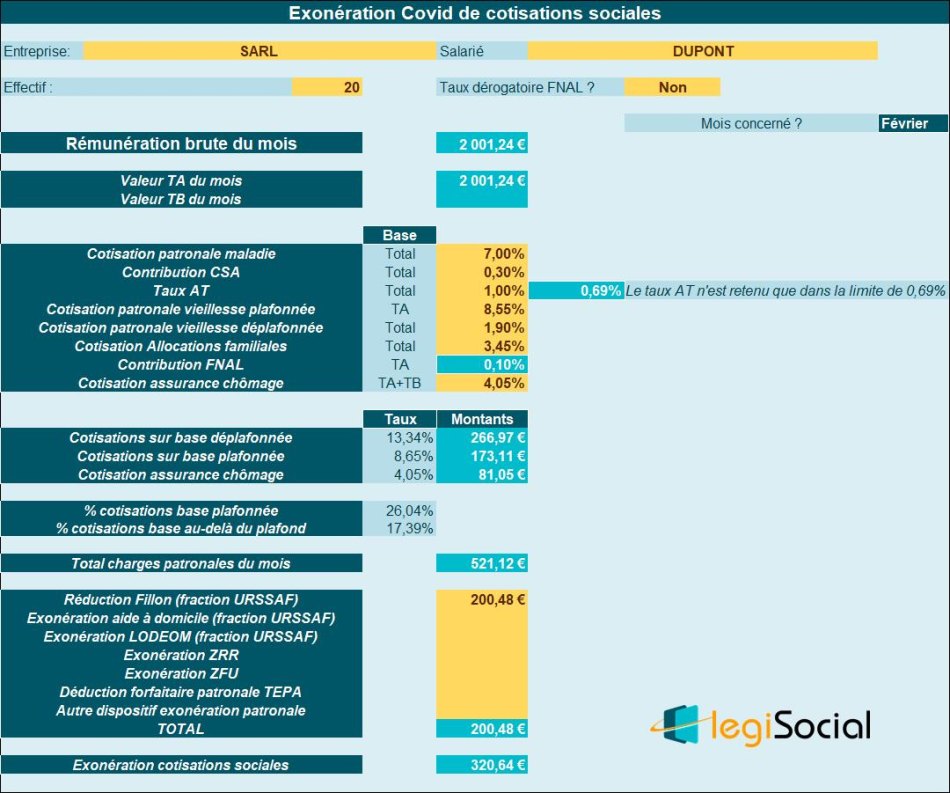

Montant de l’exonération Covid

Déduction exonération ou réduction

L’instruction nous confirme que :

- Dans le cas où une autre exonération ou réduction de cotisations s’applique sur les mêmes rémunérations ;

- Le montant de l’exonération est égal au montant des cotisations et contributions restant dues après application de ces autres exonérations ou réductions.

Précision importante :

- Lorsque ces exonérations sont applicables sur une base annualisée (comme la réduction Fillon ou l’exonération LODEOM par exemple) ;

- Le montant des cotisations et contributions restant dues est déterminé au vu du niveau d’exonération ou de réduction calculé pour chacun des mois ouvrant droit à l’exonération Covid, sans tenir compte de la valeur finale de l’exonération calculée au titre de ce mois compte tenu de la régularisation de la valeur de l’exonération au terme de l’exercice.

Chiffrage exonération Covid

- L’instruction nous confirme une exonération sur la base d’un taux de 26,04% (compte tenu de l’application des réductions de taux des cotisations d’allocations familiales et maladie) ;

- Cette exonération est appliquée après déduction de la réduction Fillon du mois, chiffrée à 200,52 € compte tenu de la rémunération du salarié ;

- Conduisant à une valeur de 320,60 € (pour être précis, une exonération de 1.282,40 € sur 4 mois d’application).

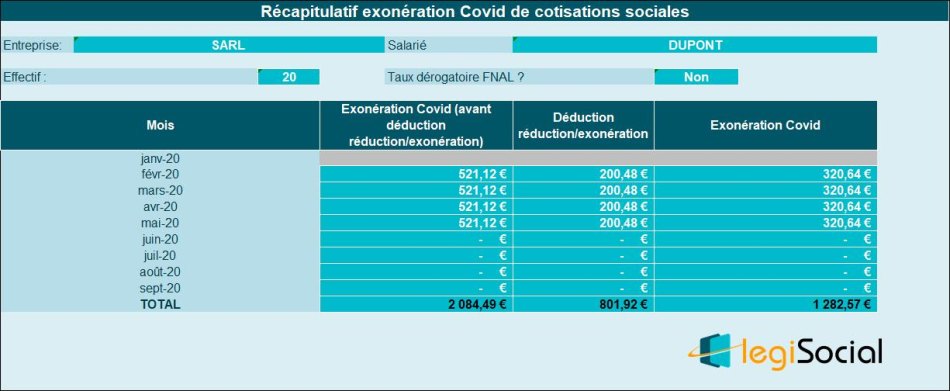

Nos chiffrages

Réduction Fillon du mois

- Nous avons supposé que la rémunération du salarié était stable depuis janvier 2020, soit à hauteur de 2.001,24 € ;

- Seule la fraction URSSAF de la réduction Fillon est prise en considération, soit 200,48 € (la circulaire indiquant la valeur de 200,52 €, soit un écart minime de 0,04€).

Exonération Covid

Explications

- L’exonération s’applique sur la base d’un taux de 26,04% (compte tenu de l’application des réductions de taux des cotisations d’allocations familiales et maladie) ;

- Cette exonération est appliquée après déduction de la réduction Fillon du mois, chiffrée à 200,48 € compte tenu de la rémunération du salarié ;

- Conduisant à une valeur de 320,64 € (au lieu de 320,60 € comme indiqué sur l’instruction, soit un écart minime de 0,04€).

Pourquoi cet écart de 0,04 € ?

Afin de déterminer le montant de l’exonération Covid, l’instruction détermine la réduction Fillon sur la base d’un coefficient C déterminé comme suit :

- C (0,2604/0,6) *[(1,6 * 151,67€*10,15€/2.001,24) -1], soit un taux de 10,02 % donnant lieu à une réduction Fillon de 10,02%*2.001,24 €= 200,52 €

Le « souci » est qu’en application de la répartition de la réduction Fillon (fraction URSSAF/fraction AGIRC-ARRCO), et dans le respect des directives de l’URSSAF sur son site, nous devons appliquer le calcul suivant :

Pour les entreprises de moins de 50 salariés :

- Pour l’Urssaf : (0,2604 / 0,3205) x montant global de la réduction ;

- Pour l’institution de retraite complémentaire : (0,0601 / 0,3205) x montant global de la réduction.

En conséquence, nos calculs sont les suivants :

Temps numéro 1 : détermination du montant global de la réduction :

- C (0,3205/0,6) *[(1,6 * 151,67€*10,15€/2.001,24) -1], soit un taux de 12,33 % donnant lieu à une réduction Fillon globale de 12,32%*2.001,24 €= 246,65 €

Temps numéro 2 : détermination de la fraction URSSAF :

- Fraction URSSAF= (0,2604 / 0,3205) x montant global de la réduction ;

- Soit présentement : (0,2604 / 0,3205) x 246,65 €= 200,48 € (nous retrouvons la différence de 0,04 € signalée plus haut).

Exemple numéro 4

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur les mois de février 2020 à mai 2020 uniquement ;

- La rémunération brute soumise aux cotisations est de 001,24 € (soit 1,3 fois le Smic mensuel temps plein) mais le salarié perçoit une prime de 2.000 € sur la période d’emploi de février 2020.

Montant de l’exonération Covid

Déduction exonération ou réduction

L’instruction nous confirme que :

- Dans le cas où une autre exonération ou réduction de cotisations s’applique sur les mêmes rémunérations ;

- Le montant de l’exonération est égal au montant des cotisations et contributions restant dues après application de ces autres exonérations ou réductions.

Précision importante :

- En cas d’écart significatif, les montants de l’exonération ainsi calculs pourront être rectifiés, après le calcul en fin d’année de la réduction Fillon applicable au titre de l’ensemble de l’année et des autres exonérations dont le calcul est annualisé pour tenir compte du niveau des cotisations effectivement dues compte tenu du coefficient de réduction calculé sur l’année.

Rémunérations versées

De janvier à mai (périodes d’emploi) sont versés les salaires suivants :

| Mois | Rémunération brute soumise à cotisations sociales |

| Janvier | 2.001,24 € |

| Février | 4.001,24 € |

| Mars | 2.001,24 € |

| Avril | 2.001,24 € |

| Mai | 2.001,24 € |

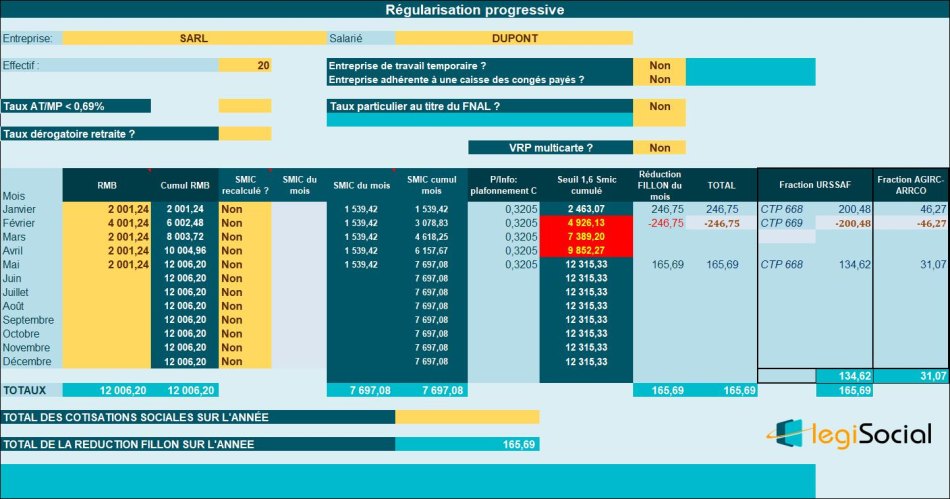

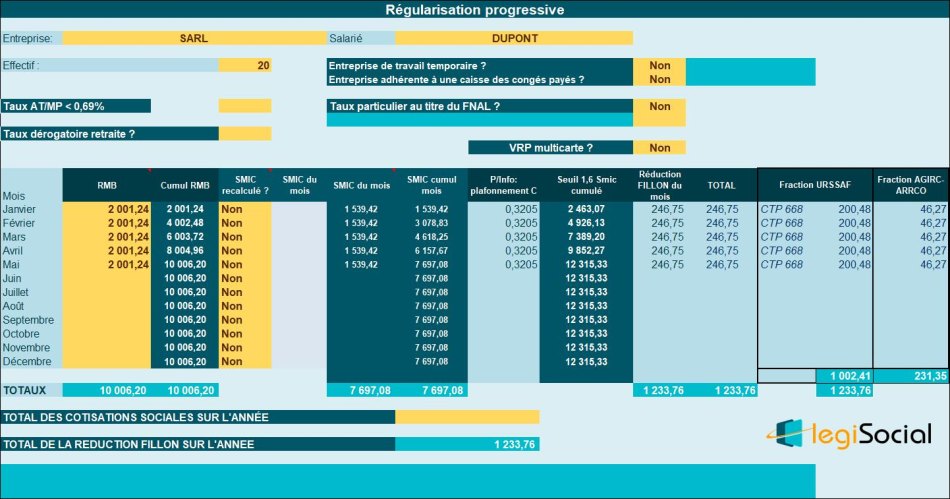

Chiffrage réduction Fillon

Compte tenu du fait que l’exonération Covid s’effectue après déduction des réductions de charges patronales (y compris les éventuelles régularisations), nous devons tenir compte des réductions Fillon déterminées comme suit (selon la méthode de régularisation progressive) :

| Mois | Réduction Fillon |

| Janvier | 200,52 € |

| Février | -200,52 € |

| Mars | Néant |

| Avril | Néant |

| Mai | 134,47 € |

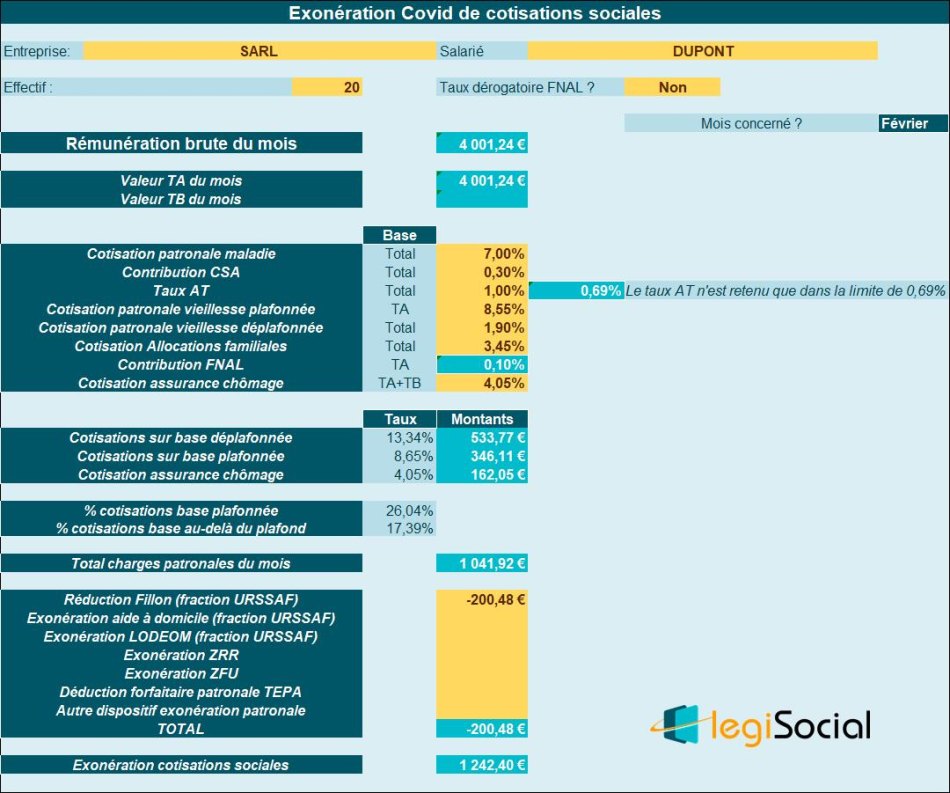

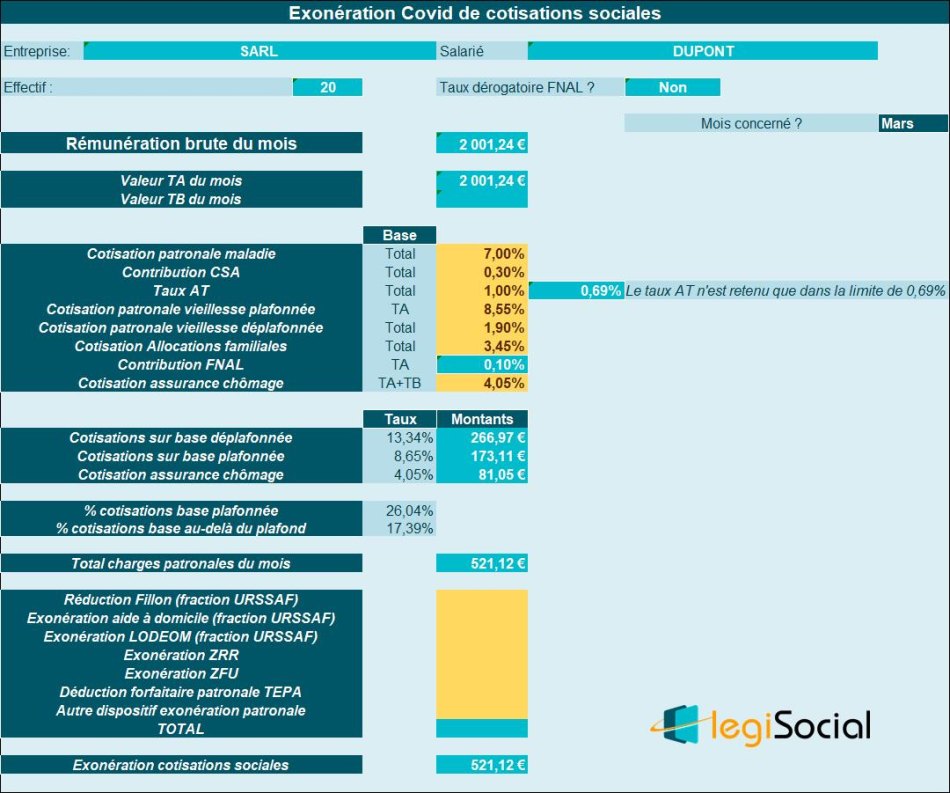

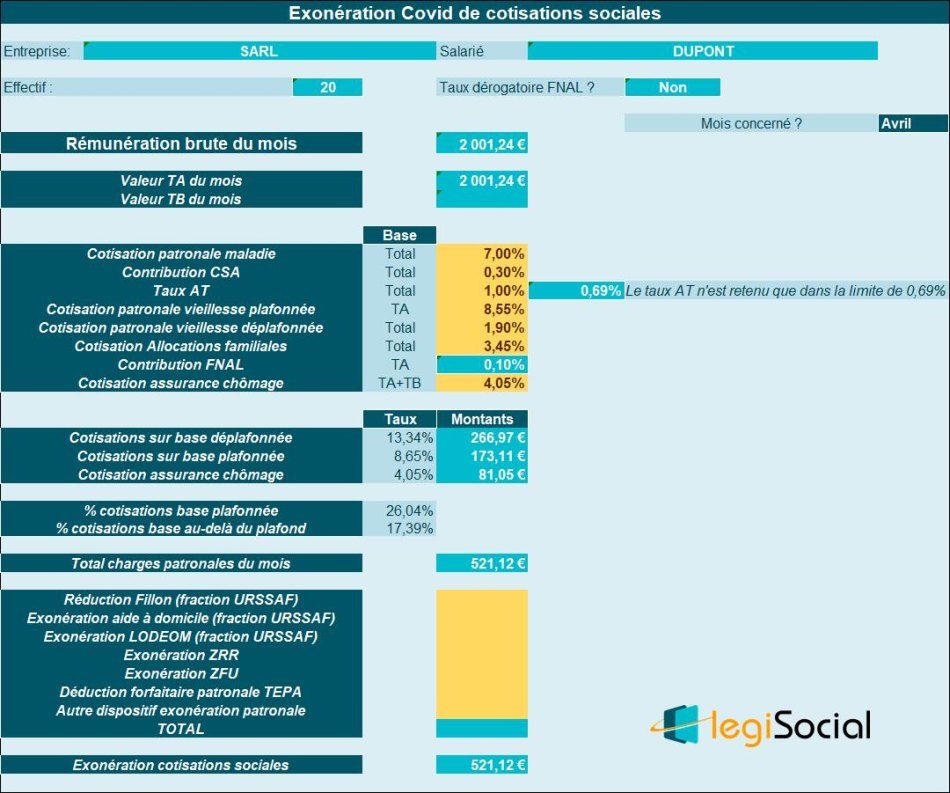

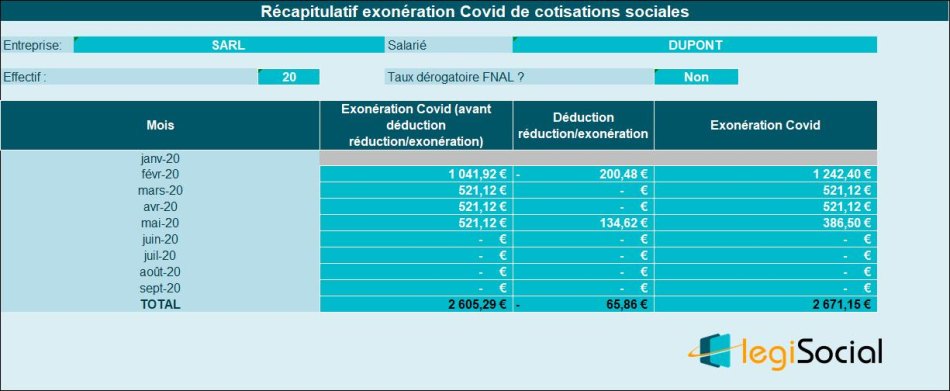

Chiffrage exonération Covid

- La rémunération brute n’excédant pas le PMSS cumulée, elle est alors déterminée sur la base d’un taux de 26,04% (compte tenu de l’application des réductions de taux des cotisations d’allocations familiales et maladie) ;

Le tableau de suivi est effectué en conséquence (de février à mai inclus) :

| Mois | Montant des cotisations avant déduction réduction Fillon | Réduction Fillon | Exonération Covid |

| Février | 1.041,92 € | -200,52 € | 1.242,44 € |

| Mars | 521,12 € | 0,00 € | 521,12 € |

| Avril | 521,12 € | 0,00 € | 521,12 € |

| Mai | 521,12 € | 134,47 € | 386,65 € |

| TOTAL | 2.671,33 € |

Nos chiffrages

Réduction Fillon

Compte tenu du contexte proposé, nous obtenons le tableau de suivi comme suit :

Exonération Covid

Sur le mois de février 2020, nous obtenons les résultats suivants :

Sur le mois de mars 2020, nous obtenons les résultats suivants :

Sur le mois d’avril 2020, nous obtenons les résultats suivants :

Sur le mois de mai 2020, nous obtenons les résultats suivants :

Nous permettant d’obtenir le tableau récapitulatif suivant :

Nous remarquerons que nous obtenons la valeur cumulée de 2.671,15 € (au lieu de 2.671,33 € comme indiquée sur l’instruction de la DSS, pour la raison expliquée précédemment à l’exemple chiffré numéro 3, ce qui donne lieu à une différence de 0,18 €).

Exemple numéro 4bis

Présentation du contexte

- Soit une entreprise comptant un effectif inférieur à 50 salariés ;

- Les taux de cotisations situées dans le champ du dispositif d’exonération sont celles de « droit commun » (le taux AT est supposé fixé à 1%, seul la valeur de 0,69% sera retenue dans le calcul de l’exonération) ;

- L’employeur appartient aux secteurs d’activité dit « S1 » ;

- Le salarié exerce son activité sur la base de la durée légale (aucune proratisation du PMSS n’est donc nécessaire) ;

- Le calcul est réalisé sur les mois de février 2020 à mai 2020 uniquement ;

- La rémunération brute soumise aux cotisations est de 001,24 € (soit 1,3 fois le Smic mensuel temps plein) mais le salarié perçoit une prime de 2.000 € sur la période d’emploi de juin 2020.

Montant de l’exonération Covid

Déduction exonération ou réduction

L’instruction nous confirme que :

- Dans le cas où une autre exonération ou réduction de cotisations s’applique sur les mêmes rémunérations ;

- Le montant de l’exonération est égal au montant des cotisations et contributions restant dues après application de ces autres exonérations ou réductions.

Précision importante :

- En cas d’écart significatif, les montants de l’exonération ainsi calculs pourront être rectifiés, après le calcul en fin d’année de la réduction Fillon applicable au titre de l’ensemble de l’année et des autres exonérations dont le calcul est annualisé pour tenir compte du niveau des cotisations effectivement dues compte tenu du coefficient de réduction calculé sur l’année.

Rémunérations versées

De janvier à mai (périodes d’emploi) sont versés les salaires suivants :

| Mois | Rémunération brute soumise à cotisations sociales |

| Janvier | 2.001,24 € |

| Février | 2.001,24 € |

| Mars | 2.001,24 € |

| Avril | 2.001,24 € |

| Mai | 2.001,24 € |

Chiffrage exonération Covid

L’instruction nous indique que compte tenu du fait que la prime n’est versée que sur juin (au lieu de février sur l’exemple 4) :

- Le montant de la réduction Fillon à déduire est alors constant de février à mai 2020 inclus ;

- Le montant de l’exonération est alors sur 4 mois de 1.282,40 €

Nos chiffrages

Réduction Fillon du mois

Compte tenu du contexte proposé, nous obtenons le tableau de suivi comme suit :

Exonération Covid

Sur le mois de février 2020, nous obtenons les résultats suivants :

Sur le mois de mars 2020, nous obtenons les résultats suivants :

Sur le mois d’avril 2020, nous obtenons les résultats suivants :

Sur le mois de mai 2020, nous obtenons les résultats suivants :

Nous permettant d’obtenir le tableau récapitulatif suivant :

Nous remarquerons que nous obtenons la valeur cumulée de 1.282,57 € (au lieu de 1.282,40 € comme indiquée sur l’instruction de la DSS, pour la raison expliquée précédemment à l’exemple chiffré numéro 3, ce qui donne lieu à une différence de 0,17 €).

Lien vers INSTRUCTION N° DSS/5B/SAFSL/2020/160 du 22 septembre 2020