Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

Préambule

- L’article 9 de la loi de financement de la Sécurité sociale pour 2021 a reconduit et adapté les mesures d’exonération et d’aide au paiement instaurées par la troisième loi de finances rectificative pour 2020.

- Le décret n° 2021-75 du 27 janvier 2021 précise les conditions d’application de cet article : les modalités de calcul de l’exonération et de l’aide au paiement sont reconduites ;

- Le calcul de l’aide au paiement des mandataires sociaux est cependant modifié.

Employeurs concernés

Sont éligibles au dispositif d’exonération, les employeurs appartenant à l’une des 2 catégories suivantes :

- Les employeurs de moins de 250 salariésexerçant leur activité dans les secteurs durement impactés par la crise sanitaire ;

- Les employeurs de moins de 50 salariésrelevant d’autres secteurs d’activité mais qui ont subi des mesures d’interdiction du public.

Employeurs de moins de 250 salariés

Secteurs S1 et S1bis

Le dispositif d’exonération bénéficie aux employeurs qui ont été particulièrement affectés par les conséquences économiques et financières de la propagation de l’épidémie de covid-19 et qui exercent leur activité principale.

Loi LFSS pour 2021, article 9 point I A et I B 1°

- Les employeurs visés sont ceux relevant des secteurs du tourisme, de l’hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l’évènementiel (dits « secteurs S1 »).

- Les employeurs dont les activités relèvent des secteurs dont l’activité dépend de celle des secteurs S1 (dits « secteurs S1bis »).

Secteur S1 (67 activités)

Les activités relevant des secteurs particulièrement affectés par les conséquences économiques et financières de la propagation de l’épidémie de covid-19 sont celles définies à l’annexe 1 du décret n° 2020-371 du 30 mars 2020, modifié par décret n°2020-1048 du 14 août 2020, par décret n°2020-1328 du 2 novembre 2020 et par décret n°2020-1620 du 19 décembre 2020, et suite aux annonces du Premier ministre du 10 décembre 2020 (par communiqué de presse du Ministère de l’Économie, des Finances et de la Relance du 11 décembre 2020, secteurs indiqués en fond jaune) soit :

Nota :

Cette liste comporte désormais 67 activité (au lieu de 66 selon la liste proposée par le Ministère de l’Économie, des Finances et de la Relance en date du 11 décembre 2020, faisant suite aux annonces du Premier ministre du 10 décembre 2020).

Est ainsi ajoutée l’activité suivante, par décret n°2020-1620 du 19 décembre 2020, JO du 20 décembre 2020 :

- Entreprises de covoiturage

- Téléphériques et remontées mécaniques

- Hôtels et hébergement similaire

- Hébergement touristique et autre hébergement de courte durée

- Terrains de camping et parcs pour caravanes ou véhicules de loisirs

- Restauration traditionnelle

- Cafétérias et autres libres-services

- Restauration de type rapide

- Services de restauration collective sous contrat, de cantines et restaurants d'entreprise

- Services des traiteurs

- Débits de boissons

- Projection de films cinématographiques et autres industries techniques du cinéma et de l'image animée

- Post-production de films cinématographiques, de vidéo et de programmes de télévision

- Distribution de films cinématographiques

- Conseil et assistance opérationnelle apportés aux entreprises et aux autres organisations de distribution de films cinématographiques en matière de relations publiques et de communication

- Location et location-bail d'articles de loisirs et de sport

- Activités des agences de voyage

- Activités des voyagistes

- Autres services de réservation et activités connexes

- Organisation de foires, évènements publics ou privés, salons ou séminaires professionnels, congrès

- Agences de mannequins

- Entreprises de détaxe et bureaux de change (changeurs manuels)

- Enseignement de disciplines sportives et d'activités de loisirs

- Arts du spectacle vivant, cirques

- Activités de soutien au spectacle vivant

- Création artistique relevant des arts plastiques

- Galeries d'art

- Artistes auteurs

- Gestion de salles de spectacles et production de spectacles

- Gestion des musées

- Guides conférenciers

- Gestion des sites et monuments historiques et des attractions touristiques similaires

- Gestion des jardins botaniques et zoologiques et des réserves naturelles

- Gestion d'installations sportives

- Activités de clubs de sports

- Activité des centres de culture physique

- Autres activités liées au sport

- Activités des parcs d'attractions et parcs à thèmes, fêtes foraines

- Autres activités récréatives et de loisirs

- Exploitations de casinos

- Entretien corporel

- Trains et chemins de fer touristiques

- Transport transmanche

- Entreprises de transport ferroviaire international de voyageurs

- Transport aérien de passagers

- Transport de passagers sur les fleuves, les canaux, les lacs, location de bateaux de plaisance

- Transports routiers réguliers de voyageurs

- Autres transports routiers de voyageurs

- Transport maritime et côtier de passagers

- Production de films et de programmes pour la télévision

- Production de films institutionnels et publicitaires

- Production de films pour le cinéma

- Activités photographiques

- Enseignement culturel

- Traducteurs - interprètes

- Prestation et location de chapiteaux, tentes, structures, sonorisation, photographie, lumière et pyrotechnie

- Transports de voyageurs par taxis et véhicules de tourisme avec chauffeur

- Location de courte durée de voitures et de véhicules automobiles légers

- Fabrication de structures métalliques et de parties de structures

- Régie publicitaire de médias

- Accueils collectifs de mineurs en hébergement touristique

- Agences artistiques de cinéma ;

- Fabrication et distribution de matériels scéniques, audiovisuels et évènementiels ;

- Exportateurs de films ;

- Commissaires d’exposition ;

- Scénographes d’exposition ;

- Magasins de souvenirs et de piété;

- Entreprises de covoiturage.

Secteur S1bis (114 secteurs)

Les activités relevant des secteurs dont l’activité dépend de celle des secteurs mentionnés au cas numéro 1 sont celles définies à l’annexe 2 du décret n° 2020-371 du 30 mars 2020, modifié par décret n°2020-1048 du 14 août 2020, par décret n°2020-1328 du 2 novembre 2020, et par décret n°2020-1620 du 19 décembre 2020, et suite aux annonces du Premier ministre du 10 décembre 2020 (par communiqué de presse du Ministère de l’Économie, des Finances et de la Relance du 11 décembre 2020, secteurs indiqués en fond jaune) soit :

Nota :

Cette liste comporte désormais 114 activité (au lieu de 116 selon la liste proposée par le Ministère de l’Économie, des Finances et de la Relance en date du 11 décembre 2020, faisant suite aux annonces du Premier ministre du 10 décembre 2020).

L’activité suivante, qui était auparavant proposée dans la liste S1 bis est transférée dans la liste des secteurs S1 :

- Entreprises de covoiturage

Les 2 activités suivantes sont modifiées comme suit :

- Médias locaux lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, du tourisme, du sport ou de la culture devient Médias locaux

- Correspondants locaux de presse lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises de l’événementiel, du tourisme, du sport ou de la culture devient Correspondants locaux de presse

L’activité suivante, qui était auparavant proposée dans la liste S1 bis n’est désormais plus proposée :

- Activités de vente de billets lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, du tourisme, du sport ou de la culture (activité qui ne figure plus dans la liste proposée par le décret n°2020-1620 du 19 décembre 2020)

- Culture de plantes à boissons

- Culture de la vigne

- Pêche en mer

- Pêche en eau douce

- Aquaculture en mer

- Aquaculture en eau douce

- Production de boissons alcooliques distillées

- Fabrication de vins effervescents

- Vinification

- Fabrication de cidre et de vins de fruits

- Production d'autres boissons fermentées non distillées

- Fabrication de bière

- Production de fromages sous appellation d'origine protégée ou indication géographique protégée

- Fabrication de malt

- Centrales d'achat alimentaires

- Autres intermédiaires du commerce en denrées et boissons

- Commerce de gros de fruits et légumes

- Horticulture

- Herboristerie/ / commerce de gros de fleurs et plans

- Commerce de gros de produits laitiers, œufs, huiles et matières grasses comestibles

- Commerce de gros de boissons

- Mareyage et commerce de gros de poissons, coquillages, crustacés

- Commerce de gros alimentaire spécialisé divers

- Commerce de gros de produits surgelés

- Commerce de gros alimentaire

- Commerce de gros non spécialisé

- Commerce de gros de textiles

- Intermédiaires spécialisés dans le commerce d'autres produits spécifiques

- Commerce de gros d'habillement et de chaussures

- Commerce de gros d'autres biens domestiques

- Commerce de gros de vaisselle, verrerie et produits d'entretien

- Commerce de gros de fournitures et équipements divers pour le commerce et les services

- Commerce de détail en magasin situé dans une zone touristique internationale mentionnée à l’article L. 3132-24 du code du travail, à l’exception du commerce alimentaire ou à prédominance alimentaire (hors commerce de boissons en magasin spécialisé), du commerce d’automobiles, de motocyles, de carburants, de charbons et combustibles, d’équipements du foyer, d’articles médicaux et orthopédiques et de fleurs, plantes, graines, engrais, animaux de compagnie et aliments pour ces animaux

- Blanchisserie-teinturerie de gros

- Stations-service

- Enregistrement sonore et édition musicale

- Editeurs de livres

- Services auxiliaires des transports aériens

- Services auxiliaires de transport par eau

- Boutique des galeries marchandes et des aéroports

- Autres métiers d'art

- Paris sportifs

- Activités liées à la production de matrices sonores originales, sur bandes, cassettes, CD, la mise à disposition des enregistrements, leur promotion et leur distribution

- Tourisme de savoir-faire : entreprises réalisant des ventes directement sur leur site de production, aux visiteurs et qui ont obtenu le label : « entreprise du patrimoine vivant » en application du décret n°2006-595 du 23 mai 2006 relatif à l'attribution du label « entreprise du patrimoine vivant » ou qui sont titulaires de la marque d’Etat « Qualité Tourisme TM » au titre de la visite d’entreprise ou qui utilisent des savoir-faire inscrits sur la liste représentative du patrimoine culturel immatériel de l'humanité prévue par la convention pour la sauvegarde du patrimoine culturel immatériel adoptée à Paris le 17 octobre 2003, dans la catégorie des « savoir-faire liés à l’artisanat traditionnel »

- Activités de sécurité privée

- Nettoyage courant des bâtiments

- Autres activités de nettoyage des bâtiments et nettoyage industriel

- Fabrication de foie gras

- Préparation à caractère artisanal de produits de charcuterie

- Pâtisserie

- Commerce de détail de viandes et de produits à base de viande en magasin spécialisé

- Commerce de détail de viande, produits à base de viandes sur éventaires et marchés

- Fabrication de vêtements de travail

- Reproduction d’enregistrements

- Fabrication de verre creux

- Fabrication d'articles céramiques à usage domestique ou ornemental

- Fabrication de coutellerie

- Fabrication d'articles métalliques ménagers

- Fabrication d'appareils ménagers non électriques

- Fabrication d’appareils d’éclairage électrique

- Travaux d’installation électrique dans tous locaux

- Aménagement de lieux de vente

- Commerce de détail de fleurs, en pot ou coupées, de compositions florales, de plantes et de graines

- Commerce de détail de livres sur éventaires et marchés

- Courtier en assurance voyage

- Location et exploitation d’immeubles non résidentiels de réception

- Conseil en relations publiques et communication

- Activités des agences de publicité

- Activités spécialisées de design

- Activités spécialisées, scientifiques et techniques diverses

- Services administratifs d’assistance à la demande de visas

- Autre création artistique

- Blanchisserie-teinturerie de détail

- Construction de maisons mobiles pour les terrains de camping

- Fabrication de vêtements de cérémonie, d’accessoires de ganterie et de chapellerie et de costumes pour les grands évènements

- Vente par automate

- Commerce de gros de viandes et de produits à base de viande

- Garde d’animaux de compagnie avec ou sans hébergement

- Fabrication de dentelle et broderie

- Couturiers

- Ecoles de français langue étrangère

- Commerce des vêtements de cérémonie, d’accessoires de ganterie et de chapellerie et de costumes pour les grands évènements

- Articles pour fêtes et divertissements, panoplies et déguisements

- Commerce de gros de vêtements de travail

- Antiquaires

- Equipementiers de salles de projection cinématographiques

- Entreprises artisanales réalisant au moins 50 % de leur chiffre d’affaires par la vente de leurs produits ou services sur les foires et salons

- Métiers graphiques, métiers d’édition spécifique, de communication et de conception de stands et d’espaces éphémères réalisant au moins 50 % de leur chiffre d’affaires avec une ou des entreprises du secteur de l’organisation de foires, d’évènements publics ou privés, de salons ou séminaires professionnels ou de congrès

- Prestation de services spécialisés dans l’aménagement et l’agencement des stands et lieux lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la production de spectacles, l’organisation de foires, d’évènements publics ou privés, de salons ou séminaires professionnels ou de congrès

- Activités immobilières, lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’organisation de foires, d’évènements publics ou privés, de salons ou séminaires professionnels ou de congrès.

- Entreprises de transport réalisant au moins 50 % de leur chiffre d’affaires avec une ou des entreprises du secteur de l’organisation de foires, d’évènements publics ou privés, de salons ou séminaires professionnels ou de congrès.

- Fabrication de linge de lit et de table lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’hôtellerie et de la restauration

- Fabrication de produits alimentaires lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration des secteurs de l’évènementiel, de l’hôtellerie ou de la restauration

- Fabrication d’équipements de cuisines lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration

- Installation et maintenance de cuisines lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration

- Elevage de pintades, de canards et d’autres oiseaux (hors volaille) lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration

- Prestations d’accueil lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel

- Prestataires d’organisation de mariage lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel ou de la restauration

- Location de vaisselle lorsque au moins 50 % du chiffre d’affaire est réalisé avec une ou des entreprises du secteur de l’organisation de foires, d’évènements publics ou privés, de salons ou séminaires professionnels ou de congrès

- Fabrication des nappes et serviettes de fibres de cellulose lorsque au moins 50 % du chiffre d’affaire est réalisé avec une ou des entreprises du secteur de la restauration

- Collecte des déchets non dangereux lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration

- Exploitations agricoles des filières dites festives lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de la restauration

- Activités des agences de presse lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, du tourisme, du sport ou de la culture

- Editeurs de presse lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur de l’événementiel

- Entreprises de conseil spécialisées lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur du sport

- Commerce de gros (commerce interentreprises) de matériel électrique lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur du sport

- Activités des agents et courtiers d’assurance lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur du sport

- Conseils pour les affaires et autres conseils de gestion lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur du sport

- Etudes de marchés et sondages lorsque au moins 50 % du chiffre d’affaires est réalisé avec une ou des entreprises du secteur du sport

- Activités des agences de placement de main-d’œuvre lorsque au moins 50 % du chiffre d'affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, de l’hôtellerie ou de la restauration

- Activités des agences de travail temporaire lorsque au moins 50 % du chiffre d'affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, de l’hôtellerie ou de la restauration

- Autres mises à disposition de ressources humaines lorsque au moins 50 % du chiffre d'affaires est réalisé avec une ou des entreprises du secteur de l’événementiel, de l’hôtellerie ou de la restauration

- Médias locaux

- Correspondants locaux

Conditions à remplir

Aucune condamnation

- Pour pouvoir bénéficier de l’aide, l’employeur ne doit pas avoir été condamné pour travail dissimulé au cours des 5 années précédentes

Loi LFSS pour 2021, article 9 point VI

2 autres conditions à remplir

Pour bénéficier effectivement de l’exonération, ces employeurs doivent, au cours du mois suivant celui au titre duquel l’exonération est applicable :

- Soit avoir fait l’objet de mesures d’interdiction d’accueil du public prises dans le cadre de l’état d’urgence sanitaire (fermetures administratives), à l’exception des activités de livraison, de retrait de commande ou de vente à emporter ;

- Soit avoir constaté une baisse de chiffre d’affaires d’au moins 50 %par rapport à la même période de l’année précédente (un décret prévoit, notamment pour les activités présentant une forte saisonnalité, les modalités d'appréciation de la baisse de chiffre d'affaires).

Nota :

Ces 2 conditions ne sont pas applicables aux clubs sportifs professionnels.

Loi LFSS pour 2021, article 9 point I E

Précisions

Pour bénéficier de l’exonération, les employeurs doivent, chaque mois suivant celui au titre duquel l’exonération est applicable, remplir les conditions d’éligibilité suivantes :

- Une fermeture administrative ou baisse du chiffre d’affaires d’au moins 50 % pour les employeurs de moins de 250 salariés des secteurs S1 et S1 bis (sauf pour les clubs sportifs professionnels).

Durée exonération

- L’exonération s’applique sur une durée maximale de 3 mois ;

- Et au plus tard pour les périodes d’emploi courant jusqu’au 30 novembre 2020.

Une prolongation de la période d’exonération pourra toutefois être décidée par décret.

Période d’emploi

Employeurs relevant du secteur S1

Le dispositif d’exonération s’applique, au titre de la période d’emploi comprise entre le :

- 1er septembre et le 30 novembre 2020, à condition que les entreprises exercent leur activité dans un lieu concerné par des mesures de couvre-feu (mesures de réglementation ou d’interdiction de la circulation des personnes ou d’accueil du public prises dans le cadre de l’état d’urgence sanitaire avant le 30 octobre 2020) ;

- 1er octobre et le 30 novembre 2020, pour les autres entreprises.

Employeurs relevant du secteur S1bis

Le dispositif d’exonération s’applique au titre de la période d’emploi comprise entre le :

- 1er septembre et le 30 novembre 2020.

Loi LFSS pour 2021, article 9 point I C

Critère d’effectif

Selon nous, les dispositions qui étaient en vigueur pour la « 1ère vague » s’appliquent de façon identique.

Sont concernées les entreprises, qui :

- Au 31 décembre 2019 justifient d’un effectif de moins de 250 salariés ;

- Ou pour les entreprises créées en 2020, d’un effectif au dernier jour du mois au cours duquel a été réalisée la première embauche est de moins de 250 salariés.

Information webinaire URSSAF 18 septembre 2020

Il a été précisé, à cette occasion que :

- L’effectif s’apprécie au niveau de l’entreprise, tous établissements confondus ;

- Et qu’il s’agit de l’effectif moyen annuelde l’entreprise notifié à l’employeur au début de l’année 2020, tel qu’il a été calculé par l’Urssaf à partir des données individuelles des DSN faites au long de l’année 2019 par l’employeur sur l’ensemble des établissements de l’entreprise ;

- Ce critère étant apprécié au niveau de l’entreprise, l’appartenance de cette dernière à un groupe de plus de 250 salariés est sans incidence, dès lors que l’entreprise a elle-même moins de 250 salariés.

Cotisations visées

- Cette exonération est appliquée sur les cotisations et contributions sociales patronales entrant dans le champ de la réduction générale, à l’exception des cotisations de retraite complémentaire;

- Elle porte sur ces cotisations patronales restant dues après application de la réduction générale ou de toute autre exonération totale ou partielle de cotisations sociales ou de taux spécifiques, d’assiettes et de montants forfaitaires de cotisations ;

- Cette exonération est cumulable avec l’ensemble de ces dispositifs.

Loi LFSS pour 2021, article 9 point I D

Liste cotisations concernées

Concrètement l’exonération porte donc sur les cotisations suivantes

| Cotisations patronales | Taux |

| Maladie | 7,00% (ou 13% si rémunération > 2,5 Smic mensuel) |

| CSA | 0,30% |

| Accidents du travail | 0,69% (part mutualisée uniquement) |

| Vieillesse | 8,55 % sur la totalité |

| Allocations familiales | 3,45% (ou 5,25% si rémunération > 3,5 Smic mensuel) |

| FNAL | 0,10% (entreprises moins de 50 salariés ou bénéficiant du dispositif d’atténuation atteinte ou franchissement de seuil) 0,50% (entreprises de 50 salariés et plus) |

| Assurance chômage | 4,05% |

Taux AT/MP retenu

Selon nous, les dispositions qui étaient en vigueur pour la « 1ère vague » s’appliquent de façon identique.

L’article 6 du décret n°2020-1103 du 1er septembre 2020 confirme que l’exonération prévue au I de l’article 65 de la loi du 30 juillet 2020 susvisée s’impute sur les cotisations dues au titre des accidents du travail et des maladies professionnelles dans la limite du taux prévu à l’article D. 241-2-4 du code de la sécurité sociale, à savoir le taux de 0,69% (taux retenu pour le calcul de la réduction Fillon).

Employeurs de moins de 50 salariés

Sont concernés les employeurs de moins de 50 salariés relevant d’autres secteurs d’activité mais qui ont subi des mesures d’interdiction du public.

Conditions à remplir

Sont éligibles au dispositif, les employeurs de moins de 50 salariés qui répondent de façon cumulative aux 2 conditions suivantes :

- Qui exercent leur activité principale dans d’autres secteurs que les secteurs S1 et S1 bis ;

- Et qui, au cours du mois suivant celui au titre duquel l’exonération est applicable, ont fait l’objet d’une interdiction d’accueil du publicaffectant de manière prépondérante la poursuite de leur activité, à l’exception des activités de livraison, de retraite de commande ou de vente à emporter.

Précisions

- Pour bénéficier de l’exonération, les employeurs doivent, chaque mois suivant celui au titre duquel l’exonération est applicable, remplir les conditions d’éligibilité, à savoir une fermeture administrative.

Cotisations visées

- Cette exonération est appliquée sur les cotisations et contributions sociales patronales entrant dans le champ de la réduction générale, à l’exception des cotisations de retraite complémentaire;

- Elle porte sur ces cotisations patronales restant dues après application de la réduction générale ou de toute autre exonération totale ou partielle de cotisations sociales ou de taux spécifiques, d’assiettes et de montants forfaitaires de cotisations ;

- Cette exonération est cumulable avec l’ensemble de ces dispositifs.

Loi LFSS pour 2021, article 9 point I A et B 2°

Liste cotisations concernées

Concrètement l’exonération porte donc sur les cotisations suivantes

| Cotisations patronales | Taux |

| Maladie | 7,00% (ou 13% si rémunération > 2,5 Smic mensuel) |

| CSA | 0,30% |

| Accidents du travail | 0,69% (part mutualisée uniquement) |

| Vieillesse | 8,55 % sur la totalité |

| Allocations familiales | 3,45% (ou 5,25% si rémunération > 3,5 Smic mensuel) |

| FNAL | 0,10% (entreprises moins de 50 salariés ou bénéficiant du dispositif d’atténuation atteinte ou franchissement de seuil) 0,50% (entreprises de 50 salariés et plus) |

| Assurance chômage | 4,05% |

Taux AT/MP retenu

L’article 6 du décret n°2020-1103 du 1er septembre 2020 confirme que l’exonération prévue au I de l’article 65 de la loi du 30 juillet 2020 susvisée s’impute sur les cotisations dues au titre des accidents du travail et des maladies professionnelles dans la limite du taux prévu à l’article D. 241-2-4 du code de la sécurité sociale, à savoir le taux de 0,69% (taux retenu pour le calcul de la réduction Fillon).

Période d’emploi

Le dispositif d’exonération s’applique au titre de la période d’emploi d’octobre 2020

Extrait publication URSSAF du 2 février 2021 :

Les entreprises éligibles relevant du secteur 2

Au titre de la période d’emploi d‘octobre 2020, sont concernés, les employeurs de moins de 50 salariés dont l’activité principale :

relève d’autres secteurs que ceux listés par le S1 ou S1bis ;

et qui ont fait l’objet d’une interdiction d’accueil du public affectant de manière prépondérante la poursuite de leur activité.

Entreprises situées dans les DOM

- Les employeurs établis dans les départements d’outre-mer où le confinement ne s’est pas appliqué peuvent quand même bénéficier de l’exonération pour les mêmes périodes d’emploi, comprises entre le 1er octobre et le 30 novembre 2020.

Périodes d’exonération : prolongation éventuelle

La loi prévoit qu’un décret pourra toutefois prolonger les périodes d’exonération :

- Au plus tard jusqu’au dernier jour du mois au cours duquel l’état d’urgence sanitaire prendra fin (donc, en l’état actuel des textes, jusqu’au 28 février 2021 inclus) ;

- Ou, pour les employeurs pour lesquels l’interdiction d’accueil du public aurait été prolongée au-delà de cette date, jusqu’au dernier jour du mois au cours duquel l’interdiction d’accueil du public prendra fin.

Le cas échéant, ce décret précisera les conditions dans lesquelles ceux des employeurs dont l’activité resterait particulièrement affectée par les conséquences économiques et financières de la propagation de l’épidémie de covid-19 ou par les mesures d’interdiction d’accueil du public pourront continuer de bénéficier de tout ou partie de l’exonération. Ce décret pourra notamment retenir, dans ce cadre, une condition de baisse de chiffre d’affaires supérieure à 50 %.

Loi LFSS pour 2021, article 9 point IX

Extrait de la loi LFSS pour 2021 :

Article 9

I. - A. - Les employeurs mentionnés au B du présent I bénéficient, dans les conditions prévues au présent article, d'une exonération totale des cotisations et contributions sociales mentionnées au I de l'article L. 241-13 du code de la sécurité sociale, à l'exception des cotisations affectées aux régimes de retraite complémentaire légalement obligatoires, dues au titre des rémunérations des salariés mentionnés au II du même article L. 241-13, déterminées en application de l'article L. 242-1 du même code ou de l'article L. 741-10 du code rural et de la pêche maritime.

B. - Sont éligibles à l'exonération prévue au A :

1° Les employeurs dont l'effectif est inférieur à deux cent cinquante salariés qui ont été particulièrement affectés par les conséquences économiques et financières de la propagation de l'épidémie de covid-19 et qui exercent leur activité principale :

a) Dans les secteurs du tourisme, de l'hôtellerie, de la restauration, du sport, de la culture, du transport aérien, de l'évènementiel ;

b) Dans des secteurs d'activités dont l'activité dépend de celle de ceux mentionnés au a du présent 1°.

Le bénéfice de l'exonération est réservé à ceux parmi ces employeurs qui, au cours du mois suivant celui au titre duquel l'exonération est applicable, ont fait l'objet de mesures d'interdiction d'accueil du public, à l'exception des activités de livraison, de retrait de commande ou de vente à emporter, prises dans le cadre de l'état d'urgence sanitaire en application de l'article L. 3131-15 du code de la santé publique ou qui ont constaté une baisse de chiffre d'affaires d'au moins 50 % par rapport à la même période de l'année précédente. Un décret prévoit, notamment pour les activités présentant une forte saisonnalité, les modalités d'appréciation de la baisse de chiffre d'affaires ;

2° Les employeurs dont l'effectif est inférieur à cinquante salariés, qui exercent leur activité principale dans d'autres secteurs que ceux mentionnés au 1° du présent B et qui, au cours du mois suivant celui au titre duquel l'exonération est applicable, ont fait l'objet d'une interdiction d'accueil du public affectant de manière prépondérante la poursuite de leur activité, à l'exception des activités de livraison, de retraite de commande ou de vente à emporter.

C. - L'exonération prévue au présent article est applicable aux cotisations et contributions dues par les employeurs mentionnés au 1° du B au titre des périodes d'emploi courant à compter du 1er septembre 2020 à condition, pour ceux mentionnés au a du même 1°, qu'ils exercent leur activité dans un lieu concerné par les mesures de réglementation ou d'interdiction de la circulation des personnes ou d'accueil du public prises dans le cadre de l'état d'urgence sanitaire en application de l'article L. 3131-15 du code de la santé publique avant le 30 octobre 2020. Pour les employeurs exerçant dans un lieu concerné par ces mesures à compter du 30 octobre, y compris pour ceux établis dans les départements d'outre-mer où ces mesures ne sont pas applicables, l'exonération prévue au présent article est applicable aux cotisations et contributions dues au titre des périodes d'emploi courant à compter du 1er octobre 2020.

Cette exonération est applicable pour une période maximale de trois mois, et au plus tard pour les périodes d'emploi courant jusqu'au 30 novembre 2020.

D. - L'exonération est appliquée sur les cotisations et contributions sociales mentionnées au présent I restant dues après application de toute exonération totale ou partielle de cotisations sociales, de taux spécifiques, d'assiettes ou de montants forfaitaires de cotisations. Elle est cumulable avec l'ensemble de ces dispositifs.

E. - Pour les clubs sportifs professionnels, le bénéfice de l'exonération applicable au titre des périodes d'emploi prévues au C n'est pas soumis aux conditions mentionnées au dernier alinéa du 1° du B.

II. - Les employeurs mentionnés au I du présent article bénéficient d'une aide au paiement de leurs cotisations et contributions sociales, égale à 20 % du montant des rémunérations des salariés mentionnés au II de l'article L. 241-13 du code de la sécurité sociale, déterminées en application de l'article L. 242-1 du même code ou de l'article L. 741-10 du code rural et de la pêche maritime, dues au titre des périodes d'emploi mentionnées au C du I du présent article.

L'aide est imputable sur l'ensemble des sommes dues aux organismes de recouvrement mentionnés aux articles L. 213-1 et L. 752-4 du code de la sécurité sociale et à l'article L. 725-3 du code rural et de la pêche maritime ainsi qu'à l'organisme mentionné au e de l'article L. 5427-1 du code du travail au titre des années 2020 et 2021, après application de l'exonération mentionnée au I du présent article et de toute autre exonération totale ou partielle applicable. Pour l'application des articles L. 131-7, L 133-4-2 et L. 242-1-1 du code de la sécurité sociale, cette aide est assimilée à une mesure de réduction.

L'aide n'est pas applicable aux rémunérations au titre des périodes d'emploi pour lesquelles s'applique l'aide prévue au II de l'article 65 de la loi n° 2020-935 du 30 juillet 2020 de finances rectificative pour 2020.

III. - Lorsqu'ils satisfont aux conditions d'activité principale, de lieu d'exercice de l'activité et de fermeture ou de baisse de chiffre d'affaires mentionnées au I du présent article, les travailleurs indépendants mentionnés à l'article L. 611-1 du code de la sécurité sociale qui n'ont pas exercé l'option prévue à l'article L. 613-7 du même code et les travailleurs non-salariés agricoles mentionnés aux articles L. 722-4 et L. 781-9 du code rural et de la pêche maritime bénéficient d'une réduction des cotisations et contributions de sécurité sociale. Le montant de la réduction est fixé, pour chacun de ces secteurs, par décret.

Cette réduction peut porter, dans des conditions prévues par décret, sur les cotisations dues au titre de l'année 2020 ou de l'année suivante. Elle s'applique dans la limite des montants dus aux organismes de recouvrement mentionnés aux articles L. 213-1 et L. 752-4 du code de la sécurité sociale et à l'article L. 723-1 du code rural et de la pêche maritime au titre de cet exercice. Pour déduire de leurs cotisations provisionnelles mentionnées à l'article L. 131-6-2 du code de la sécurité sociale exigibles la réduction prévue au premier alinéa du présent III, les travailleurs indépendants peuvent appliquer au revenu estimé qu'ils déclarent en application de l'avant-dernier alinéa de l'article L. 131-6-2 du code de la sécurité sociale un abattement dont le montant est fixé par décret. Les majorations de retard prévues au même avant-dernier alinéa ne sont pas applicables au titre des revenus de l'année 2021.

Dans les mêmes conditions, et lorsque l'entreprise dont ils sont mandataires satisfait aux conditions d'effectif mentionnées au I du présent article, les mandataires sociaux mentionnés aux 11°, 12°, 13°, 22° et 23° de l'article L. 311-3 du code de la sécurité sociale ou aux 8° et 9° de l'article L. 722-20 du code rural et de la pêche maritime bénéficient d'une réduction des cotisations et contributions dues au titre de l'année 2020 ou de l'année 2021, dont le montant et les modalités d'imputation sur les sommes dues sont fixées par décret.

IV. - Lorsqu'ils satisfont aux conditions d'activité principale, de lieu d'exercice de l'activité et de fermeture ou baisse du chiffre d'affaires mentionnées au I, les travailleurs indépendants relevant du dispositif mentionné à l'article L. 613-7 du code de la sécurité sociale peuvent déduire des montants de chiffre d'affaires ou de recettes déclarés au titre des échéances mensuelles ou trimestrielles de l'année 2021 les montants correspondant au chiffre d'affaires ou aux recettes réalisés au titre des périodes mentionnées au C du I du présent article.

V. - Lorsqu'ils satisfont à la condition de baisse de chiffre d'affaires mentionnée au I, appréciée au regard de la baisse de l'assiette déclarée aux organismes de recouvrement mentionnés à l'article L. 213-1 du code de la sécurité sociale, les artistes-auteurs mentionnés à l'article L. 382-1 du même code bénéficient d'une réduction des cotisations et contributions de sécurité sociale. Le montant de la réduction est fixé par décret et tient compte de leur revenu artistique en 2019, dans les conditions prévues au V de l'article 65 de la loi n° 2020-935 du 30 juillet 2020 précitée. Ce montant tient également compte du niveau de la baisse de chiffre d'affaires, appréciée sur l'ensemble de l'année 2020.

Cette réduction peut porter, dans des conditions prévues par décret, sur les cotisations dues au titre de l'année 2020 ou de l'année suivante.

VI. - Le cotisant ne peut bénéficier des dispositions des I à IV du présent article en cas de condamnation en application des articles L. 8221-1, L. 8221-3 et L. 8221-5 du code du travail au cours des cinq années précédentes.

VII. - Le présent article est applicable à Mayotte et à Saint-Pierre-et-Miquelon, sous réserve des adaptations liées aux modalités d'application du régime de sécurité sociale dans ces collectivités.

VIII. - L'article 65 de la loi n° 2020-935 du 30 juillet 2020 de finances rectificative pour 2020 est ainsi modifié :

1° A la première phrase du second alinéa du II, les mots : « de l'année 2020 » sont remplacés par les mots : « des années 2020 et 2021 » ;

2° Le VI est ainsi modifié :

a) Le premier alinéa est ainsi rédigé :

« VI. - Sans préjudice des dispositions des I à III du présent article, les employeurs ou les travailleurs indépendants peuvent bénéficier de plans d'apurement conclus avec les organismes de recouvrement. » ;

b) Le deuxième alinéa est ainsi modifié :

- à la première phrase, les mots : « 30 juin » sont remplacés par les mots : « 31 décembre » ;

- à la fin de la seconde phrase, la date : « 31 octobre 2020 » est remplacée par la date : « 30 septembre 2021 » ;

- est ajoutée une phrase ainsi rédigée : « Pour les travailleurs non-salariés agricoles, ces plans peuvent inclure les dettes constatées au 30 avril 2021. » ;

-

c) La première phrase du quatrième alinéa est ainsi rédigée : « Les directeurs des organismes de recouvrement peuvent adresser des propositions de plans d'apurement jusqu'à trois mois après les dates mentionnées au deuxième alinéa du présent VI. » - Un décret peut prolonger les périodes prévues au C du I au plus tard jusqu'au dernier jour du mois au cours duquel l'état d'urgence sanitaire prend fin ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée au delà de cette date, jusqu'au dernier jour du mois au cours duquel l'interdiction d'accueil du public prend fin. Le cas échéant, ce décret précise les conditions dans lesquelles ceux des employeurs mentionnés au B du même I dont l'activité reste particulièrement affectée par les conséquences économiques et financières de la propagation de l'épidémie de covid-19 ou par les mesures d'interdiction d'accueil du public peuvent continuer de bénéficier de tout ou partie des réductions ou des aides prévues au présent article. Ce décret peut notamment retenir, dans ce cadre, une condition de baisse de chiffre d'affaires supérieure à celle prévue audit I. Il peut également reporter les dates mentionnées au deuxième alinéa du VI de l'article 65 de la loi n° 2020-935 du 30 juillet 2020 précitée au plus tard jusqu'au dernier jour de la période d'emploi du mois suivant la fin de l'état d'urgence sanitaire.

Récapitulatif

| Critères | Périodes d’exonération Covid-19 | |

| 1 | Employeurs de moins de 250 salariés qui exercent leur activité principale dans le secteur S1 |

|

| 2 | Employeurs de moins de 250 salariés qui exercent leur activité principale dans le secteur S1 bis |

|

| 3 | Employeurs de moins de 50 salariés qui exercent leur activité principale hors des secteurs S1 et S1 bis |

|

Le décret du 27 janvier 2021

Ce décret fixe les modalités de l’exonération covid « 2ème vague » instauré par la loi de financement de la sécurité sociale pour 2021.

Présentation générale

Le décret n°2021-75 du 27 janvier 2021 :

- Définit les conditions de mise en œuvre, notamment les secteurs d'activités éligibles et les modalités d'appréciation de la condition de baisse du chiffre d'affaires, des dispositifs d'exonération et d'aide au paiement des cotisations et contributions sociales pour les employeurs, travailleurs indépendants et artistes-auteurs dont l'activité est particulièrement affectée par la crise sanitaire, prévus par l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 de financement de la sécurité sociale pour 2021 ;

- Détermine également les montants des réductions de cotisations accordées aux travailleurs indépendants et aux artistes-auteurs.

Entrée en vigueur

Les dispositions du décret s'appliquent :

- Aux cotisations et contributions dues, pour les employeurs, au titre des périodes définies aux I et II de l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 de financement de la sécurité sociale pour 2021 pour les employeurs ;

- Et aux cotisations et contributions dues au titre de 2020 et 2021 pour les travailleurs indépendants et les artistes-auteurs.

Imputation « AT/MP » de l’exonération

L’article 1 du décret confirme que l’exonération Covid s’impute sur :

- Les cotisations dues au titre des accidents du travail et des maladies professionnelles dans la limite du taux prévu à l'article D. 241-2-4 du code de la sécurité sociale ;

- Soit au taux de 0,69% au titre des périodes d’emploi de l’année 2020;

- Soit au taux de 0,70% au titre des périodes d’emploi de l’année 2021.

Appréciation seuils d’effectif

Les seuils d’effectifs indiqués dans la LFSS pour 2021 :

- Sont appréciés conformément aux dispositions du I de l'article L. 130-1 du code de la sécurité sociale.

En d’autres termes, il convient de se référer à l’effectif annuel moyen de l’année précédente calculé au niveau de l’entreprise, tous établissements confondus.

Concrètement :

- S’agissant de période d’emploi 2020, hors cas des entreprises nouvelles, c’est donc l’effectif sécurité sociale 2019 qui sert de référence.

Gel durant 5 années consécutives

Néanmoins, le dispositif de lissage des effets de seuil sur 5 ans prévu par le code de la sécurité sociale, issu des dispositions de la loi PACTE, n’est ici pas applicable.

Activités éligibles

Entreprises de moins de 250 salariés

Sont éligibles au dispositif d’exonération Covid (et d’aide au paiement par ailleurs), les entreprises dont les activités sont situées :

- Dans la liste des secteurs, dite secteurs S1 (définies à l’annexe 1 du décret du 30 mars 2020 dans sa version en vigueur au 1er janvier 2021) ;

- Dans la liste des secteurs, dite secteurs S1bis (définies à l’annexe 2 du décret du 30 mars 2020 dans sa version en vigueur au 1er janvier 2021).

La précision est d’importance, car elle vise ici « à figer » les listes des secteurs S1 et S1bis, car l’éligibilité renvoie vers la version des listes au 1er janvier 2021, excluant ainsi les secteurs d’activités qui pourraient être ajoutés dans les listes S1 et S1 bis.

Entreprises de moins de 50 salariés

Pour les employeurs de moins de 50 salariés, relevant de secteurs autres que ceux fixés dans les listes « S1 » ou « S1bis », l’éligibilité au disposition d’exonération Covid (et d’aide au paiement) répond aux conditions suivantes :

- Avoir qui ont fait l’objet d’une interdiction d’accueillir du public affectant de manière prépondérante l’exercice de leur activité, à l’exception des activités de livraison, de retrait de commande (type « click and collect ») ou de vente à emporter, en application du décret n° 2020-1310 du 29 octobre 2020 prescrivant les mesures générales nécessaires pour faire face à l'épidémie de covid-19 dans le cadre de l'état d'urgence sanitaire ;

- Ou dont l’exercice de l’activité n’a pas été autorisé en application de ce même décret.

Concrètement, nous retrouvons ici les commerces, qualifiés parfois de « non essentiels » …

Perte de CA

Afin de bénéficier du dispositif d’exonération Covid (et aide au paiement), les employeurs de moins de 250 salariés, situés dans les secteurs S1 ou S1 bis, doivent répondre à des conditions relatives à une baisse du CA :

- D’au moins 50% par rapport à la même période de l’année précédente.

Le décret n°2021-75 du 27 janvier 2021 précise, dans son article 4, que la condition de baisse de 50 % du chiffre d'affaires mensuel peut être appréciée, au choix du bénéficiaire :

- Par rapport au chiffre d'affaires du même mois de l'année précédente ;

- Au chiffre d'affaires mensuel moyen de l'année 2019 ;

- Ou, pour les entreprises créées en 2020, par rapport au montant mensuel moyen du chiffre d'affaires réalisé entre la date de création de l'entreprise et le 31 août 2020.

La condition est également considérée comme satisfaite :

- Lorsque la baisse de chiffre d'affaires mensuel par rapport à la même période de l'année précédente représente au moins 15 % du chiffre d'affaires de l'année 2019 ;

- Ou, pour les entreprises créées en 2019, du chiffre d'affaires de l'année 2019 ramené sur 12 mois.

Cas des ETT

L’article 5 du décret apporte les précisions suivantes concernant les ETT (Entreprises de Travail Temporaire) :

- Les entreprises de travail temporaire bénéficient, pour chaque mission, du dispositif d’exonération Covid (et d’aide au paiement) ;

- Lorsque les entreprises utilisatrices auxquelles elles sont liées par un contrat de mise à disposition remplissent les conditions permettant leur éligibilité au dispositif.

Toutefois, l'effectif pris en compte pour apprécier cette condition est celui de l'entreprise de travail temporaire.

Plusieurs entreprises utilisatrices

- Pour les salariés en contrat de travail temporaire mis à disposition auprès de plusieurs entreprises utilisatrices au cours des périodes d'emploi visées par le dispositif ;

- Le bénéfice de l'exonération et de l'aide au paiement est apprécié pour chaque mission.

Groupements d’employeurs

L’article 6 du décret apporte les précisions suivantes concernant les groupements d’employeurs :

- Les conditions requises pour le bénéfice du dispositif d’exonération (et d’aide au paiement) ;

- A savoir les conditions liées aux secteurs d’activité, à l’effectif et à la baisse du CA ;

- Sont appréciées au niveau du groupement.

Nota :

- Auparavant, la réglementation prévoyait que les groupements d’employeurs bénéficiaient de ces dispositifs lorsque leur effectif respectait les seuils de 250 et 10 salariés et que la convention collective applicable à leurs salariés correspondait à un secteur d’activité éligible.

Cas des entreprises « contrôlantes »

L’article 7 du décret apporte les précisions suivantes concernant les entreprises qui contrôlent, au sens de l'article L. 233-3 du code du commerce, une ou plusieurs sociétés commerciales qui sont chacune éligibles aux dispositifs d’exonération Covid et d’aide au paiement :

- Ces entreprises « contrôlantes » sont éligibles de l’exonération (et de l’aide au paiement) ;

- Lorsque la somme de leurs salariés et des salariés des entités liées respecte la condition d'effectif (à savoir : moins de 250 salariés ou moins de 50 salariés).

Entreprises exclues

Selon l’article 8 du décret sont exclues du dispositif d’exonération Covid (et d’aide au paiement) :

- Les établissements de crédit ou des sociétés de financement ;

- Ainsi que les entreprises qui n’étaient pas en difficulté au 31 décembre 2019.

Dérogation

- Les entreprises de moins de 50 salariés dont le chiffre d'affaires annuel ou le total de bilan annuel n'excède pas 10 millions d'euros ;

- Et qui étaient considérés comme « entreprise en difficulté » au 31 décembre 2019 ;

- Peuvent, par exception, bénéficier des dispositifs d’exonération Covid (et d’aide au paiement) ;

- Dès lors qu'elles ne font pas l'objet d'une procédure collective d'insolvabilité et ne bénéficient pas d'une aide au sauvetage ou d'une aide à la restructuration.

Montant maximale exonération Covid et aide au paiement

L’article 8 du décret rappelle que le montant cumulé perçu par l'employeur au titre des dispositifs d’exonération Covid et d’aide au paiement :

- Ne peut excéder 800.000 €.

Ce montant est porté à :

- 120.000 € pour les employeurs dont l'activité principale relève du secteur de la pêche et de l'aquaculture ;

- 100.000 € pour ceux dont l'activité principale relève du secteur de la production agricole primaire.

Périodes d’emploi concernées

La loi de financement de la sécurité sociale pour 2021, avait prévu qu’un décret pourrait prolonger les périodes d’emploi ouvrant droit aux dispositifs d’exonération Covid et d’aide au paiement.

Extrait LFSS pour 2021 :

Article 9 (…)

-

- Un décret peut prolonger les périodes prévues au C du I au plus tard jusqu'au dernier jour du mois au cours duquel l'état d'urgence sanitaire prend fin ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée au delà de cette date, jusqu'au dernier jour du mois au cours duquel l'interdiction d'accueil du public prend fin. Le cas échéant, ce décret précise les conditions dans lesquelles ceux des employeurs mentionnés au B du même I dont l'activité reste particulièrement affectée par les conséquences économiques et financières de la propagation de l'épidémie de covid-19 ou par les mesures d'interdiction d'accueil du public peuvent continuer de bénéficier de tout ou partie des réductions ou des aides prévues au présent article. Ce décret peut notamment retenir, dans ce cadre, une condition de baisse de chiffre d'affaires supérieure à celle prévue audit I. Il peut également reporter les dates mentionnées au deuxième alinéa du VI de l'article 65 de la loi n° 2020-935 du 30 juillet 2020 précitée au plus tard jusqu'au dernier jour de la période d'emploi du mois suivant la fin de l'état d'urgence sanitaire.

L’article 11 du décret confirme ces dispositions, indiquant ainsi que :

Les employeurs situés dont l’activité se situe dans les secteurs S1 ou S1 bis (ainsi que les clubs sportifs professionnels) peuvent bénéficier des dispositifs d’exonération Covid et d’aide au paiement :

- Pour les périodes d’emploi courant jusqu’au 31 décembre 2020 (au lieu du 30 novembre 2020 précédemment) ;

- Ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée au-delà de cette date, jusqu'au dernier jour du mois précédant celui de l'autorisation d'accueil du public.

Mandataires sociaux

L’article 9 du décret indique, au point I, que le montant de la réduction au titre du dispositif d’aide au paiement est fixé à 600 € pour chaque mois au titre duquel le travailleur indépendant satisfait aux conditions d’éligibilité.

Plus loin, l’article 9, au point V, confirme que ces dispositions sont applicables :

- Aux mandataires sociaux mentionnés au dernier alinéa du III de l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 susvisée (*) ;

- Dès lors que l'entreprise dont ils sont mandataires leur a versé une rémunération au titre du mois d'éligibilité ;

- La réduction s'impute sur les montants de cotisations et contributions dus au titre des années 2020 et 2021.

(*)

Sont précisément visés les cas suivants :

- Les gérants de sociétés à responsabilité limitée et de sociétés d'exercice libéral à responsabilité limitée à condition que lesdits gérants ne possèdent pas ensemble plus de la moitié du capital social, étant entendu que les parts appartenant, en toute propriété ou en usufruit, au conjoint, au partenaire lié par un pacte civil de solidarité et aux enfants mineurs non émancipés d'un gérant sont considérées comme possédées par ce dernier ;

- Les présidents du conseil d'administration, les directeurs généraux et les directeurs généraux délégués des sociétés anonymes et des sociétés d'exercice libéral à forme anonyme et les directeurs généraux et les directeurs généraux délégués des institutions de prévoyance, des unions d'institutions de prévoyance et des sociétés de groupe assurantiel de protection sociale ;

- Les membres des sociétés coopératives de production ainsi que les gérants, les directeurs généraux, les présidents du conseil d'administration et les membres du directoire des mêmes coopératives lorsqu'ils perçoivent une rémunération au titre de leurs fonctions et qu'ils n'occupent pas d'emploi salarié dans la même société ;

- Les dirigeants des associations remplissant les conditions prévues au deuxième alinéa du d du 1° du 7 de l'article 261 du code général des impôts ;

- Les présidents et dirigeants des sociétés par actions simplifiées et des sociétés d'exercice libéral par actions simplifiées.

Sociétés civiles immobilières

Décret du 1er septembre 2020

L’article 7 du décret n°2020-1103 du 1er septembre 2020, avait indiqué que n’ouvraient pas droit aux dispositifs d’exonération Covid et aide au paiement :

- Les sociétés civiles immobilières.

Extrait du décret n°2020-1103 :

Article 7

L'exonération et l'aide au paiement bénéficient uniquement aux entreprises, personnes morales ou physiques, qui :

- ne sont pas des sociétés civiles immobilières ;

- ne sont pas des établissements de crédit ou des sociétés de financement ;

- n'étaient pas déjà en difficulté au 31 décembre 2019 au sens de l'article 2 du règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité.

L’article 12 du décret n°2021-75 limite désormais cette exclusion aux :

- Établissements de crédit ou des sociétés de financement ;

- Ainsi que les entreprises qui n’étaient pas en difficulté au 31 décembre 2019.

Concrètement, les sociétés civiles immobilières ne sont désormais plus exclues.

Décret n° 2021-75 du 27 janvier 2021 relatif à l'application des mesures concernant les cotisations et contributions sociales des entreprises, travailleurs indépendants et artistes-auteurs mentionnées à l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 de financement de la sécurité sociale pour 2021

Article 1

L'exonération prévue au I de l'article 9 de la loi du 14 décembre 2020 de financement de la sécurité sociale pour 2021 susvisée s'impute sur les cotisations dues au titre des accidents du travail et des maladies professionnelles dans la limite du taux prévu à l'article D. 241-2-4 du code de la sécurité sociale.Article 2

Les seuils d'effectifs prévus à l'article 9 de la loi du 14 décembre 2020 susvisée sont appréciés conformément aux dispositions du I de l'article L. 130-1 du code de la sécurité sociale.

Article 3

- - Pour l'application du 1° du B du I de l'article 9 de la loi du 14 décembre 2020 susvisée :

1° Les activités relevant des secteurs mentionnés au a de ce 1° sont celles définies à l'annexe 1 du décret du 30 mars 2020 susvisé dans sa version en vigueur au 1er janvier 2021 ;

2° Les activités relevant des secteurs mentionnés au b de ce 1° sont celles définies à l'annexe 2 du décret du 30 mars 2020 susvisé dans sa version en vigueur au 1er janvier 2021.

- - Le 2° du B du I de ce même article s'applique à l'ensemble des employeurs dont l'effectif est inférieur à cinquante salariés, autres que ceux mentionnés au I, qui ont fait l'objet d'une interdiction d'accueil du public affectant de manière prépondérante l'exercice de leur activité, à l'exception des activités de livraison, de retrait de commande ou de vente à emporter, en application du décret n° 2020-1310 du 29 octobre 2020 prescrivant les mesures générales nécessaires pour faire face à l'épidémie de covid-19 dans le cadre de l'état d'urgence sanitaire. Ces dispositions sont également applicables aux activités dont l'exercice n'a pas été autorisé en application de ce même décret.

Article 4

- - Pour le bénéfice des dispositions des I à IV de l'article 9 de la loi du 14 décembre 2020 susvisée, la condition de baisse de 50 % du chiffre d'affaires mensuel peut être appréciée, au choix du bénéficiaire, par rapport au chiffre d'affaires du même mois de l'année précédente, au chiffre d'affaires mensuel moyen de l'année 2019 ou, pour les entreprises créées en 2020, par rapport au montant mensuel moyen du chiffre d'affaires réalisé entre la date de création de l'entreprise et le 31 août 2020.

II. - La condition est également considérée comme satisfaite lorsque la baisse de chiffre d'affaires mensuel par rapport à la même période de l'année précédente représente au moins 15 % du chiffre d'affaires de l'année 2019 ou, pour les entreprises créées en 2019, du chiffre d'affaires de l'année 2019 ramené sur douze mois.Article 5

Les entreprises de travail temporaire bénéficient, pour chaque mission, des dispositions des I et II de l'article 9 de la loi du 14 décembre 2020 susvisée lorsque les entreprises utilisatrices auxquelles elles sont liées par un contrat de mise à disposition remplissent les conditions mentionnées au B du I du même article. Toutefois, l'effectif pris en compte pour apprécier cette condition est celui de l'entreprise de travail temporaire.

Pour les salariés en contrat de travail temporaire mis à disposition auprès de plusieurs entreprises utilisatrices au cours des périodes d'emploi mentionnées au C du I du même article, le bénéfice de l'exonération et de l'aide au paiement est apprécié pour chaque mission.Article 6

Pour les groupements d'employeur mentionnés à l'article L. 1253-1 du code du travail, les conditions mentionnées à l'article 9 de la loi du 14 décembre 2020 susvisée liées au secteur d'activité, à l'effectif et à la baisse de chiffre d'affaires prises en compte pour déterminer l'éligibilité au dispositif sont appréciées au niveau du groupement.Article 7

Les entreprises qui contrôlent, au sens de l'article L. 233-3 du code du commerce, une ou plusieurs sociétés commerciales qui sont chacune éligibles aux dispositifs prévus au I et au II de l'article 9 de la loi du 14 décembre 2020 susvisée bénéficient également de ces dispositifs lorsque la somme de leurs salariés et des salariés des entités liées respecte la condition d'effectif fixée au 1° ou au 2° du B du I du même article.Article 8

- - Peuvent bénéficier des dispositions du I de l'article 9 de la loi du 14 décembre 2020 susvisée les employeurs qui :

1° Ne sont pas des établissements de crédit ou des sociétés de financement ;

2° Ne remplissaient pas, au 31 décembre 2019, les conditions pour être considérées comme « entreprise en difficulté », au sens du règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité.

Les entreprises de moins de 50 salariés dont le chiffre d'affaires annuel ou le total de bilan annuel n'excède pas 10 millions d'euros et qui étaient considérés comme « entreprise en difficulté » au 31 décembre 2019 peuvent, par exception, bénéficier des dispositifs prévus au I et au II de l'article 9 précité dès lors qu'elles ne font pas l'objet d'une procédure collective d'insolvabilité et ne bénéficient pas d'une aide au sauvetage ou d'une aide à la restructuration.

II. - Le montant cumulé perçu par l'employeur au titre des dispositions des I et II de l'article 9 de la loi du 14 décembre 2020 susvisée et aux I et II de l'article 65 de la loi du 30 juillet 2020 de finances rectificative pour 2020 susvisée ne peut excéder 800 000 euros. Ce montant s'élève à 120 000 euros pour les employeurs dont l'activité principale relève du secteur de la pêche et de l'aquaculture et à 100 000 euros pour ceux dont l'activité principale relève du secteur de la production agricole primaire. (…)Article 9

I. - Le montant de la réduction de cotisations et contributions prévue au III de l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 susvisée est fixé à 600 euros pour chaque mois au titre duquel le travailleur indépendant satisfait aux conditions fixées au I de ce même article 9.(…)

V. - Le I est applicable aux mandataires sociaux mentionnés au dernier alinéa du III de l'article 9 de la loi n° 2020-1576 du 14 décembre 2020 susvisée, dès lors que l'entreprise dont ils sont mandataires leur a versé une rémunération au titre du mois d'éligibilité. La réduction s'impute sur les montants de cotisations et contributions dus au titre des années 2020 et 2021. (…)Article 11

I. - Les employeurs mentionnés au 1° du B du I de l'article 9 de la loi du 14 décembre 2020 susvisée, y compris les clubs sportifs professionnels, bénéficient des dispositions prévues à ce même article et par le présent décret pour les périodes d'emploi courant jusqu'au 31 décembre 2020 ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée au-delà de cette date, jusqu'au dernier jour du mois précédant celui de l'autorisation d'accueil du public.

II. - Les dispositions du I sont applicables dans les mêmes conditions aux travailleurs indépendants mentionnés à l'article L. 611-1 du code de la sécurité sociale, aux travailleurs non-salariés agricoles mentionnés aux articles L. 722-4 et L. 781-9 du code rural et de la pêche maritime et aux mandataires sociaux mentionnés aux 11°, 12°, 13°, 22° et 23° de l'article L. 311-3 du code de la sécurité sociale ou aux 8° et 9° de l'article L. 722-20 du code rural et de la pêche maritime qui satisfont aux conditions au 1° du B du I de l'article 9 de la loi du 14 décembre 2020 susvisée.Article 12

Le décret du 1er septembre 2020 susvisé est ainsi modifié :

1° Le 1° et le 2° du I de l'article 1er sont complétés par les mots suivants : « dans sa version en vigueur au 1er janvier 2021 » ;

2° L'article 5 est ainsi rédigé :

« Art. 5.-Pour les groupements d'employeur mentionnés à l'article L. 1253-1 du code du travail, les conditions liées au secteur d'activité, à l'effectif et à la baisse de chiffre d'affaires prises en compte pour déterminer l'éligibilité au dispositif sont appréciées au niveau du groupement. » ;

3° Le deuxième alinéa de l'article 7 est supprimé.

La publication URSSAF du 2 février 2021

Dans sa publication du 2 février 2021, l’URSSAF apporte de nombreuses précisions.

Imputation exonération covid sur cotisations AT/MP

Ainsi que nous pouvions l’imaginer, l’exonération covid s’impute sur les contributions patronales situées dans le champ de la réduction Fillon (à l’exception des contributions patronales de retraite complémentaire) et concernant les cotisations dues au titre des accidents du travail et des maladies professionnelles, s’impute dans la limite du taux prévu à l'article D. 241-2-4 du code de la sécurité sociale ;

- Soit au taux de 0,69% au titre des périodes d’emploi de l’année 2020;

- Soit au taux de 0,70% au titre des périodes d’emploi de l’année 2021.

Extrait publication URSSAF du 2 février 2021 :

Bon à savoir

L'exonération s'impute sur les cotisations AT-MP dans la limite du taux mutualisé de cotisations d’accidents du travail qui est porté à 0,70 % à compter du 1er janvier 2021.

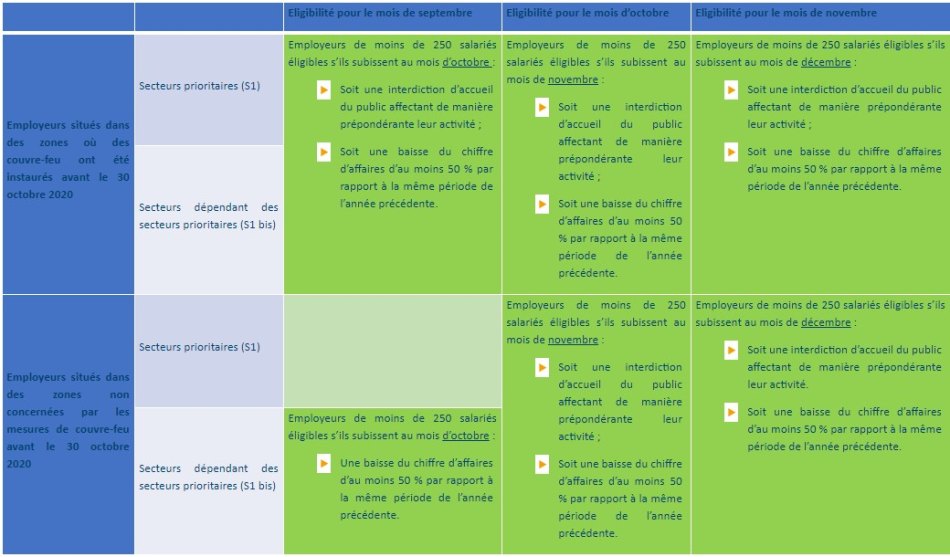

Éligibilité des entreprises situées dans les secteurs S1 ou S1bis

Au titre des périodes d’emploi courant à compter du 1er septembre 2020 ou du 1er octobre 2020 (selon qu’elles soient ou non concernées par les mesures de réglementation ou d’interdiction de la circulation des personnes ou d’accueil du public prises dans le cadre de l’état d’urgence sanitaire avant le 30 octobre 2020), sont concernés les employeurs de moins de 250 salariés qui exercent leur activité principale :

- Soit dans les secteurs du tourisme, de l’hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l’évènementiel (secteurs dits S1) ;

- Soit dans les secteurs dont l’activité dépend de celle des secteurs mentionnés à l’alinéa précédent (secteurs dits S1bis).

Le bénéfice de l’exonération est réservé à ceux parmi ces employeurs qui, au cours du mois suivant celui au titre duquel l’exonération est applicable :

- Soit fait l’objet de mesures d’interdiction d’accueil du public prises dans le cadre de l’état d’urgence sanitaire ;

- Soit ont constaté une baisse de chiffre d’affaires d’au moins 50 % par rapport à la même période de l’année précédente.

Remarque : les clubs sportifs professionnels ne sont pas soumis à la condition d’interdiction d’accueil du public ou à la condition de baisse de Chiffre d’Affaires.

Extrait publication URSSAF du 2 février 2021 :

Au titre des périodes d’emploi courant à compter du 1er septembre 2020 ou du 1er octobre 2020, sont concernés les employeurs de moins de 250 salariés qui exercent leur activité principale :

soit dans les secteurs du tourisme, de l’hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l’évènementiel (secteurs dits S1) ;

soit dans les secteurs dont l’activité dépend de celle des secteurs mentionnés à l’alinéa précédent (secteurs dits S1bis).

Le bénéfice de l’exonération est réservé à ceux parmi ces employeurs qui, au cours du mois suivant celui au titre duquel l’exonération est applicable :

soit fait l’objet de mesures d’interdiction d’accueil du public prises dans le cadre de l’état d’urgence sanitaire ;

soit ont constaté une baisse de chiffre d’affaires d’au moins 50 % par rapport à la même période de l’année précédente.

Remarque : les clubs sportifs professionnels ne sont pas soumis à la condition d’interdiction d’accueil du public ou à la condition de baisse de Chiffre d’Affaires.

Composition des listes secteurs S1 et S1 bis

- Les secteurs S1 et S1 bis sont ceux listés aux annexes 1 et 2 du décret n° 2020-1310 du 29 octobre 2020 (la publication URSSAF indique 30 mars 2020 par erreur)dans sa version en vigueur au 1er janvier 2021 ;

- Il est donc tenu compte des élargissements de secteurs d’activité éligibles actés, en dernier lieu par les décrets n° 2020-1620 et n° 2020-1770 des 19 décembre 2020 et 30 décembre 2020.

Extrait publication URSSAF du 2 février 2021 :

Bon à savoir

Les secteurs S1 et S1 bis sont ceux listés aux annexes 1 et 2 du décret n° 2020-1310 du 30 mars 2020 dans sa version en vigueur au 1er janvier 2021.

Il est donc tenu compte des élargissements de secteurs d’activité éligibles actés, en dernier lieu par les décrets n° 2020-1620 et n° 2020-1770 des 19 décembre 2020 et 30 décembre 2020.

Cet élargissement des secteurs est rétroactif pour le bénéfice des mesures s’appliquant à compter du 1er février 2020.

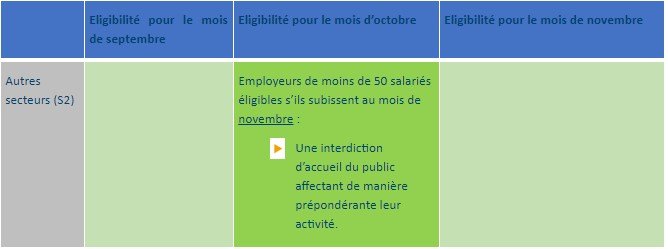

Entreprises de moins de 50 salariés

Concernant les entreprises de moins de 50 salariés (rappelons que les dispositions issues de la 3ème loi de finances rectificative ne visaient que les entreprises de moins de 10 salariés), l’URSSAF confirme que les employeurs dont l’activité principale relève d’autres secteurs que ceux listés par le S1 ou S1 bis, ce que l’URSSAF appelle « Secteur 2 », la période d’emploi visée par le dispositif d’exonération Covid est celle du mois d’octobre 2020 (entérinant au passage la publication de net-entreprises que nous avions interrogé, pensant que le dispositif concernait les mois d’octobre et novembre 2020).

Extrait publication URSSAF du 2 février 2021 :

Les entreprises éligibles relevant du secteur 2

Au titre de la période d’emploi d‘octobre 2020, sont concernés, les employeurs de moins de 50 salariés dont l’activité principale :

relève d’autres secteurs que ceux listés par le S1 ou S1bis ;

et qui ont fait l’objet d’une interdiction d’accueil du public affectant de manière prépondérante la poursuite de leur activité.

Aide au paiement mandataires sociaux

Les mandataires sociaux visés aux 11°, 12°, 13°, 22° et 23° de l’article L311-3 du code de la Sécurité sociale (*) peuvent bénéficier d’une réduction de cotisations et contributions sociales d’un montant de 600 € par mois.

- Pour cela, l’entreprise dont ils sont mandataires doit leur avoir versé une rémunération au titre du mois d’éligibilité ;

- Les conditions relatives au secteur d’activité, à l’interdiction d’accueil du public, à l’effectif, à la baisse de chiffre d’affaires s’appliquent également pour déterminer l’éligibilité des mandataires sociaux à l’aide au paiement ;

- Cette réduction prend la forme de l’aide au paiement des cotisations et sera déclarée sur le code type personnel (CTP) 051.

(*)

Sont précisément visés les cas suivants :

- Les gérants de sociétés à responsabilité limitée et de sociétés d'exercice libéral à responsabilité limitée à condition que lesdits gérants ne possèdent pas ensemble plus de la moitié du capital social, étant entendu que les parts appartenant, en toute propriété ou en usufruit, au conjoint, au partenaire lié par un pacte civil de solidarité et aux enfants mineurs non émancipés d'un gérant sont considérées comme possédées par ce dernier ;

- Les présidents du conseil d'administration, les directeurs généraux et les directeurs généraux délégués des sociétés anonymes et des sociétés d'exercice libéral à forme anonyme et les directeurs généraux et les directeurs généraux délégués des institutions de prévoyance, des unions d'institutions de prévoyance et des sociétés de groupe assurantiel de protection sociale ;

- Les membres des sociétés coopératives de production ainsi que les gérants, les directeurs généraux, les présidents du conseil d'administration et les membres du directoire des mêmes coopératives lorsqu'ils perçoivent une rémunération au titre de leurs fonctions et qu'ils n'occupent pas d'emploi salarié dans la même société ;

- Les dirigeants des associations remplissant les conditions prévues au deuxième alinéa du d du 1° du 7 de l'article 261 du code général des impôts ;

- Les présidents et dirigeants des sociétés par actions simplifiées et des sociétés d'exercice libéral par actions simplifiées.

Extrait publication URSSAF du 2 février 2021 :

L’aide au paiement des mandataires

Les mandataires sociaux visés aux 11°, 12°, 13°, 22° et 23° de l’article L311-3 du code de la Sécurité sociale peuvent bénéficier d’une réduction de cotisations et contributions sociales d’un montant de 600 € par mois.

Pour cela, l’entreprise dont ils sont mandataires doit leur avoir versé une rémunération au titre du mois d’éligibilité.

Les conditions relatives au secteur d’activité, à l’interdiction d’accueil du public, à l’effectif, à la baisse de chiffre d’affaires s’appliquent également pour déterminer l’éligibilité des mandataires sociaux à l’aide au paiement.

Cette réduction prend la forme de l’aide au paiement des cotisations et sera déclarée sur le code type personnel (CTP) 051.

Période d’emploi

La publication URSSAF du 2 février 2021 fait un renvoi vers la publication de net-entreprises, actualisée en dernier lieu le 29 janvier 2021 :

Nous remarquerons au passage que le présent tableau n’acte pas l’éligibilité au titre du mois de décembre 2020, pourtant confirmée par la publication URSSAF qui indique :

Pour la période d’emploi de septembre 2020

Pour la période d’emploi de septembre

Sont concernés :

les employeurs relevant du secteur S1 situés sur des zones où un couvre-feu a été instauré avant le 30 octobre 2020, s’ils remplissent la condition d’interdiction d’accueil du public ou de baisse de chiffre d’affaire sur la période d’octobre ;

et les employeurs du secteur S1 bis dont l’activité est dépendante de celle des secteurs S1 quelle que soit leur implantation géographique, s’ils remplissent la condition d’interdiction d’accueil du public ou s’ils ont subi une baisse de chiffre d’affaires d’au moins 50 % sur le mois d’octobre

Pour la période d’emploi 1er octobre jusqu’au 31 décembre 2020

Pour les employeurs relevant des secteurs S1 ou S1 bis exerçant dans un lieu concerné par les mesures de restrictions prises à effet du 30 octobre :

Les mesures sont applicables aux cotisations et contributions dues au titre des périodes d’emploi courant à compter du 1er octobre 2020 et jusqu’au 31 décembre 2020.

Employeurs des secteurs S1 et S1 bis

Employeurs des secteurs S2 (activité principale hors secteurs S1 et S1 bis)

Employeurs pour lesquels l’interdiction d’accueil du public est prolongée

La publication URSSAF du 2 février 2021 confirme que, concernant :

- Les employeurs pour lesquels l’interdiction d’accueil du public est prolongée au-delà de cette date (à savoir le 31 décembre 2020) ;

- Ils bénéficient des mesures jusqu’au dernier jour du mois précédant celui de l'autorisation d'accueil du public.

Exemple :

- Si l’accueil du public était rétabli le 15 mars 2021 ;

- Le bénéfice de l’exonération covid serait alors applicable aux périodes d’emploi allant jusqu’au 28 février 2021.

Publication site net-entreprises du 23 février 2021

Le site net-entreprises actualise, une fois encore, sa publication concernant les modalités déclaratives de l’exonération Covid, précisant notamment à cette occasion que :

- Les entreprises de moins de 250 salariés, dont l’activité principale se situe dans les secteurs S1 ou S1 bis;

- Ouvrent droit à l’application de l’exonération Covid au titre de la période d’emploi de janvier 2021, sous réserve que l’interdiction d’accueil du public ait été prolongée au-delà du 31 janvier 2021.

Publication site net-entreprises, mise à jour du 23/02/2021, fiche n°2348

Le décret du 3 juin 2021

Le décret n°2021-709 du 3 juin 2021 (publié au JO du 4) a pour objet :

- De prolonger les mesures d'exonération et d'aide au paiement des cotisations et contributions sociales des entreprises et travailleurs indépendants affectés par la crise sanitaire

C’est ainsi que les dispositions contenues dans le décret s’appliquent :

- Aux cotisations et contributions dues, pour les employeurs, au titre des périodes d'emploi de mars et avril 2021;

- Et aux cotisations et contributions dues au titre de 2020 et 2021 pour les travailleurs indépendants.

A ce titre, les modifications suivantes sont apportées au décret n°2021-75 du 27 janvier 2021 :

Modification article 4

Version selon décret n°2021-75 du 27 janvier 2021

- Pour le bénéfice des dispositions des I à IV de l'article 9 de la loi du 14 décembre 2020 (NDLR : exonération covid et aide au paiement) ;

- La condition de baisse de 50 % du CA mensuel peut être appréciée, au choix du bénéficiaire :

- Par rapport au CA du même mois de l'année précédente ;

- Par rapport au CA mensuel moyen de l'année 2019 ;

- Ou, pour les entreprises créées en 2020, par rapport au montant mensuel moyen du CA réalisé entre la date de création de l'entreprise et le 31 août 2020.

Nouvelle version depuis le décret n°2021-709 du 3 juin 2021

Un nouvel alinéa est ajouté à l’article 4, indiquant que :

- La condition de baisse de 50 % du chiffre d'affaires peut continuer, en 2021, à être appréciée par rapport au chiffre d'affaires du même mois de l'année 2019, lorsque cette comparaison est plus favorable pour l'entreprise qu'une appréciation par rapport au même mois de l'année précédente.

Modification article 11

Version selon décret n°2021-75 du 27 janvier 2021

L’article 11 du décret, modifié par ailleurs par l’article 1 du décret n°2021-430 du 12 avril 2021, indique que :

- Les employeurs mentionnés au B du I de l'article 9 de la loi du 14 décembre 2020 (NDLR : à savoir les employeurs de moins de 250 salariés dont l’activité se situe dans les secteurs S1 ou S1 bis, et les employeurs de moins de 50 salariés situés hors des secteurs S1 ou S1 bis), y compris les clubs sportifs professionnels, bénéficient des dispositions prévues à ce même article et par le présent décret pour les périodes d'emploi courant jusqu'au 28 février 2021 ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée, jusqu'au dernier jour du mois précédant celui de l'autorisation d'accueil du public.

Nouvelle version depuis le décret n°2021-709 du 3 juin 2021

L’article 11 est modifié, la date du 28 février 2021 étant remplacée par le 30 avril 2021.

L’article 11 est désormais ainsi libellé :

- Les employeurs mentionnés au B du I de l'article 9 de la loi du 14 décembre 2020 (NDLR : à savoir les employeurs de moins de 250 salariés dont l’activité se situe dans les secteurs S1 ou S1 bis, et les employeurs de moins de 50 salariés situés hors des secteurs S1 ou S1 bis), y compris les clubs sportifs professionnels, bénéficient des dispositions prévues à ce même article et par le présent décret pour les périodes d'emploi courant jusqu'au 30 avril 2021. ou, pour les employeurs pour lesquels l'interdiction d'accueil du public aurait été prolongée, jusqu'au dernier jour du mois précédant celui de l'autorisation d'accueil du public.

Extrait du décret :

Article 1

Le décret du 27 janvier 2021 susvisé est ainsi modifié :

1° Le I de l'article 4 est complété par un alinéa ainsi rédigé :

« La condition de baisse de 50 % du chiffre d'affaires peut continuer, en 2021, à être appréciée par rapport au chiffre d'affaires du même mois de l'année 2019, lorsque cette comparaison est plus favorable pour l'entreprise qu'une appréciation par rapport au même mois de l'année précédente. » ;

2° A l'article 11, les mots : « 28 février 2021 » sont remplacés par les mots : « 30 avril 2021 ».

Présentation synthétique