Cet article a été publié il y a 3 ans, il est donc possible qu'il ne soit plus à jour.

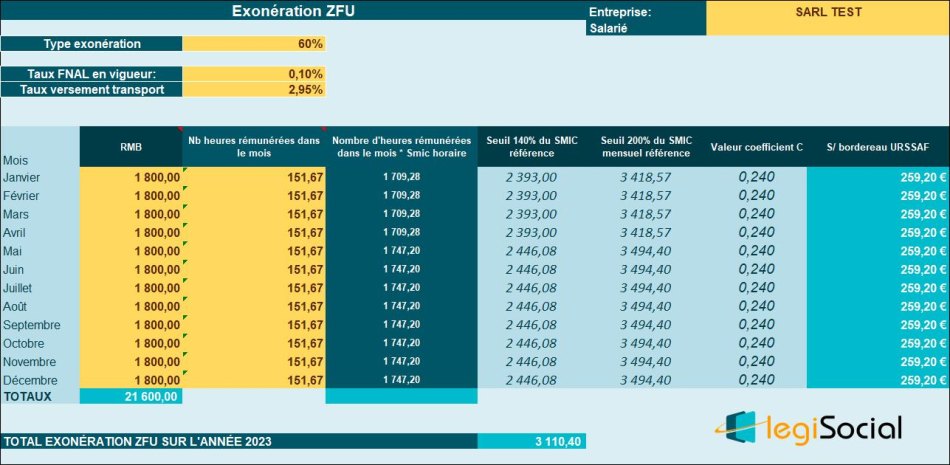

Exemple numéro 1

Présentation du contexte

- Soit un salarié travaillant sur la base de la durée légale ;

- L’entreprise comporte un effectif inférieur à 5 salariés ;

- Il perçoit une rémunération brute de 1.800 € par mois, de janvier à décembre 2023 ;

- L’entreprise est soumise au taux FNAL de 0,10% ;

- La contribution versement de transport est supposée fixée à 2,95% ;

- L’exonération est supposée appliquée en mode sortie dégressive et pour un taux de 60%.

Valeur taux T

Le taux T est alors égal à 0,2395, déterminé comme suit :

| Maladie | 7,00% |

| Vieillesse déplafonnée | 1,90% |

| Vieillesse plafonnée | 8,55% |

| Allocations familiales | 3,45% |

| FNAL | 0,10% |

| Versement transport | 2,95% |

| TOTAL | 0,2395 |

Valeur coefficient C

La rémunération du salarié est inférieure à 1,4 Smic, le coefficient C est alors égal au taux T.

Calcul de l’exonération : [(1.800,00 €* 12 mois) * 0,240)] * 60%= 3.110,40 €

Rappel :

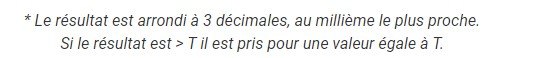

Le coefficient retenu, C, retenu pour le calcul de l’exonération est « arrondi à 3 décimales, au millième le plus proche »

Extrait du site URSSAF, consultation du 16 décembre 2022

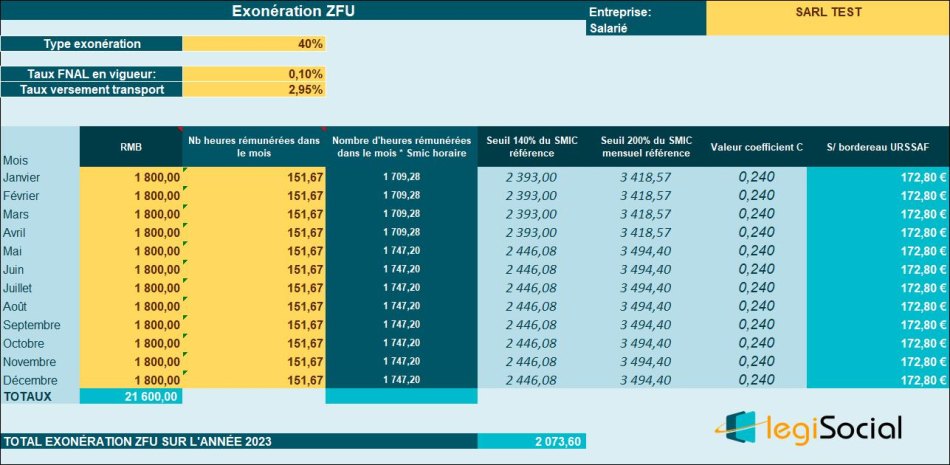

Exemple numéro 2

Présentation du contexte

- Soit un salarié travaillant sur la base de la durée légale ;

- L’entreprise comporte un effectif inférieur à 5 salariés ;

- Il perçoit une rémunération brute de 1.800 € par mois, de janvier à décembre 2023 ;

- L’entreprise est soumise au taux FNAL de 0,10% ;

- La contribution versement de transport est supposée fixée à 2,95% ;

- L’exonération est supposée appliquée en mode sortie dégressive et pour un taux de 40%.

Valeur taux T

Le taux T est alors égal à 0,2395, déterminé comme suit :

| Maladie | 7,00% |

| Vieillesse déplafonnée | 1,90% |

| Vieillesse plafonnée | 8,55% |

| Allocations familiales | 3,45% |

| FNAL | 0,10% |

| Versement transport | 2,95% |

| TOTAL | 0,2395 |

Valeur coefficient C

La rémunération du salarié est inférieure à 1,4 Smic, le coefficient C est alors égal au taux T.

Calcul de l’exonération : [(1.800,00 €* 12 mois) * 0,240)] * 40%= 2.073,60 €

Rappel :

Le coefficient retenu, C, retenu pour le calcul de l’exonération est « arrondi à 3 décimales, au millième le plus proche »

Extrait du site URSSAF, consultation du 16 décembre 2022

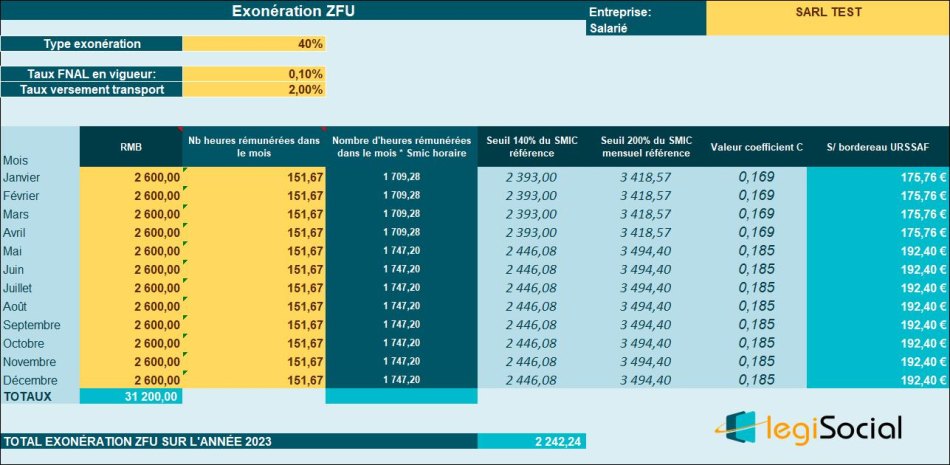

Exemple numéro 3

Présentation du contexte

- Soit un salarié travaillant sur la base de la durée légale ;

- L’entreprise comporte un effectif inférieur à 5 salariés ;

- Il perçoit une rémunération brute de 2.600,00 € par mois, de janvier à décembre 2023 ;

- L’entreprise est soumise au taux FNAL de 0,10% ;

- La contribution versement de transport est supposée fixée à 2,00% ;

- L’exonération est supposée appliquée en mode sortie dégressive et pour un taux de 40%.

Valeur taux T

Le taux T est alors égal à 0,2200 et déterminé comme suit :

| Maladie | 7,00% |

| Vieillesse déplafonnée | 1,90% |

| Vieillesse plafonnée | 8,55% |

| Allocations familiales | 3,45% |

| FNAL | 0,10% |

| Versement transport | 2,00% |

| TOTAL | 0,2300 |

Valeur coefficient C (période 1er janvier au 30 avril 2023)

La rémunération du salarié est supérieure à 1,4 Smic mais inférieure à 2 Smic.

Le coefficient C est déterminé comme suit :

C = (T/0,6) × [(2 × SMIC × 1,4 × nombre d’heures rémunérées/rémunération mensuelle brute) – 1,4], soit dans le cas présent :

C = (0,2300/0,6) × [(2 × 11,27 € × 1,4 × 151,67 h * /2.600,00 €) – 1,4] = 0,168976064 arrondi à 0,169 (arrondi 3 décimales)

- Calcul de l’exonération mensuelle : (2.600 € * 0,169) *40%= 175,76 €

Valeur coefficient C (période 1er mai au 31 décembre 2023)

La rémunération du salarié est supérieure à 1,4 Smic mais inférieure à 2 Smic.

Le coefficient C est déterminé comme suit :

C = (T/0,6) × [(2 × SMIC × 1,4 × nombre d’heures rémunérées/rémunération mensuelle brute) – 1,4], soit dans le cas présent :

C = (0,2300/0,6) × [(2 × 11,52 € × 1,4 × 151,67 h * /2.600,00 €) – 1,4] = 0,184629186 arrondi à 0,185 (arrondi 3 décimales)

- Calcul de l’exonération mensuelle : (2.600 € * 0,185) *40%= 192,40 €

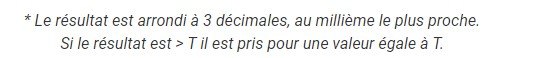

Rappel :

Le coefficient retenu, C, retenu pour le calcul de l’exonération est « arrondi à 3 décimales, au millième le plus proche »

Extrait du site URSSAF, consultation du 16 décembre 2022