Cet article a été publié il y a 2 ans, il est donc possible qu'il ne soit plus à jour.

Rappels

Avant d’aborder l’exemple concret et commenté, voici quelques rappels sur les notions générales encadrant la taxe sur les salaires en 2022.

Principe général vis-à-vis de la TVA

La taxe sur les salaires est due par les entreprises qui :

- Ne sont pas assujetties à la TVA (selon leur activité ou leur statut) ;

- Ne sont pas assujetties sur au moins 90% de leur CA au titre de l’année précédant celle du paiement des salaires.

Rappel sur les employeurs exonérés

Les employeurs dispensés du paiement de la taxe sur les salaires sont (liste non exhaustive) :

- Toutes les entreprises soumises à la TVA ;

- Les activités agricoles (sauf organismes mutualistes) ;

- Les collectivités publiques, les employeurs de salariés à domicile

Quelques exemples d’employeurs concernés

Parmi les employeurs concernés par la taxe sur les salaires, on peut citer (liste non exhaustive) :

- Certaines professions libérales ;

- Les propriétaires fonciers ;

- Les organismes coopératifs, mutualistes et professionnels agricoles ;

- Les sociétés exerçant une activité civile : sociétés d'investissement, sociétés immobilières à l'exception de celles ayant pour objet la construction d'immeubles ou le négoce de biens ;

- Les établissements bancaires, financiers, d'assurances ;

- Les organismes sans but lucratif ;

- Les centres techniques industriels ;

- Les centres d'aide par le travail et les ateliers protégés.

Barème mensuel en vigueur en 2022

| Taux en fonction du salaire brut pour chaque salarié | |||

| Type de taux | Taux sur la fraction | Taux global | Salaire brut mensuel 2022 |

| Taux normal | 4,25 % | 4,25 % | Inférieur ou égal à 678 € |

| 1er taux majoré | 4,25 % (8,50 % - 4,25 %) | 8,50 % | Au-delà de 678 € et jusqu’à 1.353 € |

| 2ème taux majoré | 9,35 % (13,60 % - 4,25 %) | 13,60 % | Au-delà de 1.353 € |

Alignement de l’assiette sur celle des contributions CSG/CRDS

Depuis le 1er janvier 2014, la base est identique à celle applicable pour les contributions CSG et CRDS (sans le bénéfice de l’abattement).

Extrait de la LFSS 2013 (article 13)

- – L’article 231 du code général des impôts est ainsi modifié :

1° Le début du premier alinéa du 1 est ainsi rédigé : « Les sommes payées à titre de rémunérations aux salariés, à l’exception de celles correspondant aux prestations de sécurité sociale versées par l’entremise de l’employeur, sont soumises à une taxe égale à 4,25 % de leur montant évalué selon les règles prévues à l’article L. 136-2 du code de la sécurité sociale, sans qu’il soit toutefois fait application du deuxième alinéa du I du même article. Cette taxe est à la charge des entreprises et organismes qui emploient ces salariés, à l’exception… (le reste sans changement). » ;

Exemple chiffré

Présentation du contexte

Salarié cadre travaillant sur la base de 35h/semaine.

Son salaire brut habituel est de 3.000 € (idem salaire de base)

Infos entreprise :

- Effectif : 12 salariés

- Prévoyance complémentaire :

- Tranche 1 : part patronale : 2% (dont assurance décès cadre) et part salariale : 1% ;

- Tranche 2 : part patronale : 3% et part salariale : 1% ;

- Mutuelle : cotisation forfaitaire (part patronale : 75€ et part salariale : 75€)

| Mois | Rémunération brute du mois |

| Janvier 2022 | 3.000,00 € |

| Février 2022 | 3.500,00 € (dont 500 € de prime) |

| Mars 2022 | 12 500 € (dont 9.500 € de prime exceptionnelle) |

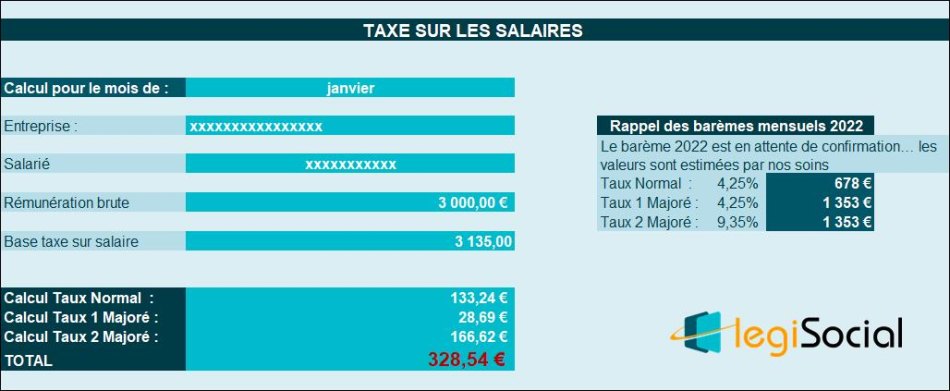

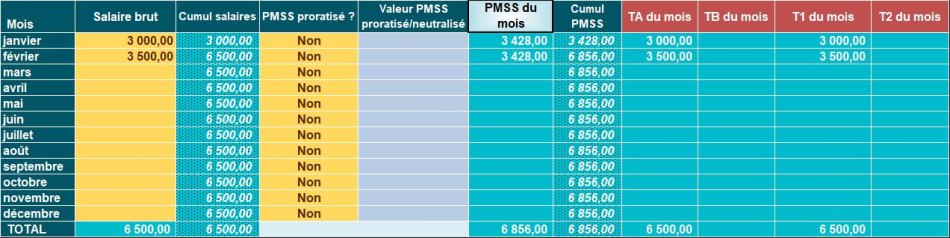

Calcul de la taxe au titre du mois de janvier 2022

Calcul de l’assiette

- Salaire brut :3.000 € + 75 € (mutuelle) + (2%*3.000 €) = 60,00 €, soit la somme de 135 €

Calcul de la taxe

- (3.135 € *4,25%) + (1.353 €- 678 €) * 4,25%+ (3.135 €- 1.353 €) * 9,35%, 133,24 €+ 28,69 €+ 166,61 €= 328,54 €

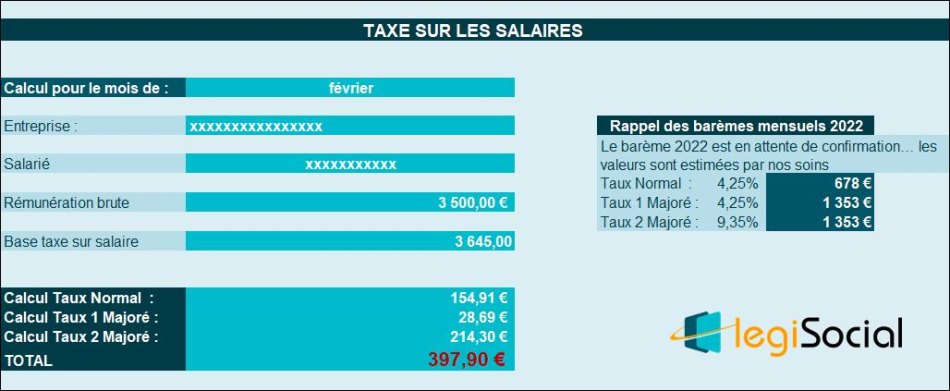

Calcul de la taxe au titre du mois de février 2022

Régularisation du PMSS

Cette régularisation nous permettra ainsi de déterminer les bases de calcul des contributions patronales de prévoyance.

Calcul de l’assiette

Salaire brut :3.500 € + 75 € (mutuelle) + (2%*3.500 €) = 70,00 €, soit la somme de 3.645 €

Calcul de la taxe

(3.645 € *4,25%) + (1.353 €- 678 €) * 4,25%+ (3.645 €- 1.353 €) * 9,35%= 154,91 €+ 28,69 €+ 214,30 €= 397,90 €

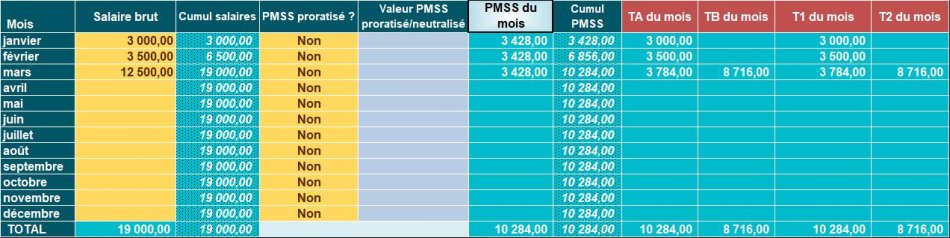

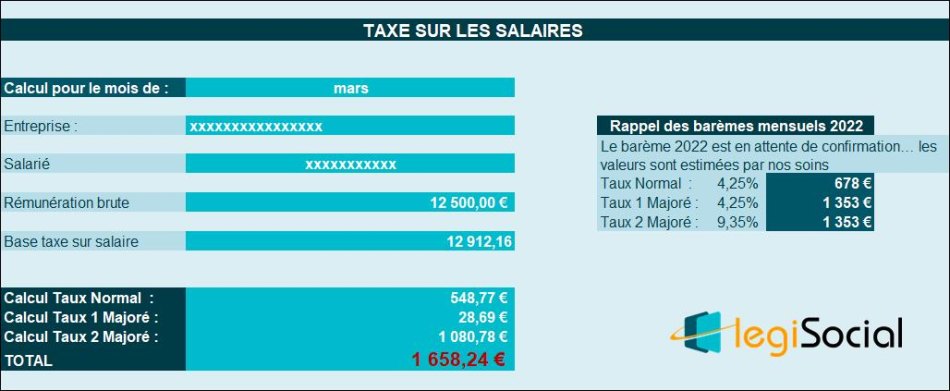

Calcul de la taxe au titre du mois de mars 2022

Régularisation du PMSS

Cette régularisation nous permettra ainsi de déterminer les bases de calcul des contributions patronales de prévoyance.

Calcul de l’assiette

- Salaire brut :12.500 € + 75 € (mutuelle) + (2%*3.784 €) = 75,68 €+ (3%*8.716 €) = 261,48 €, soit la somme de 912,60 €

Calcul de la taxe

- (12.912,16 € *4,25%) + (1.353 €- 678 €) * 4,25%+ (12.912,16 €- 1.353 €) * 9,35%= 548,77 €+ 28,69 €+ 1.080,78 €= 658,24 €