Rappel sur le principe de la taxe sur les salaires

La taxe sur les salaires est due par les entreprises qui :

- Ne sont pas assujetties à la TVA (selon leur activité ou leur statut) ;

- Ne sont pas assujetties sur au moins 90% de leur CA au titre de l’année précédant celle du paiement des salaires.

Rappel sur les employeurs exonérés

Les employeurs dispensés du paiement de la taxe sur les salaires sont (liste non exhaustive) :

- Toutes les entreprises soumises à la TVA ;

- Les activités agricoles (sauf organismes mutualistes) ;

- Les collectivités publiques, les employeurs de salariés à domicile

Quelques exemples d’employeurs concernés

Parmi les employeurs concernés par la taxe sur les salaires, on peut citer (liste non exhaustive) :

- Certaines professions libérales ;

- Les propriétaires fonciers ;

- Les organismes coopératifs, mutualistes et professionnels agricoles ;

- Les sociétés exerçant une activité civile : sociétés d'investissement, sociétés immobilières à l'exception de celles ayant pour objet la construction d'immeubles ou le négoce de biens ;

- Les établissements bancaires, financiers, d'assurances ;

- Les organismes sans but lucratif ;

- Les centres techniques industriels ;

- Les centres d'aide par le travail et les ateliers protégés.

Les seuils en 2024

Consultation site https://entreprendre.service-public.fr/vosdroits/F22576

Lire aussi :

Taxe sur les salaires | Entreprendre.Service-Public.fr

Taxe sur les salaires | Entreprendre.Service-Public.fr

La taxe sur les salaires est due par les employeurs qui emploient des salariés et qui ne sont pas soumis à la TVA. Ils doivent également être établis en métropole ou dans un département d'outre-mer. La taxe sur les salaires est calculée sur les rémunérations versées au cours de l'année par application d'un barème progressif.

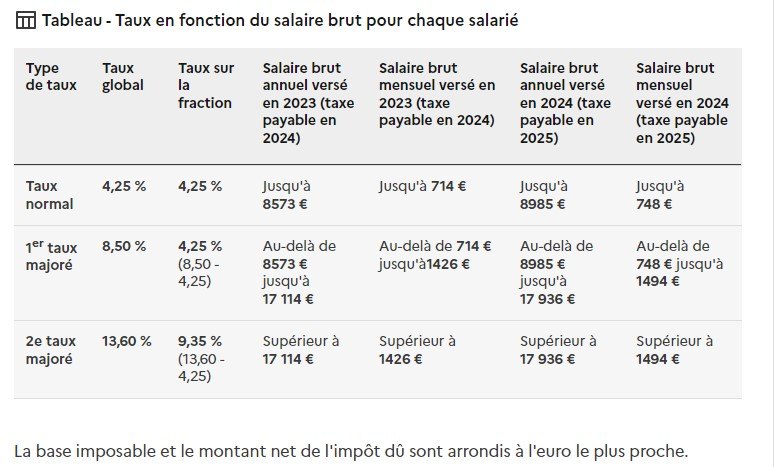

Barème annuel

| Taux en fonction du salaire brut pour chaque salarié | |||

| Type de taux | Taux sur la fraction | Taux global | Salaire brut annuel 2024 |

| Taux normal | 4,25 % | 4,25 % | Inférieur ou égal à 8.985 € |

| 1er taux majoré | 4,25 % (8,50 % - 4,25 %) | 8,50 % | Au-delà de 8.985 € et 17.936 € |

| 2ème taux majoré | 9,35 % (13,60 % - 4,25 %) | 13,60 % | Au-delà de 17.936 € |

Barème trimestriel

| Taux en fonction du salaire brut pour chaque salarié | |||

| Type de taux | Taux sur la fraction | Taux global | Salaire brut trimestriel 2024 |

| Taux normal | 4,25 % | 4,25 % | Inférieur ou égal à 2.246 € |

| 1er taux majoré | 4,25 % (8,50 % - 4,25 %) | 8,50 % | Au-delà de 2.246 € et 4.484 € |

| 2ème taux majoré | 9,35 % (13,60 % - 4,25 %) | 13,60 % | Au-delà de 4.484 € |

Barème mensuel

| Taux en fonction du salaire brut pour chaque salarié | |||

| Type de taux | Taux sur la fraction | Taux global | Salaire brut mensuel 2024 |

| Taux normal | 4,25 % | 4,25 % | Inférieur ou égal à 748 € |

| 1er taux majoré | 4,25 % (8,50 % - 4,25 %) | 8,50 % | Au-delà de 748 € et jusqu’à 1.494 € |

| 2ème taux majoré | 9,35 % (13,60 % - 4,25 %) | 13,60 % | Au-delà de 1.494 € |

Élargissement de l’assiette

Depuis le 1er janvier 2014, la base est identique à celle applicable pour les cotisations CSG et CRDS (sans le bénéfice de l’abattement).

Extrait de la LFSS 2013 (article 13)

- – L’article 231 du code général des impôts est ainsi modifié :

1° Le début du premier alinéa du 1 est ainsi rédigé : « Les sommes payées à titre de rémunérations aux salariés, à l’exception de celles correspondant aux prestations de sécurité sociale versées par l’entremise de l’employeur, sont soumises à une taxe égale à 4,25 % de leur montant évalué selon les règles prévues à l’article L. 136-2 du code de la sécurité sociale, sans qu’il soit toutefois fait application du deuxième alinéa du I du même article. Cette taxe est à la charge des entreprises et organismes qui emploient ces salariés, à l’exception… (le reste sans changement). » ;

Abattement

Les associations (ainsi que les syndicats professionnels, fondations reconnues d’utilité publique, congrégations, mutuelles régies par le Code de la mutualité comptant moins de 30 salariés) bénéficient d’un abattement dont la valeur est indiquée à l’article 1679 A du CGI soit 22.535 € (version en vigueur au 27 mai 2024).

Franchise

Lorsque le montant de la taxe annuelle est inférieur à un certain seuil, la taxe n’est alors pas due : principe de la franchise. Le seuil est fixé à 1.200 €.

Cette valeur n’est pas modifiée au 1er janvier 2024 (article 1679 du CGI).

Décote

Principe de fonctionnement :

- Lorsque la taxe annuelle est >1.200 € (seuil de la franchise) sans dépasser 2.040 €, une décote est appliquée.

- Elle est égale au ¾ de la différence entre 2.040€ et le montant réel déclaré.

Ces éléments ne connaissent aucun changement au 1er janvier 2024 (article 1679 du CGI).